Seit dem Beginn der Finanzkrise betreiben die bedeutenden Zentralbanken der Welt eine vorher nie dagewesene expansive Geldpolitik. Anfang 2008 kam es zur zinspolitischen Wende in den USA, in deren Folge der Leitzins von der FED bis auf nahezu null Prozent gesenkt wurde. Großbritannien folgte dieser Politik mit geringem zeitlichen Abstand. Im Gegensatz dazu erhöhte die EZB noch am 3. Juli 2008 ihren Leitzins, da die Finanzkrise aus ihrer Sicht überwunden schien und Inflationsgefahren für das Eurowährungsgebiet eine größere Bedeutung bei ihrer Entscheidungsfindung einnahmen. Doch bereits drei Monate später schloss sich die EZB vor dem Hintergrund der Lehman-Pleite, den damit verbundenen Wirkungen im Bankensystem sowie nachfolgend im realwirtschaftlichen Bereich den allgemeinen Leitzinssenkungen an. Seit die EZB den Leitzins (Hauptrefinanzierungssatz) am 2. Mai 2013 auf 0,5 Prozent gesenkt hat, haben auch die Zinssätze in der Eurozone einen (bisherigen) historischen Tiefstand erreicht – ein Niveau, auf dem sich Japan bereits seit den 1990er Jahren befindet.

Die expansive Geldpolitik – verbunden mit einem mäßigen Wirtschaftswachstum und eher sinkenden Inflationserwartungen – ist ein Grund für das niedrige Zinsniveau in Deutschland. Hinzu kommt bei den deutschen Staatsanleihen der „safe haven“ Effekt. Deutschland gehört zu den wenigen Staaten in Europa, die noch mit AAA geratet werden. Ferner ist der Markt für deutsche Staatsanleihen hinreichend liquide und es bestehen entsprechende Absicherungsmöglichkeiten. Dies führte in den zurückliegenden Krisenjahren dazu, dass insbesondere seit Ausbruch der Staatsschuldenkrise zunehmend Anlagebeträge nach Deutschland geflossen sind. Im Zuge dieses Nachfrageanstiegs konnten somit insbesondere Neuemissionen deutscher Staatsanleihen zu immer günstigeren Zinskonditionen angeboten werden. Dabei resultierten die Geldzuflüsse nicht nur aus Fluchtgeldern aus den Krisenländern, sondern zusätzlich aus umgelenkten Kapitalströmen von (institutionellen) Anlegern, für deren Anlagen ein Mindestrating vorgeschrieben ist. Last but not least hat auch die Schweiz durch die (teilweise) Anlage ihrer im Zusammenhang mit der Verteidigung der Wechselkursuntergrenze gegenüber dem Euro in großem Umfang angestiegenen Währungsreserven in deutschen Staatsanleihen diesen Effekt noch verstärkt.

[1] – zum Vergrößern bitte auf die Grafik klicken –

[1] – zum Vergrößern bitte auf die Grafik klicken –

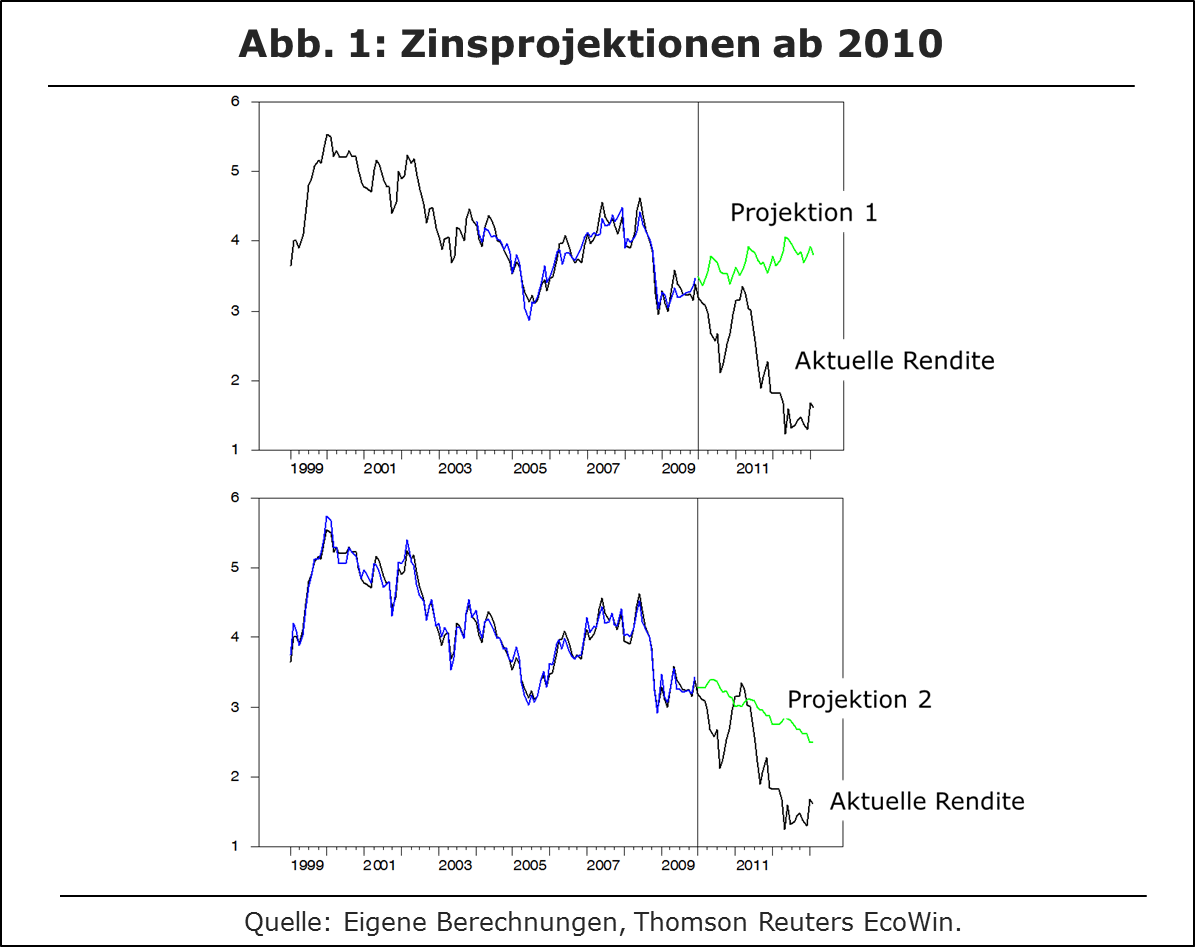

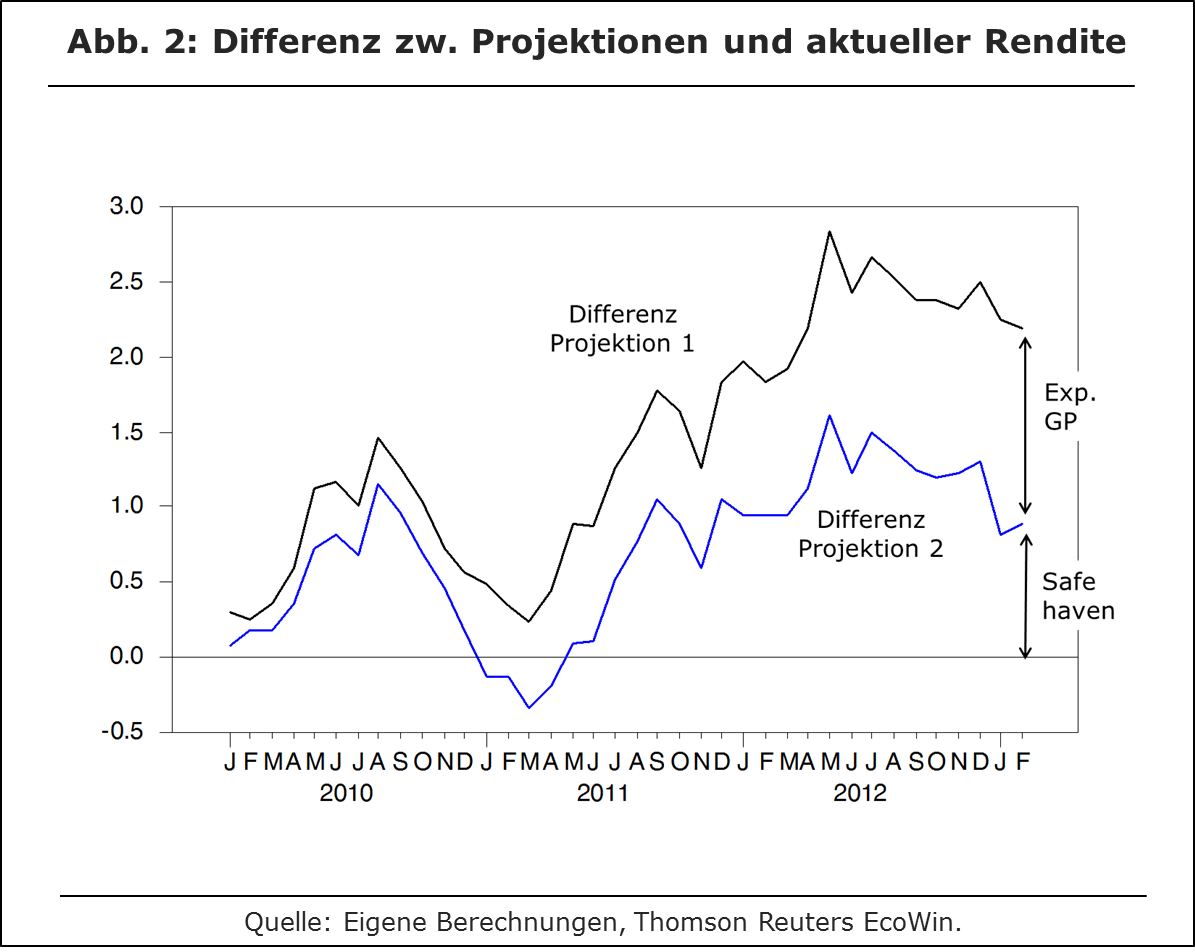

Vor diesem Hintergrund spiegelt Abbildung 1 zwei Zinsprojektionen und die aktuelle Rendite zehnjähriger deutscher Staatsanleihen wider. Die Zinsprojektionen wurden mit Hilfe eines einfachen exponentiellen Glättungsverfahrens (exponential smoothing) erstellt.[1] [2] Dabei geht die erste Projektion (Projektion 1) davon aus, dass nach der realwirtschaftlichen Krise im Jahre 2009 keine weiteren Krisen entstanden wären und daher ab Anfang 2010 wieder eine „normale“ Entwicklung der Geldpolitik mit im Ergebnis steigenden Zinsen zustande gekommen wäre. Die zweite Projektion (Projektion 2) basiert hingegen auf einer weiter expansiven Geldpolitik, so wie sie in den zurückliegenden Monaten tatsächlich zu beobachten war. Die zweite Projektion lässt sich daher als diejenige (potentielle) Zinsentwicklung im Eurowährungsgebiet interpretieren, die sich für Staatsanleihen mit zehnjähriger Laufzeit und erstklassiger Bonität unter den zuvor genannten Bedingungen ergeben hätte. Gleichwohl weichen die aktuellen Renditen zum Teil erheblich davon ab. Und zwar in Deutschland – wie Abbildung 1 zeigt – aufgrund des „safe haven“ Effekts nach unten, während sie in den Krisenländern aufgrund von zum Teil erheblichen Risikoprämien deutlich darüber liegen. Die niedrigen Zinsen in Deutschland sind jedoch in zunehmendem Maße auf die (andauernd) expansive Geldpolitik der EZB zurückzuführen (Differenz zwischen den Projektionen 1 und 2) und zu einem immer geringeren Teil auf den „safe haven“ Effekt. Der erste Effekt kommt grundsätzlich allen Mitgliedsländern zugute, auch wenn die Risikoprämien dies vielfach überdecken. Der spezifische, nur Deutschland betreffende „safe haven“ Effekt (Differenz zwischen Projektion 2 und aktueller Rendite) bewegte sich hingegen in der ersten Phase bis etwa Ende 2011 in einer Größenordnung von durchschnittlich etwa einem halben Prozentpunkt, danach entsprach er im Durchschnitt etwa einem Prozentpunkt (siehe Abbildung 2).

[3] – zum Vergrößern bitte auf die Grafik klicken –

[3] – zum Vergrößern bitte auf die Grafik klicken –

Nur der „safe haven“ Effekt stellt somit den individuellen Vorteil dar, den Deutschland bei der Finanzierung seiner Staatsschuld genießt. Gleichwohl bergen aber die krisenbedingt niedrigen Zinsen, die auf beide Effekte zurückzuführen sind, auch erhebliche Risiken. So fällt es scheinbar immer leichter, zunehmend höhere staatliche Schulden zu (re-)finanzieren. Auch die Konsolidierung des laufenden Haushalts ist in erheblichem Umfang auf diese Entwicklung zurückzuführen und weniger auf Sparanstrengungen der Bundesregierung, die in einem solchen Umfeld schnell erlahmen.

Zu den Gewinnern der Niedrigzinspolitik zählen aber nicht nur der Staat, sondern auch Unternehmen, die aufgrund gesunkener Zinskosten (höhere) Dividenden ausschütten oder investieren können. In Ermangelung alternativer, höher verzinslicher Anlagen ist die Nachfrage nach Unternehmensanleihen gestiegen, was die Verzinsung deutlich sinken ließ. Dies führt dazu, dass Unternehmen, die sich auf diese Weise finanzieren können, bei Investitionen oder entsprechenden Umschuldungen profitieren.

Den Vorteilen des Staates und begünstigter Unternehmen stehen auf der anderen Seite aber auch erhebliche Nachteile der Sparer gegenüber. Die expansive Geldpolitik hat den Einlagenzins so weit sinken lassen, dass der (ex post) Realzins mittlerweile in manchen Anlagesegmenten sogar negative Werte aufweist. Am deutlichsten wird diese Entwicklung bei den sehr liquiden Anlagen – bis hin zum Sparbuch, das von vielen Deutschen bei der Anlageentscheidung immer noch präferiert wird. Möglicherweise ist die damit verbundene (grundsätzlich und nicht erst seit der Krise) geringere Verzinsung auch eine Erklärung für das im europäischen Vergleich relativ niedrige deutsche Vermögen.

Ähnliche Überlegungen gelten aber auch für Lebensversicherungen und die Altersvorsorge im Allgemeinen. Seit Jahren senken die Lebensversicherer ihre Überschussbeteiligungen und damit auch den zu Beginn des Vertrages einmal in Aussicht gestellten Auszahlungsbetrag. Auch der Garantiezins ist von vier Prozent Mitte der 1990er Jahre auf mittlerweile unter zwei Prozent gesunken.

Diese wenigen Beispiele machen deutlich, dass die Niedrigzinspolitik zu einer Umverteilung zu Lasten der Sparer (Gläubiger) und zu Gunsten der Schuldner führt. Somit tragen insbesondere auch die Sparer mit zur Entschuldung des Staates bei – wenn denn dieses Potenzial genutzt wird. Diese Strategie bezeichnet man auch als „finanzielle Repression“. Sie ist seit der Verschärfung der Finanzkrise im Herbst 2008 besonders effektiv, weil alle bedeutenden Notenbanken der Welt – wenn auch mit unterschiedlichen Begründungen – eine Niedrigzinspolitik verfolgen und dadurch auch im Ausland kaum Anlagealternativen – mit vergleichbarem Risiko – zur Verfügung stehen.

Fußnote

[1] [4] Beim exponential smoothing Verfahren für die Projektion 1 wurde das Modell zunächst mit Monatsdaten für den Zeitraum von 2004 bis 2009 geschätzt und unter Berücksichtigung einer saisonalen und einer Trend-Komponente die Projektion für die Zeit bis Februar 2013 erstellt. Für die Projektion 2 wurde das Modell zunächst für den Zeitraum von 1999 bis 2009 geschätzt und dann – ebenfalls unter Berücksichtigung einer saisonalen und einer Trend-Komponente – die Projektion für die Zeit bis Februar 2013 erstellt. Die Ergebnisse der geschätzten Modelle zeigt Abbildung 1 jeweils als die blaue (innerhalb des Daten-sample) bzw. grüne (außerhalb des Daten-sample) Linie.