Die Aktienrente heißt jetzt Generationenkapital, und die Idee ist unverändert richtig – nur die Ausgestaltung bleibt leider falsch.

Die Idee ist richtig, weil die Aktienrente auf Beteiligung an unternehmerischem Kapital abzielt. Kapital, dessen zu erwartende Mehrrendite dringend für die Vermögensbildung und besonders für die Altersvorsorge benötigt wird. Mehr Rendite heißt aber auch mehr Risiko. Der Risikoaspekt wird immer wieder als Hauptargument gegen die Aktienrente vorgebracht. Und tatsächlich: Ohne mehr Risiko kann niemand ein Mehr an Rendite erwarten. Das sagen die ökonomischen Lehrbücher, das zeigt auch die Volatilität der Aktienmärkte. Dabei darf nicht übersehen werden, dass die Aktienrente auf sehr lange Zeiträume abstellt. Es geht um Investition, nicht um Spekulation. Was das Zusammenspiel von Rendite, Risiko und Zeit bedeuten kann, daran erinnert folgende Berechnung mit den historischen Renditen des US-amerikanischen Aktien- und Anleihenmarktes.

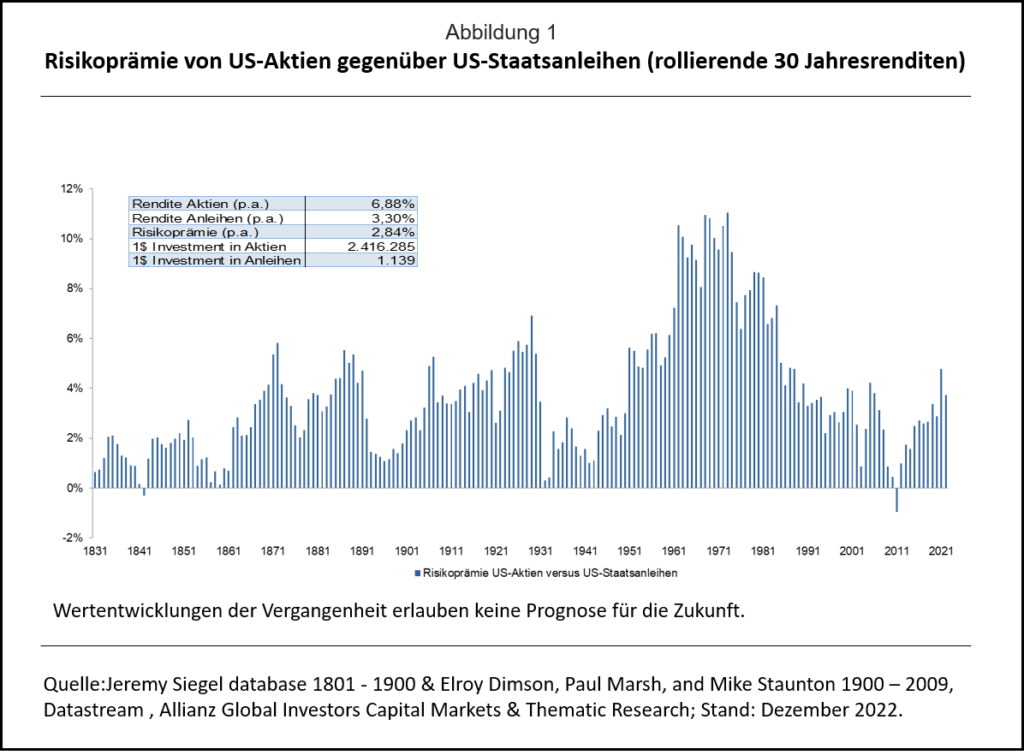

Von 1801 bis Ende 2022 erzielte der US-Aktienmarkt eine Rendite von 6,88% p.a. Bei US-Staatsanleihen waren es lediglich 3,3%, also weniger als die Hälfte. Die Auswirkung hätte größer nicht sein können: Wessen Vorfahre zu Beginn des 19. Jahrhunderts weitsichtig einen US-Dollar in den Aktienmarkt investierte, würde heute über mehr als 2,4 Mio. US-Dollar verfügen. Bei Anleihen käme er dagegen nur auf wenig mehr als auf 1.100 US-Dollar. Der Zinseszinseffekt kam mit voller Wucht zum Tragen.

Die Vergangenheit mag sich so nicht wiederholen, aber sie ist lehrreich, zeigt sie doch, dass die Bereitschaft, höhere Risiken einzugehen, langfristig zu mehr Rendite führte. Das „Zittern“ hat sich gelohnt, und wurde mit einer sogenannten Risikoprämie, also einem Renditeplus von Aktien gegenüber Anleihen, von 2,84% p.a. belohnt.

Natürlich denkt niemand in Kategorien eines 200-jährigen Anlagezeitraums. Deshalb wurde im nächsten Schritt der Anlagezeitraum auf eine Dauer von 30 Jahren heruntergebrochen. Eine Zeitspanne, die für einen Mit-Dreißiger, der für das Alter vorsorgt, nicht unplausibel ist. Das Ergebnis ist aufschlussreich: Lediglich in zweien dieser Anlagezeiträume war die Risikoprämie negativ, wäre ein Anlage in Anleihen gegenüber Aktien vorteilhafter gewesen. In allen anderen Anlagezeiträumen kam es zum Teil zu ganz erheblichen Risikoprämien auf Aktien. Aber selbst während der beiden Anlagezeiträume, während deren die Aktienrendite niedriger war als jene von Anleihen, war die Aktienrendite nicht negativ. In Anbetracht der zurückliegenden Krisen (Euro-Schuldenkrise, globale Finanzmarktkrise, Technologie-Blase, …) ein geradezu erstaunliches Ergebnis.

Die Kurzfassung der Replik zu Thomas Pikettys „Das Kapital im 21. Jahrhundert“ lautet: Wer weniger Ungleichheit will, muss die Beteiligung an der Risikoprämie fördern – also die Kapitalbeteiligung.

Warum aber wird diese Chance bei der Aktienrente nicht genutzt?

Der ursprüngliche Plan der FDP war ja, dass zwei Prozentpunkte des Beitrags zur gesetzlichen Rentenversicherung wahlweise in Kapitalbeteiligung fließen können. Daraus ist jetzt ein Schulden finanzierter, staatlicher Hedgefonds geworden, der die Renditedifferenz zwischen erwarteter Aktienrendite und Schuldzins des Staats arbitrieren will. Im laufenden Jahr 2023 will die Ampelkoalition dann daran gehen, noch eine Aktienrente in der 2. (betriebliche Altersversorgung) oder 3. (private Rentenversicherung) Säule der Altersvorsorge anzuschieben, aber auch da scheint nicht sicher, ob es die Beiträge in einen Staatsfonds fließen oder der privaten Vermögensbildung dienen.

Letzteres wäre dringend nötig. Privatvermögen zu fördern, stärkt nicht nur den Souverän in seiner Unabhängigkeit, es ist auch ein wichtiger Beitrag gegen die viel debattiert Ungleichheit. Diese wäre merklich geringer, würden die gesetzlichen Renten kapitalisiert und dem Privatvermögen zugerechnet.

Dabei können schon kleine Beiträge viel bewirken. Hätten die Sozialversicherungspflichtigen in Deutschland seit 1976, dem Jahr der Einführung der Mitarbeitermitbestimmung, die Chance gehabt 50 DM (also 25 Euro) in einen Sparplan auf den DAX einzuzahlen, wäre dieser Betrag alle 10 Jahre um 5 Euro erhöht worden, wären alle, die zwischenzeitlich in Rente gegangen sind, ausbezahlt worden, wäre ein Vermögen i.H.v. beinahe dem Zweifachen des DAX zustande gekommen.

Und selbst wenn diese Möglichkeit nur über die letzten 30 Jahre durchgeführt worden wäre, würde den Deutschen immer noch – rechnerisch – der DAX zu knapp der Hälfte gehören! Das ist nur ein Rechenbeispiel, bei dem die Auswirkung dieses Kapitalzuflusses auf die Aktienkurse nicht berücksichtigt werden konnte, aber es gibt einen Eindruck: Wohlstand für alle ist möglich!

Die Aktienrente konsequent zum Aufbau privaten Kapitals genutzt, hieße: Weniger Ungleichheit, mehr Souveränität wagen!

Blog-Beiträge zum Thema:

Bernd Raffelhüschen (ALU, 2022): Die Aktienrente. Ein Schuss nach hinten!

- GastbeitragAktienrenteWeniger Ungleichheit wagen - 28. Januar 2023

- BücherMarkt

Wohlstand steigern – Ungleichheit verringern – Souveränität stärken

Vermögensbildungspolitik auf dem Prüfstand - 29. Oktober 2021 - Gastbeitrag

Kapitalismus und Wohlstand

12-Punkteprogramm zur Förderung der Eigentumsbildung - 17. Oktober 2019

Danke, lieber Dr. Naumer.

Wir müssen nur unsere gesamten Kräfte bündeln, um den Bundestag zu überzeugen. Sicherlich gibt es im Konzern aus allen demokratischen Parteien Mitglieder, die von Rot bis Schwarz alle Couleurschattierungen abdecken könnten. Und Kontakte zu den DWS-lern, Blackrocklern oder MunRe-kern haben Sie ja auch. Gemeinsam müssen wir das schaffen.

Der Kanzler ist dabei „ne ´harte Nuss“ – in dem Trielle vor der Wahl stritt er ja einfach ab, dass es ein Armutsproblem geben könne- die Wissenschaftler seien ja alle ihr Geld nicht wert. Wer so als ehemaliger Finanzminister denkt, ist sein Geld wohl auch kaum wert :-)!

Ihr Ansatz würde ja auch den deutschen und europäischen Aktienmarkt insgesamt stärken und die Dominanz der Amerikanischen Börsen etwas mindern. Gleichzeitig trägt der Ansatz dazu bei, europäische Demokratien zu stärken, wenn Ungleichgewichte, Unwuchten im kapitalistischen System, durch soziale Komponenten abgefedert werden.

Ich freue mich aufs nächste Treffen.

Ihr Rüdiger Blaich aus der Barockstadt