Die Zentralbanken werden nicht müde zu versichern, der Geldwert bleibe erhalten, wenn die Konsumentenpreise um nicht mehr als etwa 2 Prozent pro Jahr steigen. Doch Inflation anhand der Veränderung von Konsumentenpreisindices zu bemessen, ist trügerisch; und daher ist eine kritische Auseinandersetzung mit dem zentralen Versprechen, dass die Notenbanken geben, geboten.

Die Inflation kommt im „neuen Gewand“ daher. Seit Mitte der 90er Jahre zeigt sie sich weniger in den Konsumgüterpreisen als vielmehr in den Preisen des Bestandsvermögens (z. B. Häuser, Grundstücke, Aktien und Rentenpapiere). Da aber „Vermögenspreisinflation“ die Kaufkraft des Geldes genau so zerstört wie „klassische“ Konsumgüterpreisinflation, ist die Frage: Kann das Beschränken der Geldpolitik auf das Stabilisieren der Konsumgüterpreise den Geldwert überhaupt (noch) erhalten?

Eine grundsätzliche Diskussion der herrschenden Inflationsdefinition erscheint umso wichtiger, weil gerade Vermögenspreisinflation in besonders kostenträchtigen Wirtschafts- und Finanzturbulenzen enden kann. Man bedenke nur, dass schwere Krisen – wie die Grosse Depression 1929/1933 und die japanische Deflation zu Beginn der 90er Jahre – entstanden sind, obwohl die Konsumgüterpreisinflation gemäßigt war.

Unter einer„Anti-Inflationspolitik“ verstehen Zentralbanken heute eine Politik der „Preisniveaustabilität“. Das heißt, das Preisniveau der Volkswirtschaft – gemessen anhand eines Konsumentenpreisindexes – soll im Zeitablauf „nahezu“ unverändert bleiben. Ein solches „Indexregime“ geht auf den US-Ökonomen Irving Fisher (1867 – 1947) zurück.

Bevor Fishers Lehre sich verbreitete, wurde der Geldwert gegenüber Gold definiert. Mit Beginn des Ersten Weltkriegs 1914 wurde der internationale Goldstandard jedoch durch freiheitsfeindliche Regierungspolitiken beendet und wich dem Papiergeldstandard. Seither wird Inflation – verstanden als fortwährender Verlust der Kaufkraft des Geldes – als Änderung eines Preisindexes interpretiert.

Fisher dachte an einen Preisindex, der repräsentativ für das Preisniveau der Volkswirtschaft ist, also sowohl die Preise der Endprodukte wie auch die des bestehenden Vermögens umfasst. Dass heute Preisniveaustabilität „verkürzt“ mittels Konsumgüterpreisindizes definiert wird, hat vermutlich drei Gründe.

Erstens wird davon ausgegangen, dass Geldhalter (nur) Güter der laufenden Produktion erwerben wollen. Zweitens wird unterstellt, dass die Preise der Endproduktion die Preise aller übrigen Güter quasi „reflektieren“. Drittens – und dies ist ein „technischer“ Grund – stehen die Preise der laufenden Produktion, aber meist nicht die der Vermögensgüter schnell und verlässlich zur Verfügung.

Fishers Indexregime, wenngleich vom wissenschaftlichen „Mainstream“ einhellig akzeptiert, wird von der „Österreichischen Schule“ – als deren prominenteste Vertreter Ludwig von Mises (1881 – 1973) und Friedrich August von Hayek (1899 – 1992) zu nennen sind – seit ehedem abgelehnt.

Für sie ist „stabiles Geld“ in einer Marktwirtschaft logisch unmöglich. Geld ist ein Tauschgut. Und wie für jedes Gut gilt auch für Geld: Es gibt keine „auf ewig“ garantierte stabile Tauschrelation gegenüber anderen Gütern, wie dies vom Indexregime suggeriert wird. Sich ändernde Vorlieben der Menschen und wirtschaftlicher Fortschritt bewirken vielmehr Veränderungen der Tauschwerte der Güter, einschließlich der des Geldes.

Die Österreicher setzen daher auch Inflation mit dem Ausweiten der Geldmenge gleich: Steigt die Geldmenge, sinkt der Grenznutzen des Geldes. Geldhalter tauschen dann Geld verstärkt gegen Güter. Weil nun aber jede Geldeinheit im Tausch weniger Güter erbringt im Vergleich zur Situation vor der Geldmengenerhöhung, ist die Kaufkraft des Geldes gesunken.

So gesehen verursachen natürlich alle Geldsysteme Inflation, weil sie alle mit einem Ausweiten der Geldmenge einhergehen – ein freier Goldstandard genau so wie staatliches Papiergeld. Allerdings, so die Österreicher, ist das staatliche Papiergeld besonders inflationsträchtig, weil hier die Geldmenge „mutwillig“, d. h. ohne ökonomischen Grund, ausgeweitet werden kann.

Monetaristen greifen eine Kernbotschaft der Österreicher auf: Inflation ist stets und überall ein monetäres Phänomen. Auch für sie ist das Ausweiten der Geldmenge Ursache der Inflation, die Veränderung der Preise ist das Symptom der Geldmengenausweitung. Und da die staatlichen Notenbanken das Geldangebotsmonopol halten, sind es letztlich sie, die für Inflation haftbar zu machen sind.

Man mag argumentieren, dass es langfristig keine Rolle spielt, ob die Geldpolitik sich an den Konsumentenpreisen oder an einem „breit definierten“ Preisindex, der neben Endverbrauchsgütern auch Bestandsvermögen beinhaltet, orientiert: Der „Mechanismus der relativen Preise“ dürfte sicherstellen, dass inflationäre Tendenzen bei einigen Produktpreisen früher oder später auf alle anderen Preise durchschlagen.

Allerdings vollzieht sich die Anpassung mit (langer) Zeitverzögerung. Zwischenzeitlich stehen Notenbanken unter Handlungsdruck, der aus der laufenden Daten- und Konjunkturlage resultiert. So provoziert vor allem aktuell niedrige Konsumentenpreisinflation Rufe nach (noch) niedrigen Zinsen.

Soll also dem Geldwertschwund unter dem herrschenden Indexregime entgegen getreten werden, empfiehlt sich eine Ergänzung durch den Ausweis eines „breiten Indexes“, der Endverbraucher- und Vermögenspreise umfasst. Gelänge es der Geldpolitik, einen solchen Index mittel- bis langfristig stabil zu halten, würde der Kaufkraftverlust des Geldes zumindest in (engen) Grenzen gehalten.

Alternativ könnte auch bei der Ursache der Inflation, also bei der Festlegung der akzeptablen Geldmengenausweitung, angesetzt werden. Und dies scheint aus ökonomischer Sicht überzeugend(er). Die Empfehlung von Milton Friedman (1912 – 2006) ließe sich so legitimieren. Er forderte, das Mandat der Notenbank solle auf das Ausweiten der Geldmenge mit einer konstanten, für alle vorab bekannten Rate beschränkt werden.

Ganz in diesem Sinne argumentierte auch Robert E. Lucas 1986: Er sagte, das Inflationsproblem sei gelöst. Man müsse nur die Geldmengenwachstumsrate festlegen, die mit der als langfristig akzeptablen erscheinenden Inflation vereinbar ist. In der Tat: Wenn Inflation ihre Ursache in der Geldmengenausweitung hat, warum nicht gleich die Zentralbanken verpflichten, die Geldmengenexpansion in engen voraussehbaren Grenzen zu halten anstatt mit Preisindizes herumzuexperimentieren?

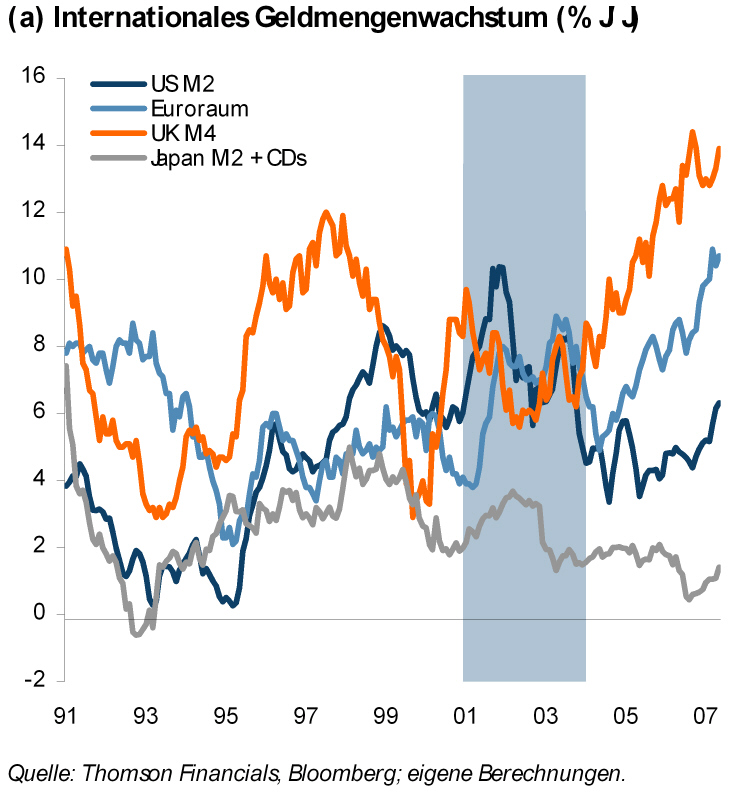

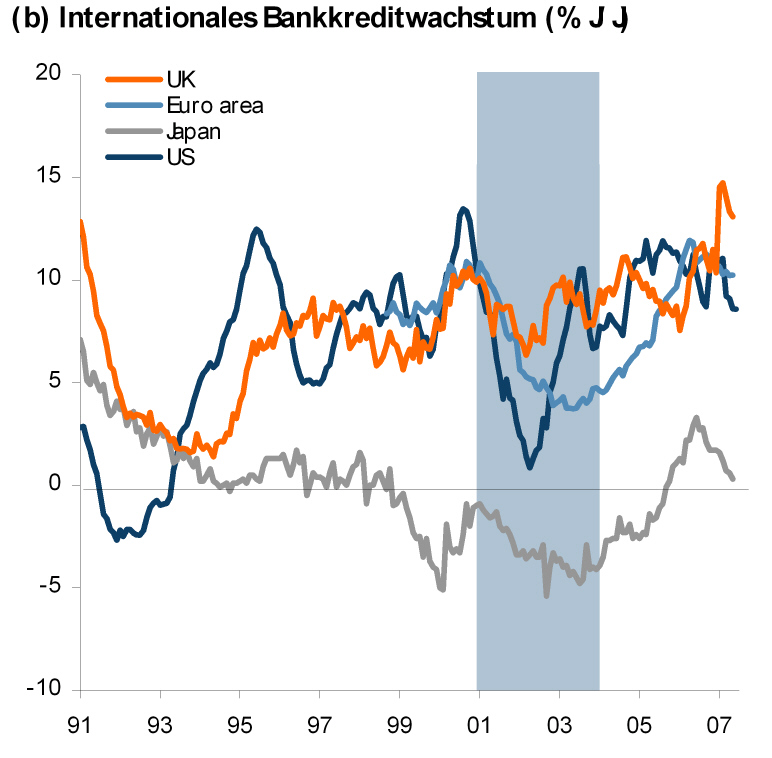

Das überaus starke Kredit- und Geldmengenwachstum in den großen westlichen Währungsräumen in den letzten Jahren – mit Ausnahme Japans – gibt in jedem Falle Anlass zur (Inflations-)Sorge: Aus Sicht der Österreichischen Schule etwa wäre die Schlussfolgerung, dass die tatsächliche Geldentwertungsrate weit höher liegt, als dies die Veränderungsraten der Konsumentenpreisindices nahe legen.

- Kurz kommentiert

Verbietet den Zentralbanken, Aktien zu kaufen - 12. September 2016 - Auf dem Weg in eine Welt ohne Renditen - 19. Juli 2016

- Frieden braucht Eigentum - 28. Mai 2016

In der Tat scheint langfristig gesehen eine Orientierung der Geldpolitik am Geldmengenwachstum am vernünftigsten. Der Zusammenhang zwischen Geldmenge und Inflation ist völlig einleuchtend. Die Frage, die sich mir allerdings stellt, ist welcher Proxy für die Geldmenge einer Volkswirtschaft verwendet werden soll? Und wie die Zentralbank die Geldmenge steuern soll?

Betrachtet man die Geldpolitik der EZB mit ihrem von der Bundesbank übernommenen 2-Säulen-Ansatz, dann müsste man diese unter dem Gesichtspunkt Geldmengensteuerung eigentlich als völlig fehlgeschlagen bezeichnen.

Nicht nur, dass M3 seit Jahren rapide zunimmt, es wird dagegen offensichtlich auch nichts unternommen. Im Studium wurde mir erklärt, eine Zentralbank könne lediglich die Geldbasis „B“ steuern, also ihre Verbindlichkeiten gegenüber Banken, und damit nur indirekt die gesamte Geldmenge und damit die Inflation beeinflussen.

Fakt ist aber, dass die EZB keine Steuerung von „B“ betreibt, sondern Zinssteuerung. Die Geldpolitik der EZB ist auf die Steuerung des Tagesgeldsatzes konzentriert.

Das Verwirrende ist, dass sich das Geldmengenwachstum, repräsentiert durch M3, zu einer Assetpreisinflation geführt hat und nicht zu einer Güterpreisinflation. Mir scheint, dass bis jetzt noch niemand eine zufriedenstellende Antwort auf das „Warum?“ gegeben hat. Es scheint dem monetaristischen Paradigma zu widersprechen.

In der Financial Times vom 11. Juli behauptet Paul De Grauwe, dass M3 der falsche Proxy für Geldmengenwachstum und daraus resultierender Güterpreisinflation ist. Für ihn sind die berühmt-berüchtigten Hedge Fonds Triebkraft hinter der Assetinflation.

Seiner Argumentation nach hat sich das Bankgeschäft durch Finanzinnovationen radikal geändert. Durch Verbriefungen und Derivate können sie illiquide Assets in liquide verwandeln. Auf der Passivseite hingegen wurde sich vom Einlagengeschäft abgewendet hin zur Emission von Schuldverschreibungen. Der Shift vom traditionellen Bankgeschäft(kurzfristige Einlagen für langfristige Kredite) hinzu diesem Neuartigen würde weniger Liquidität erzeugen. Im Gegensatz dazu hätten HFs zur Liquiditätsschwemme beigetragen, da ihre Strategien dem traditionellen Bankgeschäft ähneln würden.

Inwieweit dies der Wahrheit entspricht kann ich nicht sagen, jedoch macht für mich der Schluss, das Banken weniger illiquide sind als früher und deshalb weniger Liquidität erzeugen nicht richtig Sinn. Die ABS(MBS, CDOs etc) die von der Bank über SPVs emittiert werden, ermöglichen es der Bank doch erneut Kredite auszugeben mit dem Geld, dass sie für die ABS erhalten haben. Diese können wieder verbrieft werden und so weiter. Insofern hat sich die Geldschöpfungskapazität der Banken eher noch erhöht oder?

Die Idee Friedmans hat natürlich ihren Reiz. Vor allem, da sie den „weisen“ Männern der Zentralbank eine klare Aufgabe zuteilt und ihre Kompetenzen gleichzeitig begrenzt. So wird das Risiko von falschen Maßnahmen die eher Schaden als Nutzen durch die Unvollkommenheit des Menschen minimiert.

Mir stellt sich aber die Frage welche Höhe der Wachstumsrate als günstig angesehen wird? Außerdem, was ist im Falle einer gewaltigen Marktkorrektur wie Ende der 20er? Ist in diesem System die Möglichkeit gegeben, dass die Notenbank zusätzlich Liquidität pumpen darf, um eine Deflation zu vermeiden? Schließlich war es Friedman, der die Große Depression als direkte Folge des Versagens der Fed, den Bankenrun zu verhindern, identifiziert hat.

Eine andere Frage wäre, ob am jetzigen System überhaupt etwas geändert werden soll. Schließlich sind die Inflationsraten bzw. die Indizes, die Inflation abbilden sollen, seit Jahren auf Tiefstständen und zwar bis auf einige Ausnahmen weltweit!

Nur die Assetinflation macht Sorgen, schließlich steuern wir laut den Unkenrufen vieler Kassandras der Finanzwelt in die nächste weltweite Wirtschaftskrise. Dies ist zwar schon immer so gewesen, nur der Zeitpunkt war schon immer ungewiss, aber gruseln macht ja auch Spaß =).

Doch inwiefern Zentralbanken hier eine Interventionsmöglichkeit haben, außer als Lender of Last Resort, ist für mich mehr als fraglich.

Was spricht eigentlich gegen die Wiedereinführung eines Goldstandards?

-> http://www.mises.org/story/517

In Ihren Ausführungen vermisse ich, woran eine verantwortungsbewußte inflationsneutrale Geldmengenausweitung bemessen werden sollte. Die heutigen extremen Geldmengenaufblähungen bemessen sich leider vorrangig an dem stetig zunehmenden Geldbedarf der Politik. Inflation ist nämlich neben Steuern und Abgaben deren wichtigste Finanzierungsquelle, was natürlich gleichzeitig Enteignung und Umverteilung für die Geldvermögensbesitzer und Geldeinkommensabhängigen bedeutet.

Eine wirklich neutrale Geldmengenvermehrung darf sich nur an der realen Zunahme von Gütern und Dienstleistungen in einer Wirtschaft orientieren:

Bei einem gegenwärtigen Wachstum der Geldmenge M 3 von 11 % abzgl. reales Wirtschaftswachstum von 3 % beträgt die wirkliche Inflationsrate also 8% und nicht die von der Bundesbank aufgrund des Verbraucher-Preis-Index angegebenen 2% ! Oder anders ausgedrückt: M3 dürfte nur um 3% und nicht um 11% gesteigert werden! Diese verantwortungslose Geldaufblähungspolitik hat dazu geführt, dass weltweit in den letzten 25 Jahren die realen Güter und Dienstleistungen um das vierfache gesteigert wurden, die weltweite durch nichts mehr gedeckte Geldmenge aber um das vierzigfache! Und wie bekommen wir die 36 ungedeckten Falschgeldanteile wieder aus dem System? Naürlich nur über einen Börsen- und Finanzcrash, der nicht mehr allzulange auf sich warten lassen dürfte!

Nur eine kurze Anmerkung zu Herrn Tullius: In Ihrer Herleitung des Geldmengenwachstums fehlt die Umlaufsgeschwindigkeit welche meines Wissens rückläufig ist / war. Somit ist die von Ihnen genannte wirkliche Inflationsrate von 8% wohl überschätzt und tatsächlich etwas geringer.