Die jüngsten Verwerfungen am chinesischen Immobilienmarkt machen Anleger nervös. Peking dürfte im Fall der Fälle mit staatlichen Vollmachten eingreifen, so dass wir derzeit nicht mit einer ausgewachsenen Finanzkrise rechnen. Auf Dauer wird die Regierung aber an ihrer breit angelegten Entschuldungskampagne festhalten, so dass es in den kommenden Jahren immer wieder zu Verwerfungen auf den Finanzmärkten kommen dürfte. Auch deshalb halten wir an unserer konservativen Prognose für das Wirtschaftswachstum von 5,0% für 2022 fest.

“It’s safe to say that the property market is currently the greatest grey rhino in terms of financial risks.” (Guo Shuqing, chairman of the China Banking and Insurance Regulatory Commission (CBIRC)

Die Anleger sind nervös

Die steigenden Ausfallrisiken im chinesischen Immobiliensektor lassen manchen Investor mit Sorge auf die Wachstumsaussichten und die Finanzstabilität in China blicken. Dies hat zwischenzeitlich einen massiven Ausverkauf an den Aktien- und Anleihemärkten ausgelöst, wobei es insbesondere an den Anleihemärkten eine deutliche Divergenz zwischen dem Immobilien- und dem Nicht-Immobiliensektor gibt (Abbildung 1).

– zum Vergrößern bitte auf die Grafik klicken –

Chinas Kreditverknappung hat den Immobiliensektor getroffen

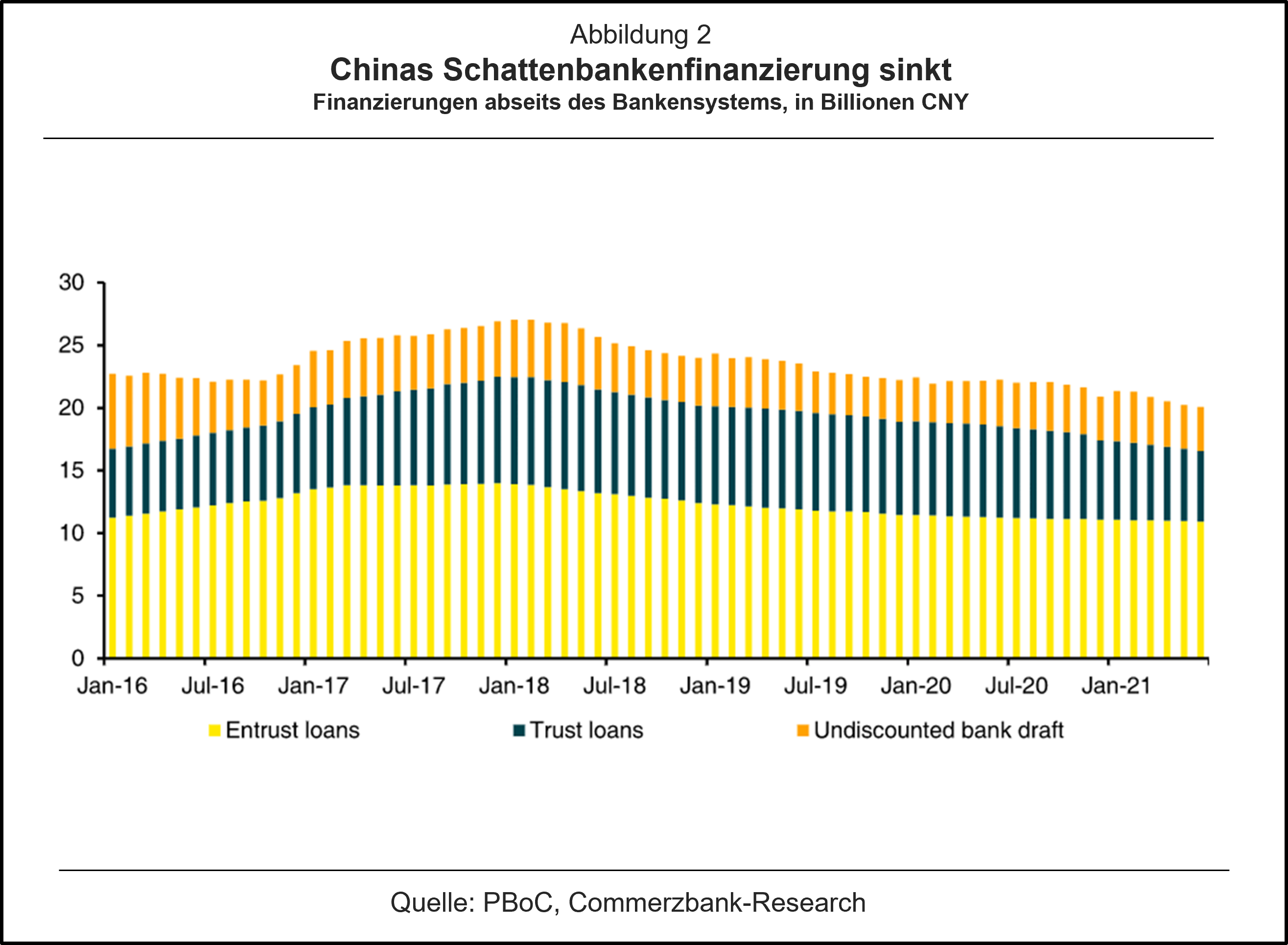

Tatsächlich hat sich dort das Umfeld massiv geändert. So wurde die Immobilienfinanzierung über das Bankensystem in den letzten Jahren verschärft. Dies gilt für das traditionelle Kreditgeschäft, einschließlich der Darlehen an Bauträger und Hauskäufer, genauso wie für das Schattenbankgeschäft (Abbildung 2). Zwar ist ein Teil der Finanzierungen auf Nichtbankenkanäle wie Commercial Papers ausgewichen, trotzdem haben sich im Großen und Ganzen die Kreditrisiken aufgrund der fehlenden Kreditunterstützung durch den Bankensektor erhöht.

– zum Vergrößern bitte auf die Grafik klicken –

Eine grundsätzliche Wende auf Chinas Immobilienmarkt?

Zusätzlich verschärft wurde die Situation für den Immobilienmarkt dadurch, dass Peking die vor einigen Jahren begonnene, zwischenzeitlich unter dem Eindruck der Corona-Krise aber unterbrochene Entschuldungskampagne wieder aufgenommen hat. Dies wurde durch das sich verbessernde Infektionsgeschehen ermöglicht, entspricht aber auch dem höheren Ziel der sogenannten „gemeinsamen Wohlstandsstrategie“.

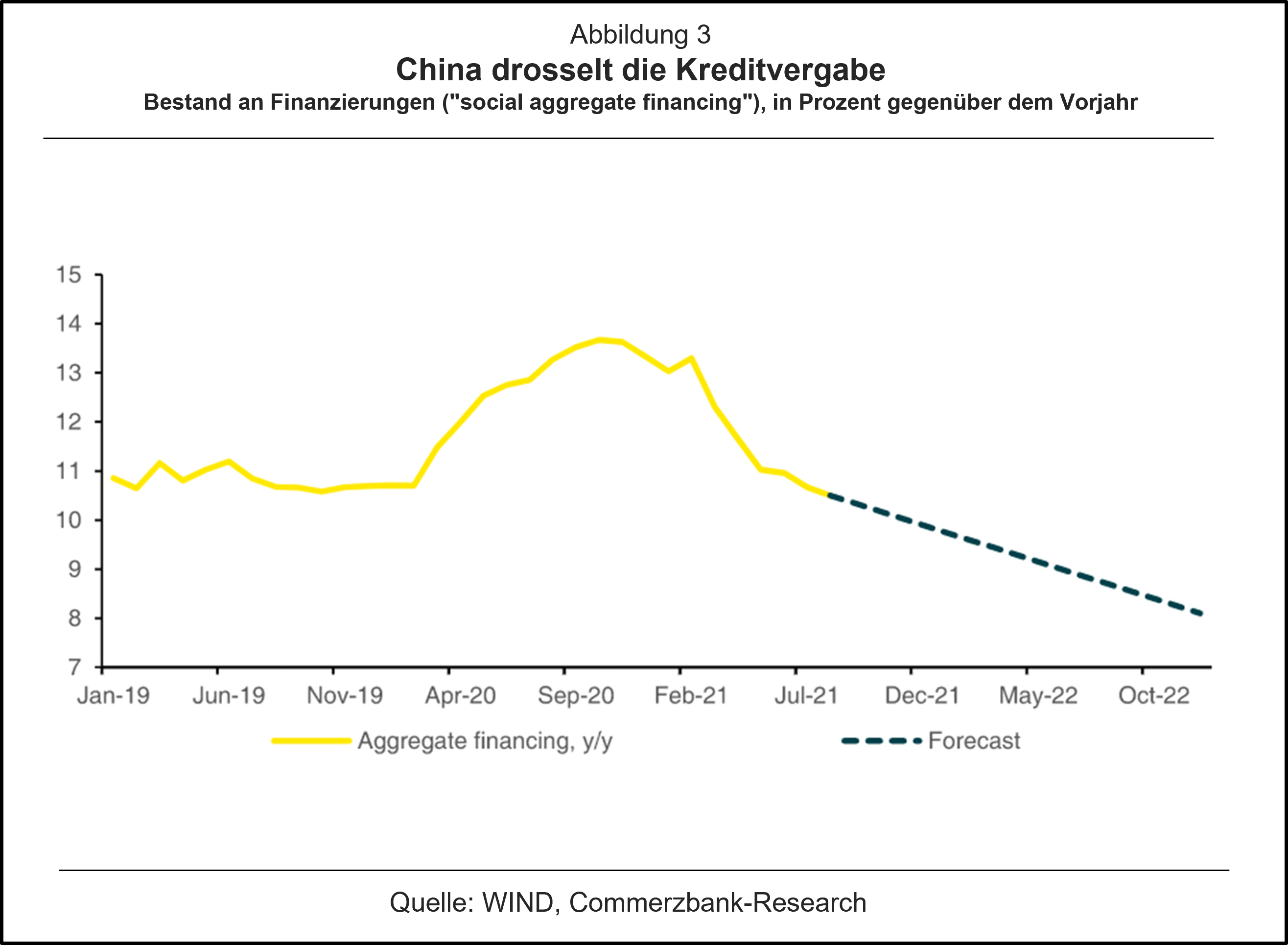

Als Folge hat sich das Kreditwachstum, gemessen an der Gesamtfinanzierung, bis Ende August 2021 auf etwa 10% verlangsamt. Im dritten Quartal 2020 war noch ein Spitzenwert von 13% verzeichnet worden (Abbildung 3). Dies dämpfte nicht nur die Endnachfrage in der Wirtschaft, was sich auch in einer schwächeren Nachfrage nach Immobilien niederschlägt, sondern verringerte auch die Mittelzuflüsse, die unter Umgehung der Vorschriften in den Wohnungssektor flossen.

– zum Vergrößern bitte auf die Grafik klicken –

Mittlerweile haben die Behörden auch die Preise für Grundstücksversteigerungen sowie für neue Wohnungen festgelegt. In den so genannten „Hot-Spot“-Städten, in denen die Preise für Bestandswohnungen höher sind als die für Neubauwohnungen, haben die lokalen Regierungen eine Lotterie eingeführt, die es nur Einwohnern, die bestimmte Kriterien erfüllen (z. B. „neue Hauskäufer“), erlaubt, neue Wohnungen zu kaufen. Darüber hinaus haben einige chinesische Städte eine Preisvorgabe (in der Regel 30-40% unter dem aktuellen Preis) für Transaktionen mit Bestandsimmobilien eingeführt. Dies wirkt sich zwar nicht direkt auf die tatsächlichen Transaktionspreise aus, aber die Geschäftsbanken verwenden diese Preisvorgabe als Bewertungsgrundlage, wodurch die Kreditmöglichkeiten für die Immobilienkäufer eingeschränkt werden.

Es ist davon auszugehen, dass die Maßnahmen zur Eindämmung der Übertreibungen am Immobilienmarkt von Dauer sein werden. Denn sie ist Teil der Strategie Pekings, mittel- bis langfristig den „allgemeinen Wohlstand“ zu erhöhen. Dazu zählt neben einer verbesserten Bildung auch für annehmbare Kosten für Wohnraum zu sorgen. Hintergrund dieser Politik ist, dass es für junge Familien durch die hohen Preise zunehmend schwieriger wird, sich eigenen Wohnraum zu leisten und somit auch Kinder zu bekommen. Damit hierdurch die ohnehin großen demografischen Herausforderungen nicht noch verstärkt werden, will die Regierung Wohnraum, Gesundheitsfürsorge und Bildung bezahlbar machen.

Steigende Risiken für die Finanzstabilität

All diese Maßnahmen haben die jüngsten Marktturbulenzen ausgelöst, in deren Zentrum Bauträger mit hohem Fremdkapitalanteil stehen. Gleichzeitig sind die Banken mit Engagements bei anfälligen Bauträgern unter Druck geraten. Daher sind die Befürchtungen der Märkte über die finanziellen Risiken durchaus berechtigt.

Noch Besorgnis erregender ist, dass ein großer Teil des Vermögens der privaten Haushalte im Immobilienmarkt investiert ist, weshalb ein Einbruch der Immobilienpreise ein großes Risiko für die Wirtschaft und die finanzielle Stabilität darstellen würde. Wie Guo Shuqing, Vorsitzender der chinesischen Aufsichtsbehörde für das Bank- und Versicherungswesen (CBIRC), im Jahr 2020 feststellte, ist der Immobilienmarkt derzeit das größte „graue Nashorn“ in Bezug auf die finanziellen Risiken. (Als „graues Nashorn“ wird ein Risiko bezeichnet, das mit einer hohen Wahrscheinlichkeit eintritt und eine hohe Zerstörungskraft besitzt, aber bisher außer Acht gelassen wurde.) Jede große und ungeordnete Korrektur auf dem chinesischen Immobilienmarkt würde das Finanzsystem stark unter Stress setzen.

Für die Behörden geht es also vor allem darum, eine systemische Finanzkrise zu verhindern. Im Zuge des groß angelegten Entschuldungsprozesses der vergangenen Jahre gab es eine Reihe von größeren Krisenfällen in China, die auch Hinweise für den weiteren Ablauf der aktuellen Immobilienkrise geben können. Bei all diesen Fällen war die Umstrukturierung und Abwicklung von Schulden ein langwieriger Prozess. Dies dürfte diesmal erneut der Fall sein. Um die Ansteckungseffekte zu begrenzen, könnten die Finanzaufsichtsbehörden die Umschuldung sogar direkt übernehmen. Angesichts dieser Fälle in der jüngeren Vergangenheit gehen wir davon aus, dass die Wahrscheinlichkeit einer ausgewachsenen systemischen Finanzkrise, die das Finanzsystem Chinas ins Wanken bringt und auf die globalen Finanzmärkte ausstrahlt wie seinerzeit Lehman, zwar sehr gering ist, die Umstrukturierung der Schulden aber langwierig und kompliziert wird, was von Zeit zu Zeit die Märkte beunruhigen dürfte.

Die Politik hält die Zügel straff

All dies stellt für die chinesischen Behörden in absehbarer Zukunft eine Herausforderung dar. Trotzdem dürfte Peking die Anfang des Jahres begonnene Drosselung der Kreditvergabe fortsetzen, wodurch sich das Kreditwachstum allmählich weiter verlangsamen dürfte (Abbildung 3). Während dieses Prozesses dürfte ein gewisses Maß an Kreditausfällen unvermeidlich sein, und die allgemeine Kreditverknappung dürfte die Wirtschaft langsamer wachsen lassen. Daher halten wir unsere unter dem Konsens liegende BIP-Prognose von 5,0% für 2022 für gerechtfertigt.

- Gastbeitrag

Chinas Immobilienmarkt: Ein neues Lehman? - 23. September 2021 - Gastbeitrag

Chinas Demografie-Wende schafft globalen Inflationsdruck - 2. Juni 2021

Interessant, dass die Darlehen an Bauträge auch mit eingeschlossen sind. Warum ist das so? Das fände ich interessant zu erfahren.

Zudem sehr zu empfehlen in diesem Kontext:

ARD, Tagesthemen, vom 17.01.2025, Start des Kurzvideos ab 6 min, 24 sec; Ende 10 min, 05 sec:

https://www.ardmediathek.de/video/tagesthemen/tagesthemen/das-erste/Y3JpZDovL3RhZ2Vzc2NoYXUuZGUvYTRlYzlkZDEtMjkxMS00ZmVkLWIxMmEtY2E5MjVjZmY4Y2E2LVNFTkRVTkdTVklERU8

Eine weitere sehr interessante Doku der Financial Times (FT) über die Immobilienkrise in China:

https://www.bing.com/videos/riverview/relatedvideo?&q=ft+evergrande&&mid=E55EAD926EB7A98C8AF0E55EAD926EB7A98C8AF0&mmscn=mtsc&aps=219&FORM=VRDGAR

Ferner sehr interessant in diesem Kontext:

https://www.tagesschau.de/wirtschaft/weltwirtschaft/evergrande-boerse-100.html