Die kalte Progression

Die Einkommensteuer in Deutschland ist progressiv ausgestaltet. Das beutet, dass der Durchschnittssteuersatz mit der Höhe des Einkommens zunimmt. Dies findet seine Rechtfertigung im Leistungsfähigkeitsprinzip der Besteuerung. Wer mehr leisten kann, soll relativ mehr Steuern zahlen. Die Progressivität der Einkommensteuer wird durch den Formeltarif in Einkommensteuergesetz festgelegt. Dieser ist anhand der sogenannten Tarifeckwerte in Euro-Beträgen definiert.

Die Festlegung der Tarifeckwerte in Euro bringt Probleme mit sich, wenn die Kaufkraft ein und desselben Geldbetrags über die Zeit variiert. Mit der Inflation sinkt der Geldwert und damit die Leistungsfähigkeit des Steuerpflichtigen bei gleichem Einkommen. Sofern die Tarifeckwerte aber über die Zeit unverändert bleiben, sinkt trotz geringerer Leistungsfähigkeit die Steuerlast nicht. Umgekehrt steigt die Steuerlast, wenn das Einkommen (lediglich) mit der Inflation zunimmt, obwohl die Kaufkraft und davon abgeleitet die Leistungsfähigkeit nicht gestiegen sind. Relativ zur Leistungsfähigkeit steigt durch die Inflation somit der effektive Steuersatz. Dieses Phänomen wird als „kalte Progression“ bezeichnet.

Ausgleich der kalten Progression notwendig um Leistungsfähigkeitsprinzip der Besteuerung zu erhalten

Eine regelmäßige Anpassung des Formeltarifs an die Inflation ist wichtig, um das Leistungsfähigkeitsprinzip der Besteuerung aufrechtzuerhalten. Dies kann leicht an einem Extrembeispiel erläutert werden. Angenommen Preise und Löhne wären 100 Mal höher als aktuell und es würde immer noch der derzeitige Formeltarif gelten, dann würde ein Einkommen in Höhe eines Mini-Jobs bereits ausreichen, um den Reichensteuersatz zu überschreiten. Der Grenz- und selbst der Durchschnittssteuersatz würde kaum noch mit der Einkommenshöhe variieren. Wenn es nicht regelmäßig zu einer Anpassung an geänderte Preis- und Einkommensniveaus kommt, würde die Einkommensteuer in einer nominal wachsenden Wirtschaft ihren progressiven Charakter einbüßen.

Darstellung des bisherigen Ausgleichsverfahrens / Steuerprogressionsberichterstattung

Nach Beschluss des Bundestags vom 29. März 2012 soll fortlaufend durch eine regelmäßige Anpassung der Tarifeckwerte der Effekt der „kalten Progression“ durch entsprechende Verschiebung der Tarifeckwerte ausgeglichen werden. Zu diesem Zweck erfolgt alle zwei Jahre die Steuerprogressionsberichterstattung, die einen Vorschlag für die Verschiebung der Tarifeckwerte enthält. Seit dem zweiten Steuerprogressionsbericht aus dem Jahr 2016 findet nun alle zwei Jahre folgendes Vorgehen statt:

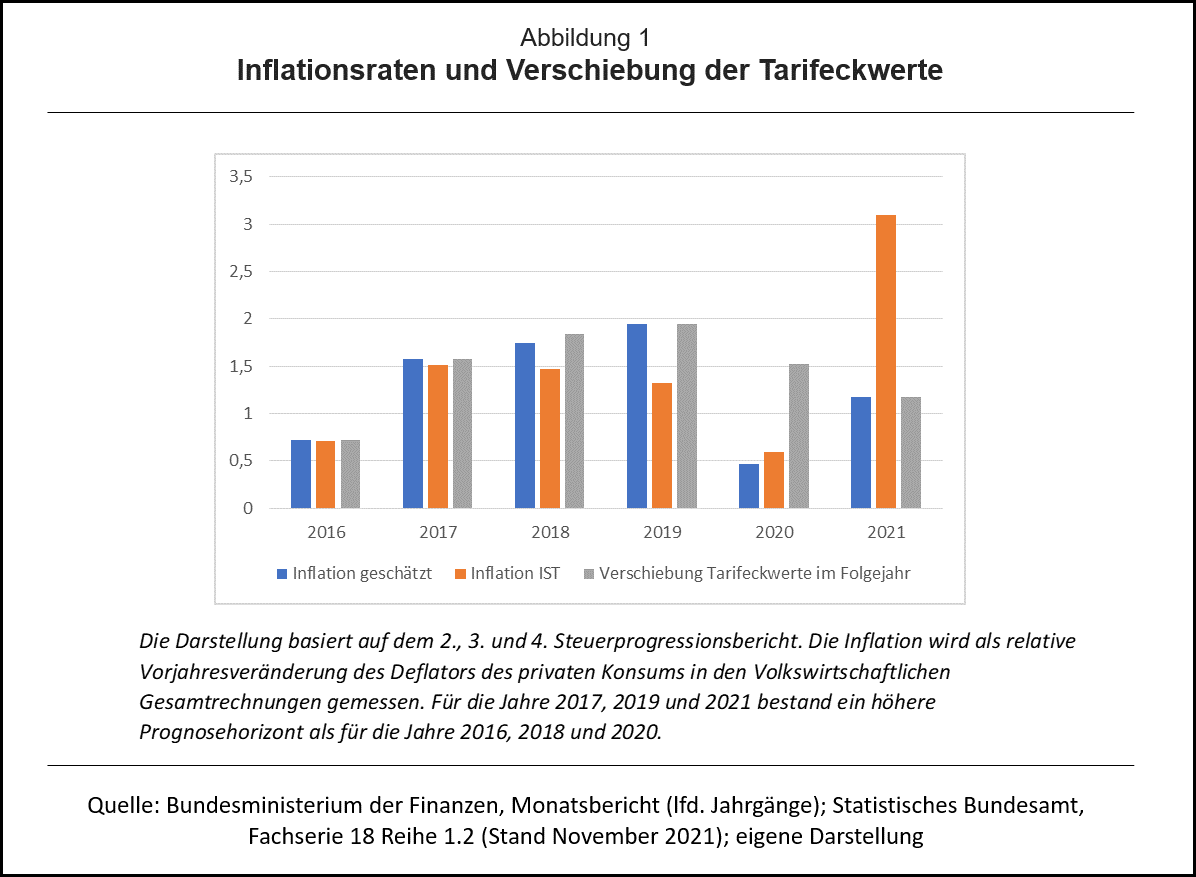

Maßgeblich ist der Deflator des privaten Konsums (Konsumdeflator), wie er in der Herbstprojektion der Bundesregierung für das laufende und das kommende Jahr projiziert wird. Die jährliche Zuwachsrate des Konsumdeflators dieser Jahre wird als Richtschnur genommen, die Tarifeckwerte im jeweils kommenden Jahr zu verschieben. Anhand eines Mikrosimulationsmodells wird zudem der Effekt der „kalten Progression“ berechnet, wobei auch zusätzliche Rechtsänderungen (nicht aber vorherige Tarifverschiebungen zum Abbau der „kalten Progression“) berücksichtigt werden. Selten allerdings profitieren von anderen Rechtsänderungen die Steuerpflichtigen derart, dass die Effekte der „kalten Progression“ bereits für alle beseitigt sind. In allen bisherigen Steuerprogressionsberichten wurde daher empfohlen, die Tarifeckwerte mindestens um die in der Herbstprojektion genannten Werte für den Konsumdeflator zu verschieben. Letztlich ist der Bundestag nicht an die Empfehlungen des Steuerprogressionsberichts gebunden, doch bisher wurde nicht grundsätzlich vom Ausgleich der anhand des projizierten Konsumdeflators des privaten Konsums gemessenen Inflation abgewichen. Im Jahr 2020 fand sogar eine stärkere Verschiebung statt (Abbildung 1).

– zum Vergrößern bitte auf die Grafik klicken –

Woran den Anpassungsbedarf bemessen? Konsumdeflator, Verbraucherpreisindex oder Lohn- und Einkommensanstieg?

Der Konsumdeflator weicht von dem in der öffentlichen Diskussion häufig genutzten Verbraucherpreisindex in einigen Gesichtspunkten ab. So ist das Wägungsschema nicht an die Ergebnisse der Einkommens- und Verbrauchsstichprobe (aktuell die Erhebung aus dem Jahr 2018), sondern an das aktuelle Konsumverhalten gebunden. Wenn es bei einigen Gütern zu starken Preisanstiegen kommt, sinken in der Regel die nachgefragten Mengen. Dies wiederum führt dazu, dass der anhand des Konsumdeflators gemessene Preisanstieg in der Regel etwas geringer ist als der nach dem Verbraucherpreisindex, da letzterer Verhaltensanpassungen nicht berücksichtigt (im Jahr 2020, wo Verhaltensanpassungen vorrangig nicht durch Preisänderungen, sondern durch Einflüsse der Pandemie auftraten, lag der nach dem Konsumdeflator gemessene Preisanstieg höher als der des Verbraucherpreisindexes). Da die Verhaltensanpassung typischerweise die Wohlfahrt mindert, wäre es aus Sicht des Leistungsfähigkeitsgedankens durchaus plausibel, den Verbraucherpreisindex anstatt des Konsumdeflators zu nutzen. Das Wägungsschema des Verbraucherpreisindexes wird allerdings nur alle fünf Jahre angepasst, was hingegen für den Konsumdeflator spricht.

Letztlich ist eine Bemessung der Anpassung der Tarifeckwerte bei beiden Konzepten von der Idee gespeist, dass der Steuersatz bei gleicher realer Leistungsfähigkeit unverändert sein soll, wobei die Leistungsfähigkeit das Einkommen zum Konsum- bzw. zu den Konsummöglichkeiten in Beziehung setzt. Dies bedeutet zugleich, dass in dem Fall, dass die Einkommen überhaupt nicht steigen, aber die Preise, trotzdem ein Inflationsausgleich stattfindet und der Fiskus Mindereinnahmen hinzunehmen hätte (sinkender gesamtwirtschaftlicher Durchschnittssteuersatz).

In den Jahren vor der Energiekrise war eine leicht steigender gesamtwirtschaftlicher Durchschnittssteuersatz die Regel. Die Einkommen legten schneller zu als die Verbraucherpreise, was vorrangig mit der steigenden Produktivität plausibilisiert werden kann. Dies bedeutete, dass der gesamtwirtschaftliche Durchschnittssteuersatz trotz Inflationsausgleich aufwärtsgerichtet war. Daher findet sich in der Diskussion häufig der Hinweis den Inflationsausgleich nicht am Konsum, sondern an den Einkommen festzumachen. In der aktuellen Situation, wo die Inflation in besonderem Maße von Importpreisen (und somit nicht im gleichen Maße mit heimischen Einkommensanstiegen einhergeht) getrieben ist, würde eine Orientierung an heimischen Einkommen allerdings zu einer geringeren Verschiebung der Tarifeckwerte und somit zu geringeren Mindereinnahmen führen. Durch die Orientierung anhand des Konsumdeflators dürfte die auf der gesamtwirtschaftliche Bemessungsgrundlage bezogene Durchschnittssteuersatz der Einkommensteuer in den Jahren 2023 und 2024 (ungewöhnlicherweise) sinken.

Bei der Entscheidung, ob der Inflationsausgleich an Einkommens- und damit Steuerzuwächsen oder steigenden Preisen des privaten Konsums festgemacht werden sollte, hat sich letztlich das Leistungsfähigkeitsprinzip, das auf die Konsummöglichkeiten abstellt, durchgesetzt. Dass dadurch allerdings nicht der gesamtwirtschaftliche Durchschnittssteuersatz bzw. die Steuerquote fixiert ist, gibt nicht nur aktuell Anlass zu Diskussionen (siehe auch weiter unten die Diskussion zum Schlagwort automatischer Stabilisator), sondern würde auch in „normalen“ Zeiten angesichts steigender Steuerquoten für Anfragen an die Tarifgestaltung sorgen.

Zweijährlicher sollte auf jährlichen Steuerprogressionsbericht umgestellt werden

Ein wesentlicher Kritikpunkt an der geltenden Praxis ist, dass der Steuerprogressionsbericht nur alle zwei Jahre erscheint und damit verbunden die Tarifanpassungen auf Prognosen für das laufende und das kommende Jahr beruhen. Während die Prognose für den jahresdurchschnittlichen Konsumdeflator des laufenden Jahres im Herbst mit einer hinreichenden Genauigkeit erfolgen kann, weicht die Prognose für das jeweils folgende Jahr von der späteren Realisation zum Teil deutlich ab. Besonders deutlich war dies für das Jahr 2021. Während der Konsumdeflator rund 3 % betrug, lag der im Herbst 2020 prognostizierte Wert nicht mal halb so hoch. Entsprechend fiel die Tarifanpassung zum 1.1.2022 im Sinne des Leistungsfähigkeitsprinzips deutlich zu gering aus. Eine Lösung bestünde darin, den Steuerprogressionsbericht jährlich zu erstellen und jeweils im Herbst nur die Preisentwicklung des laufenden Jahres für die Tarifgestaltung heranzuziehen.

Automatisierung des Inflationsausgleichs steht im Konflikt zum „automatischen Stabilisator“

Die Automatisierung des Inflationsausgleichs, die z.B. per Gesetz die jährlichen Ergebnisse des Steuerprogressionsberichts für den Steuertarif des folgenden Jahres übernimmt, könnte den Nachteil besitzen, dass in Phasen von Booms und/oder Inflation die Funktion des progressiven Steuertarifs als automatischer Stabilisator geschwächt wird. Gerade in der aktuellen Situation hoher Inflation, die angesichts hoher Werte der heimischen Wertschöpfungsdeflatoren nicht nur auf Importpreise, sondern auch auf heimische Faktoren zurückzuführen sein dürfte, hätte ein endogener Anstieg des gesamtwirtschaftlichen Durchschnittssteuersatzes der Einkommensteuer den Effekt, die Nachfrage und damit die Inflation zu dämpfen. Allerdings sei hier angemerkt, dass die aktuelle Situation, dass die Konsumentenpreise stärker als die Einkommen zulegen und damit die Kopplung an den Konsumdeflator zu einem gesamtwirtschaftlich sinkenden Durchschnittsteuersatz in der Einkommensteuer führt, sehr selten vorkommen dürfte. Im Regelfall (Realeinkommenszuwächse) dürfte der automatisierte Inflationsausgleich keine zusätzlichen Inflationsimpulse liefern.

Fazit

Die regelmäßige Anpassung des Einkommensteuertarifs ist wichtig, um dem Leistungsfähigkeitsprinzip gerecht zu werden, den progressiven Charakter der Einkommensteuer zu erhalten und den gesamtwirtschaftlichen Durchschnittssteuersatz nicht übermäßig steigen zu lassen. Das derzeitige Vorgehen ist dahingehend zu kritisieren, dass die Anpassung nur alle zwei Jahre erfolgt und auf Prognosen basiert, die gerade für das zweite Jahr der Anpassung recht ungenau sein können. Ein jährlicher Steuerprogressionsbericht ist daher zu empfehlen. Ein vollständig automatisierter Inflationsausgleich erscheint angesichts der bisherigen Erfahrungen mit der Handhabung der Steuerprogressionsberichterstattung nicht dringlich. Die nicht-automatisierte Anpassung gibt hingegen Anlass, dass bei der Formulierung des Einkommensteuertarifs für das kommende Jahr weitere Gesichtspunkte als nur die intertemporale Leistungsfähigkeit leichter einbezogen werden können. Neben der Konjunkturstabilisierung ist hier nochmals auf den eigentlich in der Tendenz steigenden gesamtwirtschaftlichen Durchschnittssteuersatz hinzuweisen, die sich für das Jahr 2020 in einer stärkeren Tarifverschiebung, als es der Steuerprogressionsbericht (und damit vermutlich das automatisierte Vorgehen) empfohlen hatte, niederschlug.

Blog-Beiträge zum Thema:

Alfred Boss (2015): Die „kalte Progression“. Was ist zu tun?

Eine Antwort auf „Kalte Progression (2)

Inflationsanpassung bei der Einkommenssteuer

Automatik oder lieber Halbautomatik? “