Griechenland ist nicht zu retten – daran besteht mittlerweile kein Zweifel mehr. Doch was ist mit den anderen Euroländern? Welche von ihnen haben ebenfalls eine untragbar hohe Staatsverschuldung und welche werden eher zu Unrecht von den Finanzmärkten als Wackelkandidaten gehandelt? Zur Beantwortung dieser Frage stützen wir uns auf das Konzept des fiskalischen Primärüberschusses, das quantifizierbare Aussagen dazu ermöglicht, unter welchen Bedingungen Staatshaushalte dauerhaft saniert werden können.

Wann sind Staaten insolvent?

Bis zu welcher Höhe kann sich ein Staat verschulden? Die auf die Solvenz abstellende Relation zwischen Staatsschuld und Staatsvermögen sowie die auf die Liquidität abstellende Relation zwischen Zinsausgaben und Staatseinnahmen liefern ein eher diffuses Bild, das Raum für vielfältige Interpretationen lässt. In der finanzwissenschaftlichen Literatur steht deshalb ein anderes Konzept im Vordergrund, und zwar das Konzept des benötigten Primärüberschusses, das auf die Nachhaltigkeit der staatlichen Einnahmen- und Ausgabenpolitik abstellt.

– zum Vergrößern bitte auf die Grafik klicken –

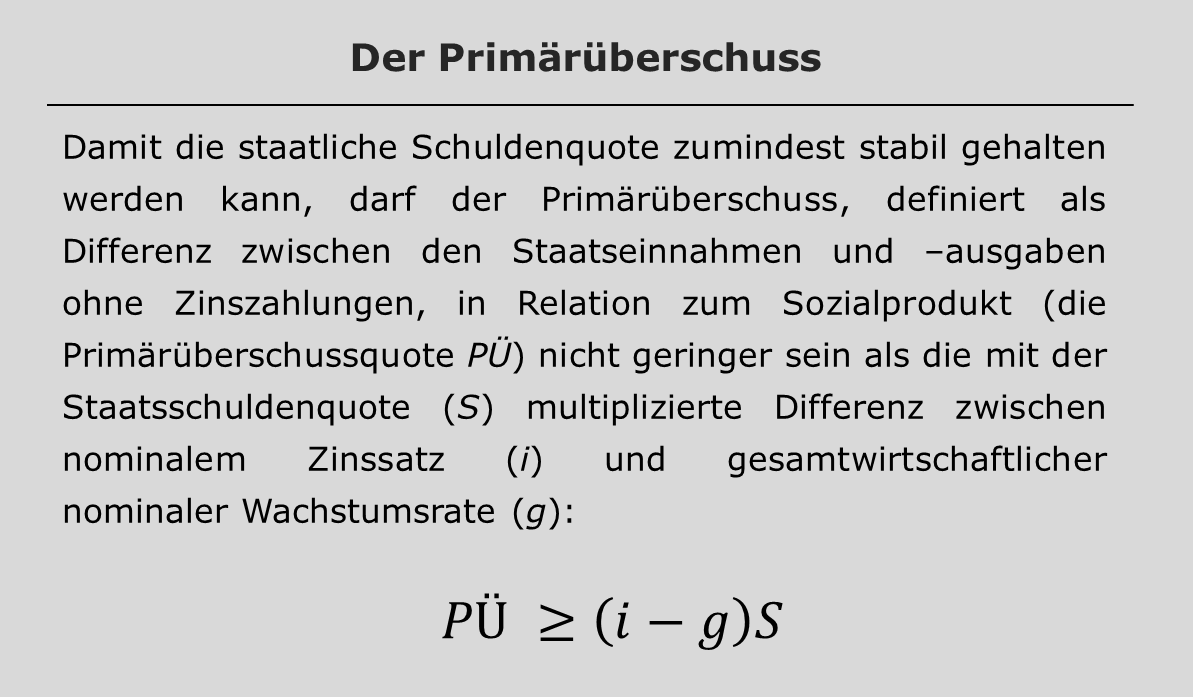

Der Grundgedanke dabei ist einfach: Wir wissen zwar nicht, wo die absolute Obergrenze der staatlichen Schuldenquote genau liegt, aber wir wissen immerhin, dass diese Quote nicht ins Unendliche steigen kann. Denn dann würde irgendwann in der Zukunft zwangsläufig ein Punkt erreicht sein, an dem der Staat insolvent wird. Anstatt zu diskutieren, wo dieser Punkt genau liegt, wird hier diskutiert, welche Bedingungen erfüllt sein müssen, damit die staatliche Schuldenquote zumindest stabil gehalten werden kann (siehe Kasten).

Ein praktikables Instrument zum Ausloten der Grenzen der Staatsverschuldung wird das Konzept allerdings erst dann, wenn es mit Kriterien dafür unterlegt wird, welche Primärüberschussquoten die staatliche Haushaltpolitik überhaupt erzielen kann und wo der Bereich beginnt, in dem die Kluft zwischen benötigtem und erzielbarem Primärüberschuss unüberwindlich groß wird.

Um einen Eindruck davon zu gewinnen, welche Primärüberschussquoten von Staaten überhaupt erzielt werden können, hilft ein Blick in die Statistik. Die OECD weist die dafür benötigten Daten regelmäßig für 27 ihrer Mitgliedsländer aus, darunter auch für 18 Mitgliedsländer der Europäischen Union, von denen wiederum 12 der Eurozone angehören. Für unsere Berechnungen haben wir Daten ab 1980 bis zum Jahr 2010 verwendet. Das ergibt einen Datensatz von insgesamt 712 Beobachtungen.

In all den Jahren ist es den im Datensatz enthaltenen Ländern nur in etwas mehr als 3 % der Fälle gelungen, eine Primärüberschussquote von 5 % oder darüber zu erzielen (vgl. Wirtschaftsdienst, Heft 9/2011).Dies lässt den vorsichtigen Schluss zu, dass es für ein Land mehr als schwer werden dürfte, einen Anstieg seiner Staatsschulden zu verhindern, wenn die benötigte Primärüberschussquote über diesem Schwellenwert liegt.

Dabei wird die Größe der Herausforderung für den Staatshaushalt durch diese Darstellung eher noch beschönigt. Denn ein Land, das mit hohen Staatsschulden zu kämpfen hat, wird sie nur dann unter Kontrolle bekommen, wenn es nicht nur für ein Jahr, sondern über einen längeren Zeitraum hinweg mindestens den benötigten Primärüberschuss erzielen kann. Deshalb haben wir auch berechnet, wie viele Länder es überhaupt geschafft haben, eine Primärüberschussquote von 5 % oder mehr über einen zusammenhängenden Zeitraum von einem Jahr, zwei Jahren, drei Jahren und vier oder mehr Jahren zu erzielen. In die letzte Kategorie fallen nur noch zwei Länder, die beide während des gleichen Zeitraums zwischen 1996 und 2002 hohe Primärüberschüsse erzielten: Kanadas Primärüberschussquote lag vier Jahre lang über der Schwelle von 5 % und war das Resultat harter Sparmaßnahmen, die angesichts einer innerhalb von 15 Jahren um über 50 % angestiegenen Schuldenquote beschlossen wurden. Das zweite Land ist Belgien, das in den späten 1990er Jahren darum fürchten musste, sich für die Euro-Mitgliedschaft zu qualifizieren. Aufgrund der damals schon exorbitant hohen Staatsschuldenquote hätte es diese Bedingungen eigentlich verfehlt, aber es wurde damals beschlossen, Belgien dennoch zum 1. Januar 1999 in die Eurozone aufzunehmen, da im laufenden Staatshaushalt so umfangreiche Einsparungen erzielt worden waren.

Manche anderen Länder waren in den vergangenen Jahren ähnlichen Sparzwängen unterworfen wie damals Belgien und wie heute die Länder der Euro-Zone. Ungarn und Polen beispielsweise bekamen im vergangen Jahrzehnt ihre staatlichen Haushalte nur unter massiver Hilfe des Internationalen Währungsfonds in den Griff. In den frühen 1990er Jahren musste Polen sogar zu einer Umschuldung Zuflucht nehmen, die mit einem kräftigen Schuldenschnitt für die Gläubiger verbunden war. Doch trotz des massiven Drucks haben es weder Ungarn noch Polen jemals geschafft, eine Primärüberschussquote von 5 % oder mehr zu erzielen. Ähnliches gilt für Island, das nach dem Zusammenbruch der Kaupthing Bank erheblichen Sparzwängen ausgesetzt war, dessen Primärüberschussquote aber ab dem Jahr 2008 sogar tief ins Minus rutschte, da nicht nur die Staatsausgaben reduziert wurden, sondern die Staatseinnahmen infolge der daraus resultierenden Rezession noch viel stärker einbrachen.

All diese empirische Evidenz zusammengenommen spricht dafür, eine benötigte Primärüberschussquote von 5 % tatsächlich als kritische Schwelle anzusehen, deren Überschreitung über einen längeren Zeitraum hinweg ohne Hilfe von außen kaum noch möglich sein dürfte.

Welche Länder sind gefährdet: Szenarien

Für die längerfristige Perspektive kommt es nicht darauf an, welches Land zu welchem Zeitpunkt und in welchem Umfang auslaufende alte Staatsschuldenpapiere durch neue Anleihen ersetzen muss. Es kommt auch nicht darauf an, zu welchem Zins die derzeit in Umlauf befindlichen Staatsschuldpapiere bedient werden müssen oder ob die Laufzeiten mehr oder weniger großzügig verlängert werden. Irgendwann ist auch die längste Übergangsfrist ausgelaufen, und dann kommt es nur noch darauf, wie hoch der Finanzbedarf ist, nachdem sich die Struktur der Staatsschulden an die neuen Bedingungen auf den internationalen Finanzmärkten angepasst hat.

Da die Tragfähigkeit der Staatsschulden stark beeinflusst wird von den Wachstumsperspektiven einer Volkswirtschaft und da die Vorhersage dieser Perspektiven mit großen Unsicherheiten verbunden ist, arbeiten wir mit zwei Szenarien, und zwar mit einem eher pessimistischen und einem eher optimistischen. Für ersteres unterstellen wir eine Wachstumsrate des Bruttoinlandsprodukts von 2 % und für letzteres eine Wachstumsrate von 4 %. Dabei geht es nicht um das kurzfristige Auf und Ab im Konjunkturverlauf, sondern um die langfristigen Wachstumsraten, die selbst in den besonders von der Krise betroffenen Ländern im positiven Bereich liegen dürften. Bei den Zinssätzen orientieren wir uns am Sekundärmarktzins für zehnjährige Staatsanleihen, wie er von der EZB ermittelt wird.

Umschuldung für Griechenland und Portugal unausweichlich

Die Ergebnisse der Szenarien sind in unserem IfW-Schuldenbarometer zusammengefasst. Sie verdeutlichen, dass Griechenland zur Bedienung seiner Staatsschulden auf Dauer Primärüberschüsse erzielen müsste, die weit jenseits der 5 %-Marke liegen. In Portugal liegt der benötigte Primärüberschuss mit acht bis zehn Prozent zwar deutlich niedriger als in Griechenland, bewegt sich aber immer noch auf einem unerreichbar hohen Niveau. Bei Italien kommt es entscheidend auf die Wachstumsdynamik an: Bei raschem Wachstum sollte die Sanierung der Staatsfinanzen gelingen, bei schwachem Wachstum wäre das mehr als fraglich.

– zum Vergrößern bitte auf die Grafik klicken –

Hinweis

David Bencek ist wissenschaftlicher Mitarbeiter am Institut für Weltwirtschaft und Doktorand an der Universität Kiel.

- Die Schuldentragfähigkeit der Euro-Länder - 11. Februar 2012

Frage an die Autoren: Haben Sie bei der Betrachtung von Italien berücksichtigt, dass Italien in die offizielle Berechnung seines BIP gut 17% Schattenwirtschaft einrechnet? Mit dem so aufgeblähten BIP kann man dann die offiziell ausgewiesene Schuldenquote auf ca. 120 % senken. Aus der Schattenwirtschaft kommen aber keine Steuern zur Zahlung von Zins und Tilgung. Bezogen auf das besteuerbare BIP liegt die Schuldequote über 145%. Die auf das besteuerbare BIP bezogene Steuerquote könnte durch das „Sparpaket“ von Monti nach Schätzungen italienischer Ökonomen auf über 54% steigen. Ist das Wachstumsförderung?