Es gibt wohl nur wenige Studierende der Volkswirtschaftslehre, die im Rahmen ihrer mikroökonomischen Ausbildung nicht mit der neoklassischen Gleichgewichtstheorie konfrontiert werden. Sie – wie auch viele andere Akteure des öffentlichen Lebens (z.B. Manager, Journalisten und Politiker) – haben mit den Eigenarten dieses Modells oftmals große Probleme. Ursache dafür sind neben den vielleicht ein wenig utopisch wirkenden positiven Eigenschaften des Gleichgewichts vor allem die Annahmen des Modells und hier insbesondere die Annahme vollkommener Rationalität der handelnden Personen. Da diese regelmäßig nicht erfüllt ist – was auch von den Ökonomen nicht bestritten wird –, wird das Modell im besten Fall für irrelevant erklärt. In schlimmeren Fällen wird jedoch direkt nach dem Staat gerufen, dem die Aufgabe übertragen werden soll, einzelwirtschaftliche Entscheidungsverzerrungen wirksam zu korrigieren.

Im Folgenden soll der Frage nachgegangen werden, inwieweit die Funktionsfähigkeit der Märkte tatsächlich auf die Annahme perfekter Rationalität angewiesen ist. Zu diesem Zweck werden die Ergebnisse einer Reihe von sehr einfachen Marktsimulationen vorgestellt, die auf die Annahme vollkommener Rationalität verzichten.

Bei den betrachteten Simulationen handelt es sich um sogenannte agentenbasierte Modelle (Multi-Agenten-Systeme), in denen virtuelle Personen (Agenten) mit vom Programmierer vorgegebenen Eigenschaften (Präferenzen, Ressourcenausstattungen,…) und Verhaltensroutinen (Entscheidungs-, Verhaltens-, Lernalgorithmen, …) miteinander interagieren. Hier werden drei verschiedene Stufen (sehr) unvollständiger Rationalität unterschieden. Zunächst wird ein Markt mit Akteuren betrachtet, die über absolut keinerlei Intelligenz verfügen (Null-Intelligenz-Modell). Es folgt ein Minimalintelligenz-Markt, in dem die Agenten noch nicht dazu in der Lage sind zu lernen. Diese beiden Marktdesigns und ihre Ergebnisse basieren im Wesentlichen auf der Arbeit von Gode und Sunder (1993). Abschließend wird ein Marktmodell betrachtet, in dem ein extrem vereinfachtes, mechanistisches Lernen der Marktteilnehmer unterstellt wird. Die zentrale Frage in allen drei Simulationsdesigns wird sein, inwieweit der dabei betrachtete Markt dazu in der Lage ist (nahezu) effiziente Ergebnisse hervorzubringen.

Der Marktprozess mit Agenten ohne jegliche Intelligenz

Die drei betrachteten Marktmodelle basieren jeweils auf der Rekonstruktion einer sogenannten Doppelten Auktion. Die beteiligten virtuellen Agenten setzen sich dabei aus einer bestimmten Anzahl von Käufern und Verkäufern zusammen. Die virtuellen Käufer und Verkäufer handeln dabei ein virtuelles Gut. Jeder potentielle Käufer fragt exakt eines dieser Güter nach. Der zufallsbestimmte Wert, den ein solches Gut für einen potentiellen Konsumenten aufweist, variiert zwischen den unterschiedlichen Käufern. Analog bietet jeder der am Markt aktiven Verkäufer genau ein Gut an, dessen zufallsbestimmte Produktionskosten ebenfalls nicht einheitlich sind.

Der Handelsprozess läuft wie folgt ab:

Stufe 1: Per Zufallsmechanismus wird ein Agent – also ein Käufer oder ein Verkäufer – ausgewählt.

Stufe 2: Der ausgewählte Agent unterbreitet ein öffentlich sichtbares Kauf- bzw. Verkaufsangebot (Preis).

Stufe 3: Die Auswertung des neuen Gebots

- Handelt es sich beim Agenten um einen Käufer, so hat sein Gebot folgende Auswirkung:

- Ist das neue Kaufgebot geringer als das beste gültige Kaufgebot, so ist es irrelevant und wird im Folgenden vernachlässigt.

- Bietet der Agent einen höheren Preis als das beste gültige Kaufgebot, so übernimmt sein Preis die Funktion des aktuell gültigen Kaufgebots. Das vormals beste Kaufgebot verliert seine Gültigkeit und wird somit für den weiteren Verlauf des Marktprozesses bedeutungslos.

- Übertrifft das Kaufgebot sogar das (niedrigste) gültige Verkaufsgebot, so wird das Kaufgebot als Annahme des gültigen Verkaufsgebots interpretiert und es kommt ein Handel zustande. Als Handelspreis wird der Preis des gültigen Verkaufsgebots verwendet.

- Handelt es sich beim Agenten um einen Verkäufer, so hat sein Verkaufsgebot folgende Auswirkung:

- Ist der unterbreitete Verkaufspreis höher als das beste gültige Verkaufsgebot, so ist es irrelevant und wird im Folgenden vernachlässigt.

- Unterbietet das neue Verkaufsgebot das (niedrigste) gültige Verkaufsgebot, so übernimmt es dessen Rolle als gültiges Verkaufsgebot.

- Bietet der Verkäufer sein Produkt sogar zu einem Preis unterhalb des (besten) gültigen Kaufgebots an, so wird das Gebot als Annahme des gültigen Kaufgebots interpretiert und es kommt ein Handel zu Stande. Als Preis wird derjenige des gültigen Kaufgebots verwendet.

Stufe 4: Rückkehr zu Stufe 1.

Dieser Handelsprozess läuft so lange ab, bis eine vorgegebene Obergrenze für die Anzahl der Durchläufe (hier: 1000) erreicht ist. Dann endet die „Periode“ und gegebenenfalls beginnt eine neue. Abbildung 1 zeigt eine typische Marktkonstellation. Für diesen Fall ergibt sich ein Gleichgewichtspreis von p = 101,99 und eine Gleichgewichtsmenge von 20. Die blau schraffierte Fläche zwischen der Nachfrage- und der Angebotskurve bildet die maximale Summe aller Handelsgewinne (Konsumentenrente und Produzentenrente) ab, die in diesem Markt realisiert werden könnten. Realisieren die virtuellen Marktteilnehmer sämtliche möglichen Handelsgewinne, so entspricht die Summe aller Gewinne von Käufern (Wert – Preis) und Verkäufern (Preis – Produktionskosten) exakt dieser Fläche. Als Effizienzmaß wird in den weiteren Überlegungen der prozentuale Anteil der realisierten Gewinne von diesen theoretisch maximalen Gewinnen verwendet.

– zum Vergrößern bitte auf die Grafik klicken –

Im Null-Intelligenz-Treatment[1] erfolgt Stufe 2 gemäß eines extrem einfachen Zufallsmechanismus: Der Preis des Käufers bzw. Verkäufers entspricht einer gleichverteilten Zufallszahl aus dem Intervall von null bis zum Höchstwert der zulässigen Zahlungsbereitschaft bzw. der zulässigen Kosten. In allen hier vorgestellten Simulationen beträgt diese Obergrenze 200.

An dieser Stelle ist zu betonen, dass alle Agenten, gleichgültig ob Käufer oder Verkäufer, ihre Gebote unabhängig von Ihren tatsächlichen Wertschätzungen bzw. Produktionskosten aufstellen. Da außerdem keinerlei Art des Lernens stattfindet, dürfte ein solches Verhalten der Vorstellung von Irrationalität sehr nahe kommen.

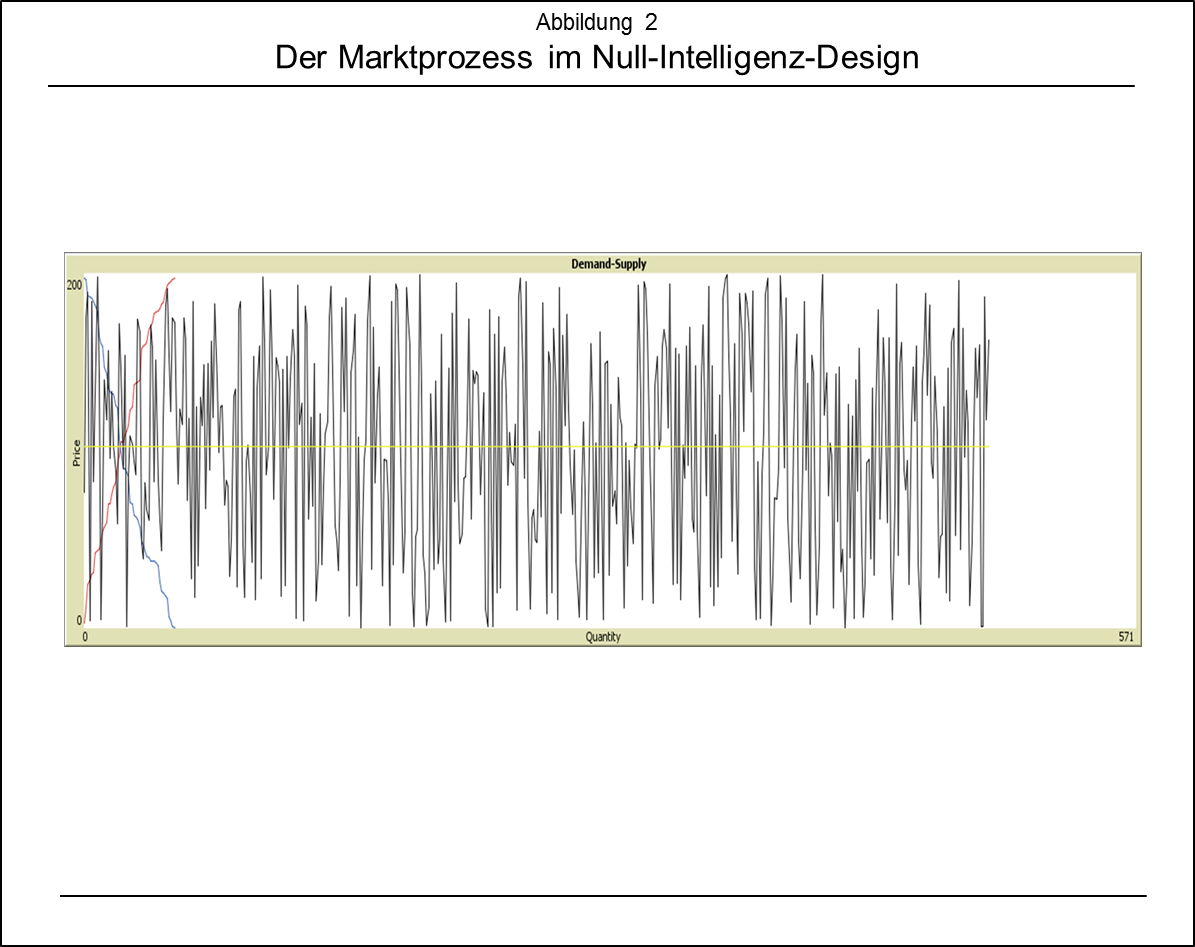

Abbildung 2 zeigt einen typischen Verlauf des Marktprozesses für das Null-Intelligenz-Treatment für zehn Perioden. Die unterstellten Angebots- und Nachfragefunktionen entsprechen denen aus Abbildung 1 und finden sich im linken Bereich von Abbildung 2. Die horizontale gelbe Linie in Abbildung 2 kennzeichnet den Gleichgewichtspreis (101,99). Wie nicht anders zu erwarten, schwanken die Preise nahezu gleich verteilt im gesamten Intervall von 0 bis 200.

– zum Vergrößern bitte auf die Grafik klicken –

Entscheidend ist allerdings, dass die Performance des Marktes geradezu desaströs ausfällt. Es wird ein negativer Effizienzgrad (–56,87%) erreicht, was zum Ausdruck bringt, dass Käufer und Verkäufer im Durchschnitt Verluste in großer Höhe gemacht haben. Ursache hierfür ist, dass Verkäufer Güter mit hohen Produktionskosten zu einem niedrigeren Preis verkaufen und dass Käufer hohe Preise für Produkte zahlen, auch wenn diese einen nur geringen Wert aufweisen.

Damit ist klar, dass ein solcher Markt, in dem die Akteure keinerlei Intelligenz aufweisen, nicht funktioniert. Es ist also ein Mindestmaß an Intelligenz erforderlich, damit Märkte ihre Allokationsfunktion erfüllen können.

Der Marktprozess mit Minimalintelligenz-Agenten

An dieser Stelle soll die Erhöhung der Intelligenz der Agenten in einem minimalen Ausmaß vorgenommen werden. Das Minimalintelligenz-Treatment unterscheidet sich vom Null-Intelligenz-Treatment nur in einer einzigen Hinsicht: der Zufallsmechanismus zur Bestimmung der Kauf- bzw. Verkaufsgebote wird so eingeschränkt, dass Verkäufer nur noch Preise oberhalb ihrer Produktionskosten vorschlagen können und Käufer nur noch Preise bieten können, die unterhalb ihrer individuellen Wertschätzung liegen. Diese eingeführte Intelligenz beschränkt sich somit darauf, dass die Agenten erkennen, wann ein Handel für Sie mit Verlusten verbunden wäre. Nach wie vor erfolgt kein Lernen und die Agenten verfügen über keinerlei Verständnis darüber, wie der Markt funktioniert.

Abbildung 3 zeigt den Verlauf des Marktprozesses im Minimalintelligenz-Treatment. Die Dauer des Marktes beträgt erneut zehn Perioden. Es zeigt sich, dass nunmehr erheblich weniger Verkaufsgeschäfte erfolgen und dass sich die Preise deutlich stärker am Gleichgewichtspreis (horizontale gelbe Linie) orientieren. Gleichwohl muss festgestellt werden, dass noch immer eine hohe Schwankung der Preise vorliegt.

– zum Vergrößern bitte auf die Grafik klicken –

Erstaunlich ist jedoch, dass schon in diesem Design ein Effizienzgrad von 95,63% erreicht wird und die durchschnittliche Handelsmenge (20,64) kaum noch vom Gleichgewichtswert abweicht. Mit anderen Worten: die Minimalintelligenz ist ausreichend, um eine fast effiziente Koordination der Marktaktivität zu verwirklichen! Dieses Aufsehen erregende Ergebnis wurde in der Literatur erstmals von Gode und Sunder (1993) vorgestellt.

Um zu zeigen, dass dies kein Zufall ist, habe ich die Simulation für 1000 verschiedene, per Zufallsmechanismus gestaltete Märkte wiederholt. Die wesentlichen Ergebnisse lauten: die durchschnittliche Effizienz über alle 1000 Märkte beträgt 95,17%. Ein Effizienzgrad von 100 Prozent wurde einmal erreicht, die minimale Effizienz unter den 1000 Märkten beträgt 85,45%. Einen Effizienzgrad von weniger als 90 Prozent weisen nur 2,3% der betrachteten Märkte auf.

Die Effizienzeigenschaft der Minimalintelligenz-Märkte erweist sich somit als robust. Vollkommene Rationalität ist dementsprechend keineswegs eine Voraussetzung dafür, dass Märkte zu quasi-effizienten Ergebnissen führen können!

Der Marktprozess mit extrem vereinfachtem, mechanistischem Lernen

Das Minimal-Intelligenz-Treatment kann zwar die Effizienzeigenschaften von Märkten sehr schön rekonstruieren, doch bleibt die Erklärung der Preisbildung unbefriedigend. Aus diesem Grund soll ein weiteres Treatment betrachtet werden, indem die am Markt aktiven Agenten durch einen sehr einfachen, mechanistischen Lernprozess beschrieben werden. Dabei wird eine modifizierte Form des Verstärkungslernens (Reinforcement Learning) verwendet. Die Grundidee dabei ist, dass jeder wählbare Preis eine (für Käufer und Verkäufer unterschiedliche) „Attraktivität“ aufweist, deren Wert immer dann zunimmt, wenn damit (oder mit nahe liegenden anderen Preisen) ein erfolgreicher Geschäftsabschluss abgewickelt wurde. Preise mit höheren Attraktivitätswerten werden mit größerer Wahrscheinlichkeit gewählt als solche mit einer niedrigen Attraktivität. Es dürfte klar sein, dass eine solche Form des ausschließlich rückwärtsgewandten Lernens im Vergleich zum menschlichen Lernen noch immer viel zu primitiv und viel zu mechanistisch ausfällt.

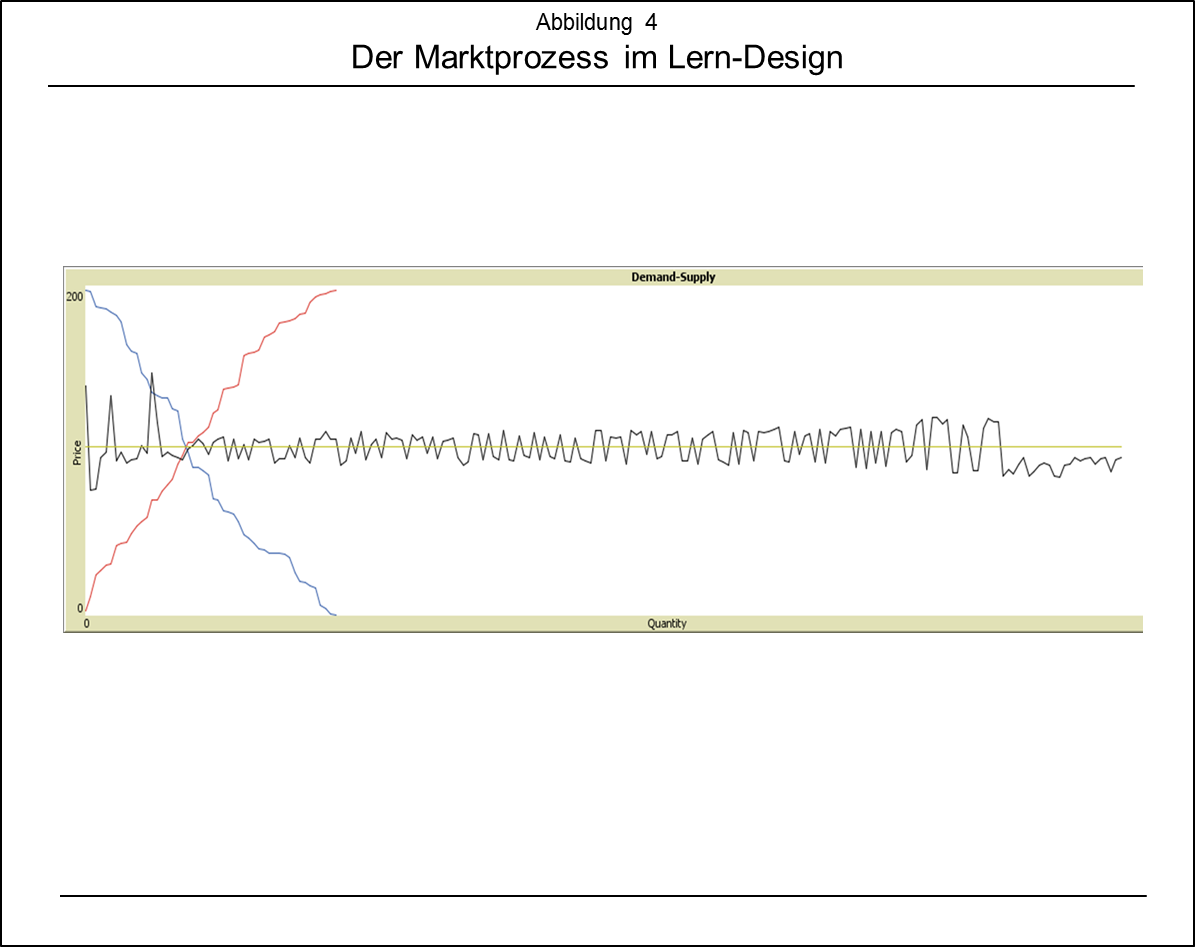

Abbildung 4 zeigt den Verlauf des Marktprozesses in diesem Lern-Treatment. Wie zuvor wird eine Dauer von zehn Perioden betrachtet. Es ist offensichtlich, dass die Schwankung der Preise – nach einer kurzen anfänglichen Phase des Einpendelns – sehr stark zurückgegangen ist und dass sie sich stark am Gleichgewichtspreis ausrichten.

– zum Vergrößern bitte auf die Grafik klicken –

Darüber hinaus nimmt der durchschnittliche Effizienzgrad noch einmal zu, er beträgt jetzt 98,17%. Die durchschnittliche Handelsmenge beträgt 20,4 (Gleichgewichtsmenge: 20) und der durchschnittliche Preis beträgt 101,78 (Gleichgewicht: 101,99).

Das Lern-Treatment zeigt somit zweierlei: (1) quasi-effiziente Marktprozesse sind keineswegs darauf angewiesen, dass die Marktteilnehmer vollkommen rational und fehlerfrei agieren; (2) das (Partial-) Marktgewicht bei vollkommener Konkurrenz kann zumindest in den hier vorgeführten Simulationen durchaus als Näherung für einen in Wirklichkeit viel komplexeren Marktprozess dienen.

Rückblick: das Marktgleichgewicht im Licht der Simulationen

Die hier besprochenen Simulationen sind natürlich nur auf Partialmärkte zugeschnitten. Im Zentrum der neoklassischen Ökonomik steht hingegen das allgemeine Walrasianische Gleichgewicht, das heißt das simultane Vorliegen solcher Partialmarktgleichgewichte auf den Märkten einer Volkswirtschaft. In einer Reihe von Arbeiten hat Herbert Gintis (2007, 2012, 2013) gezeigt, dass vergleichbare Ergebnisse auch für wesentlich komplexere Simultanmarktmodelle gefunden werden können. Sein Fazit in Gintis (2013, S. 123; eigene Übersetzung) steht ganz im Einklang mit den hier besprochenen Ergebnissen: „Das Vertrauen der Ökonomen in das Modell des allgemeinen Gleichgewichts ist in dieser Hinsicht vollständig gerechtfertigt.“

Gleichzeitig liefern die Simulationsmodelle jedoch auch wichtige Einsichten für die sinnvolle Interpretation von Partialmarkt- und allgemeinen Gleichgewichten. (1) Das Modell des allgemeinen Gleichgewichts ist nur ein hilfreiches Analysetool, das den Marktprozess, dessen Existenz eine Voraussetzung zur Erreichung des Gleichgewichtszustandes ist, vollständig ausblendet. (2) Die unrealistischen Annahmen, die zur Bestimmung des Gleichgewichts erforderlich sind, sind keineswegs dafür erforderlich, dass der Marktprozess als solcher funktioniert. Sie deuten vielmehr an, welche Art von Problemen der Wettbewerbsprozess gelöst hat, wenn er einen Gleichgewichtszustand erreicht hat. (3) Das Gesetz des einheitlichen Preises, also die Vorstellung, dass alle Transaktionen am Markt zum selben Preis abgewickelt werden, ist ein künstliches Artefakt der Gleichgewichtsanalyse und für das Verständnis eines umfassenden Marktprozesses eher schädlich. Einschränkend muss allerdings zugestanden werden, dass die Gleichgewichtspreise aus der Standardtheorie tatsächlich eine erhebliche Anziehungskraft aufweisen. (4) Das Gleichgewicht ist ein Zustand, der in der dynamischen Welt der Marktprozesse niemals vollständig erreicht wird und allenfalls als fiktiver Endpunkt eines komplexen Selbstorganisationsprozesses des Marktsystems verstanden werden sollte.

Konsequenzen für die Wirtschaftspolitik

Kein Marktteilnehmer und auch kein Politiker oder Wissenschaftler ist dazu in der Lage, das Ergebnis des Marktprozesses perfekt zu antizipieren. Dazu fehlt ihnen schlicht das Wissen um die besonderen Umstände von Ort und Zeit (Hayek 1945). Die Position des Politikers und des Wissenschaftlers bei der Analyse des Wirtschaftsprozesses ähnelt eher den oben beschriebenen virtuellen Agenten im Marktprozess, die sich mit Hilfe einfacher Heuristiken und Routinen durch das Geschehen lavieren. Haben sie jedoch einmal die allgemeine Wirkungsweise des Marktprozesses verstanden, dann erkennen sie, dass willkürliche Eingriffe in das wettbewerbliche Preissystem im Regelfall Verschwendung und Ineffizienzen hervorrufen.

Das schließt nicht aus, dass wirtschaftspolitische Eingriffe – etwa bei externen Effekten oder öffentlichen Gütern – positiv wirken können. Die neoklassische Gleichgewichtstheorie kann insbesondere bei solchen allokativen Fragestellungen von großem Nutzen sein, da mit ihrer Hilfe Fehlanreize und systematische Fehlentwicklungen von Marktprozessen erkannt werden können. Entscheidend bleibt jedoch, dass sich der Politiker den Risiken, die er mit dem Eingriff in den Markt eingeht, und seines Unwissens bewusst bleibt.

Gerade weil alle gesellschaftlichen Entscheidungsträger begrenzt rational und schlecht informiert sind und weil der Marktprozess auch mit unvollkommen rationalen Menschen funktioniert, ist es somit häufig die klügste Strategie, wirtschaftliche Entscheidungen so weit wie möglich dem Markt zu überlassen.

Fußnoten

[1] Das zur Simulation geschriebene Programm stellt eine signifikante Erweiterung des Programms ZITra-ding40.nlogo von Mark McBride durch den Verfasser dar. Diese wiederum basiert auf der Plattform NetLogo (Wilenski 1999).

Literatur

Gintis, H. (2007): „The Dynamics of General Equilibrium“, Economic Journal, Bd. 117, S. 1289 – 1309.

Gintis, H. (2012): „The Dynamics of Pure Market Exchange“, in: M. Aoki et al. (Hrsg.), Complexity and Institutions: Norms and Corporations, London.

Gintis, H. (2013): „Hayek’s Contribution to a Reconstruction of Economic Theory“, in: R. Frantz und R. Leeson (Hrsg.), Hayek and Behavioral Economics, Houndmills, Basingstoke.

Gode, D.K. und Sh. Sunder (1993): “Allocative Efficiency of Markets with Zero-Intelligence Traders: Markets as a Partial Substitute for Individual Rationality“, Journal of Political Economy, Bd. 101 (1), S. 119-137.

Hayek, F.A.v. (1945): „The Use of Knowledge in Society“, American Economic Review, Bd. 35, S. 519-530.

Wilensky, U. (1999): NetLogo, Center for Connected Learning and Computer-Based Modeling, Northwestern University, Evanston, IL.

- Wie hart soll die EU bei Neuverhandlungen des Brexits verhandeln? - 18. Februar 2019

- Reden ist Silber, Schweigen ist Gold?

Wie sollen sich Wirtschaftswissenschaftler in der wirtschaftspolitischen Diskussion verhalten? - 23. September 2018 - Vertrauen

Unverzichtbare, aber zerbrechliche Grundlage des sozialen Konsenses - 14. März 2018