Die EZB ist offenbar zu einer schrittweisen Normalisierung der Geldpolitik bereit. Aber was heißt eigentlich „normal“, d.h. welches Leitzinsniveau wird im EZB-Rat als neutral angesehen? Wir untersuchen dies mit unserer vorausschauenden Variante der Taylor-Regel. Große Schritte sind von der EZB eher nicht zu erwarten, weil die Notenbank den neutralen (nominalen) Zins vermutlich im Bereich 1% bis 1½% sieht.

Auf ihrer Sitzung am 10. März hat die EZB beschlossen, ihre Anleihenkäufe im dritten Quartal „gegebenenfalls“ einzustellen und die Leitzinsen „erst einige Zeit nach dem Ende“ der Nettoankäufe anzuheben. Die Normalisierung der Geldpolitik werde schrittweise erfolgen.

In diesem Beitrag wollen wir uns aber nicht damit beschäftigen, in welchem Monat genau die Käufe eingestellt werden könnten und wann der Einlagezins zum ersten Mal angehoben werden dürfte. Vielmehr wollen wir untersuchen, wie weit der Weg der EZB insgesamt führen könnte, also welches Leitzinsniveau im EZB-Rat als „neutral“ angesehen wird.

Viele Jahre lang hatten wir solche Fragen mithilfe einer vorausschauenden Variante der Taylor-Regel analysiert. Die Taylor-Regel ist eine ursprünglich von Professor John Taylor an der Stanford University entwickelte Gleichung, mit deren Hilfe er das seiner Meinung nach angemessene Niveau für den Leitzins der Fed ermittelt. Sie besagt, dass die Zentralbank die Zinsen oberhalb eines neutralen oder gleichgewichtigen Niveaus festsetzt, wenn die aktuelle Teuerungsrate die mit Preisstabilität zu vereinbarende Rate übersteigt oder eine Überauslastung der gesamtwirtschaftlichen Kapazitäten vorliegt (und umgekehrt).1

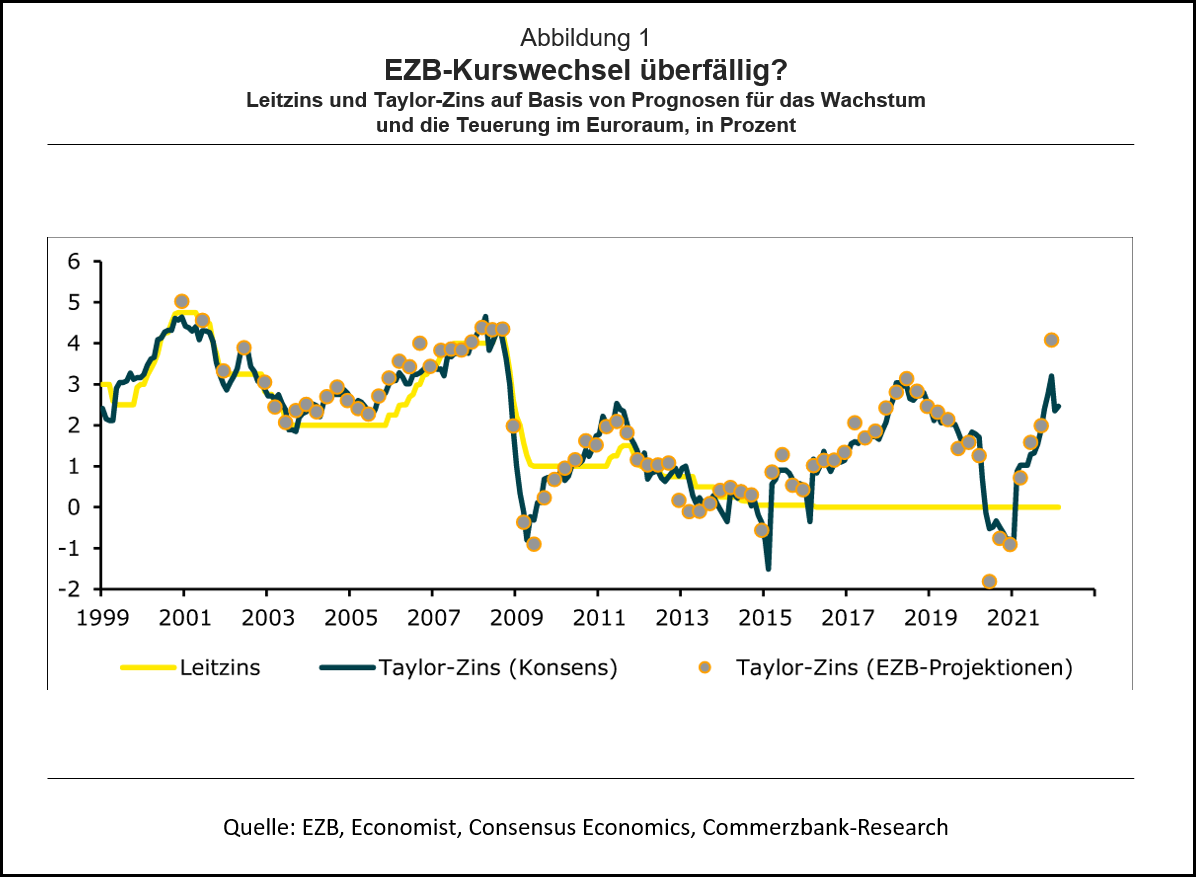

Lange Zeit hatte unsere Regel die EZB-Geldpolitik zuverlässig beschrieben (Abbildung 1): Die Zinserhöhungsphasen zum Anfang der Währungsunion, in der zweiten Hälfte der 2000er-Dekade und sogar die Mini-Erhöhung 2011 wurden ebenso von der Regel korrekt beschrieben wie die Zinssenkungsphasen und die unkonventionellen Maßnahmen 2009 und 2015 (als Substitut für einen Taylor-Zins tief im negativen Bereich).

Spätestens seit 2017 lässt uns unsere Regel aber scheinbar im Stich: 2017 bis 2019 hätte die EZB laut Taylor-Zins in Abbildung 1 viel deutlicher den Fuß vom Gaspedal nehmen müssen, und auch aktuell reagiert die EZB verglichen mit den Signalen von der Regel viel zu zögerlich.

– zum Vergrößern bitte auf die Grafik klicken –

Woher kommt dieser Strukturbruch in den Reaktionen der EZB? Die Notenbank selber liefert eine Erklärung, indem sie in den letzten Jahren in ihren Analysen immer wieder den „persistenten Rückgang des realen Gleichgewichtszinses“ in den Mittelpunkt gestellt hat. Dies sei eine „tiefgreifende strukturelle Veränderung in der Wirtschaft, insbesondere in den letzten zehn Jahren“, die ein wichtiger Grund für die EZB war, ihre geldpolitische Strategie neu auszurichten.

Der reale Gleichgewichtszins ist der am Markt nicht beobachtbare reale Zinssatz, bei dem der Gütermarkt im Gleichgewicht ist und Preisniveaustabilität herrscht. Er ist – wie oben beschrieben – ein Erklärungsfaktor in unserer Taylor-Regel. Auch wir haben in unserer Regel einen im Laufe der Zeit sinkenden realen Gleichgewichtszins unterstellt, da wir angenommen haben, dass der gleichgewichtige Zins im Euroraum dem Potenzialwachstum entspricht, welches im Laufe der letzten Jahrzehnte gesunken ist. Wir sind damit der sogenannten „modifizierten goldenen Regel der Kapitalakkumulation“ gefolgt, die besagt, dass der reale Gleichgewichtszins den langfristigen Wachstumsmöglichkeiten entspricht.

Da der mit unserer Regel berechnete Taylor-Zins die tatsächlichen Schritte der EZB zumindest bis 2015 zuverlässig beschrieb, sind wir davon ausgegangen, dass unsere Annahme für den Gleichgewichtszins der Einschätzung im EZB-Rat nahe kam. Direkt überprüfen konnten wir dies sehr lange Zeit allerdings nicht, da die EZB keine Schätzungen zum Gleichgewichtszins veröffentlicht hat. Selbst 2016, als die EZB den Rückgang des Gleichgewichtszinses immer mehr betonte, fielen die konkreten Schätzungen der Notenbank noch sehr rudimentär aus.

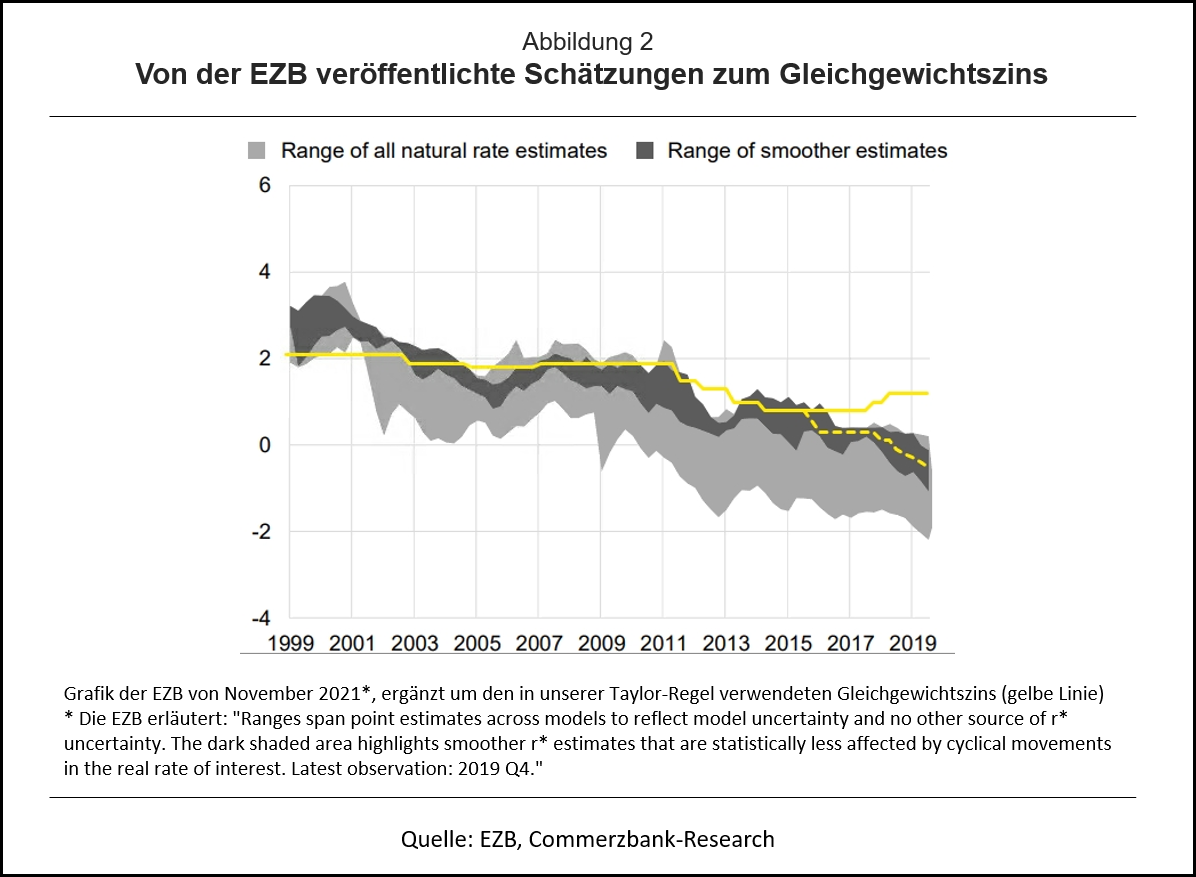

2021 hat die EZB allerdings umfangreichere Schätzwerte für den Gleichgewichtszins veröffentlicht. Abbildung 2 zeigt eine Grafik der EZB mit den Schätzungen von Ende letzten Jahres, in die wir nachträglich unsere in der Taylor-Regel verwendete Annahme für den Gleichgewichtszins eingefügt haben (gelbe Linie). Insbesondere verweist die EZB mittlerweile auf „glatte“ („smooth“) Schätzungen für den Gleichgewichtszins, die sie offenbar für zuverlässiger hält.

– zum Vergrößern bitte auf die Grafik klicken –

Unsere Schätzung weicht nicht nur in den letzten Jahren von den „glatten“ Schätzungen der EZB ab.2 Aber in diesen Jahren waren der Gleichgewichtszins und dessen Bewegungen von der EZB auch höchstens am Rande thematisiert worden. Das hat sich, wie oben beschrieben, erst in den letzten Jahren geändert, und erst seit einigen Quartalen legt die EZB konkrete Schätzungen vor.

Insofern liegt es nahe, den Taylor-Zins in den letzten Jahren auf Basis der von der EZB veröffentlichten Schätzungen für den Gleichgewichtszins neu zu berechnen (vgl. gestrichelte gelbe Linie in Abbildung 2). Da die Schätzungen der EZB Ende 2019 enden, haben wir unterstellt, dass der reale Gleichgewichtszins ab dem vierten Quartal 2019 seitwärts bei -0,5% verläuft. EZB-Ratsmitglied Holzmann hatte in einem Ende Februar veröffentlichten Interview bestätigt, dass dieser Zins „derzeit wahrscheinlich bei etwa minus 0,5 Prozent“ liegt.

– zum Vergrößern bitte auf die Grafik klicken –

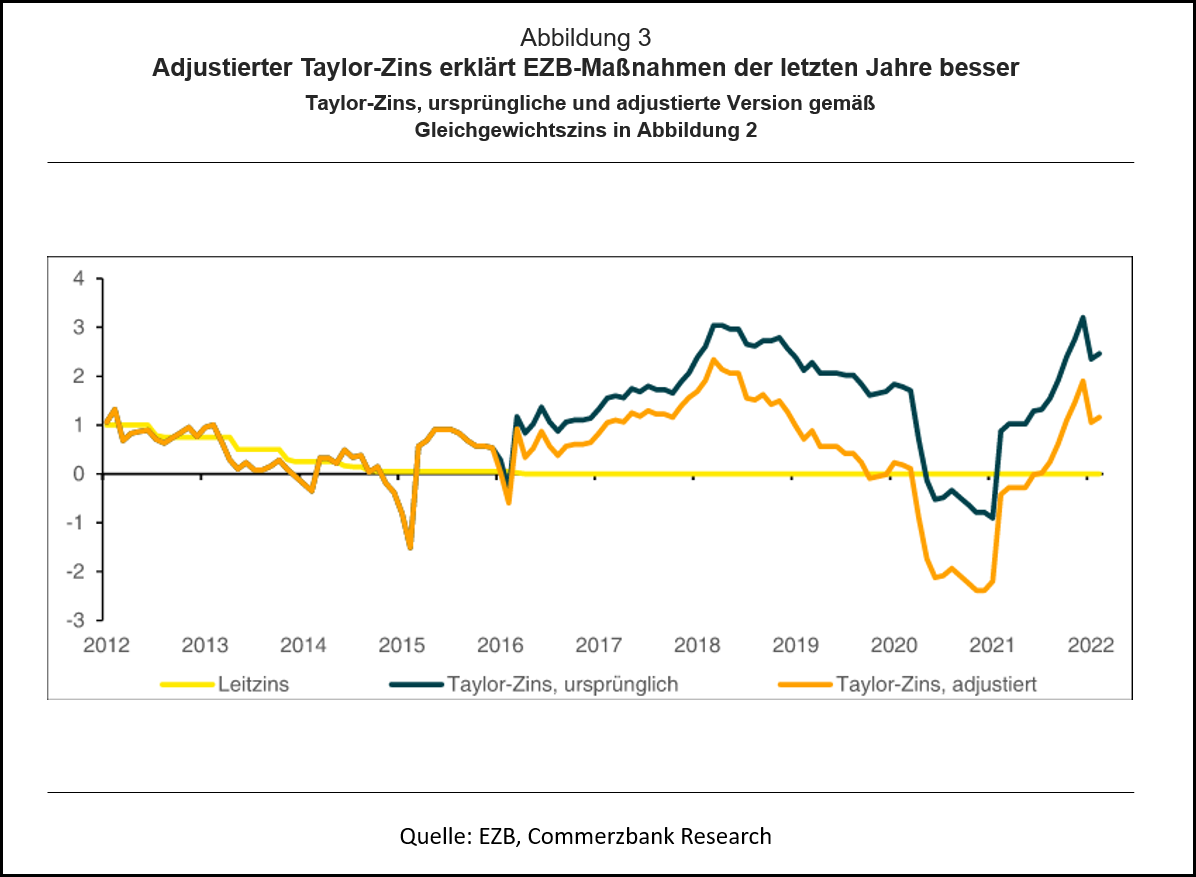

Es zeigt sich, dass sich mit diesem adjustierten Taylor-Zins die EZB-Maßnahmen der letzten Jahre besser erklären lassen (Abbildung 3). 2018 stieg der Taylor-Zins zeitweise sogar 2 Prozentpunkte über die Nulllinie, und die EZB beschloss Mitte des Jahres das Ende der APP-Nettokäufe. 2019 fiel der Taylor-Zins wieder auf die Nulllinie, und die EZB entschied sich für die Wiederaufnahme der Nettokäufe. 2020 rutschte der adjustierte Taylor-Zins wegen Corona tief in den negativen Bereich, was zu den umfangreichen Notfallmaßnahmen passt. Deutlich über die Nulllinie stieg der adjustierte Taylor-Zins erst vor wenigen Monaten, was zu der sehr zögerlichen Bereitschaft der EZB passt, aus der expansiven Geldpolitik auszusteigen.

Hätten wir den Gleichgewichtszins an den unteren Rand des dunkel schattierten Schätzbandes aus Abbildung 2 gesetzt – also zuletzt bei -1%, wäre dies wohl ebenfalls konsistent mit den Entscheidungen des EZB-Rates in den letzten Jahren gewesen.3

Insgesamt gehen wir davon aus, dass der EZB-Rat bei seinen Entscheidungen implizit einen realen Gleichgewichtszins im Bereich zwischen -1% und -½% unterstellt. Addiert man das EZB-Preisstabilitätsziel von 2% hinzu, ergibt sich, dass aus EZB-Sicht der neutrale (nominale) Leitzins bei 1% bis 1½% liegen dürfte.

Selbst wenn der EZB-Rat also seine zögerliche Haltung aufgibt und bereit ist, die Leitzinsen kontinuierlich auf ein neutrales Niveau anzuheben, führt der Weg der Notenbank vermutlich nicht allzuweit nach oben. Dies sehen offenbar selbst Falken im EZB-Rat wie der Niederländer Knot so, der sich ansonsten deutlich für eine baldige Kurswende ausgesprochen hat. Er sagte Anfang Februar:

„The first two rate increases will follow each other quite quickly, as they will take us out of negative territory, After that, if we don’t see a wage-price spiral and inflation expectations remain anchored around our 2% target there is not much reason for us to increase rates significantly and quickly.“

Langfristig könnte der Gleichgewichtszins steigen

Die Aussage, dass der Weg der Notenbank nicht allzu weit nach oben führen dürfte, gilt allerdings zunächst nur für den üblichen Prognosezeitraum von grob zwei Jahren. Denn die Einschätzung der EZB zum gleichgewichtigen Realzins dürfte sich wie in der Vergangenheit nur träge ändern. Wir halten es für wenig wahrscheinlich, dass die EZB ihre erst vor einem halben Jahr veröffentlichte neue Strategie, die wie oben beschrieben auf der Vorstellung eines tief gesunkenen Gleichgewichtzinses beruht, auf absehbare Zeit infrage stellt.

Langfristig könnte die EZB ihre Vorstellung vom Gleichgewichtszins jedoch nach oben korrigieren, weil die empirischen Modelle dies möglicherweise signalisieren. In ihnen wird versucht, den nicht beobachtbaren Gleichgewichtszins aus verfügbaren Daten zu ermitteln. Dahinter steht grob die folgende Überlegung: Wenn wie in den vergangenen Jahren der Leitzins an der Untergrenze lag, die Inflation aber unter dem 2%-Ziel verharrte, dann spricht dies dafür, dass der Gleichgewichtszins auch sehr niedrig ausfiel, weil dann die Geldpolitik doch nicht so expansiv wirkte, sodass die Geldpolitik die Wirtschaft zu wenig ankurbelte und die Inflation niedrig blieb.

Im Umkehrschluss bedeutet dies natürlich, dass auch der Schätzwert für den Gleichgewichtszins nach oben driftet, wenn sich die Inflation bei Werten um 2% einpendelt oder sogar darüber liegt.

Auf lange Sicht könnte es also sein, dass sich die Potenzialwachstumrate wieder als guter Näherungswert für den realen Gleichgewichtszins erweist, so wie wir dies lange Zeit in unserer Taylor-Regel unterstellt hatten.

Das Potenzialwachstum liegt unseres Erachtens auf lange Sicht etwas unter 1%. Addiert man hierzu das 2%-Inflationsziel der EZB, ergibt sich ein Wert von knapp 3%, also ein (nominaler) neutraler Zins, der etwa doppelt so hoch liegt wie der, den die EZB wohl aktuell unterstellt.

— — —

1 Taylors Regel in ihrer ursprünglichen Fassung hat allerdings einen gravierenden Nachteil: In sie gehen jeweils die aktuellen Werte für die Inflationsrate und den Auslastungsgrad ein. Das ist nicht sinnvoll, da wegen der langen Verzögerung zwischen geldpolitischer Entscheidung und ihrer Wirkung auf die Preise für die Setzung der heutigen Leitzinsen die mittelfristigen Aussichten für die Konjunktur und die Inflation relevant sind. Entsprechend haben wir schon vor vielen Jahren eine „vorausschauende“ Variante der Taylor-Regel für die EZB entwickelt, die den EZB-Leitzins auf Basis der EZB-Projektionen schätzt. Da die EZB ihre Prognosen erst ab Ende 2000 veröffentlicht, haben wir zusätzlich eine Variante der Taylor-Regel auf Basis von Konsens-Prognosen berechnet. Mithilfe unserer Regel ließ sich der tatsächliche Leitzins viele Jahre lang zuverlässig erklären.

2 Größere Abweichungen gab es beispielsweise 2001/02, 2005/06 und 2012/13. Hätten die letztes Jahr veröffentlichten EZB-Schätzungen zum Gleichgewichtszins schon damals eine Rolle gespielt, hätte die EZB 2001/02 eine erkennbar restriktivere Geldpolitik sowie 2005/06 und 2021/13 eine merklich expansivere Geldpolitik betreiben müssen, als sie es tatsächlich getan hat.

3 Dagegen passt ein Gleichgewichtszins am oberen Rand des Schätzbandes wohl weniger gut zu den EZB-Maßnahmen, weil es dann schwieriger wird, das Zögern der EZB beim Ausstieg aus der expansiven Geldpolitik 2018 und aktuell zu erklären.

- Gastbeitrag

Europäische Zentralbank

Wieviel Vertrauen hat sie verspielt? - 18. November 2022 - Gastbeitrag

EZB unterschätzt neutralen Zins wohl immer noch - 4. Oktober 2022 - Gastbeitrag

EZB – Gleichgewichts-Störungen! - 28. August 2022