In Deutschland liegt die Wohneigentumsquote nach der internationalen Erhebungsmethode mit rd. 50% deutlich unterhalb des europäischen Mittelwertes (gemäß Eurostat bei 70%), und gleichzeitig ist auch das Medianvermögen der deutschen Haushalte im europäischen Vergleich unterdurchschnittlich. Gemäß des Household Finance and Consumption Surveys (HFCS) der EZB erreichen 50% der deutschen Haushalte nicht mehr als 70.000 EUR Vermögen, während der Vergleichswert für die im Survey berücksichtigten europäischen Länder insgesamt bei knapp 100.000 EUR liegt. Natürlich dürfen solche Statistiken nicht überstrapaziert werden: in Zypern oder Malta waren sicherlich andere Faktoren als die Wohneigentumsbildung für die hohen ausgewiesenen Vermögen maßgeblich (jeweils etwa doppelt so hoch wie der europäische Mittelwert), und natürlich lässt sich ein Teil des Rückstands bei der Wohneigentumsbildung in Deutschland auch auf die deutsche Geschichte zurückführen.

Und doch gibt es gute Gründe dafür, dass Wohneigentum einen Beitrag für einen nachhaltigen Aufbau privater Vermögen leisten kann. Anders als häufig von Anlageberatern und Großeltern dargestellt, liegt der wichtigste Grund für die relativ hohen Immobilienrenditen nicht darin, dass Immobilien grundsätzlich risikoarme Anlagen darstellen, sondern darin, dass die mit Immobilien verbundenen Risiken vergleichsweise gut durch eigenes Engagement gemanagt werden können. Tatsächlich lassen sich von den zahlreichen Immobilienrisiken (Standort, Markt, Objekt, Regulatorik) zumindest die objektspezifischen Risiken durch gründliche Analyse und eigene Leistungen reduzieren, und manche Marktrisiken bleiben durch die üblicherweise langen Anlagehorizonte und die geringe Markttransparenz für die Anleger verborgen. Weil also verbleibende Risiken getragen werden müssen, ist es richtig, dass diesen Risiken auch höhere Renditen gegenüberstehen.

Zweitens bietet die Immobilie gerade in Zeiten niedriger Zinsen eine der wenigen Möglichkeiten für private Haushalte, die Eigenkapitalrendite durch Aufnahme von Fremdkapital hoch zu hebeln. Auch dies ist nicht per se gut, aber es ermöglichte im Mittel der letzten Jahrzehnte höhere Eigenkapitalrenditen. Drittens hilft dieser Fremdkapitaleinsatz mittelbar beim Vermögensaufbau, weil die inhärente Rückführungsverpflichtung zur Ersparnisbildung verpflichtet. Mit dieser Selbstverpflichtung umgehen Häuslebauer das allzu menschliche Problem der Zeitinkonsistenz. Regelbindung hilft eben auch für das Überwinden eigener Schwächen.

– zum Vergrößern bitte auf die Grafik klicken –

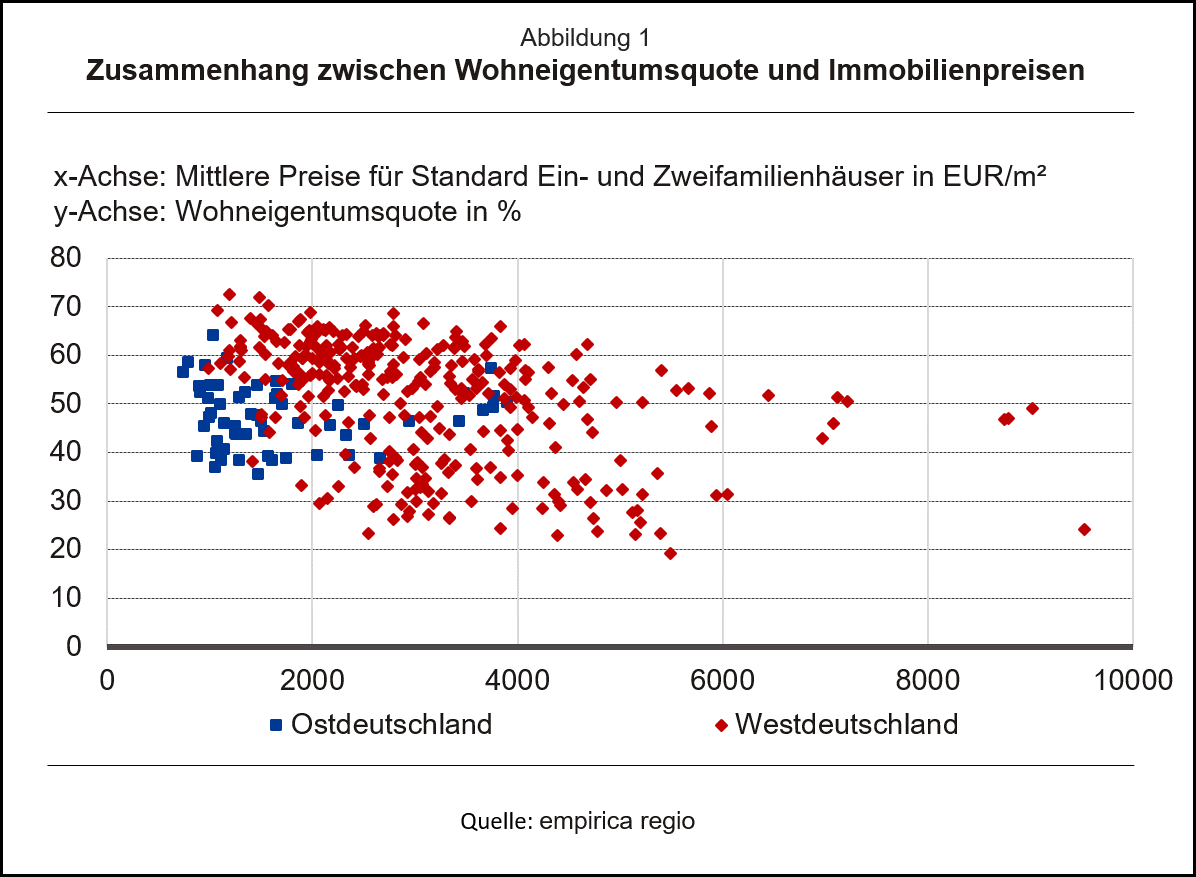

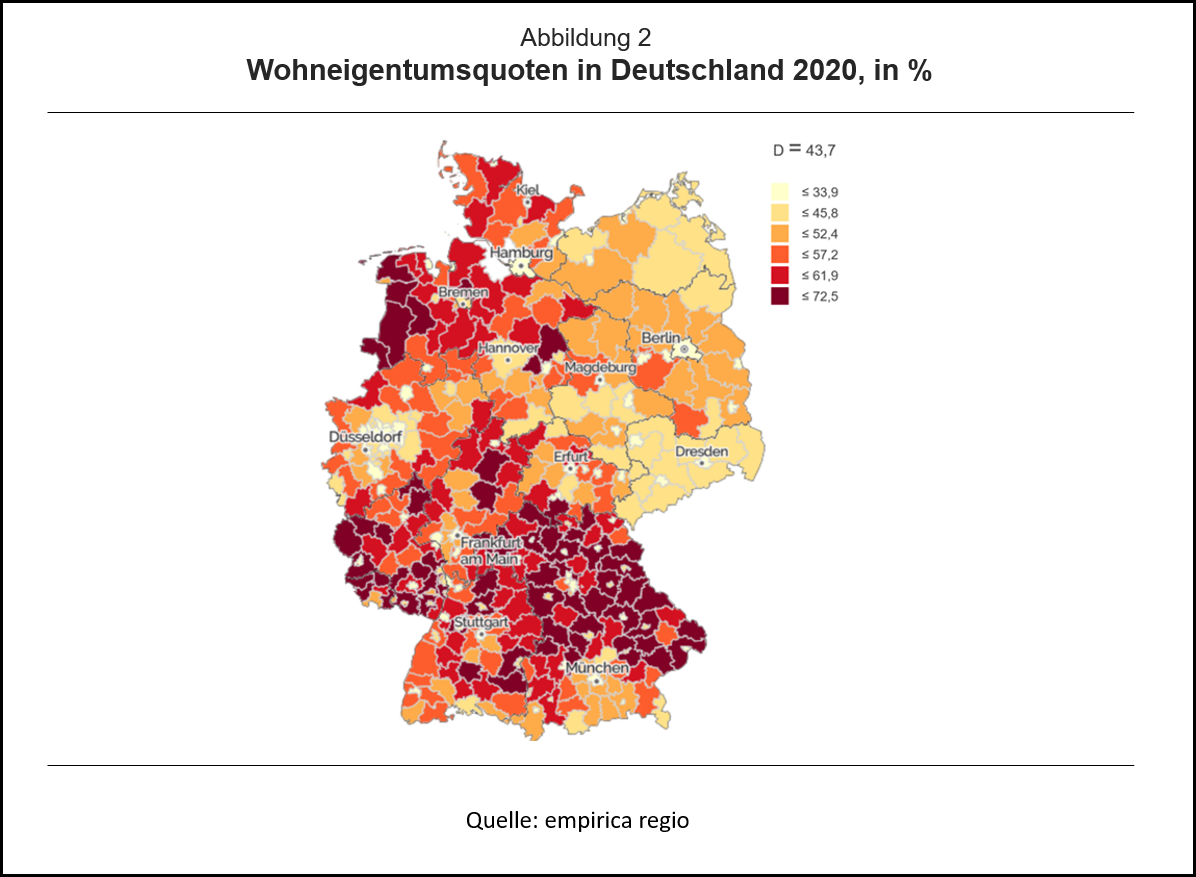

Viertens, und dieser Aspekt wird häufig übersehen, Wohneigentum wird überdurchschnittlich häufig in Ein- und Zweifamilienhäusern außerhalb der Kernstädte gebildet, weil dort die Quadratmeterpreise deutlich geringer sind als in den Städten und weil viele Menschen bei der Wohneigentumsbildung eher von einem eigenen Häuschen als von einer Wohnung in einem Mehrfamilienhaus träumen: Insbesondere die süddeutschen Stadtkreise mit niedriger Wohneigentumsquote sind umgeben von Landkreisen mit deutlich höherer Wohneigentumsquote. Durch diese Wohnentscheidung lässt sich also bei gleichem Einkommen ein höherer Wohnflächenkonsum oder eben ein stärkerer Vermögensaufbau aufgrund geringerer Tilgungsraten realisieren. Auch dies kann als eine Form zusätzlichen persönlichen Engagements begriffen werden, denn letztlich tauschen Wohneigentümer in der Peripherie häufig höhere Pendelzeiten gegen niedrigere Grundstückspreise.

– zum Vergrößern bitte auf die Grafik klicken –

Fünftens, diese guten Gründe wurden in den letzten Jahren für Immobilienkäufer durch die historisch günstige Konstellation aus vorteilhafter Arbeitsmarktentwicklung, niedrigen Zinsen, kräftiger Zuwanderung und zu geringer Bautätigkeit in den Jahren zuvor verstärkt. Städte mussten wachsen, Grundstückspreise schossen in die Höhe und bescherten Bestandshaltern Windfall-Profite jenseits der Mietrenditen.

Gerade diese im fünften Punkt zusammengefasste Melange aus zusätzlichen, aber temporären Verstärkungsfaktoren wird von Marktanalysten herangezogen, um die grundsätzliche Attraktivität von Wohnimmobilien für die Eigennutzung zu betonen und zu vermarkten. Dies ist gefährlich, da diese Faktoren – anders als die ersten vier – transitorisch sind, bzw. sein können. Die langfristigen Zinsen tendieren am aktuellen Rand wieder nach oben, die Beschäftigungsrisiken nehmen nicht zuletzt aufgrund des Krieges in der Ukraine wieder zu, und die neue Bundesregierung hat sich ambitionierte Wohnungsneubauziele gesetzt. Drei der vier wichtigen kurzfristigen Schubgeber für die deutschen Wohnungsmärkte haben ihren zyklischen Höhepunkt also überschritten. Tatsächlich ist für die nächsten Monate sogar ein massives konjunkturelles Belastungsszenario aufgrund einer Kaskade von Angebotsschocks wahrscheinlich geworden. Diese Angebotsschocks resultieren aus der sprunghaften Verteuerung von Öl, Gas und Kohle sowie daraus, dass die Abriegelung ganzer Städte in China auch die Lieferketten für Vor-, Zwischen- und Endprodukte aus Asien stören.

Die in den immer höheren Wohnungspreisen geronnene Erwartung der letzten Jahre, dass die alternativen Mietzahlungsmöglichkeiten weiterhin steigen werden, dass das Finanzierungsumfeld günstig bleibt und dass der Wohnungsleerstand nicht steigen kann, unterliegt heute also – vorsichtig formuliert – größerer Unsicherheit als vor drei, zwei oder einem Jahr. Wie gesagt, Wohnimmobilien sind mit spezifischen Risiken behaftet und erlauben daher langfristig höhere Renditen als risikolose Anlagen.

Wenn es nun also zu einer sukzessiven Enttäuschung von Erwartungen kommt, bedeutet dies, dass hier eine spekulative Übertreibung, vulgo Immobilienblase, in Kürze platzen wird? Diese Sorge ist aus zwei Gründen ungerechtfertigt, und dennoch muss man die aktuelle Marktdynamik sehr ernstnehmen.

Zunächst zu den zwei Gründen: Zum einen zeugen übliche Überbewertungsindikatoren wie eine gesunkene Mietrendite oder eine verschlechterte Erschwinglichkeit davon, dass das Risiko einer Fehlbewertung in den letzten Jahren eher zu- als abgenommen hat. Doch hieraus auf ein vor allem spekulatives, gar irrationales, Moment zu schließen, würde die Bedeutung der Zinsen unterschätzen. Die niedrigen Mietrenditen wurden in den letzten Jahren in Kauf genommen, weil andere als (relativ) sicher empfundene Anlagen keinen Ertrag mehr boten, und die etwas verschlechterte Erschwinglichkeit zeigt sich weder im internationalen noch im langfristigen nationalen Vergleich, wenn die Zinsen für die Finanzierung berücksichtigt werden. Zum anderen ist trotz der drohenden konjunkturellen Belastungsfaktoren für die zuletzt besonders aktiven Käufer – institutionelle und wohlhabende Private – keine kurzfristige, heftige Portfolioumschichtung zu erwarten. Immobilienmärkte reagieren in der Regel zeitverzögert. Heftige Preisreaktionen auf Immobilienmärkten sind zwar nicht ausschließlich, aber sehr häufig, in Verbindung mit einer deutlichen Verschlechterung der Kreditkonditionen verbunden gewesen.

Und gerade daher kann keine allgemeine Entwarnung für die weitere Marktentwicklung 2022/2023 gegeben werden, denn die erwartbaren Veränderungen in den fundamentalen Bestimmungsfaktoren werden zu einer Abkühlung führen. Dies wäre dann zwar kein Platzen einer Blase, aber auch fundamental nachvollziehbare Preisrückgänge können Anleger und Finanzierer schmerzen. Zudem sind die Baufinanzierungszinsen seit Jahresbeginn um fast 100 Basispunkte nach oben geschnellt. Ein akutes Anschlussfinanzierungsrisiko entsteht angesichts der überwiegend langfristig vereinbarten Finanzierungen nicht, daher sind Crashszenarien unangemessen. Haushalte, die in den nächsten Monaten zehnjährige Hypothekendarlehen zur Verlängerung anstehen haben, würden sich selbst bei dem aktuell höheren Zinsniveau sogar bei konstanter Tilgungsrate noch etwas besserstellen. Für Darlehen mit fünfjähriger Laufzeit gilt dies jedoch bereits nicht mehr. Und für eine wachsende Zahl an Haushalten, die ihre erste Wohnung finanzieren möchten, lassen sich die aktuellen Hauspreise nur durch niedrigere Tilgungsraten als vielleicht 2021 geplant darstellen. Dadurch könnten dann als Folge auch Markterwartungen erodieren. Projektentwickler und Bauträger könnten angesichts der stark gestiegenen Grundstückspreise und der immanent geringen Eigenkapitalausstattung von dieser Entwicklung sogar noch früher belastet sein.

Insofern gilt es, die strukturell guten Argumente für privates Wohneigentum als Instrument für den langfristigen Vermögensaufbau von der aktuellen Frage zu trennen, ob das Timing für Schwellenhaushalte, mit dieser Strategie 2022 anzufangen, gut ist.

- Zyklische Unterschiede in deutschen A-Städten

Die letzten 35 Jahre - 15. Februar 2026 - Konjunktur- und Strukturrisiken in deutschen Immobilien-Assetklassen - 6. Oktober 2025

- Was Schwarz-rot verspricht (5)

Bezahlbar, verfügbar, umweltverträglich

Der Koalitionsvertrag verspricht eine moderate Neuausrichtung der Wohnungspolitik - 22. April 2025