Die Leerstandsquote von Büroflächen in den USA hat 20 % erreicht. Nur im Zuge sowie den Nachwehen der Saving-and-Loan-Krise vor 35 Jahren wurden ähnlich hohe Werte erzielt. Steigende Leerstände sorgen für sinkende Mieten, und dies könnte dazu führen, dass der Druck auf Eigen- und Fremdkapitalgeber aus dem In- und Ausland wächst, denn die steigenden Zinsen hatten die Kapitalwerte bereits über den Diskontierungsfaktor, sprich höhere Mietrenditen, erodiert. Dies wirft mehrere Fragen auf: Erstens, hat die Entwicklung der Bewertungen nun ihren Tiefpunkt erreicht, weil die Zinswende bevorstehen könnte? Zweitens, werden ähnliche Entwicklungen auch für Deutschland zu erwarten sein? Drittens, steht nun eine neue Finanzkrise ins Haus, dieses Mal nicht durch die Wohnungs-, sondern durch die Gewerbeimmobilienmärkte angestoßen; immerhin sind bereits viele US-amerikanische Einzelhandelsimmobilienmärkte in den letzten Jahren belastet worden?

Die Belastungsfaktoren sind schnell benannt, und diese erweisen sich als anhaltender als von vielen gehofft. Die Inflation ist noch nicht endgültig besiegt, daher verzögert sich die Zinswende auch. Die Kapitalmärkte preisen nicht mehr ganz so stürmische Abwärtsbewegungen ein wie Ende 2023. Die Zinsstrukturkurve ist allerdings auch in den USA weiterhin invers, das heißt, dass die langfristigen Zinsen unterhalb der kurzfristigen Zinsen liegen. Immobilienmarktakteure sehen hierin oft das Positive, zeugt es doch von sinkenden Zinsen. Doch die Kehrseite der Medaille ist, dass dieses Szenario am wahrscheinlichsten ist, wenn die US-Wirtschaft in die Rezession gleitet. Inverse Zinsstrukturkurven waren in der Vergangenheit ein verlässlicher Frühindikator für wirtschaftliche Abschwünge, und dies würde die Arbeitsmärkte und folglich die gewerblichen Immobiliennutzungen belasten.

Der zweite wichtige Faktor ist, dass sich Work-from-Home (WFH) hartnäckig in das Arbeitsleben gefräst hat. Gerade die teuren Bürozentren an den Küsten sind hiervon betroffen, und die bisherigen Versuche, die Mitarbeiter zurück ins Büro zu locken (RTO – Return-to-Office), wirken eher hilflos. Tatsächlich gibt es bisher eher empirische Hinweise dafür, dass RTO die Profitabilität der Unternehmen nicht erhöht, wohl aber die Motivation der Mitarbeiter senkt, da sie sich als Sündenböcke für schlechte Unternehmenszahlen fühlen. Dies legt zumindest eine aktuelle Studie von Ding und Ma (2023) nahe. Es ist viel zu früh, dies alles abschließend zu beurteilen, doch es spricht viel dafür, dass gerade die zersiedelten und großflächigen Metropolräume mit stark arbeitsteiliger Siedlungsstruktur belastet sein werden. US-amerikanische Innenstädte dürften sich wohl in den nächsten Jahren eher in Richtung klassisch durchmischter europäischer Städte entwickeln, eine Antwort, die auch in Europa ansteht (siehe die Beiträge in Just und Plößl, 2021).

Für deutsche Städte könnte dies dann bedeuten, dass die Schockwellen flacher laufen werden, weil das Pendelleid weniger schwer wiegt und die Städte besser durchmischt sind. Doch auch in Deutschland werden die vorpandemischen Büronutzungsquoten wohl in absehbarer Zeit nicht erreicht werden. Unsere Bürolandschaften locken nicht hinreichend, und der Arbeitsmarktdruck reicht offenbar nicht, um eine harte RTO-Linie zu ziehen. Solch eine Linie ist eben auch nicht hilfreich, wie Ding und Ma argumentieren.

Doch zurück zu den USA: Es lässt sich trefflich streiten, wie wahrscheinlich eine Rezession in diesem Wahljahr ist – zu groß ist das Investitionspaket, das in den USA für Industrie und Infrastruktur geschnürt wurde, und der amtierende Präsident ist zu erfahren, um die Bedeutung der wirtschaftlichen Stärke im Wahljahr zu ignorieren (amtierende Präsidenten konnten sich seit dem Zweiten Weltkrieg immer dann durchsetzen, wenn die Wirtschaft nicht in einer Rezession war). Doch gegen die Macht der Zinsen und Strukturverschiebungen wirkt auch Bidenomics nur an anderen Stellen entgegen – der Schwerpunkt liegt eben nicht auf der Rettung der Bürojobs.

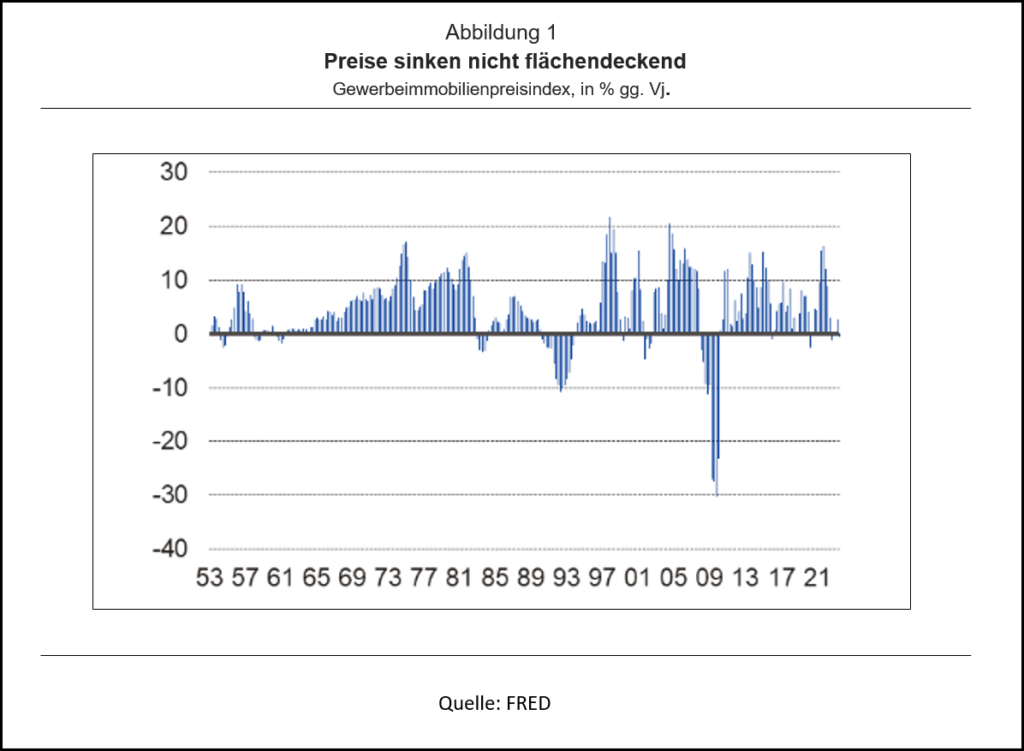

Meiner Ansicht nach ist es unangemessen, bereits die nächste Finanzkrise – angestoßen von den Gewerbeimmobilienmärkten – heraufzubeschwören, und zwar aus zwei wichtigen Gründen: Erstens sind die Entwicklungen eben vor allem an den Büroimmobilienmärkten der großen Metropolräume an den Küsten beachtlich schlecht. Sie betreffen nicht flächendeckend alle Gewerbeimmobilien im Land. Die Preisrückgänge bei Gewerbeimmobilien für die USA sind noch immer überschaubar.

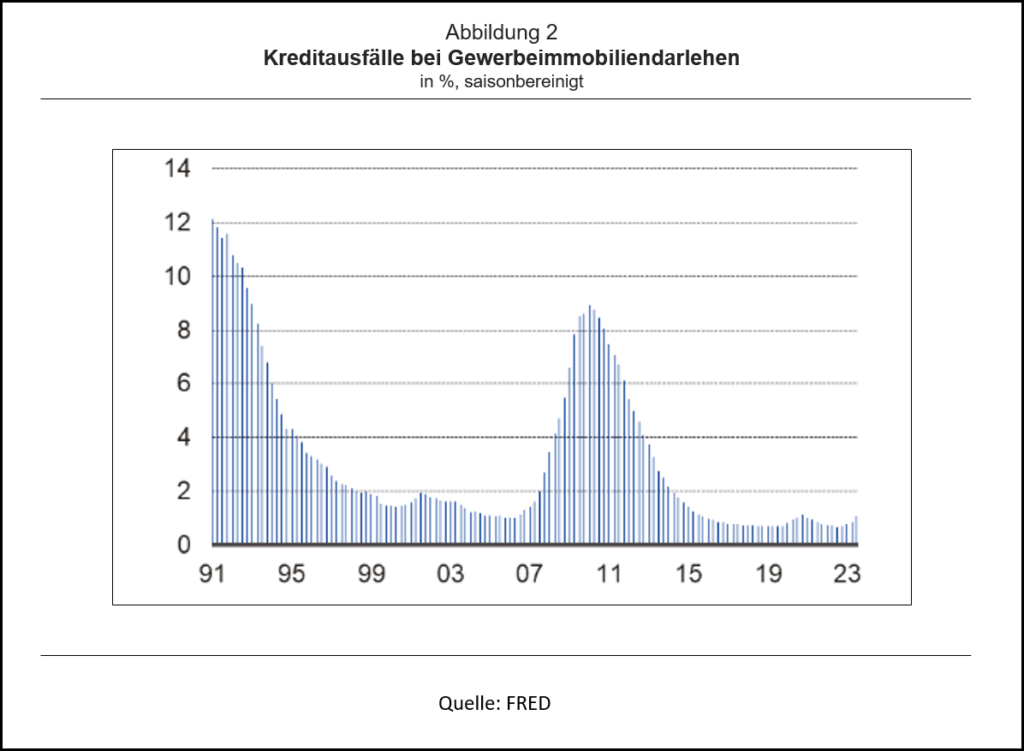

Und daher zeigen sich auch bisher nur geringe Ausschläge bei den Kreditausfällen der Gewerbeimmobiliendarlehn.

Natürlich ist dies ein nachlaufender Indikator, und es ist davon auszugehen, dass diese Kurve in den nächsten Monaten weiter nach oben weisen wird, doch die Stabilität liegt nicht nur an der zeitlichen Verzögerung, sondern auch daran, dass die Finanzmarktregulierung noch immer die Finanzkrise von vor 15 Jahren in den Paragrafen trägt, und das ist der zweite wichtige Grund für den grundsätzlich verhalten positiven Ausblick: Die Banken müssen vorsichtiger finanzieren und tun dies auch. Dies gilt für US-amerikanische und europäische Banken gleichermaßen. Insofern wird die befürchtete Ansteckung nach Europa kleiner ausfallen als vor 15 Jahren. Es wird zwar damit gerechnet, dass auch die Verbriefungen von Gewerbeimmobiliendarlehn – gerade, wenn sie mit Büroimmobilien unterlegt sind – in den nächsten Jahren häufiger ausfallen werden als in den Jahren zuvor (Hopcroft, 2024), doch CMBS (Commercial Mortgage Backed Securities) haben nicht mehr die Bedeutung wie vor der Finanzkrise, auch hier haben Kapitalmarktakteure und deren Regulierer gelernt, dass Intransparenz einen Preis haben muss.

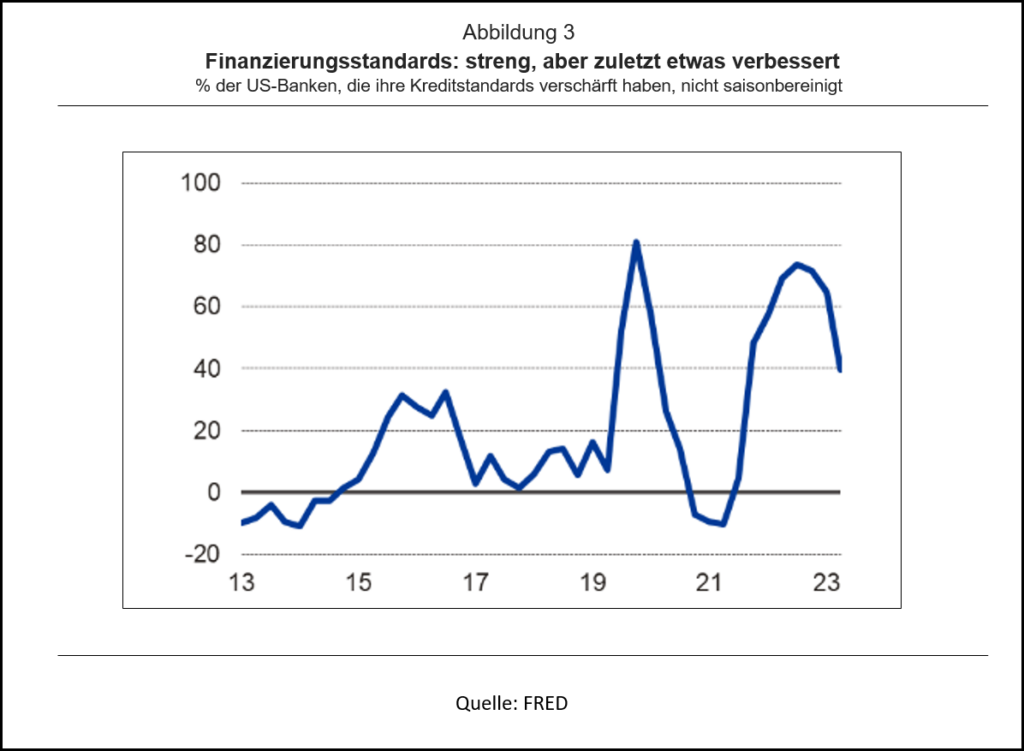

Insgesamt ist das Umfeld also weiterhin angespannt, doch weniger dramatisch, als die Fokussierung auf wenige Datenpunkte vermuten ließe, und die Tatsache, dass zuletzt weniger Banken von verschärften Kreditstandards berichten, zeugt zumindest davon, dass auch Banken in ihrer Einschätzung zu differenzieren scheinen. Damit die folgende Grafik aber nicht gleich als Aufschwung-Signal gewertet wird, sei betont, dass die Grafik eine Selbsteinschätzung der Banken spiegelt und dass hiermit noch keine allgemeine Aufweichung der Standards eingeleitet zu sein scheint, sondern lediglich ein Ende der weiteren umfassenden Verschärfung. Immerhin.

In unsicheren Marktphasen kann sich die Datenlage rasch ändern, insofern kann dieser Standpunkt nur eine Zeitpunktanalyse darstellen, die zeigt, dass trotz aller Belastungsfaktoren bisher noch nicht viel für eine Neuauflage der Finanzkrise spricht, wohl aber für anhaltenden Druck auf ausgewählte Gewerbeimmobilienmärkte. Die Aussichten sind also weder düster schwarz, noch strahlend hell, sondern eher wie ein Pepitamuster, es gibt helle und dunkle Stellen gleichzeitig. Dies ist für opportunistische und gut geschulte Investoren nicht die schlechteste aller Welten, weil es zu einer Auslese kommen wird. Im Umkehrschluss bedeutet dies aber auch, dass eben nicht alle diesen Ausleseprozess überleben werden, und dies müssen die Banken managen.

Zum Weiterlesen:

Ding, Y., Ma, M. (2023). Return-to-Office Mandates. Available at SSRN: https://ssrn.com/abstract=4675401 or http://dx.doi.org/10.2139/ssrn.4675401 Zugriff:

19.02.2024.

Hopcroft, H. (2024). The 10 most important charts in US real estate. In Property Chronicle 12.02.2024. https://www.propertychronicle.com/the-10-most-important-charts-in-us-real-estate/. Zugriff 19.02.2024.

Just, T., Plößl., F. (2021). Die europäische Stadt nach Corona. Strategien für resiliente Städte und Immobilien. SpringrGabler. Wiesbaden.

Hinweis: Der Beitrag erschien am 19. Februar 2024 als Standpunkt 130 der IREBS Immobilienakademie.

- Zyklische Unterschiede in deutschen A-Städten

Die letzten 35 Jahre - 15. Februar 2026 - Konjunktur- und Strukturrisiken in deutschen Immobilien-Assetklassen - 6. Oktober 2025

- Was Schwarz-rot verspricht (5)

Bezahlbar, verfügbar, umweltverträglich

Der Koalitionsvertrag verspricht eine moderate Neuausrichtung der Wohnungspolitik - 22. April 2025

Zudem sehr interessant in diesem Kontext:

https://www.msn.com/de-de/finanzen/top-stories/rezession-trotz-börsenrekord-hedgefonds-glauben-dass-die-schmerzen-gerade-erst-einsetzen/ar-BB1iNGnQ

sowie das Beispiel Schweinfurt:

https://www.br.de/nachrichten/bayern/schweinfurter-stadtgalerie-nach-15-jahren-viel-leerstand,U5NAjd6

Ein nicht-repräsentativer und damit irrelevanter Einzelfall?

„Das Beben am amerikanischen Markt für Büroimmobilien wird für deutsche Banken zur Bedrohung“

Ein (sehr) zu empfehlender NZZ-Beitrag von Herrn Michael Rasch:

https://www.msn.com/de-de/finanzen/top-stories/das-beben-am-amerikanischen-markt-f%C3%BCr-b%C3%BCroimmobilien-wird-f%C3%BCr-deutsche-banken-zur-bedrohung/ar-BB1jcyEi

Droht ein (weltweiter) Crash am Gewerbe- bzw. Büroimmobilienmarkt?

Der Trianon-Turm in Frankfurt, dessen bisheriger Hauptmieter die Fondsgesellschaft Deka war:

https://www.n-tv.de/wirtschaft/der_boersen_tag/Trianon-Turm-in-Frankfurt-am-Main-ist-insolvent-article25041815.html

Ein weiterer nicht-repräsentativer und damit irrelevanter Einzelfall?