Während in den USA die Zentralbank Fed große Anstrengungen unternimmt durch sogenannte umgekehrte Rückkaufvereinbarungen zu verhindern, dass der Geldmarktzins unter null fällt, tauchen im Euroland in immer mehr Segmenten der Finanzmärkte negative Zinsen auf. Warum ist das so? Und was bedeutet das für den Wohlstand im Euroland?

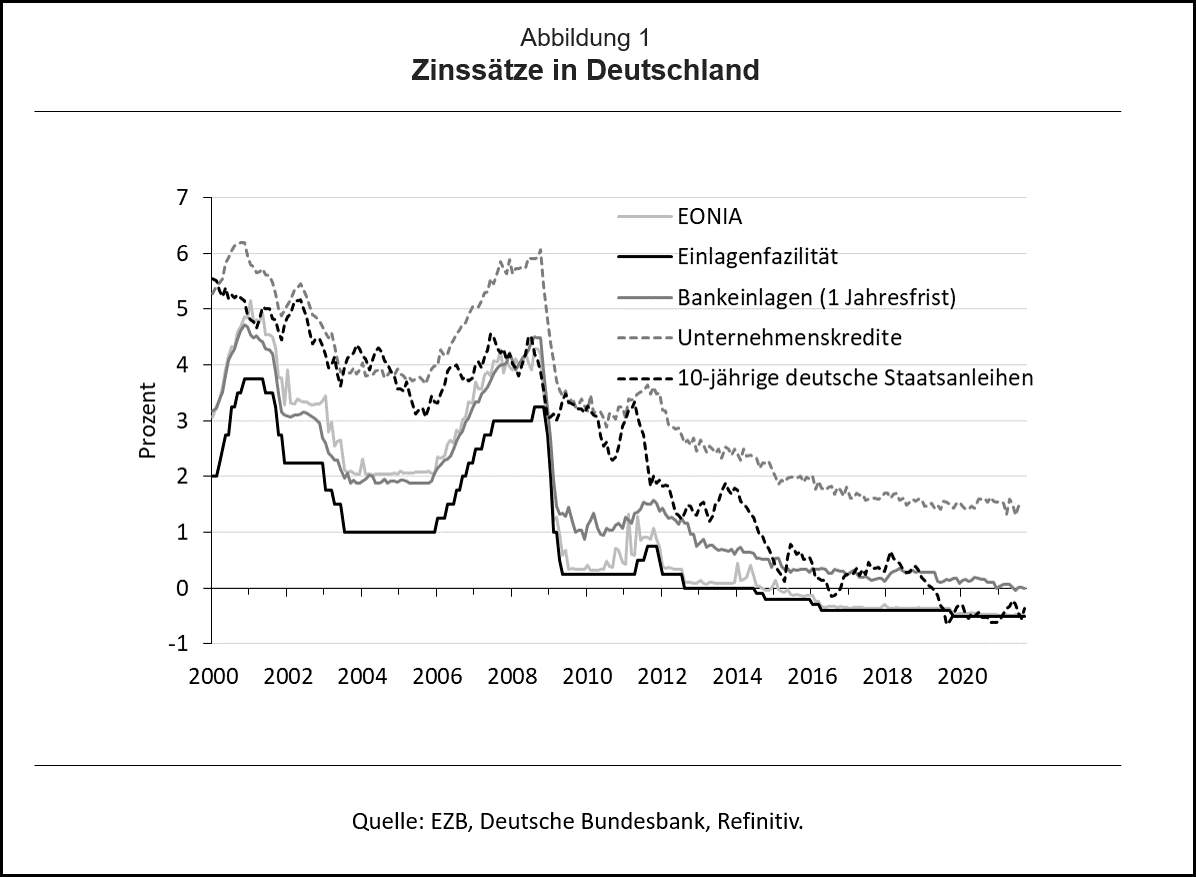

Den Anfang machte der Zins, den die EZB auf die Einlagen der Geschäftsbanken auf deren Konten bei der EZB erhebt. Im Zuge der umfangreichen Ankäufe von Staats- und Unternehmensanleihen der EZB sind seit 2014 die Einlagen der Geschäftsbanken bei der EZB stark angestiegen und gehen weit über die notwendigen Mindestreserven hinaus. Im Juni 2014 wurde der Zins auf die Einlagenfazilität der EZB, der als Zinsuntergrenze gilt, erstmals mit -0,1% im negativen Bereich festgelegt und über den Zeitverlauf auf -0,5% gesenkt (Abbildung 1).

– zum Vergrößern bitte auf die Grafik klicken –

Das führt über zwei Kanäle zu Druck auf die Geschäftsbanken, die Negativzinsen an die Haushalte, Unternehmen und öffentlichen Institutionen weiter zu geben. Zum einen standen spätestens seit 2008 durch die anhaltende Niedrig-, Null- und Negativzinspolitik der EZB die Zinsmargen und die Zinsüberschüsse der Geschäftsbanken unter Druck. Zum anderen haben die Banken des Euroraums seit 2014 rund 45 Mrd. Euro Strafzinsen an die EZB gezahlt. Während anfangs nur Einleger mit hohen Ersparnissen betroffen waren, werden die Negativzinsen zunehmend an die Kleinanleger weitergereicht. In vielen Fällen, in denen das rechtlich nicht möglich war, nahmen die Negativzinsen die Form von sogenannten „Verwahrentgelten“ an, so dass die Bankgebühren gestiegen sind. [1]

Der Zins auf dem europäischen Interbankenmarkt (EONIA) folgt eng dem Zinssatz der Einlagenfazilität (Abbildung 1). Der Interbankenzins wird erhoben, wenn Banken sich über kurze Zeiträume gegenseitig Kredite gewähren, um Liquiditätsengpässe bzw. -überschüsse auszugleichen. Früher mussten für solche kurzfristigen Kredite Zinsen bezahlt werden. Da die EZB über ihre umfangreichen Ankaufprogramme die Geschäftsbanken mit Liquidität überschwemmt und für Einlagen bei der EZB Zinsen bezahlt werden müssen, sind die Banken nur noch gegen entsprechende Bezahlung bereit von anderen Banken Liquidität anzunehmen.

Die Zinsen auf einige Staatsanleihen im Euroraum wurden unter anderem dadurch negativ, dass die EZB ihre Ankäufe von Staatsanleihen forcierte. Auf dem Höhepunkt der europäischen Schuldenkrise im Juli 2012 hatte EZB-Präsident Draghi (EZB 2012) signalisiert, dass die EZB durch den Ankauf von Staatsanleihen der Euro-Rettung verpflichtet sei („whatever it takes“). Richtet sich der Umfang der Ankäufe von Staatsanleihen daran aus, was zur Vermeidung eines Staatsbankrotts südlicher Euroländer nötig ist, und erfolgen die Ankäufe von Staatsanleihen einzelner Euroländer proportional zum Kapitalschlüssel der EZB, dann können die Zinsen von Eurostaaten mit vergleichsweise geringem Ausfallrisiko ins Negative fallen. Das ist für 10-jährige deutsche Staatsanleihen seit April 2019 der Fall (Abbildung 1).[2] Auch die Staatsanleihen von Österreich, Finnland und den Niederlanden verzinsen sich derzeit negativ.

Im Zuge der Corona-Krise hat die EZB schließlich einen negativen Zins auf die sogenannten Gezielten Längerfristigen Refinanzierungsgeschäfte (in Englisch Targeted Longer-term Refinancing Operations, TLTROs) eingeführt (Schnabl und Sonnenberg 2020). Bis 2015 mussten die Geschäftsbanken noch für die Refinanzierung bei der EZB Zinsen bezahlen (Abbildung 2). Der Zins auf die TLTRO-III-Kredite liegt derzeit hingegen bei -0,5% bis -1%.[3] Dadurch haben die Banken einen Anreiz mehr Kredite auszureichen. Die Finanzierungskosten der Unternehmen sinken.

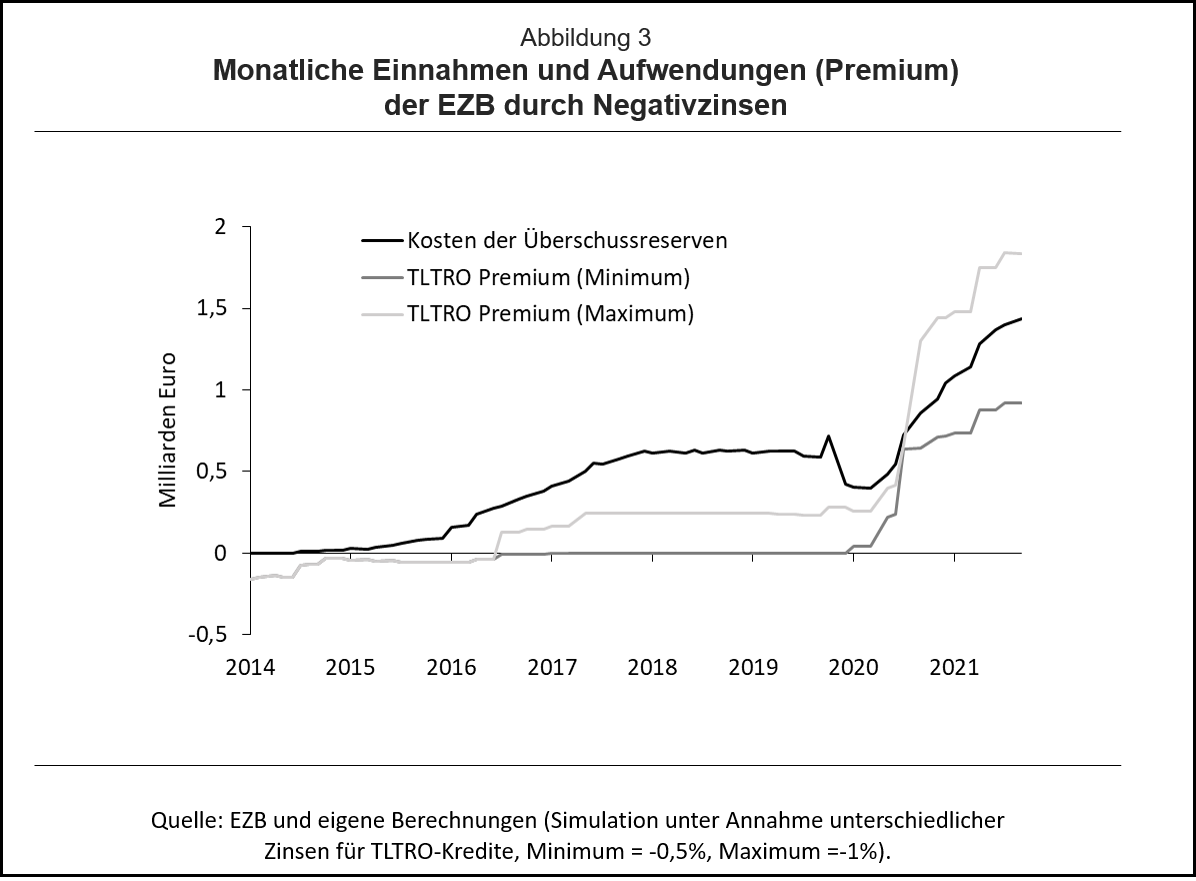

Den „Strafzinsen“ auf die Einlagen der Geschäftsbanken bei der EZB stehen so unter bestimmten Bedingungen „Bonuszinsen“ für die Kreditnahme bei der EZB entgegen. Je nachdem ob die TLTRO-III-Kredite mit -0,5% oder -1% verzinst werden, sind aus Sicht des gesamten Bankensektors des Eurolands die „Bonuszinsen“ (Premium) seit 2020 höher oder niedriger als die „Strafzinsen“ (Abbildung 3).

– zum Vergrößern bitte auf die Grafik klicken –

Das Ergebnis ist eine schöne neue Kreditwelt der EZB. In der alten Welt setzte z.B. die Deutsche Bundesbank den Leitzins im positiven Bereich. Die Geschäftsbanken finanzierten Investitionsprojekte, die eine höhere Rendite als der Kreditzins erwirtschafteten. Alternativ hielten die Banken Staatsanleihen, auf die sie einen positiven Zins erhielten. Mit den daraus resultierenden Zinsüberschüssen konnten die Banken ihre Kosten decken und den Sparern auf ihre Einlagen Zinsen bezahlen. Die von den Unternehmen erwirtschafteten Renditen wurden so zwischen Unternehmern, Banken und Sparern aufgeteilt.

– zum Vergrößern bitte auf die Grafik klicken –

In der neuen Welt setzt die EZB die Zinsen für Einlagen im negativen Bereich, während die Unternehmen für ihre Investitionen eine Art Subvention erhalten. Da die Ressourcen allerdings knapp sind und die erwarteten Renditen nur noch bedingt für die Kreditvergabe eine Rolle spielen, muss es alternative Kriterien für die Kreditvergabe geben. Die Europäische Kommission arbeitet bereits an Plänen, die Ersparnisse in der EU in grüne Investitionen zu lenken (Europäische Kommission 2021a). Grundlage ist die klimagerechte Klassifizierung einzelner Investitionsprojekte (Taxonomie) (Europäische Kommission 2021b). Die EZB signalisiert kräftig Unterstützung für eine Vergrünung des Finanzsektors (Lagarde 2021). Erste Klimastresstests der EZB bei den Banken deuten an, dass unterschiedliche Kredite von der EZB eine unterschiedliche Werthaltigkeit in Abhängigkeit von der „Klimaklassifikation“ erhalten könnten.

Das bedeutet nicht nur eine große Macht für die EZB (Schnabl 2021), sondern möglichweise auch einschneidende Wohlfahrtsverluste. Denn liegt der Allokation von Kapital nicht mehr das Kriterium der wirtschaftlichen Effizienz zugrunde, sondern die Einschätzung von Bürokraten über Klimafreundlichkeit, dann entspricht das einem Systemwandel von Marktwirtschaft hin zu (grüner) Planwirtschaft, der zu Fehlallokationen und Verschwendung von Ressourcen führen kann. Der damit verbundene Wohlstandsverlust könnte sich in negativen realen Wachstumsraten sowie sinkenden Reallöhnen widerspiegeln. Die weithin negativen realen Zinsen, die in fast allen Segmenten der europäischen Kapitalmärkte bereits länger Realität sind, kündigen diesen Wohlfahrtsverlust an.

Literatur:

European Central Bank 2012: Verbatim of the remarks made by Mario Draghi. Speech by Mario Draghi, President of the European Central Bank at the Global Investment Conference in London. London, 26 July 2012.

European Commission 2021a: A European Green Deal. Striving to Be the First Climate-Neutral Continent.

European Commission 2021b: EU Taxonomy for Sustainable Activities. What the EU Is Doing to Create an EU-Wide Classification System for Sustainable Activities.

Lagarde, Christine (2021): Climate Change and Central Banks: Analysing, Advising and Acting. Speech by Christine Lagarde, President of the ECB, at the International Climate Change Conference in Venice. Venice, 11 July 2021.

Schnabl, Gunther 2021: Die Macht der EZB wächst. Focus 16.9.2021.

Schnabl, Gunther / Sonnenberg, Nils (2020): The (T)LTRO-Tracker. Mimeo.

— — —

[1] Zur Preisentwicklung von Banken- und Sparkassengebühren siehe hier.

[2] Diese werden zum Nennwert von 100 emittiert und bei Fälligkeit eine geringere Summe zurückgezahlt. Bei einem negativen Kupon müssten die Anleger sonst regelmäßig Zinsen an den Staat überweisen.

[3] Informationen, wie der Zinssatz bestimmt wird, finden sich hier und hier. Die Berechnung erscheint sehr komplex. In der Tendenz scheint es darum zu gehen, den Banken Anreize zu geben bestehende Kredite aufrecht zu erhalten und zusätzliche Kredite zu vergeben.

- Negativzinsen und die schöne neue Kreditwelt der EZB - 9. Oktober 2021

- EZB: Auf der TLTRO-Kredit-Welle in die Zombifizierung - 3. August 2020

Mir ist diese unterschiedliche Geldpolitik auch aufgefallen. Möglicherweise will die EZB damit verhindern, dass Gelder aus potentiell gefährdeten Euroländern zB nach Deutschland verschoben werden und so dort Banken unter Druck geraten können.

Kürzlich gab es Presseberichte wonach die EZB nach Ende der Pandemiehilfen die Anleihenaufkäufe länderspezifisch anlegen will. Deutschland braucht sicher keine Anleihenkäufe und sollte die „schwarze Null“ wieder Beachtung finden, wie von der FDP gewünscht, wäre das sogar gefährlich, da die negativen Zinsen vielen Branchen schaden, zB. Versicherer, aber auch die Immopreise anheizen.