Bild: Pixabay

Es sind keine einfachen Zeiten für Banken und ihre Kunden. Die niedrigen Zinsen, die Intensivierung der regulatorischen Vorgaben, die Demografie, umfangreiche digitalisierungsbedingte Investitionsprogramme im Umfeld neuer Wettbewerber. Die damit verbundenen Herausforderungen spüren die Genossenschaftsbanken seit Längerem in einem besonderen Ausmaß, was auf ihr Geschäftsmodell zurückzuführen ist. Sie unterscheiden sich von anderen Banken vor allem durch ihre geringe Größe, ihre zinsorientierten Aktivitätsschwerpunkte, ihre Eigentümerstruktur sowie ihr moderates Risikoprofil. Die folgenden Überlegungen fokussieren das Niedrigzinsumfeld, wobei sie nicht losgelöst von den zusätzlichen genannten Entwicklungen erfolgen können.

Maßnahmen, die Aufmerksamkeit erregen

Medienberichte thematisieren Reaktionen von Genossenschaftsbanken auf ihr forderndes Umfeld. So fällt eine zunehmende Zahl von Fusionen genossenschaftlicher Banken auf, die in den vergangenen Jahren deutlich weniger und größer wurden (vgl. Abbildung 1). Nicht überraschend ging damit auch die Schließung von Filialen einher. Inzwischen sind auch einige Standorte bekannt geworden, an denen Genossenschaftsbanken und Sparkassen ihre Filialen gemeinsam betreiben. Auf den Listen von Banken, die inzwischen die Negativzinsen der EZB an einzelne Kundengruppen weitergeben, finden sich neben Sparkassen auch einige Volksbanken und Raiffeisenbanken. Solche öffentliche Aufmerksamkeit erregende Maßnahmen, dürften sich in nächster Zeit fortsetzen, wenn davon ausgegangen wird, dass das Niedrigzinsumfeld bestehen bleibt, wovon auszugehen ist.

– zum Vergrößern bitte auf die Grafik klicken –

Zinsperspektiven, die ein baldiges Steigen nicht erwarten lassen

Denn es deutet aktuell nichts darauf hin, dass eine „Normalisierung“ des Zinsniveaus und das Auftreten der gewohnten Zinszyklen in absehbarer Zeit zu erwarten sind. Diskussionen in Politik und Wissenschaft thematisieren angeregt die Zinsperspektiven. Einen Aufhänger bilden Vermutungen über die geld- und zinspolitische Strategie der Europäischen Zentralbank unter ihrem neuen Spitzenpersonal. Einen zweiten Ausgangspunkt bilden die Kontroversen über strukturelle Niedrigzinsen und den natürlichen Zinssatz mit der Erwartung eines permanenten Niedrigzinsumfeldes. Wenn Demografie, ein zunehmender Wohlstand, die Digitalisierung, aber auch politische und wirtschaftliche Unsicherheit das Kapitalangebot dauerhaft über die Kapitalnachfrage katapultiert haben, sei ein „natürlicher Zinssatz“ zu erwarten, der Ersparnisse und Kapitalbedarf bei einem niedrigen oder negativen Zinssatz ins Gleichgewicht bringt würde. Wenn diese Einschätzung zutrifft, ist es für Banken und ihre Kunden sinnvoll, sich auf dauerhaft niedrigere Zinsen einzustellen und dabei keine Zeit zu verlieren. Jedenfalls sollte davon ausgegangen werden, dass sich auf absehbare Zeit keine ausgeprägte Tendenz in Richtung steigender Zinssätze abzeichnet, sei dies konjunkturell, sei es strukturell bedingt.

Profitabilität der deutschen Banken, die zu wünschen übriglässt

Die Profitabilität der deutschen Banken ist unterdurchschnittlich und ihre Gewinnaussichten sind nicht überzeugend, was die Bildung von Eigenkapital erschwert. Ein starker Wettbewerb zwischen den Banken, ihre zu geringe Kosteneffizienz, aber auch weniger risikoreiche Geschäftsmodelle werden als Ursachen für die vergleichsweise geringe Profitabilität gesehen. Der kritische Gesamtbefund ist vor allem auf die schwache Entwicklung der Großbanken und der Landesbanken zurückzuführen ist. In diesem Umfeld sind die Genossenschaftsbanken immer noch die profitabelsten Banken in Deutschland, was auch auf frühe und konsequente Maßnahmen zurückzuführen ist. Zuletzt war es der Sachverständigenrat, der in seinem Jahresgutachten nicht nur auf die Risiken für die Banken durch die andauernde Niedrigzinsphase sowie die Finanzstabilität hinwies, sondern auch auf jene durch einen raschen darauffolgenden Zinsanstieg. Die Banken sind also gefordert, aktiv- und passivseitige Maßnahmen zu ergreifen, indem Kosten reduziert und möglichst neue Ertragsquellen erschlossen werden.

Notenbankzinssätze, die weitergegeben werden

Der Aktivitätsschwerpunkt von Genossenschaftsbanken ist das zinsorientierte Inlandsgeschäft, also das Kernbankgeschäft mit Krediten und Einlagen. Der größte Teil ihrer Erträge, nämlich 77%, sind Zinserträge, während aus dem Wertpapiergeschäft stammende Provisionserträge weit dahinter zurückbleiben. Aus dieser Ausgangssituation folgt die große Bedeutung des Zinskanals und die starke Betroffenheit von den Notenbankzinssätzen. Diese wirken über mehre Kanäle (Geldmarktsätze, Zinserwartungen, Renditen auf längerfristige Wertpapiere) auf die Realwirtschaft und beeinflussen in diesem Transmissionsprozess die Bankenzinsen. Dabei ist die Weitergabe der niedrigen Notenbankzinssätze an die Bankkunden über Kredit- und Einlagenzinssätze von weiteren Faktoren abhängig, wie dem Wettbewerb zwischen den Banken, den Kreditrisiken, den Geschäftsmodellen der Banken, ihrer Eigenkapitalsituation sowie der Finanzierungsstruktur der Wirtschaft.

Kredit- und Einlagezinssätzen, die historische Tiefstände aufweisen

Die Banken orientieren sich in ihrer Zinsgestaltung hauptsächlich am Interbankenzinssatz EURIBOR, also einem Marktzinssatz. Lag dieser (3 Monats-EURIBOR) 2008 noch bei knapp 5 %, 2011 bei 1,5%, 2014 etwas über 0%, so liegt er heute bei minus 0,4%. Vor diesem Hintergrund haben die Kreditzinsen der Banken im Euroraum inzwischen historische Tiefstände erreicht. Die Einlagenzinsen sind mit etwas Verzögerung und nicht vollständig nachgezogen. Sie liegen knapp über oder auf der Nulllinie. Die Kreditzinsen sind zu niedrig, um die operativen Kosten (Kapitalkosten, Vorsorge für Kreditausfälle, Finanzierungskosten, betriebliche Kosten) zu decken. Aus einer aktuellen Untersuchung der Bundesbank geht hervor, dass die Banken bereits seit 2014 keine kostendeckenden Unternehmenskreditzinsen mehr verlangen (vgl. Deutsche Bundesbank 2019). Die Einlagenzinsen liegen im Euroraum inzwischen nicht mehr über, sondern unter den Geldmarktzinssätzen. Die Betroffenheit der Banken ist also eine sehr direkte und spürbare.

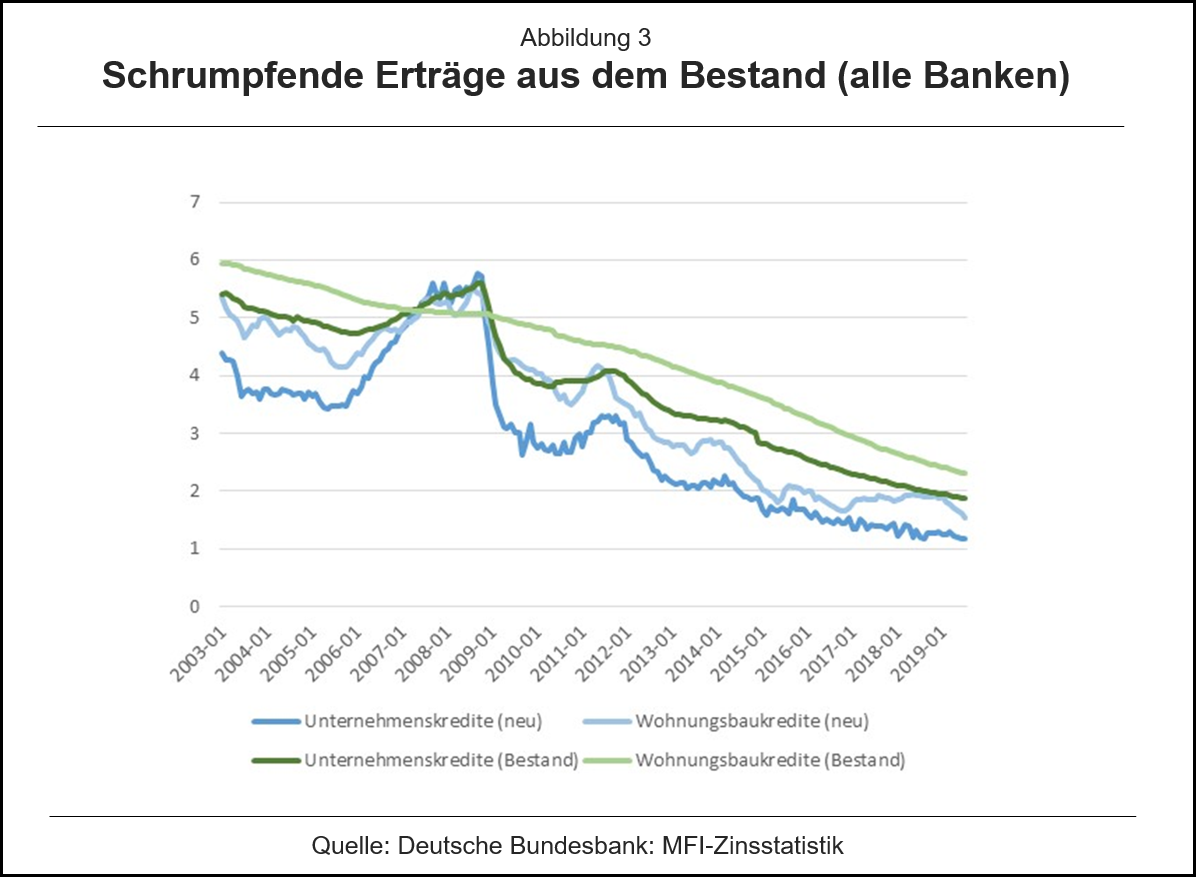

Margen im Zinsgeschäft, die weiter schrumpfen

Die skizzierten Unterschiede in der Entwicklung der Kredit- und Einlagenzinsen nach unten bewirkten, dass die Nettozinserträge im traditionellen Kreditgeschäft der Banken im Euroraum seit 2014 rückläufig sind. Mit dem beschleunigten Rückgang der Kreditzinsen seit dem Jahresbeginn 2019 hat sich dieser Effekt weiter verstärkt und droht die Hauptertragsquelle der Banken zum Austrocknen zu bringen. Eine Ausweitung des Kreditvolumens, die bei den Genossenschaftsbanken im vergangenen Jahr erfolgte, kann dies nicht kompensieren. Es wird schwieriger Erträge zu erwirtschaften, während die Kosten auf ihrem Niveau bleiben oder weiter ansteigen. Dabei wird sowohl im Bestandsgeschäft als auch im Neugeschäft die Zinsdifferenz geringer, aus der die Genossenschaftsbanken ihre Erträge generieren (vgl. Abbildung 2 und Abbildung 3). Die beiden Abbildungen beziehen alle deutschen Banken ein. Werden die Genossenschaftsbanken isoliert betrachtet, fällt für sie die Zinsdifferenz noch geringer aus. Zusätzlich steigt auch das Zinsänderungsrisiko, weil für den Fall steigender Zinsen dann die niedrigen Zinsen der Altverträge nachwirken.

– zum Vergrößern bitte auf die Grafik klicken –

– zum Vergrößern bitte auf die Grafik klicken –

Aktiv- und passivseitige Ansatzpunkte, die nahe liegen

Für Genossenschaftsbanken bieten sich sowohl auf der Ertragsseite als auch auf der Kostenseite Ansatzpunkte. Manche Banken gehen inzwischen höhere Risiken in der Kreditvergabe sowie durch eine Intensivierung der Fristentransformation ein, was jedoch mittelfristig, auch unter Berücksichtigung der konjunkturellen Entwicklung, eine höhere Risikovorsorge notwendig machen wird. Soll an den Erträgen angesetzt werden, gilt es, das provisionsorientierte Wertpapiergeschäft auszuweiten. Dies ist zwar aus geschäftspolitischen und regulatorischen Gründen nicht beliebig möglich. Doch ist es ein Ansatzpunkt, mit dem sich Bank und Kunden mit einer Änderung von Portfoliostrukturen, die auch Aktien, Fonds und Anlagezertifikate enthalten, zusammen gegen die Folgen der Niedrigzinspolitik stemmen können. Eine solche Orientierung würde als Weiterentwicklung des genossenschaftlichen Geschäftsmodells den Beratungsschwerpunkt stärken, mit dem Mitglieder und Kunden über ihren gesamten Lebenszyklus begleitet werden. Allerdings stellt sich die Herausforderung der Bewertung und Honorierung solcher Leistungen.

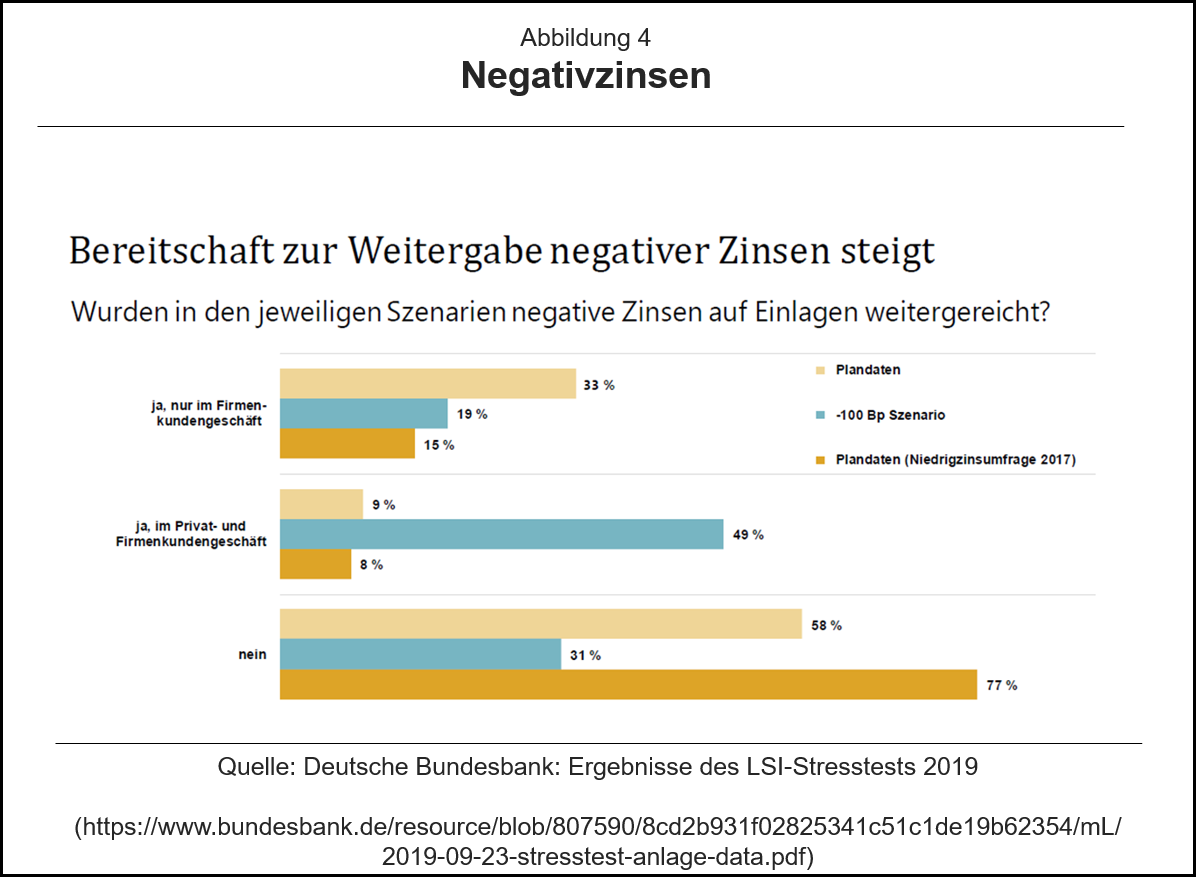

Negativzinsen, die begleitende Maßnahmen erfordern

Dass Negativzinsen für Bankeinlagen tatsächlich zu einem Thema geworden sind, zeigt etwa die Befragung von kleinen und mittelgroßen Banken im Rahmen des Stresstests 2019 von Bundesbank und BaFin (vgl. Abbildung 4). Die Zahl der Banken, die sich solche vorstellen können, steigt an. Doch Negativzinsen sind rechtlich nicht unumstritten, in der Öffentlichkeit massiv kritisiert, von der Politik nicht geschätzt und für eine Bank-Kundenbeziehung außerordentlich herausfordernd und vertrauensbelastend, wenn auf begleitende Maßnahmen verzichtet wird. Ihre Akzeptanz setzt eine gute Kommunikationspolitik sowie das Aufzeigen von Alternativen und Auswegen voraus. Genossenschaftsbanken, die sich dafür entscheiden, differenzieren daher meist, indem nur neue Einlagen oder nur Nichtmitglieder betroffen sind. Meist werden Angebote zum Ersatz von Einlagen unterbreitet, die es ermöglichen den Negativzinsen durch erträglichere Anlagealternativen auszuweichen (z.B. via Auflösung und Transformation von alten Sparverträgen). Es zeigt sich, dass solche Maßnahmen kommunikative Vorleistungen und eine stabile Bank-Kundenbeziehung voraussetzen. Auch hier bildet das Relationship-Banking der Genossenschaftsbanken, das Teil ihres Geschäftsmodells ist, eine gute Voraussetzung.

– zum Vergrößern bitte auf die Grafik klicken –

Gestiegene Risikobereitschaft, die eine Gefahr für die Finanzstabilität darstellt

Es kann nicht außer Betracht bleiben, dass naheliegende und bereits ergriffene Maßnahmen mit dem Eingehen höherer Risiken verbunden sind. Zinserhöhungsrisiken für die Banken, die Unterschätzung des Kreditrisikos sowie die Überbewertung von Vermögenswerten sind zu beachten. Sowohl die Europäische Zentralbank als auch die Deutsche Bundesbank weisen in ihren aktuellen Finanzstabilitätsberichten warnend auf die gestiegene Risikobereitschaft und die Konsequenzen für die Finanzmarktstabilität im Euroraum hin. Auch die FED hebt zunehmend besorgt die Wirkungen ihrer Geldpolitik auf die Finanzstabilität hervor. Anlagefonds, Pensionskassen und Versicherungsgesellschaften gewinnen im Prozess einer zinsinduzierten Portfoliorestrukturierung der Banken nicht nur einen steigenden Anteil an der Finanzierung der Realwirtschaft, sondern auch sie lassen eine deutlich gestiegene Risikobereitschaft erkennen. Ein Preiseinbruch ihrer nun gestiegenen Vermögenswerte beinhaltet die Gefahr negativer Wirkungen auf Finanzstabilität und Realwirtschaft.

Kooperationsrenten, die noch gehoben werden können

Die Senkung von Verwaltungsaufwendungen und die Überprüfung aller Bankprozesse sowie auch der Filialpolitik der Genossenschaftsbanken setzt voraus, die Möglichkeiten der Digitalisierung dort zu nutzen, wo Kosten gesenkt werden können, ohne Kunden und Mitglieder aus dem Blick zu verlieren. Dieser Prozess hin zu einem Omni-Kanalbanking der genossenschaftlichen FinanzGruppe ist längst im Gange, ist jedoch mit einem hohen Investitionsbedarf verbunden. Solche Gemeinschaftslösungen signalisieren eine hohe Kooperationsrente in der Gruppe. Es geht also auch darum, noch mehr als bisher die arbeitsteiligen Netzwerkstrukturen der Gruppe zu optimieren und zu nutzen. Dies ermöglicht die Kombination einer lokalen Verankerung der Primärbanken mit der gemeinsamen Organisation von gruppenspezifischen Kollektivgütern. Auch die Fusionen von Genossenschaftsbanken sind in diesem Kontext zu sehen. Zusammengefasst zwingt das Niedrigzinsumfeld die Genossenschaftsbanken dazu, in ihren Strukturen und Prozessen effizienter zu werden und die Beziehung zwischen Bank und Kunden/Mitglied weiter aufzuwerten.

Ein Geschäftsmodell, das gerade seine Zukunftsfähigkeit beweist

Das Geschäftsmodell von Genossenschaftsbanken führt dazu, dass diese durch das aktuelle Niedrigzinsumfeld in Kombination mit weiteren Entwicklungen, besonders stark und negativ betroffen werden. Andererseits ist es jedoch gerade ihnen besser als anderen Finanzinstituten gelungen, wirtschaftlich erfolgreich zu bleiben. Dies ist nicht zuletzt darauf zurückzuführen, dass das genossenschaftliche Geschäftsmodell auch Ansatzpunkte enthält, mit den speziellen Herausforderungen fertig zu werden. Es gilt sich dieser bewusst zu sein, sie zu nutzen, sie zu bewahren und sie weiterzuentwickeln.

Literatur

Deutsche Bundesbank (2019): „Zinsweitergabe im Niedrigzinsumfeld“, Monatsbericht, April 2019, S. 45-77.

Deutsche Bundesbank (2019): „Finanzstabilitätsbericht 2019“, November 2019.

European Central Bank (2019): „Financial Stability Review”, November 2019.