Das Konjunkturpaket der Bundesregierung will die Nachfrage stärken und damit die Beschäftigung sichern. Unter anderem wird die Mehrwertsteuer vom 1. Juli bis zum 31. Dezember 2020 gesenkt: der reguläre Steuersatz von 19% auf 16%, der ermäßigte Steuersatz von 7% auf 5%. Die offizielle Begründung lautet „Das stärkt die Kaufkraft und kommt insbesondere Bürgerinnen und Bürgern mit geringeren Einkommen zugute, die einen größeren Teil ihres Einkommens ausgeben“ (https://t1p.de/69qj).

Dahinter steckt die naive Vorstellung von der Umsatzsteuer als durchlaufender Posten, den die Produzenten einfach auf ihre Netto-Preise aufschlagen, mit den gezahlten Vorsteuern verrechnen und an das Finanzamt abführen. Die Konsumenten tragen scheinbar die Steuerlast, was den Intentionen des Gesetzgebers entspricht, der die Umsatzsteuer als indirekte Konsumsteuer konzipiert hat. Aus ökonomischer Sicht sieht die Sache anders aus, denn der beabsichtigte stimmt in der Regel nicht mit dem tatsächlichen Steuerträger überein.

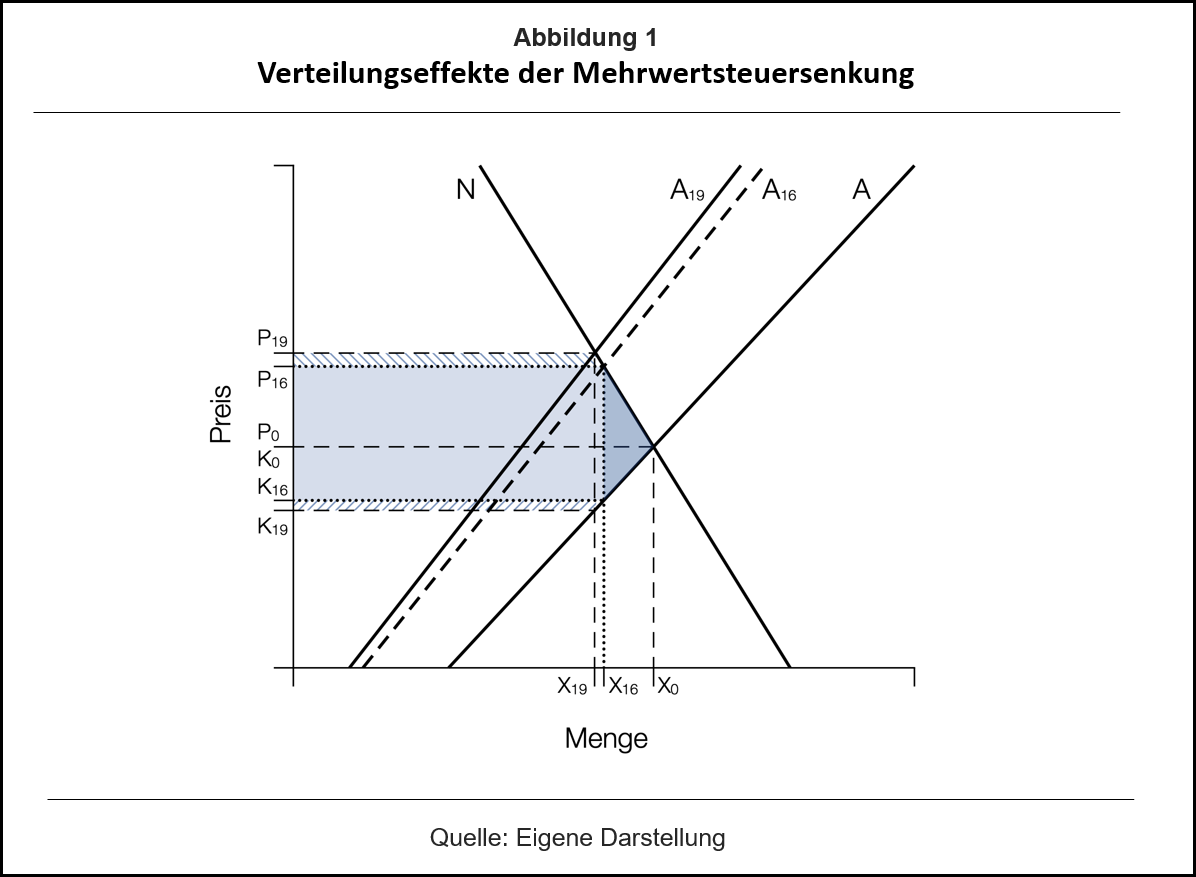

Das gilt auch für den Fall einer Mehrwertsteuersenkung. Die reale Kaufkraft steigt nur in dem Maße, in dem die Unternehmen die Steuersenkung in den Konsumentenpreisen weitergeben. Damit ist jedoch nicht ohne Weiteres zu rechnen. Ob und inwieweit Anbieter oder Nachfrager profitieren, hängt von den Angebots- und Nachfrageelastizitäten auf den einzelnen Gütermärkten ab. Dieser Sachverhalt lässt sich anhand einer Abbildung illustrieren, die einen (Konkurrenz-) Markt für ein Gut X darstellt, das zum Preis P gehandelt wird.

– zum Vergrößern bitte auf die Grafik klicken –

Im Gleichgewicht ohne Steuer wird die Menge X0 zum (Grenzkosten-) Preis P0 = K0 abgesetzt. Eine 19%-Umsatzsteuer dreht die Angebotsfunktion A nach links oben auf A19. Die Absatzmenge sinkt auf X19, der Nachfragerpreis steigt auf P19 und der Anbieterpreis sinkt auf K19. Diese Situation bildet das Ausgangsgleichgewicht vor der Steuersenkung. Die Verminderung des Steuersatzes auf 16% dreht die Angebotsfunktion A19 etwas zurück nach rechts unten auf A16. Die Absatzmenge steigt auf X16, der Nachfragerpreis fällt auf P16 und der Anbieterpreis steigt auf K16. Im neuen Gleichgewicht entspricht das Steueraufkommen der hellblauen Fläche, während das dunkelblaue Dreieck den Wohlfahrtsverlust im Vergleich zur Nichtbesteuerung symbolisiert.

Von der Steuersatzsenkung profitieren Anbieter und Nachfrager, wobei das Verhältnis der Preisänderungen (im vorliegenden Fall 40:60) durch die Steigung der Angebots- und Nachfragefunktionen (Elastizitäten) bestimmt wird. Die Preiseffekte vergrößern nicht nur die Produzenten- und Konsumentenrente zulasten des Steueraufkommens bei der bisherigen Menge X19. Sie verursachen auch den Mengenzuwachs auf X16, der weitere Produzenten- und Konsumentenrentengewinne generiert (ebenfalls im Verhältnis 40:60). Auch der Staat profitiert davon und kann seine Mindereinnahmen (schraffierte Flächen) begrenzen. Entsprechend verkleinert sich der Wohlfahrtsverlust, der von der Besteuerung ausgeht.

Generell gilt, dass die Weitergabe der Steuersenkung in den Konsumentenpreisen umso stärker ausfällt, je geringer die Nachfrageelastizität (steile N-Funktion) und je höher die Angebotselastizität (flache A-Funktion) auf dem betreffenden Markt ist. Wenn Politiker oder Verbraucherverbände eine vollständige Weitergabe erwarten oder gar fordern, zeigen sie damit nur, dass sie die Funktionsweise von Märkten nicht begreifen (wollen). Wer die Beschäftigung erhöhen will, muss die Steuersenkungen sogar auf Güter konzentrieren, bei denen Nachfrageelastizität und Mengeneffekte relativ hoch ausfallen, und dafür eine geringere Ermäßigung der Konsumentenpreise in Kauf nehmen.

Die überdurchschnittliche Konsumquote der Haushalte mit geringem Einkommen spricht dafür, dass sie von einer Mehrwertsteuersenkung relativ stark profitieren. Die Entlastung hängt aber auch von den Elastizitäten der Güter ab, die von solchen Haushalten besonders stark nachgefragt werden. Insbesondere bei Gütern des Grundbedarfs (Unterkunft, Ernährung, Kleidung) dürfte die Nachfrageelastizität eher gering sein, was dafür spricht, dass eine Steuersenkung bei den Konsumenten ankommt. Allerdings sind Mieten ohnehin umsatzsteuerfrei und Nahrungsmittel unterliegen dem ermäßigten Steuersatz, der nur um 2 Prozentpunkte reduziert wird. Zudem leiden die Geringverdiener besonders unter der erheblichen Zusatzbelastung des Energieverbrauchs (Energiesteuer, Stromsteuer, EEG-Umlage). Unter Verteilungsaspekten ist die Mehrwertsteuersenkung im Vergleich zu anderen Instrumenten daher keineswegs so zielgenau wie die Bundesregierung behauptet.

Hinzu kommt, dass die Preis- und Mengeneffekte in der Praxis aus verschiedenen Gründen schwächer ausfallen als das Modell zeigt. (1) Da steuerbedingte Preisanpassungen bei den Unternehmen Kosten verursachen, verschieben sich die Angebotsfunktionen weniger stark nach unten. (2) Aufgrund der zeitlichen Befristung der Steuersenkung kann es zu konjunkturell durchaus erwünschten Vorzieheffekten kommen. Zum Jahresende ist die Krise aber gewiss noch nicht überwunden, so dass nach Auslaufen der Maßnahme eine Umkehrung der Wirkungen zum falschen Zeitpunkt eintritt. (3) Bei unsicheren Zukunftsaussichten neigen die Konsumenten dazu, nicht zwingend nötige Ausgaben (z.B. für langlebige Konsumgüter) hinauszuschieben. Quantitativ überschaubare Steuer- und Preissenkungen ändern daran vermutlich nicht allzu viel.

Die Konjunktur- und Beschäftigungseffekte der Mehrwertsteuersenkung hängen von den Reaktionen der Konsumenten und Produzenten ab und sind infolgedessen prinzipiell mit Unsicherheiten behaftet. Aus makroökonomischer Perspektive hat der Staat mit der Kreditfinanzierung der Maßnahme immerhin dafür gesorgt, dass die potentiell expansiven Wirkungen nicht durch Entzugseffekte (Erhöhung anderer Abgaben, Ausgabenkürzungen) konterkariert werden. Wie lange dieser Kurs bei rezessionsbedingt sinkenden Einnahmen und steigenden Ausgaben durchgehalten wird, ist allerdings nicht absehbar, zumal Länder und Gemeinden mitziehen müssen. Darüber hinaus setzt eine erfolgversprechende Nachfragepolitik unterausgelastete Produktionskapazitäten voraus, die schnell zu reaktivieren sind. Erst wenn der Corona-Lockdown zügig überwunden wird, kann das Konjunkturpaket seine stimulierenden Wirkungen voll entfalten.

Gegen die anhaltenden strukturellen Effekte der Krise helfen generelle Steuersenkungen freilich nicht. Sie begünstigen naturgemäß die Gewinner (Online-Handel, Pharmasektor, digitale Unternehmen) stärker als die Verlierer (Gastronomie, Tourismus, Events). Dieser Strukturwandel wird durch eine wirksame Konjunkturpolitik zwar abgefedert, aber nicht aufgehalten. Die Stabilisierung der Beschäftigung kann nur gelingen, wenn die Politik der Versuchung widersteht, den lautstarken Forderungen nach Staatshilfen für tatsächlich oder vermeintlich notleidende Unternehmen und Branchen bereitwillig nachzugeben.

- Gastbeitrag

Übernivellierung setzt sich fort

Ergebnisse des Länderfinanzausgleichs 2025 - 25. Februar 2026 - Gastbeitrag

Ein Vorschlag zur Unternehmensteuerreform - 29. November 2025 - Gastbeitrag

Die steuerliche Diskriminierung der Kapitalerträge - 30. September 2025