Der Sieg Trumps hat auch Auswirkungen für den Euroraum und Deutschland. So dürfte er die angedrohten Zollerhöhungen zumindest in Teilen umsetzen. Das spricht zusammen mit Gegenzöllen der EU mittelfristig für steigende Inflationsrisiken auch im Euroraum. Darüberhinaus belastet die von Trump forcierte De-Globalisierung die exportorientierte deutsche Wirtschaft. Außerdem gerät Deutschland im Steuerwettbewerb mit den USA weiter in die Defensive. Von der ambivalenten Haltungs Trumps zur Nato gehen langfristig nicht zu vernachlässigende wirtschaftliche Risiken aus.

Es wird nicht so heiß gegessen, wie gekocht wird.

Auch wenn Trump sich auf eine Mehrheit in beiden Häusern des Kongresses stützen kann, dürfte er seine im Wahlkampf bezogenen Positionen als Präsident nicht eins zu eins umsetzen. Das betrifft etwa seine Zollpläne (mindestens 60% auf alle Importe aus China, 10% auf Importe aller anderen Länder). So ist nicht klar, ob seine rechtlichen Vollmachten für eine allgemeine Erhöhung der Zölle ausreichen. Außerdem dürfte Trump bewußt mit hohen Zöllen drohen, um die betroffenen Staaten bei Verhandlungen zu Zugeständnissen zu veranlassen.

Zölle und Gegenzölle: Mehr Inflation

Für die USA sollten die Zölle die Verbraucherpreise zwischen Mitte 2025 und Mitte 2026 also nicht um 2 Prozentpunkte erhöhen (vollständige Umsetzung seiner Wahlkampfforderung), sondern nur um schätzungsweise 1 Prozentpunkt. Die höhere US-Inflation spiegelt wider, dass höhere Zölle ausländische Waren verteuern und die Nachfrage der Amerikaner auf heimisch produzierte Waren umleiten und in den USA Ressourcen verknappen. Für den Euroraum senkt das für sich genommen die Inflation, weil die Amerikaner weniger im Euroraum und Deutschland produzierte Güter nachfragen. Allerdings bedeuten höhere Zölle einen stärkeren US-Dollar, was die Importe des Euroraums verteuert. Außerdem ist zeitverzögert ab 2026 mit Gegenzöllen der EU zu rechnen, die die Verbraucherpreise hierzulande ebenfalls erhöhen. In der Summe könnte die Inflation im Euroraum und in Deutschland im Jahr 2026 um bis zu einen halben Prozentpunkt höher ausfallen.

2025 kaum verändertes Wirtschaftswachstum, …

Wegen der Steuersenkungen und der höheren Zölle mag das US-Bruttoinlandsprodukt 2025 um einen Viertelprozentpunkt stärker zulegen als bisher prognostiziert (2,0%). Auf den ersten Blick spricht das für mehr Wachstum im Euroraum. Aber das etwas höhere US-Wachstum geht teilweise auf höhere US-Zölle zurück, die Nachfrage auf die USA zu Lasten auch des Euroraums umlenken. Zwar erhöht ein zoll-bedingt stärkerer Dollar die preisliche Wettbewerbsfähigkeit der im Euroraum hergestellten Güter, aber dieser Einfluss sollte mit Blick auf die ohnehin hohe Prognoseunsicherheit nicht ausreichen, um die Euroraum-Prognose für 2025 (0,9%; Deutschland: 0,2%) anzuheben.

… aber in den Jahren danach Schäden durch beschleunigte De-Globalisierung

Löst man sich von der kurzfristigen konjunkturellen Sicht und nimmt die lange Sicht ins Visier, so überwiegen dagegen klar die negativen Auswirkungen der Trumpschen Wirtschaftspolitik für den Euroraum. Denn seine Zollpläne richten sich nicht nur gegen China, sondern gegen alle Länder und somit auch gegen die europäischen Verbündeten. Es drohen Gegenzölle der EU, und ein Zollkrieg ist nicht völlig ausgeschlossen. Die De-Globalisierung würde fortschreiten, die internationale Arbeitsteilung leiden. Das wäre negativ für die gesamte westliche Wirtschaft und damit auch für den Euroraum.

Höhere Fed-Zinsen und Inflation sprechen für nicht ganz so niedrige EZB-Zinsen

Die sich abzeichnende höhere US-Inflation und etwas mehr Wachstum im Jahr 2025 sprechen für weniger Zinssenkungen durch die US-Notenbank Fed. Sie dürfte ihren Leitzins (Obergrenze der Zinskorridors) nicht wie bisher von uns prognostiziert bis Mitte 2025 auf 3,5% senken wird, sondern nur auf 4,0%. Dabei würde sie weitere Zinssenkungen nicht ausschließen, sondern wegen der Erwartung einer zollbedingt höheren Inflation lediglich den Auto-Piloten abschalten und betonen, von nun an von Fall zu Fall entscheiden zu wollen.

Auf die EZB hätte das keinen direkten Einfluss, weil der Euroraum ein ähnlich großer Wirtschaftsblock wie die USA ist und die EZB insofern ausreichend Freiraum für eine eigene Geldpolitik hat. Allerdings sprechen die mit Blick auf 2026 gestiegenen Inflationsrisiken durch Dollar-Aufwertung und Gegenzölle für einen EZB-Zinsschritt weniger. Wir nehmen Abstand von der angedachten, aber bisher nicht veröffentlichten weiteren Leitzinssenkung auf 1,75% und belassen unsere Prognose für den EZB-Einlagensatz per Mitte 2025 bei 2,0%.

Verschärfter Steuerwettbewerb

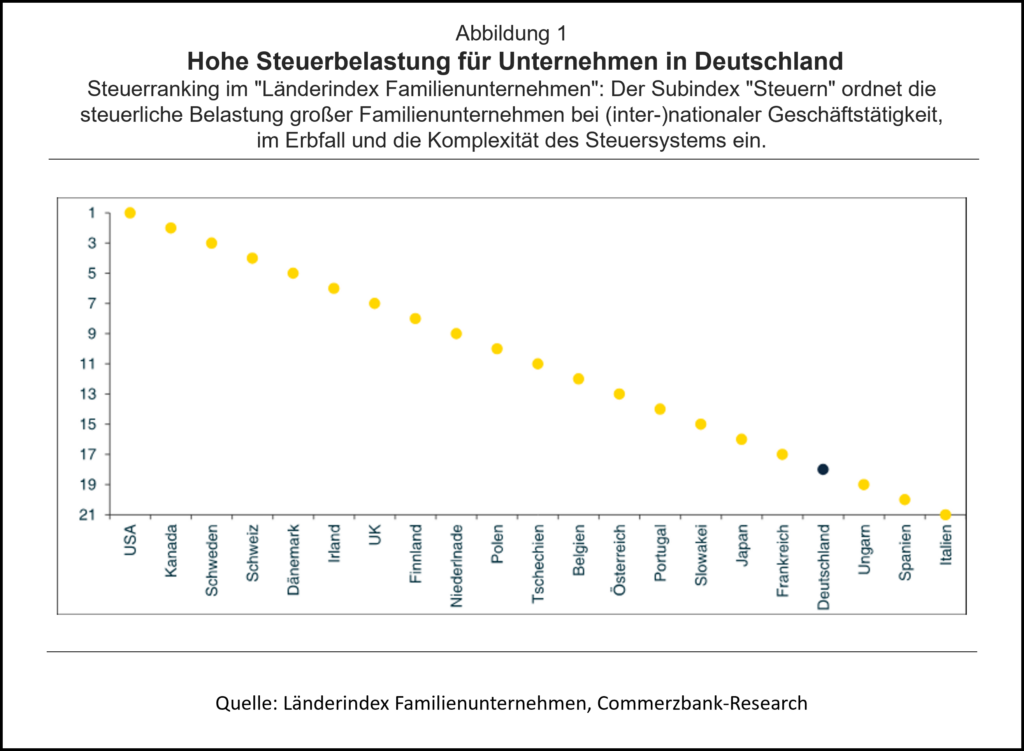

Donald Trump hat angekündigt, den Satz für die Körperschaftssteuer von gegenwärtig 21% auf 15% zu senken. Nach den Erfahrungen seiner ersten Präsidentschaft dürfte er diesen Plan weitgehend in die Realität umsetzen. Damit geriete Deutschland mit einem Körperschaftssatz von durchschnittlich knapp 30% (inklusive Gewerbesteuer) weiter in die Defensive. Bereits heute landet Deutschland nach dem Länderindex des Verbands der Familienunternehmen bei Unternehmensteuern verglichen mit 20 anderen Industrieländern nur auf dem 18. Platz (Abb. 1). Der Sieg Trumps dürfte also den Steuerwettbewerb verschärfen und den Trend unterstützen, dass deutsche Unternehmen zunehmend Produktion in die USA verlagern.

Erhöhte sicherheitspolitische Unsicherheit als Langfristrisiko

Ein häufig unterschätztes Langfristrisiko stellt die ambivalente Haltung Trumps zur Nato dar. Das wäre kein Thema, wenn es in Europa keine nennenswerten militärischen Bedrohungen gäbe und die west- und mitteleuropäischen Armeen schlagkräftig wären. Aber Russland ist aggressiv, und die Verteidigungskraft der europäischen Demokratien schwach. Daher besteht ein gewisses Risiko, dass sich das stark rüstende Russland nach einem möglichen Sieg über die Ukraine in ein paar Jahren etwa gegen die baltischen Staaten richtet. Ohne uneingeschränkte US-Sicherheitsgarantien im Rahmen der Nato könnten die Anleger irgendwann beginnen, militärische Konflikte in Europa mit einer niedrigen, aber eben nicht zu vernachlässigenden Wahrscheinlichkeit einzupreisen. Das hätte eindeutig negative Auswirkungen auf die Finanzmärkte und die wirtschaftliche Entwicklung im Euroraum.

- Gastbeitrag

Rückkehr der Staatsschuldenkrise? - 2. September 2025 - Gastbeitrag

Was Trumps Wahl für Deutschland bedeutet - 7. November 2024 - Gastbeitrag

Das Comeback der Geldmenge - 8. März 2024

Außerdem sehr interessant in diesem Kontext:

https://www.dw.com/de/trumps-wahlsieg-und-die-angst-der-deutschen/audio-70737956

Ein Audio-Interview der Deutschen Welle (DW), Bonn, mit Herrn Rolf Langhammer, Institut für Weltwirtschaft (IfW), Kiel.

(Dauer des Interviews: 25 Minuten)

Ein sehr zu empfehlendes Interview mit Herrn Moritz Schularick, Institut für Weltwirtschaft (IfW), Kiel:

https://www.phoenix.de/sendungen/gespraeche/phoenix-persoenlich/moritz-schularick-ekonom-a-4641547.html

Ein sehr interessantes Interview mit Herrn Klaus-Jürgen Gern, Institut für Weltwirtschaft (IfW), Kiel, in diesem Kontext:

https://www.n-tv.de/wirtschaft/Im-Wettbewerb-mit-China-sind-US-Zoelle-sogar-ein-Vorteil-article25380978.html