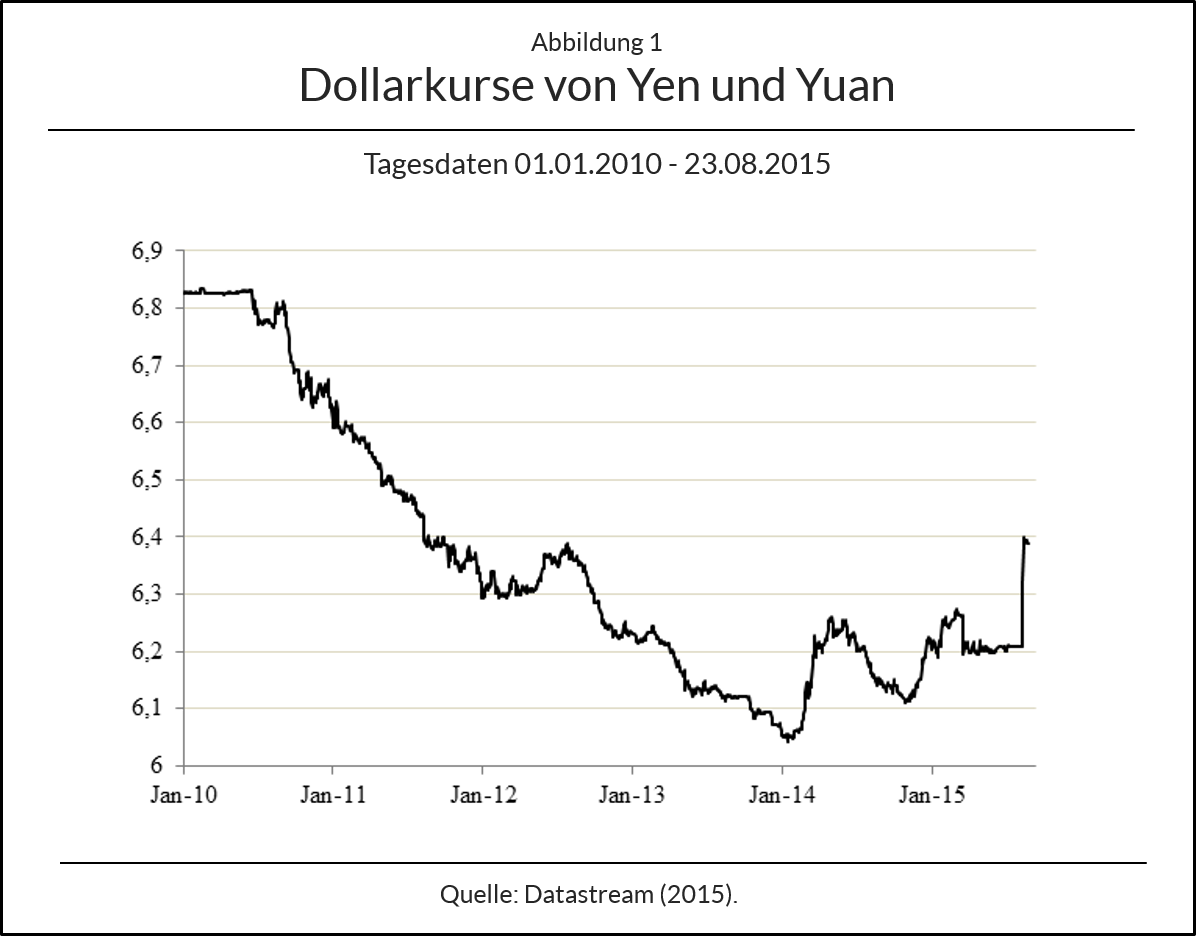

China löst Unruhe auf den globalen Finanzmärkten aus. Zuerst die Turbulenzen auf dem chinesischen Aktienmarkt, dann letzte Woche einige deutliche Abwertungsschritte (siehe Abbildung 1) und nun wachsende Skepsis am Wachstum Chinas. Der offizielle Standpunkt der chinesischen Behörden für die Kehrtwende in der Währungspolitik war, dass nur mehr Wechselkursflexibilität zugelassen würde. Dennoch sind weitere Abwertungsimpulse nicht ausgeschlossen, was die Welt einer Beschleunigung des schon bestehenden Abwertungswettlaufs näher bringt.

– zum Vergrößern bitte auf die Grafik klicken –

Chinas Festkurs zum Dollar, der zeitweise durch einen kontrollierten Aufwertungspfad abgelöst wurde, war aus zwei Gründen bisher ein Grundpfeiler des chinesischen Wirtschaftswunders (Schnabl und Spantig 2014). (1) Mit der Bindung des Yuan an den Dollar im Jahr 1994 wurde Stabilität als eine wesentliche Voraussetzung für Investitionen und Export geschaffen. Die Inflation sank deutlich und das Wachstum stabilisierte sich auf hohem Niveau. (2) China wurde zum industriellen Produktionszentrum in Ostasien, weil die kleineren ostasiatischen Staaten ebenso ihre Wechselkurse gegenüber dem Dollar stabilisierten.

Die gemeinsame Dollarbindung reduzierte nicht nur für alle Länder das Währungsrisiko für Exporte in die USA (als wichtigstem Absatzmarkt). Es wurden auch die Wechselkurse zwischen den einzelnen ostasiatischen Staaten (außer Japan) festgezurrt. Da intra-regionaler Handel- und Kapitalverkehr in Dollar abgewickelt werden, sanken das Währungsrisiko und die Kosten intra-regionaler Handelsbeziehungen. Es war deutlich günstiger, die Geschäfte über den Dollar abzuwickeln, als den Umweg über die kleinen, oft nicht konvertiblen regionalen Währungen zu nehmen. Der sogenannte ostasiatische Dollarstandard bildete damit den Rahmen für Arbeitsteilung und robustes Wachstum in der Region.

– zum Vergrößern bitte auf die Grafik klicken –

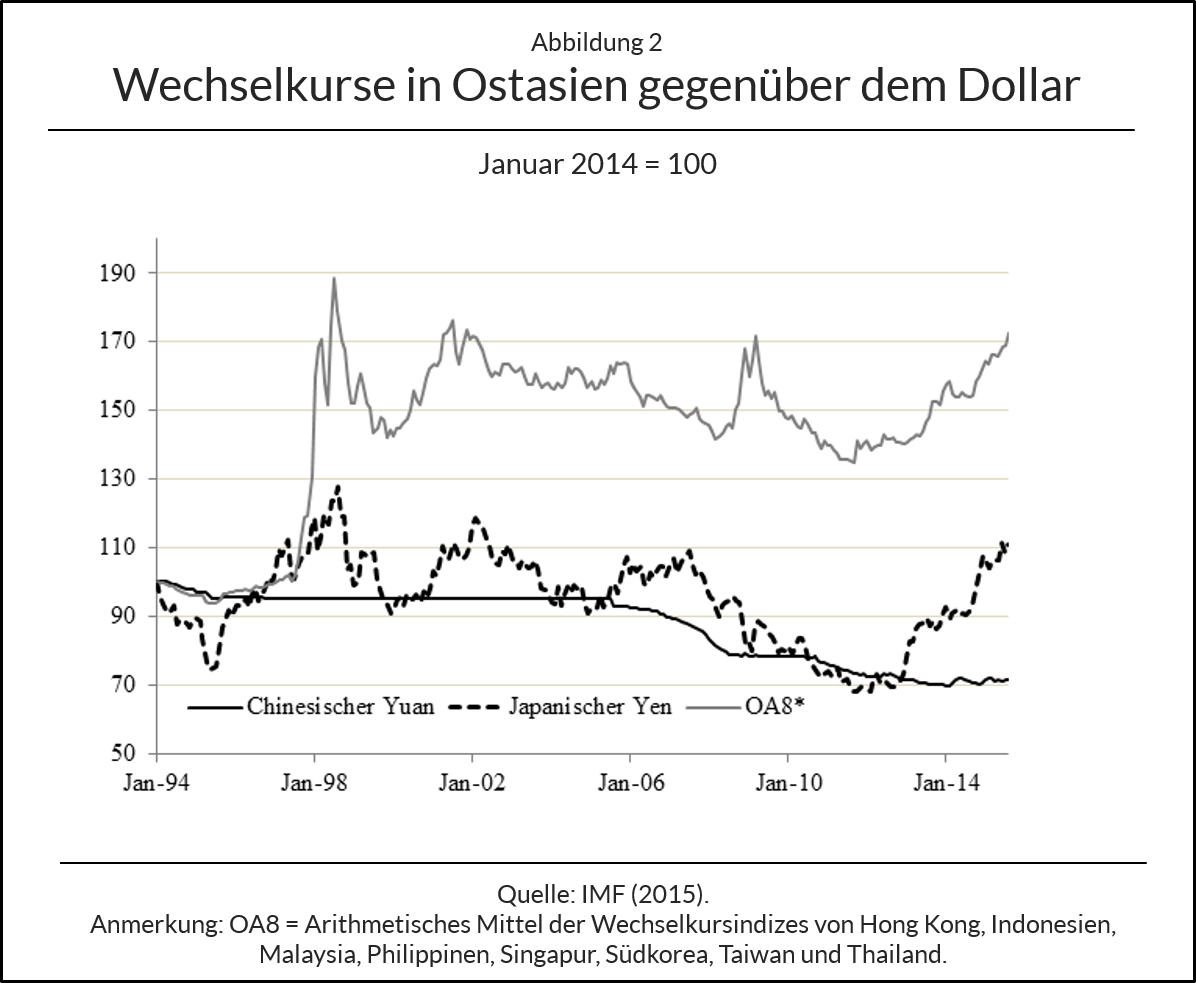

Darüberhinaus konnten die kleineren ostasiatischen Staaten für sich Wachstumsimpulse schaffen, indem sie ihre Währungen gegenüber dem Yuan abwerteten. Nach dem Jahr 2005 folgten zwar die meisten kleineren ostasiatischen Staaten bei ihren Dollarbindungen dem Aufwertungspfad des Yuan gegenüber dem Dollar. Sie ließen aber auch immer wieder Abwertungen gegenüber dem Yuan zu. Inbesondere in Krisen, um den Schmerz zu lindern. Mit den Abenomics suchte auch das wirtschaftlich schwächelnde Japan das Heil in einer aggressiven Abwertungspolitik. Seit 2013 wurde der Yen gegenüber dem Yuan um ca. 30% abgewertet. Viele kleinere ostasiatische Staaten folgten (siehe Abbildung 2).

Das scheint für China nicht nur in Drittmärkten wie den USA und Europa, wo chinesische Produkte mit japanischen oder koreanischen konkurrieren, Spuren zu hinterlassen. Auch Chinas Inlandsnachfrage leidet, weil für chinesische Konsumenten Produkte aus den ostasiatischen Nachbarstaaten attraktiver wurden. Zum Beispiel haben chinesische Konsumenten Japan als Einkaufsziel entdeckt. Tokios Einkaufsmeile Ginza wird von chinesischen Touristen überflutet, die dort auf den Bürgersteigen japanische Konsumgüter in große Koffer packen. Aber auch japanische Immobilien stehen hoch im Kurs, was zum Bauboom in Tokio beiträgt.

In der Asienkrise, nach dem Platzen der Dotcom-Blase und in der globalen Wirtschaftskrise hatte China noch der Versuchung widerstanden, wie andere Länder seine Währung abzuwerten (siehe Abbildung 2). Während in der Asienkrise 1997/98 die Währungen der fünf Krisenländer (Indonesien, Malaysia, Philippinen, Thailand, Südkorea) kollabierten, blieb der Yuan gegenüber dem Dollar stabil. China, das sich mit einem großen Konjunkturprogramm gegen die Krise stemmte, warf den Krisenländern einen Rettungsring zu, während Japan durch die starke Abwertung des Yen Länder wie Südkorea weiter nach unten zog.

Das gleiche gilt für die Dotcom-Krise (ab 2000) und die große Finanz- und Schuldenkrise von 2008 bis 2010, die von den großen Industrieländern ausging. China setzte zwar für diese Zeit seinen kontrollierten Aufwertungspfad aus. Der Festkurs gegenüber dem Dollar bildete aber die Grundlage für neue Konjunkturprogramme, die für ganz Ostasien die Folgen der globalen Krise eindämmten.

Mit robusten Wachstumsraten von meist weit über 7% konnte sich China lange Zeit die Rolle als regionaler Stabilitäts- und Wachstumsanker leisten. Das entsprach dem chinesischen Selbstverständnis als Reich der Mitte. Dies könnte sich nun aber geändert haben. Es kriselt an immer mehr Stellen der chinesischen Wachstumsmaschinerie: Der Bauboom scheint nicht nachhaltig, der Export geht zurück, die Industrieproduktion schwächelt, und die Finanzmärkte sind in stürmisches Fahrwasser geraten. Die Hol-das-Wachstum-vom-Nachbarn-Strategien der anderen lassen das Politbüro nicht mehr unberührt. Man ist besorgt, dass mit weniger Wachstum und steigender Arbeitslosigkeit die politische Unzufriedenheit im Riesenreich wachsen könnte. Das Machtmonopol der kommunistischen Partei wäre in Frage gestellt.

Auch wenn die Peoples Bank of China das Gegenteil beteuert, kann der jüngste Schritt in der chinesischen Währungspolitik deshalb nur so gedeutet werden, dass China die Herausforderung im Währungskrieg angenommen hat. Die offen kommunizierte Abwertung ist zumindest ein Warnschuss. Seit Januar 2014 hat der Yuan 5,5% gegenüber dem Dollar abgewertet. Der bis dahin verfolgte Aufwertungspfad ist passé. Das überzeugende Argument dürfte sein, dass das, was andere tun, auch für China seine Berechtigung hat. Der Wechselkurs wird wie vom IWF gefordert etwas liberalisiert. Eine immer lockerere Geldpolitik erzeugt wie in Japan und der Europäischen Währungsunion Abwertungserwartungen. Die Abwertungen müssen nur noch zugelassen werden, um die Exporte zu beleben.

Wenn China sich als neuer Spieler in den globalen Abwertungswettlauf einreiht, bedeutet dies aus zwei Gründen nichts Gutes. Einerseits wird die wirtschaftliche Erholung in Japan und anderen ostasiatischen Staaten, die auf der Abwertung gegenüber Yuan und Dollar fußte, unterminiert. Singapur, Südkorea, Indonesien, Thailand und Malaysia stehen bereits am Rande einer herben Krise. Andererseits gibt es bei Währungskriegen keine Sieger. Weniger Wachstum in den kleinen und großen Nachbarstaaten wird auch in China Spuren hinterlassen. Bei wachsender Unruhe im ostasiatischen Dollarstandard wird ganz Ostasien leiden. Da die Region seit langem der wichtigste globale Hoffnungsträger ist, ist auch der konjunkturelle Ausblick für die Weltwirtschaft eingetrübt.

Literatur:

Schnabl, Gunther / Spantig, Kristina 2014: (De)Stabilizing Exchange Rate Strategies in East Asian Monetary and Economic Integration. Working Papers on Global Financial Markets 53.

- Neuer Fed-Chef (3)

„Ein Regimewechsel hin zur Stabilität“

Interview mit Gunther Schnabl - 1. Februar 2026 - Umverteilung von Jung zu Alt – macht das Sinn? - 13. Dezember 2025

- Der Standort Deutschland fällt zurück

Woran liegt das? Und was ist die Lösung? - 15. September 2025

3 Antworten auf „China als neuer Spieler im globalen Abwertungswettlauf?“