Am Donnerstag, den 26. Oktober 2017, hat der EZB-Rat unter Vorsitz seines Präsidenten Mario Draghi beschlossen, den Ankauf von Staatsanleihen ab Januar 2018 von bisher 60 Mrd. Euro pro Monat auf 30 Mrd. Euro pro Monat zu halbieren. Ohne allerdings ein konkretes Enddatum zu verkünden, sollen die Anleihenkäufe auf jeden Fall bis September 2018 – gegebenenfalls aber auch darüber hinaus, also mit „offenem Ende“ – fortgeführt werden und damit die Bilanzsumme der EZB auf jeden Fall nochmals um 270 Mrd. Euro auf dann etwa 4800 Mrd. Euro anheben. Begründet wird die weiterhin expansive Geldpolitik damit, dass die Wirtschaft unterstützt und die Inflationsrate in Richtung des EZB-Zielwerts von „unter aber nahe zwei Prozent“ angehoben werden soll.[1] Neben den Neukäufen reinvestiert die EZB zusätzlich die Erträge aus fällig werdenden Anleihen, die im Rahmen des QE-Programms angekauft wurden. Dabei behält sich die EZB vor, bei den Reinvestitionen vom Kapitalschlüssel der EZB abzuweichen und stattdessen die Erträge wieder in dem Land zu investieren, in dem die fälligen Anleihen ausgegeben wurden.[2] Als Ergebnis der angekündigten Fortführung des Anleihenkaufprogramms zeigte sich kurzfristig ein Anstieg der Börsenkurse, ein Sinken der längerfristigen Anleihenrenditen sowie eine Abwertung des Euro gegenüber dem US-Dollar (USD), da sich der Zinsvorteil zugunsten der USA (weiter) ausweiten dürfte.

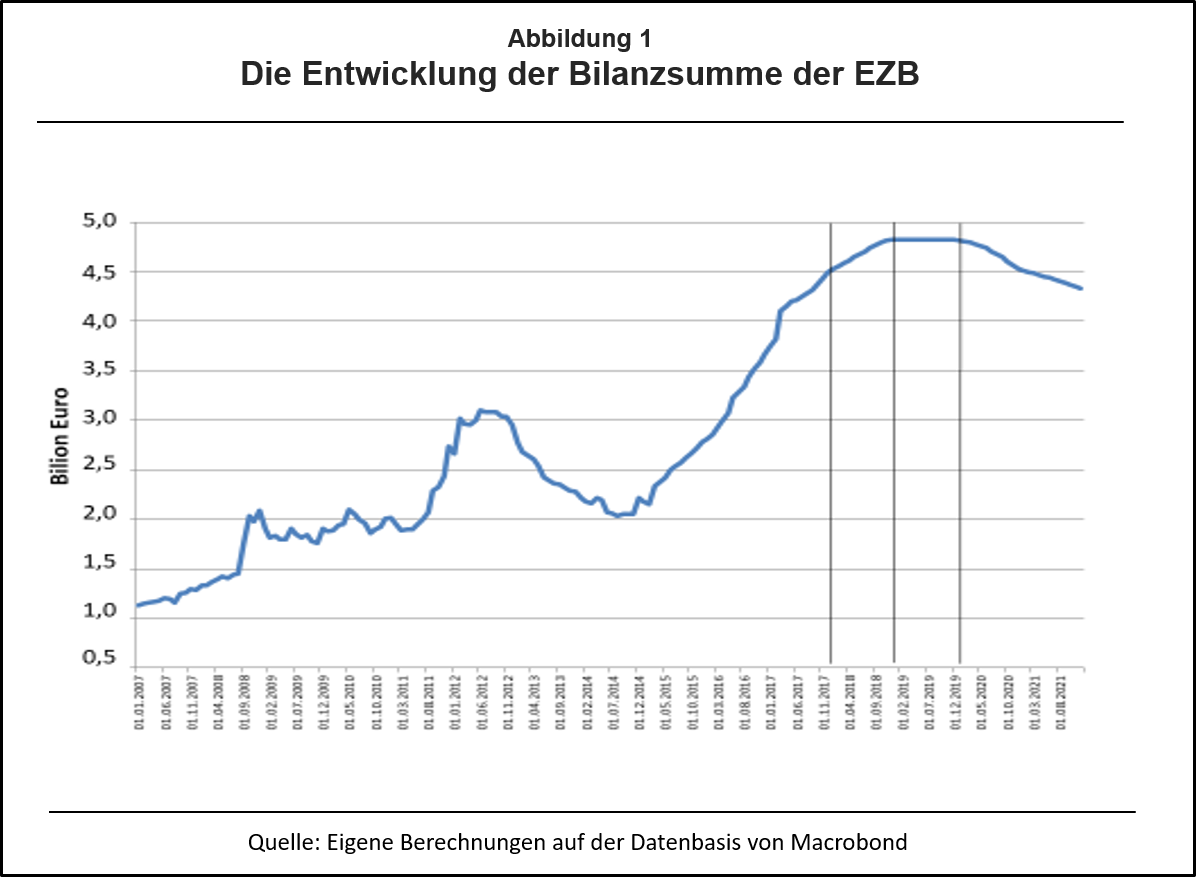

Doch selbst wenn die EZB im September 2018 den Ausstieg aus dem Ankaufsprogramm beschließen würde, ist wohl kaum mit einer sofortigen Reduktion der Ankaufsumme auf Null zu rechnen. Kommt es zu einem Tapering nach dem Vorbild der Fed, bei dem die Ankäufe monatlich um 10 Mrd. USD reduziert wurden, dann würde die Bilanzsumme der EZB noch bis Ende 2018 ansteigen. Diese Entwicklung veranschaulicht Abbildung 1.

– zum Vergrößern bitte auf die Grafik klicken –

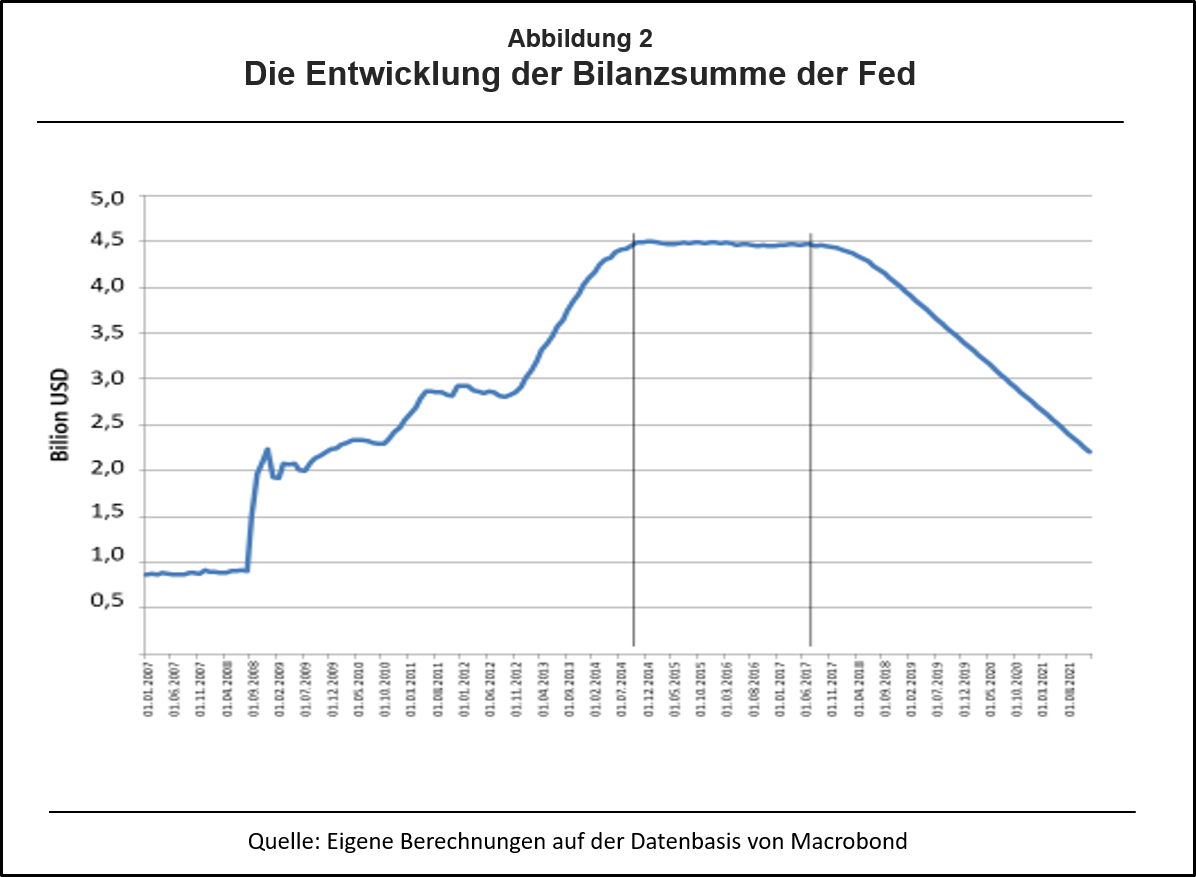

Die unter diesen Umständen Ende 2018 wahrscheinlich erreichte Situation entspricht in etwa den Bedingungen, denen sich die Fed am Ende des Jahres 2014 gegenübersah. Ab 2015 kaufte sie zwar keine zusätzlichen Anleihen mehr, reinvestierte jedoch den Erlös fällig werdender Anleihen weiterhin in den Kauf von Staatsanleihen, so dass die Bilanzsumme – wie Abbildung 2 zeigt – für einen Zeitraum von fast drei Jahren unverändert auf einem Niveau von etwa 4500 USD verharrte.

– zum Vergrößern bitte auf die Grafik klicken –

Erst seit Oktober 2017 kommt es zu einer tatsächlichen Reduktion der Anleihenkäufe in den USA, weil nicht mehr alle Erlöse aus fällig werdenden Anleihen reinvestiert werden. Dabei geht die Fed sehr vorsichtig vor, indem sie zunächst im vierten Quartal 2017 monatlich Erlöse in Höhe von 10 Mrd. USD nicht mehr reinvestiert. Dieser Betrag verteilt sich dabei in Höhe von 6 Mrd. Euro auf Staatsanleihen und 4 Mrd. Euro auf Hypothekenpapiere. Der Gesamtbetrag erhöht sich in den darauf folgenden Quartalen um jeweils 10 Mrd. USD, bis zu einem Höchstwert von 50 Mrd. USD im vierten Quartal 2018. Dieses Vorgehen veranschaulicht Abbildung 3 für den Bereich der Staatsanleihen. Die auf dieser Basis vorgenommenen Projektionen in Abbildung 2 zeigen allerdings auch, dass sich die Bilanzsumme der Fed bei diesem Schritttempo bis Ende 2021 nur etwa halbiert haben wird. Abbildung 3 zeigt darüber hinaus, dass sowohl in einzelnen Monaten aber auch im längerfristigen Durchschnitt die Summe der fällig werdenden Anleihen gar nicht die Höchstgrenze von 50 Mrd. USD im Monat erreichen wird und damit der Bilanzabbau eher langsamer voranschreiten wird als in Abbildung 2 angenommen.

– zum Vergrößern bitte auf die Grafik klicken –

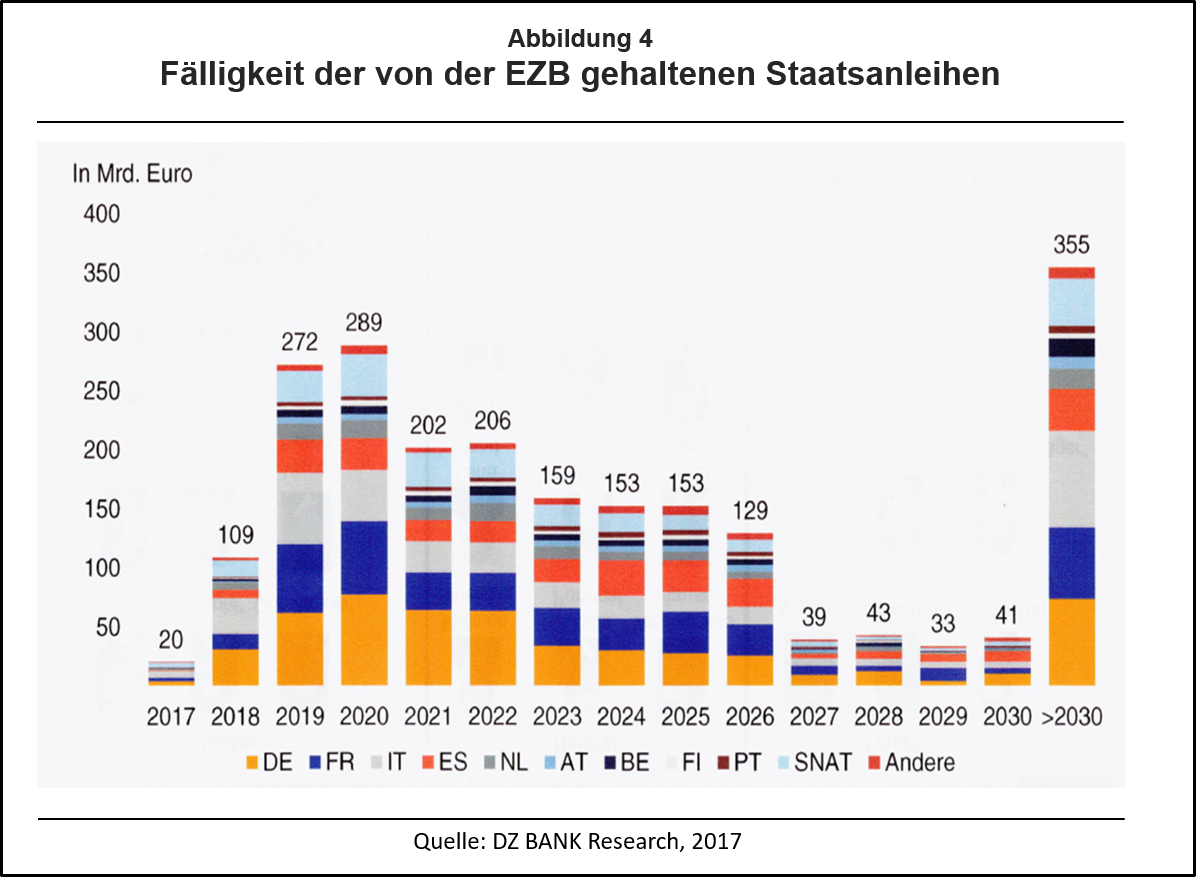

Geht man davon aus, dass die EZB einen ähnlichen Weg einschlagen wird, so stellt sich zunächst einmal die Frage, wie lange sie nach der Einstellung von Netto-Käufen noch die Summe der fällig werdenden Anleihen reinvestiert und damit die Bilanzsumme (zunächst) konstant hält. In Abbildung 1 ist davon ausgegangen worden, dass diese Phase ein Jahr – also bis Ende 2019 – andauern wird. Sollte sie dann eine Bilanzreduktion nach dem Vorbild der Fed durchführen, so würde sich die Bilanzsumme allerdings sehr langsam reduzieren und Ende 2021 weiterhin deutlich über 4000 Mrd. Euro liegen. Dies ist aber immer noch fast viermal so hoch wie vor dem Ausbruch der Finanzkrise. Auch der weitere Abbau der Bilanzsumme wird – allein aufgrund „technischer“ Restriktionen – ohne zusätzliche Liquidität abschöpfende Maßnahmen nur sehr langsam voranschreiten können, weil die Summe der jährlich fällig werdenden Anleihen gemäß Abbildung 4 deutlich niedriger ausfällt als eine mögliche Höchstgrenze in Analogie zur Fed. Der Grund hierfür liegt in dem Ankauf eher mittel- und längerfristiger Anleihen durch die EZB die gegenwärtig eine durchschnittliche gewichtete Restlaufzeit von etwa 7,8 Jahren aufweisen. Selbst wenn die EZB alle gemäß Abbildung 4 fällig werden Anleihen ab 2020 nicht reinvestieren würde, betrüge ihre Bilanzsumme Ende 2025 immer noch etwa 3700 Mrd. Euro.

– zum Vergrößern bitte auf die Grafik klicken –

Die bisherigen Überlegungen machen deutlich, dass es in der Eurozone noch viele Jahre dauern wird, bis sich die Geldpolitik wieder normalisiert. Die Reduktion der EZB-Bilanz wird sich weit in das nächste Jahrzehnt hineinziehen. Doch auch bezüglich der Leitzinsen betont Mario Draghi immer wieder, dass diese „für längere Zeit und weit über den Zeithorizont unseres Nettoerwerbs von Vermögenswerten hinaus“ auf dem aktuell niedrigen Niveau bleiben werden.[3] Der EZB-Rat hält demnach an seiner Vorstellung fest, dass das „Sequencing“ – also die zeitliche Abfolge des Ausstiegs aus der expansiven Geldpolitik – zunächst zu einem Stop der Anleihenkäufe führen müsse und erst danach mögliche Leitzinserhöhungen erwogen werden. Vor dem Hintergrund der Zinsstrukturentwicklung erscheint diese Reihenfolge allerdings durchaus nachvollziehbar. Während man nämlich mit einem Stop bzw. einer Netto-Reduktion der Anleihenkäufe einen Anstieg der Renditen mittel- und längerfristiger Anleihen verbindet und damit die Zinsstrukturkurve – unter sonst gleichen Bedingungen – steiler würde, wirkt eine Anhebung der Leitzinsen (zunächst) primär im kurzfristigen Bereich mit der Folge einer flacher verlaufenden Zinsstruktur mit entsprechenden (weiter zunehmenden) Ertragsproblemen im Bankenbereich.

Betrachtet man vor diesem Hintergrund noch einmal die Entwicklung in den USA, so zeigt Abbildung 5, dass es nach dem Einstellen der Nettokäufe durch die Fed Ende 2014 zu keinem Anstieg der Rendite längerfristiger Staatsanleihen gekommen ist. Bis Ende 2016 sind deren Renditen sogar gefallen – möglicherweise aufgrund des (anhaltend) hohen Bestands an Wertpapieren bei der Fed (Stock-Effekt). Mit dem Beginn der Leitzinserhöhungen in den USA sind hingegen die Renditen kurzfristiger Anleihen deutlich gestiegen, was zu einer flacheren Zinsstruktur (= geringerer Spread in Abbildung 5) geführt hat. Damit scheint die Zinsstruktur im Rahmen des Ausstiegs aus der ultra-expansiven Geldpolitik in erster Linie durch die Wirkungen der Leitzinserhöhungen beeinflusst zu werden.

– zum Vergrößern bitte auf die Grafik klicken –

Vor dem Hintergrund der zuvor angestellten Überlegungen wird sich der Ausstieg aus der Quantitativen Lockerung nur langsam vollziehen und darüber hinaus ist zu erwarten, dass die EZB mit Blick auf die Zinsstrukturentwicklung den Einstieg in die Phase der Leitzinserhöhungen so weit wie möglich in die Zukunft verschieben wird.

— — —

[1] Vgl. zu den (wechselnden) Argumenten der EZB ausführlich Smeets, Dieter: Die EZB und der Einstieg in den Ausstieg. http://wirtschaftlichefreiheit.de/wordpress/?p=21531

[2] Pressemitteilung vom 26. Oktober 2017: Â Additional information on asset purchase programme. https://www.ecb.europa.eu/press/pr/date/2017/html/ecb.pr171026.en.html

[3] Draghi, Mario: Einleitende Bemerkungen zur Pressekonferenz vom 7. September 2017. https://www.ecb.europa.eu/press/pressconf/2017/html/ecb.is170907.de.html

- Die Neuregelung des Stabilitäts- und Wachstumspakts

Schlimmer geht immer! - 1. Februar 2024 - Der Brexit und das Vereinigte Königreich

Drei Jahre danach - 8. Januar 2024 - Wie geht es weiter mit dem Stabilitäts- und Wachstumspakt? - 20. August 2022