In der Corona-Krise hat die Diskussion um die Zombifizierung der europäischen Wirtschaft wieder an Fahrt gewonnen. Staatsbeteiligungen, Subventionen, Staatskredite, Kurzarbeitergeld sowie negativ-verzinste Kredite der Europäischen Zentralbank haben die Abhängigkeit der Unternehmen vom Staat vergrößert. Zwar wird beteuert, dass die Maßnahmen nur vorübergehend seien, doch garantiert ist das nicht. Wahrscheinlicher scheint das Gegenteil: dauernd nachsichtige Finanzierungsbedingungen durch die Banken und eine anhaltende Aufweichung des Insolvenzrechts. In Japan ist dieser Prozess schon weit fortgeschritten.

Es gibt keine klare Definition für Zombieunternehmen. Nach Investopedia verdienen diese gerade so viel, dass sie weiterarbeiten und ihre Zinsen bedienen können. Nach einer OECD-Studie können sie über mehrere Jahre hinweg ihre Zinslasten nicht mit den Gewinnen decken (Adalet McGowan et al. 2017). Bei Caballero, Hoshi und Kashyab (2008) halten Banken den Kreditfluss an andernfalls zahlungsunfähige Kreditnehmer auf Kosten renditeträchtiger Unternehmen aufrecht. Man spricht von „nachsichtiger Kreditvergabe“ (Sekine et al. 2003).

– zum Vergrößern bitte auf die Grafik klicken –

Die Zombifizierung in Japan beginnt mit dem Platzen der japanischen Blasenökonomie im Dezember 1989. In der zweiten Hälfte der 1980er Jahre hatte die Bank von Japan durch niedrige Zinsen eine Aktien- und Immobilienblase befeuert. Als die Blase platzte, häuften sich in den Bilanzen der Banken notleidende Kredite. Die Bank von Japan senkte die Zinsen gegen null, um die Wirtschaft aus den faulen Krediten herauswachsen zu lassen. Dieser Plan scheiterte mit der japanischen Finanzkrise im Jahr 1998, die den Berg an faulen Kredit nochmals erhöhte. Die japanischen Banken waren mit dem billigen Geld der Bank von Japan neue Risiken in Südostasien eingegangen, die mit der Asienkrise (1997/98) sichtbar wurden.

Die zunehmende Nachsicht ging von der Politik aus. Parlamentsabgeordnete aus allen Regionen des Landes befürchteten bei Bankrotten den Missmut ihrer Wähler.[1] Weil die anhaltend lockere Geldpolitik die Zinsüberschüsse der Banken immer weiter reduzierte und damit die Banken destabilisierte, scheuten die Banken davor zurück, wachsende Ausfallrisiken einzupreisen und Kreditlinien für schwache Unternehmen zu schließen. Das Risiko zusätzlicher Kreditausfälle schien zu hoch.

Die Regierung in Tokio weichte durch Gesetzgebung die Anforderungen an die Kreditvergabe an Unternehmen auf. In den Krisen 1998 und 2008 erhielten viele Klein- und Mittelunternehmen staatliche Kreditgarantien. Das Small and Medium-sized Enterprises Financing Facilitation Law (2009) gab Banken den Anreiz, Klein- und Mittelunternehmen sehr großzügige Krediterleichterungen und -verlängerungen zu gewähren. Die Unternehmen mussten dafür einen Business-Plan vorlegen, der eine Besserung der Lage versprach. Viele eigentlich notleidende Kredite wurden so in gesunde Kredite umklassifiziert. 2012 sorgte ein weiteres Maßnahmenpaket dafür, die Kreditlast der ausfallgefährdeten Klein- und Mittelunternehmen, u.a. durch Stundungen, erträglich zu halten.

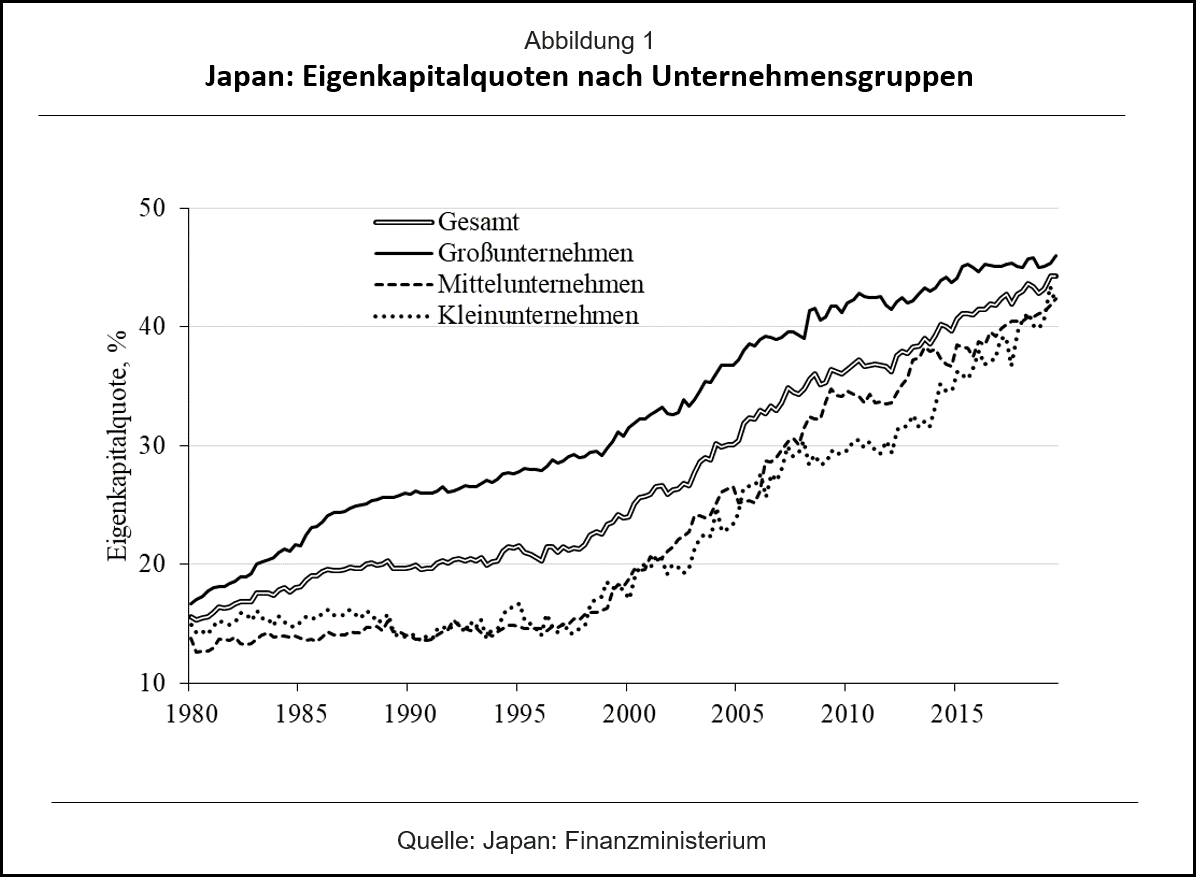

Für alle Unternehmen wurden notwendige Restrukturierungen ausgebremst, so dass das gesamtwirtschaftliche Wachstum lahmte, die Geschäftserwartungen weitgehend negativ blieben und die Umsatzerlöse stagnierten. Weil die Aufwendungen für Zinsen dank der Bank von Japan zurückgingen und die Lohnforderungen aufgrund der anhaltenden Krise zurückhaltend blieben, blieben die Gewinne jedoch im Durchschnitt stabil. Die Unternehmen investierten diese aber nicht, sondern tilgten Kredite und bauten die Rücklagen bzw. das Eigenkapital aus (siehe Abbildung). Der Unternehmenssektor wandelte sich vom Nettokreditnehmer zum Nettosparer. Die kleinen und mittleren Unternehmen halten die immer weiter steigenden Gewinnrücklagen überwiegend in Form von Bankeinlagen. Die Großunternehmen investieren insbesondere in internationale Unternehmensbeteiligungen.

Die immer weiter wachsenden Eigenkapitalquoten der Unternehmen sind damit Ausdruck der Subventionierung durch den Staat, durch die Banken und durch die Haushalte (Arbeitnehmer). Viele Unternehmen sind aufgrund der nicht endenden Stagnation in wirtschaftlicher Bedrängnis, überleben aber dank der Hilfen. Der Unternehmenssektor als Ganzes ist trotz hoher Liquiditätsreserven zombifiziert, weil er nicht in Marktanpassungen investiert und sich auf staatliche Hilfen sowie die Lohnzurückhaltung der Arbeitnehmer verlässt. (Das Lohnniveau fällt im Trend seit 1998, was die Nachfrage schwächt.) Sein Überleben hängt zunehmend nicht von der Effizienz, sondern von der Entwicklung des Wertes seiner Rücklagen ab.

Der Schlüssel für den Weg aus der Zombiewirtschaft liegt damit beim Staat. Würde die Bank von Japan den Leitzins langsam erhöhen und der Staat die nachsichtige Gesetzgebung einstellen, dann müssten Unternehmen ohne Geschäftsmodell aus dem Markt ausscheiden. Um weiterhin im Markt zu bleiben, müssten die Unternehmen in Effizienzgewinne und Innovationen investieren. Die außergewöhnlich hohen Eigenkapitalquoten würden abnehmen. Die daraus erwachsenden Produktivitätsgewinne würden Lohnerhöhungen ermöglichen, was die Nachfrage und das Wachstum stärken würde. Investitionen würden sich wieder lohnen und den lebenden Toten würde der Garaus gemacht. Die ehemals stolze japanische Wirtschaft könnte wie Phönix aus der Asche wiederauferstehen.

Literatur

Adalet McGowan, Mu?ge / Andrews, Dan / Millot, Valentine 2017. The Walking Dead: Zombie Firms and Productivity Performance in OECD Countries. OECD Economics Department Working Paper 1372.

Caballero, Ricardo / Hoshi, Takeo / Kashyap, Anil 2008. Zombie Lending and Depressed Restructuring in Japan. American Economic Review 98, 5, 1943–1977.

Herok, David / Schnabl, Gunther 2018: Europäische Geldpolitik, Zombifizierung und Wachstum in Europa. Wirtschaftspolitische Blätter 18, 463-478.

Leibenstein, Harvey 1966: Allocative Efficiency Vs. ‘X-efficiency’. American Economic Review 56, 392-415.

Peek, Joe / Rosengren, Eric 2005. Unnatural Selection: Perverse Incentives and the Misallocation of Credit in Japan. American Economic Review, 95, 4, 1144-1166.

Schnabl, Gunther 2020: Japans Banken in der Krise. Folgen von 30 Jahren Niedrigzinspolitik. SpringerGabler, Wiesbaden.

Sekine, Toshitaka / Kobayashi, Keiichiro / Saita, Yumi 2003. Forbearance lending: The Case of Japanese firms. Bank of Japan Institute for Monetary and Economic Studies, Monetary and Economic Studies, 21, 2, 69–92.

- Japans Zombieunternehmen horten Eigenkapital - 12. Februar 2021

- Wer treibt den deutschen Leistungsbilanzüberschuss auf ein Allzeithoch?

Draghi, Scholz und Altmaier - 25. August 2018

Eine Antwort auf „Japans Zombieunternehmen horten Eigenkapital“