Seit Ausbruch der globalen Finanzkrise im Jahr 2008 hat der deutsche Leistungsbilanzüberschuss nochmals deutlich zugelegt. 2017 lag er mit 262 Milliarden Euro höher als der von China. Präsident Trump zeigt sich verärgert. Auch in den ersten Quartalen von 2018 bleibt der Überschuss sehr hoch. Wolfgang Schäuble, ehemaliger Bundesfinanzminister, verteidigte hingegen den Exportüberschuss als Ausdruck der hohen Qualität deutscher Produkte. Bundeswirtschaftsminister Peter Altmaier nannte jüngst den schwachen Euro und den niedrigen Ölpreis als wichtige Gründe.

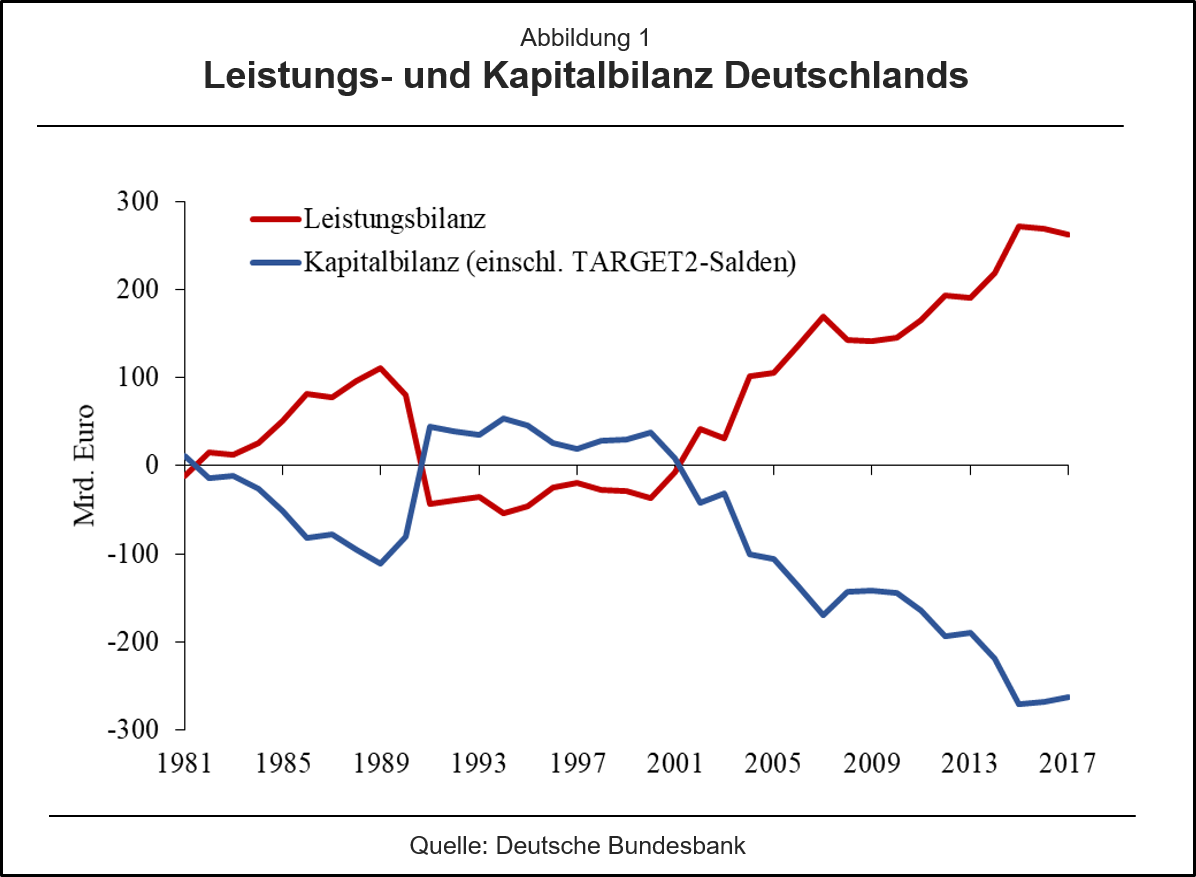

Was bei der Debatte um den umstrittenen Leistungsbilanzüberschuss wenig beachtet wird, ist die Rolle der Kapitalbilanz, die sich stets spiegelbildlich zur Leistungsbilanz bewegt. Ein Anstieg des deutschen Leistungsbilanzüberschusses muss mit einem Anstieg der Nettokapitalexporte Deutschlands verbunden sein (siehe Abb. 1). Geht man davon aus, dass Nettokapitalexporte die deutschen Exportüberschüsse finanzieren, dann treiben die EZB und die deutsche Regierung den Exportrekord.

– zum Vergrößern bitte auf die Grafik klicken –

Die EZB wirkt über zwei Kanäle auf die deutsche Leistungsbilanz. Zum einen hat die EZB seit der Krise die Zinsen gegen null gesenkt und kauft seit 2015 in großem Umfang Staatsanleihen. Während bei Ausbruch der europäischen Schuldenkrise im Jahr 2012 die Rendite der 10-jährigen Staatsanleihen in Deutschland und den USA noch ungefähr gleich war, liegt die Verzinsung der deutschen Staatsanleihen heute 1,8 Prozentpunkte unter den Renditen der Staatsanleihen der USA. Die Zinsdifferenz führt dazu, dass viel Kapital in die USA abfließt und dort den Import deutscher Waren finanziert. Der Euro hat seit Januar 2012 entsprechend um 10% gegenüber dem Dollar abgewertet, was deutsche Exporte außerhalb der Eurozone billiger gemacht hat.

Zudem wirkt das sogenannte TARGET2-Interbankenzahlungssystem des Europäischen Systems der Zentralbanken auf die deutsche Leistungsbilanz. Obwohl TARGET2 ursprünglich nur als Plattform für die Abwicklung von Zahlungsströmen konzipiert wurde, hat es seit dem Jahr 2008 auch die Funktion eines öffentlichen Kreditmechanismus übernommen. Die TARGET2-Forderungen der Deutschen Bundesbank bei der EZB sind auf 976 Milliarden Euro gestiegen, die Verbindlichkeiten der GIPS-Krisenländer (Griechenland, Italien, Portugal und Spanien) liegen inzwischen bei 981 Milliarden Euro. Die Veränderungen der TARGET2-Salden werden in der Kapitalbilanz unter „übriger Kapitalverkehr“ verbucht.

Zu Beginn der Krise finanzierte die Veränderung der TARGET2-Salden zunächst direkt die Leistungsbilanzdefizite der Krisenländer. Mit dem Rückgang der Leistungsbilanzdefizite sind diese zunehmend als Ausgleichposten für Kapitalflucht zu sehen: Wenn z.B. Kapital aus einer italienischen Bank abgezogen und bei einer deutschen Bank eingelegt wird, dann steigen die Einlagen der deutschen Banken bei der Deutschen Bundesbank und die Einlagen der Deutschen Bundesbank bei der EZB. Italienische Geschäftsbanken können die abgezogene Liquidität durch Kreditaufnahme bei der Banca d’Italia aus zwei Gründen ausgleichen. Erstens werden alle Liquiditätsanfragen an das Europäische System der Zentralbanken voll zugeteilt. Zweitens wurden die Anforderungen an die Sicherheiten, die die nationalen Geschäftsbanken bei der Kreditaufnahme bei den nationalen Zentralbanken zu hinterlegen haben, sukzessive gelockert.

Seit 2015 haben die umfangreichen Staatsanleihekäufe der EZB den Umfang der TARGET2-Ungleichgewichte deutlich erhöht. Das liegt auch daran, dass die nationalen Zentralbanken im Süden der Währungsunion viele Staatsanleihen aus Drittländern zurückkaufen. Beispielsweise kauft die Banca d’Italia eine italienische Staatsanleihe von Barclays in London, wobei Barclays nur ein Konto bei der Deutschen Bundesbank in Frankfurt hat. Die Banca d’Italia schöpft bei der EZB Geld für den Kauf, was deren TARGET2-Verbindlichkeiten bei der EZB erhöht. Bei Zahlung steigen die Einlagen von Barclays bei der Deutschen Bundesbank, die entsprechend ihre Einlagen bei der EZB und damit TARGET2-Forderungen gegenüber der EZB erhöht.

Im Ergebnis wird die Reduktion der Auslandsverschuldung Italiens gegenüber dem Vereinigten Königreich durch eine neue Auslandsverbindlichkeit gegenüber der EZB bzw. Deutschland finanziert. Der Vorteil für Italien ist, dass die TARGET2-Verbindlichkeit gegenüber der EZB nicht verzinst ist und von der EZB bzw. Deutschland nicht eingefordert werden kann. Die im Ausland ausstehende italienische Staatsanleihe musste hingegen verzinst werden und war rückzahlungspflichtig.

Seit dem Jahr 2008 sind über TARGET2 im Durchschnitt pro Jahr 90 Milliarden Euro in die Krisenländer geflossen. Den Krisenländern standen so mehr Kredite für Importe zur Verfügung, was die deutschen Exporte in die Krisenländer stabilisiert hat. Ohne TARGET2-Kredite wäre die Kapitalflucht aus den Krisenländern unweigerlich mit erzwungener Ausgabenzurückhaltung und sinkenden Importen verbunden gewesen.

Der zweite große Spieler beim deutschen Exportüberschuss ist Finanzminister Olaf Scholz, der wie sein Vorgänger Schäuble konsequent die schwarze Null, also einen ausgeglichenen Bundeshalt vertritt. Da die sehr lockere Geldpolitik der EZB – nicht zuletzt durch den florierenden Export – die Konjunktur in Deutschland anheizt, sind die Steuereinnahmen sehr stark gewachsen. Wurden 2012 netto noch Staatsanleihen in Höhe von 77 Milliarden Euro emittiert, so wurden 2017 Staatsschulden in Höhe von 53 Milliarden Euro getilgt. Das ausstehende Angebot von deutschen Staatsanleihen für aus- und inländische Investoren ist deshalb knapp.

Die Europäische Zentralbank hat durch ihr umfangreiches Anleihekaufprogramm private Anleger aus dem Markt für deutsche Staatsanleihen verdrängt. Die bisher im Inland verfügbaren deutschen Staatsanleihen hat die Deutsche Bundesbank bereits weitgehend aufgekauft. Der Großteil der noch verfügbaren deutschen Staatsanleihen wird im Ausland gehalten. Deshalb muss die Deutsche Bundesbank die Anleihen überwiegend im Ausland kaufen, was einem Kapitalexport entspricht. Ausländische Anleger können zudem keine deutschen Staatsanleihen mehr in Deutschland kaufen.

– zum Vergrößern bitte auf die Grafik klicken –

Im Ergebnis haben sich von 2012 bis 2017 die Wertpapiertransaktionen der Ausländer mit Deutschland gewandelt (siehe Abb. 2). 2012 hat das Ausland noch Wertpapiere im Gegenwert von 54 Milliarden Euro in Deutschland gekauft (deutscher Kapitalimport). 2017 haben die Ausländer hingegen Wertpapiere im Gegenwert von 95 Milliarden Euro verkauft, was einem Kapitalexport Deutschlands entspricht. Diese Entwicklung wird in Abb. 2 durch die rote Linie repräsentiert. Die deutschen Käufe von Wertpapieren im Ausland sind in dieser Zeit trotz Schwankungen bei etwas über 100 Milliarden Euro im Niveau konstant geblieben (siehe blaue Linie in Abb. 2). Also sind die Nettokapitalexporte durch Wertpapiertransaktionen von 46 Milliarden (2012) auf 195 Milliarden Euro (2017) angestiegen, was die gestrichelte Linie in Abbildung 2 zeigt.

Schließlich fördert die Kreditanstalt für Wiederaufbau, die als staatliche Institution mit dem Bundeswirtschaftsministerium kooperiert (Peter Altmaier ist Vorsitzender des Verwaltungsrats der KfW) den Exportüberschuss. Die KfW sowie deren Tochterunternehmen IPEX und Deutsche Investitions- und Entwicklungsgesellschaft unterstützen deutsche Exporte mit Kreditgarantien. Allein die IPEX-Bank, die der internationalen Projekt- und Exportfinanzierung dient, hat seit der Gründung im Jahr 2008 Kreditneuzusagen von 143 Milliarden Euro gemacht. Alle KfW-Banken haben zusammen seit 2008 Kredite in Höhe von durchschnittlich 21,2 Milliarden Euro pro Jahr ins Ausland vergeben. Die Anleihen der KfW werden im Rahmen der Anleihekaufprogramme von der EZB angekauft, was die Exportfinanzierung deutlich vergünstigt.

Fazit: Die Produktqualität ist zwar ein wichtiger Bestimmungsfaktor für die hohe Nachfrage nach deutschen Gütern. Viele würden gerne einen Porsche fahren oder mit den exzellenten deutschen Maschinen arbeiten. Entscheidend ist jedoch die Finanzierung, die den Kauf von Gütern erst möglich macht. Der deutsche Export boomt über den Umweg der Kapitalexporte, die von der europäischen Geld- und der deutschen Finanzpolitik nach oben getrieben werden. Eine restriktivere Geldpolitik und Steuersenkungen (bzw. mehr Staatsausgaben) sind damit die Schlüssel zur Konsolidierung der deutschen Leistungsbilanz.

Hinweis: Dieser Beitrag ist in anderer Form zuerst in der Börsenzeitung vom 25. Juli 2018 erschienen.

- Japans Zombieunternehmen horten Eigenkapital - 12. Februar 2021

- Wer treibt den deutschen Leistungsbilanzüberschuss auf ein Allzeithoch?

Draghi, Scholz und Altmaier - 25. August 2018

Eine Antwort auf „Wer treibt den deutschen Leistungsbilanzüberschuss auf ein Allzeithoch?

Draghi, Scholz und Altmaier“