Auf den Ausbruch der Covid-19-Pandemie hat das Eurosystem nicht nur mit einer Fortsetzung seiner expansiven Geldpolitik reagiert, sondern hat auch die makroprudentiellen Rahmenbedingungen für Geschäftsbanken erleichtert. Konkret wurden Anfang März 2020 die Mindesteigenkapital- und Mindestliquiditätsquoten gelockert, um Banken bessere Möglichkeiten zur Kreditvergabe an Haushalte und Unternehmen zu geben. Wenig später wurde den Kreditinstituten empfohlen, weitgehend auf Dividendenzahlungen und auf den Rückkauf eigener Aktien zu verzichten, um die Verlustabsorptionsfähigkeit zu erhöhen und zu gewährleisten, dass das freigesetzte Eigenkapital nicht an die Anteilseigner ausgeschüttet wird.

Auch für andere Branchen wird in der Öffentlichkeit ein Auszahlungsmoratorium für Dividenden gefordert – vor allem, sofern diese Unternehmen in Kurzarbeit gegangen sind, an deren Finanzierung sich der Staat beteiligt. Solchen Forderungen ist der Gesetzgeber bislang nur bei Unternehmen nachgekommen, die Finanzhilfen durch die KfW oder aus dem Wirtschaftsstabilisierungsfonds erhalten; ein generelleres Ausschüttungsverbot wurde in Deutschland – anders als in Frankreich oder Dänemark – für Unternehmen des Realsektors bislang nicht ausgesprochen.

Im Falle der Finanzwirtschaft ist ein solch massiver Eingriff in die unternehmerische Freiheit offenbar keineswegs völlig tabu. Zwar können die Aufsichtsbehörden Dividendenzahlungen durch Banken nicht verbieten – sie sind aber dennoch imstande, ein Zahlungsmoratorium weitgehend durchzusetzen. Warum machen sie das und was ist davon zu halten?

Die Beschlusslage

Gemäß den Basel-Akkorden müssen Geschäftsbanken ihre risikogewichteten Aktiva mit Eigenkapital oder eigenkapitalähnlichen Passiva unterlegen. Dabei gilt eine Mindesteigenkapitalquote in Höhe von 8 %; unterschreiten Geschäftsbanken diesen Wert, droht der Entzug der Banklizenz. Zusätzlich zu der Mindesteigenkapitalquote müssen Geschäftsbanken einen Kapitalerhaltungspuffer in Höhe von 2,5% der risikogewichteten Aktiva und verschiedene andere Eigenkapitalpuffer halten, deren Unterschreiten möglich ist, was aber mit linear wachsenden Beschränkungen der zulässigen Dividendenauszahlungen verbunden ist, um die Puffer wieder aufzufüllen.

Seit März 2020 ist es den Geschäftsbanken vorübergehend erlaubt, die Kapitalerhaltungspuffer temporär aufzubrauchen; alle Banken sollen für die Geschäftsjahre 2019 und 2020 auf Dividendenzahlungen völlig verzichten. Für die unter Aufsicht durch die EZB stehenden Banken bewirkt das Ausschüttungsmoratorium, dass ca. 27,5 Mrd. Euro an Dividenden des Jahres 2019 im Bankensystem verbleiben (Gardó et al., 2020). Die Empfehlung wurde für 2021 dahingehend abgeschwächt, dass Ausschüttungen oder Rückkäufe zwar möglich sind, aber 15 Prozent der zusammengefassten Gewinne der Jahre 2019 und 2020 (und 0,2 Prozentpunkte der jeweiligen harten Kernkapitalquote) nicht übersteigen dürfen. Diese Regelung soll zunächst bis 30. September 2021 gelten. Banken, die Dividendenzahlungen oder Aktienrückkäufe planen, müssen „profitabel sein“ und eine „robuste Kapitalentwicklung“ aufweisen. Auch die nationalen Aufsichtsbehörden im Euroraum (und in anderen Ländern) haben ähnliche Empfehlungen an die von ihnen beaufsichtigten Banken ausgesprochen.

Warum aufsichtsrechtliche Ausschüttungsverbote?

Hintergrund für das Ausschüttungsmoratorium sind Erfahrungen aus der Finanzkrise, während der die Geschäftsbanken in der Eurozone ihre Dividendenzahlungen trotz volatiler Erträge nahezu unverändert gelassen hatten (Muñoz, 2020). Dadurch sanken die einbehaltenden Gewinne im wirtschaftlichen Abschwung, sodass sich die Eigenkapitalausstattung der Banken prozyklisch verhielt. Da die Eigenkapitalausstattung eine wichtige Determinante für die Kreditvergabe darstellt, sank diese ebenfalls, was den Abschwung weiter verstärkte. Damit wurde die Dividendenpolitik der Banken zu einer wichtigen Determinante für den gesamtwirtschaftlichen Kredit- und Konjunkturzyklus.

Die Angst vor „Stigma-Effekten“ ist ein möglicher Grund, warum einzelne Banken bei ihrer Dividendenpolitik nicht vom Branchendurchschnitt abweichen wollen. Wie dargestellt, erlaubten es die Basel-Regulierungen bis März 2020 den Aufsichtsbehörden, Gewinnausschüttungen bis auf null zu senken. Deshalb mussten Banken bei einer freiwilligen Kürzung von Dividendenzahlungen im Alleingang fürchten, von Marktteilnehmern als kapitalschwach wahrgenommen zu werden, auch wenn sie über eine hinreichend hohe Kapitalausstattung verfügten. Deshalb vermeidet eine branchenweite Empfehlung durch die Aufsichtsbehörden, keine Dividenden auszuschütten, solch eine Stigmatisierung und kann dazu beitragen, dass sich sinkende Bankenerträge nicht über eine abnehmende Eigenkapitalausstattung bremsend auf die Kreditvergabe übertragen (Beck et al., 2020).

Erschwerte Eigenkapitalaufnahme

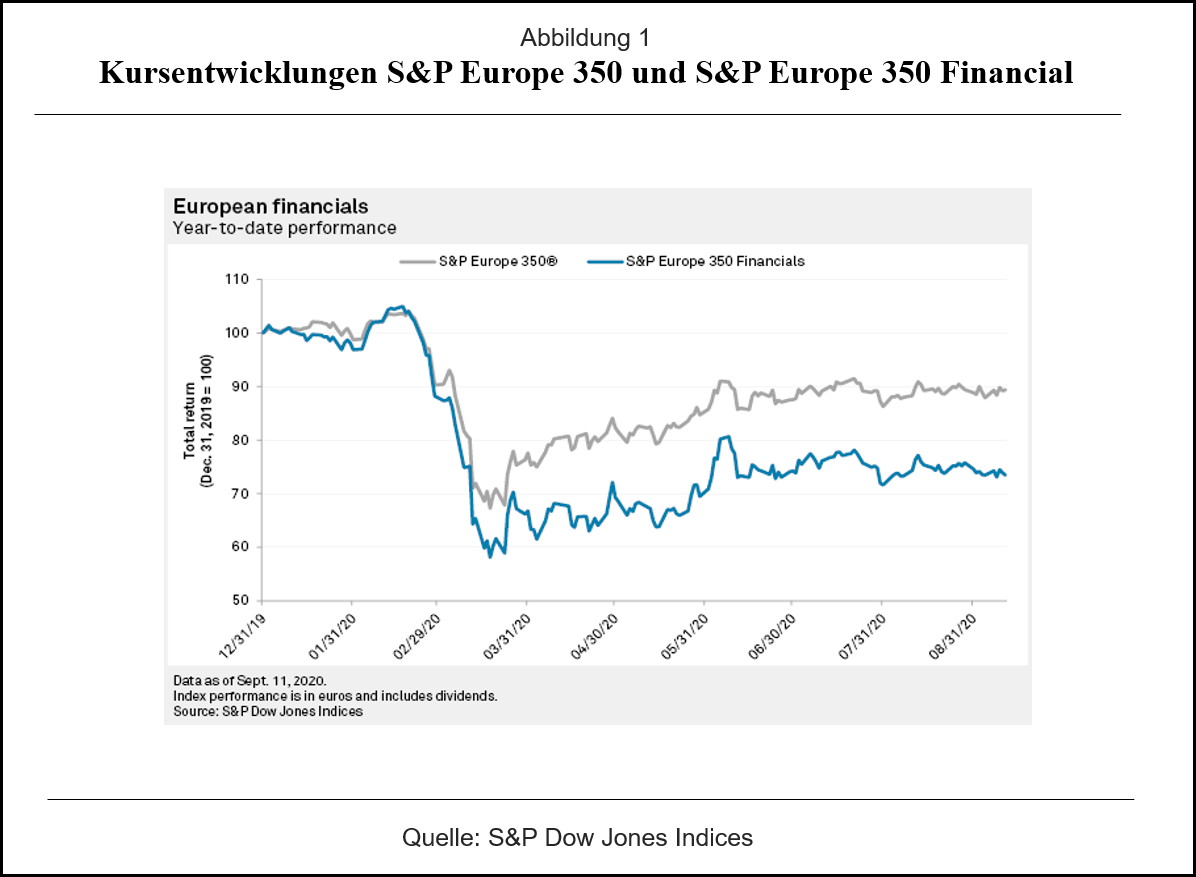

Allerdings erschwert ein Ausschüttungsmoratorium die Eigenkapitalbeschaffung für Banken, und zwar umso mehr, je länger er andauert (siehe auch Krahnen, 2020). Bekanntlich ist die Dividendenpolitik nur auf einem vollständigen Kapitalmarkt bedeutungslos für den Unternehmenswert; bestehen jedoch Marktfriktionen in Form von Informationsasymmetrien, kann ein Unternehmen durch Wahl seiner Dividendenpolitik den Finanziers seinen „Typ“ signalisieren. Zahlt ein Unternehmen überraschend höhere Dividenden, verbessern sich seine Finanzierungsmöglichkeiten und sein Marktwert steigt; umgekehrt verschlechtert ein unerwarteter Rückgang der Dividendenzahlung den Zugang zu einer Finanzierung und verringert seine Marktbewertung (Tirole, 2006). Letzteres zeigte sich im Euroraum am Kurswert der börsennotierten Geschäftsbanken, der nach Ankündigung des Dividendenmoratoriums durch die EZB im März 2020 relativ zu den Aktienkursen von Nichtbankenunternehmen stark gefallen war (Abbildung 1).

Banken aus der Eurozone sind von dem Dividendenmoratorium besonders hart betroffen, weil die Auszahlungsbeschränkungen restriktiver als beispielsweise in Großbritannien oder in den USA sind. Im Vereinigten Königreich hatte die Aufsicht zwar im März 2020 ebenfalls von den Banken eine Aussetzung von Dividendenzahlungen erbeten, dies aber Mitte 2020 ausgesetzt und stattdessen eine Obergrenze für Dividenden in Höhe von 25 Prozent der kumulierten Gewinne der vergangenen zwei Jahre oder maximal 0,2 Prozent der risikogewichteten Bilanzsumme gesetzt. In den USA, wo Aktienrückkäufe aufgrund steuerlicher Regelungen eine größere Rolle spielen, hat die Fed im Juni 2020 einen Aktienrückkauf untersagt und eine Obergrenze für Dividendenzahlungen für 2020 festgelegt. Die Obergrenze bedeutet, dass die Dividende nicht höher sein kann als die Ausschüttung des Vorjahres oder der durchschnittliche Gewinn der letzten vier Quartale. Anfang 2021 wurde das Rückkaufverbot wieder aufgehoben und den Banken erlaubt, bei einem bestandenen Stress-Test ab Ende Juni 2021 wieder unbegrenzt Dividenden zu zahlen.

– zum Vergrößern bitte auf die Grafik klicken –

Sinkende Wirksamkeit der makroprudenziellen Maßnahmen

Zu den Finanzierungsproblemen hinzu kommt, dass ein Dividendenbann die Wirksamkeit der ergriffenen makroprudenziellen Lockerungen beeinträchtigt. Deren Absicht ist, wie dargestellt, die Banken zu einer höheren Kreditvergabe zu bewegen, was durch das Ausschüttungsverbot flankiert werden sollte. Allerdings haben die Banken trotz Lockerung der Mindesteigenkapitalvorgaben die Möglichkeit, ihre Kapitalpuffer beizubehalten und das frei werdende Eigenkapital weder auszuschütten noch zu verleihen. Es gibt Hinweise, dass genau dies in nennenswertem Umfang geschieht (Matyunina & Ongena, 2020). weil einige Banken die für 2019 und 2020 unterbliebenen Ausschüttungen baldmöglichst nachholen und zusätzlich zu den regulären Dividenden auszahlen wollen. Insofern droht die expansive Wirkung einer Lockerung der Eigenkapitalquoten durch das Ausschüttungsmoratorium teilweise zu verpuffen.

Fazit

Deshalb ist ein Auszahlungsverbot für Dividenden ein zweischneidiges Schwert, dessen Kehrseite schärfer als die Vorderseite sein kann. Dividendenverbote erhöhen zwar die kurzfristige Resilienz des Bankensektors, laufen aber Gefahr, das “Kinde mit dem Bade auszuschütten”, denn sie konterkarieren die Wirkung anderer makroprudenzieller Maßnahmen und beeinträchtigen langfristig die Fähigkeit der Geschäftsbanken zur Eigenmittelaufnahme. Anleger sind nur bereit, ihr Kapital einer Bank (wie jedem anderen Unternehmen) zur Verfügung zu stellen, wenn die Rendite stimmt. Kann die Bank dies nicht garantieren, wandern die Anleger ab zu Banken mit weniger strikten Regulierungen oder zu Börsen oder Plattformen, die eine direkte Finanzierung vermitteln.

Literatur

Beck, T., Mazzaferro, F., Portes, R., Quin, J., Schett, C. (2020), Preserving Capital in the Financial Sector to Weather the Storm, VoxEu 23 June 2020.

Gardó, S.; Grodzicki, M.; Wendelborn, J, (2020), Dividend Payouts and Share Buybacks of Global Banks, European Central Bank, Financial Stability Review, August.

Krahnen, J. P. (2020), Die Marktkräfte im Finanzsektor wirken lassen, SAFE Finance Blog, https://safe-frankfurt.de/de/aktuelles/safe-finance-blog/details/die-marktkraefte-im-finanzsektor-wirken-lassen.html

Matyunina, A.; Ongena, S. (2020), Has the Relaxation of Capital and Liquidity Buffers Worked in Practice?, European Parliament, Economic Governance Support Unit, Directorate-General for Internal Policies.

Muñoz, M. A. (2020), Rethinking Capital Regulation: The Case for a Dividend Prudential Target, European Central Bank, Working Paper Series, No. 2433, Frankfurt/M.

Tirole. J. (2006), The Theory of Corporate Finance, Princeton und Oxford

- Drifting Apart

Digitales Bargeld in den USA und in der Eurozone - 3. Dezember 2025 - Feindliche Übernahme

Die US Fed unter Trump - 16. Oktober 2025 - EZB-Strategieüberprüfung 3.0.

Was hat sich (nicht) geändert? - 10. Juli 2025