Was früher für die Bundesbank die Geldmenge M3 war, ist für die Europäische Zentralbank (EZB) heute der sogenannte natürliche Zins. Aber dieser Kompass für den Leitzins hängt nicht nur von volkswirtschaftlichen Fundamentaldaten ab, sondern kann durch die EZB selbst beeinflusst werden. Mit ihrer Fokussierung auf den natürlichen Zins droht sie sich in einen Zustand zu manövrieren, in dem eine lockere Geldpolitik dauerhaft als notwendig erscheint.

Der österreichische Notenbankchef Robert Holzmann ist einer der wenigen Falken im Rat der Europäischen Zentralbank (EZB). Er fordert immer wieder eine Abkehr von der sehr lockeren Geldpolitik. Jetzt ging er einen Schritt weiter und stellte in einer Rede den gerade verabschiedeten, neuen geldpolitischen Strategierahmen der EZB grundsätzlich in Frage. Dieser basiert nämlich auf dem Konzept des natürlichen Zinses, einem gleichgewichtigen Zins, an dem die EZB ihren Leitzins ausrichtet. Dieser Kompass sei möglicherweise nicht wie von der EZB behauptet unabhängig von ihrer Geldpolitik. Vielmehr könnten Negativzinsen und Anleihekäufe den natürlichen Zins senken, was eine weitere Lockerung der Geldpolitik als notwendig erscheinen ließe und die EZB in eine Abwärtsspirale hineinziehe.

Der natürliche Zins soll eine Volkswirtschaft ins Gleichgewicht bringen

Das Konzept des natürlichen Zinses geht auf den schwedischen Ökonomen Knut Wicksell (1851 – 1926) zurück. Er meint damit einen um die Inflation bereinigten Zins, also einen Realzins, der eine Volkswirtschaft ins Gleichgewicht bringt. Die Produktionskapazitäten sind dann angemessen ausgelastet, und es herrscht Preisstabilität.

Dieses Konzept spielt in der heute vorherrschenden neukeynesianischen Theorie eine zentrale Rolle. Entsprechend richten viele Notenbanken ihre Politik am natürlichen Zins aus. Liegt die Inflation unter ihrem Ziel von zwei Prozent, setzt die EZB den um Inflationserwartungen bereinigten Leitzins unterhalb des natürlichen Zinses, um die Konjunktur und mithin die Inflation anzuschieben. Befindet sich der natürliche Zins wie von der EZB behauptet weit unter der Nulllinie, kommt sie mit ihrem klassischen Zinsinstrument nicht weiter und sieht sich etwa zum großangelegten Kauf von Staatsanleihen gezwungen.

Aber die EZB kann den natürlichen Zins beeinflussen, …

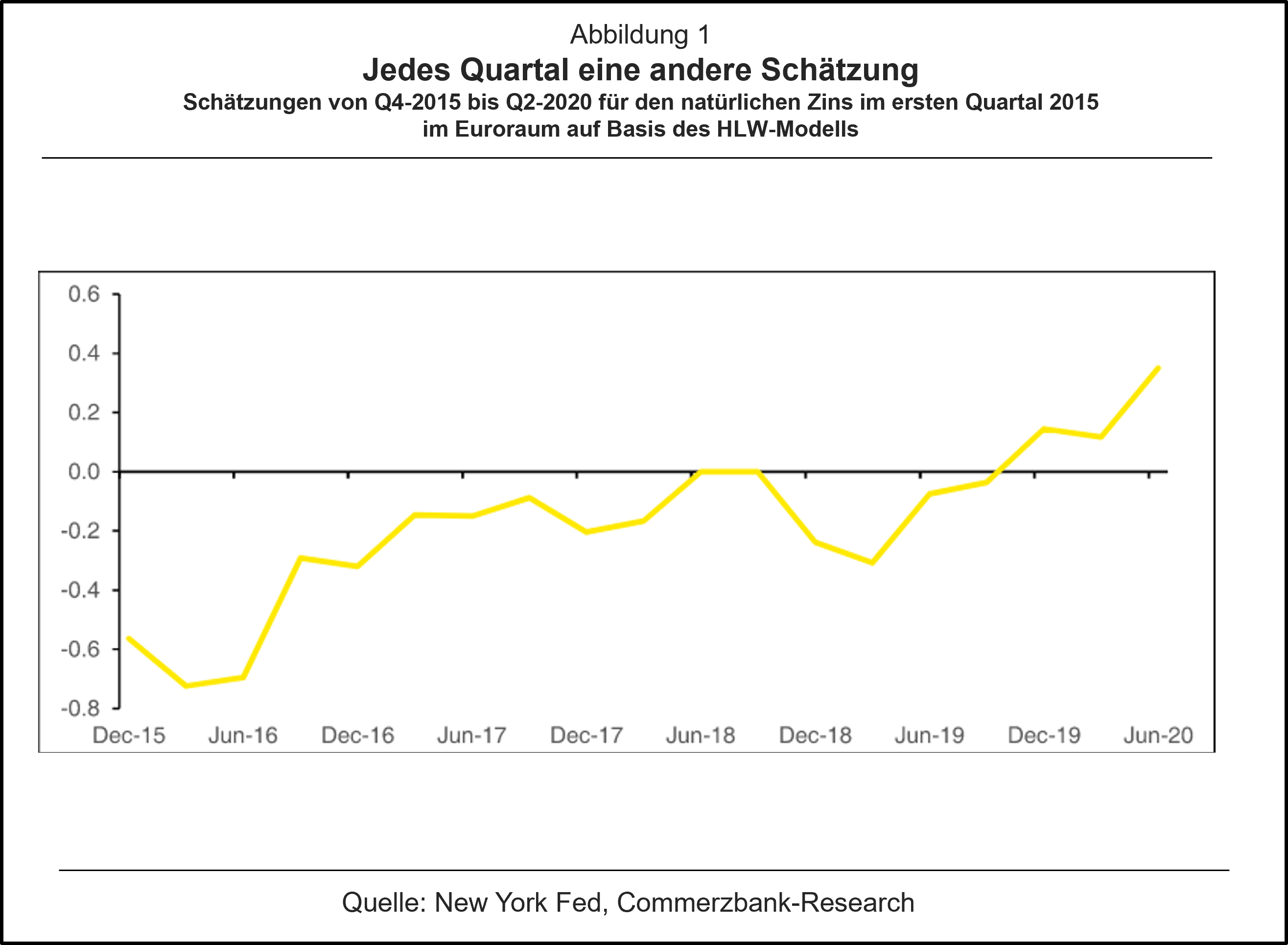

An dieser Argumentation gab es schon immer berechtigte Kritik.[1] So sind Schätzungen des unbeobachtbaren natürlichen Zinses notorisch unzuverlässig (Abbildung 1). Aber die Kritik geht viel weiter. Ökonomen bezweifeln zunehmend, dass der natürliche Zins nur von volkswirtschaftlichen Faktoren wie der Kapitalproduktivität, Demographie oder der Sparneigung der Bevölkerung bestimmt wird, die sich dem Einfluss der Zentralbank entziehen. Tatsächlich spricht viel dafür, dass die EZB den natürlichen Zins als Kompass ihrer Geldpolitik selbst beeinflussen kann. Das rechtfertigt massive Zweifel an der sehr lockeren Geldpolitik der EZB.

– zum Vergrößern bitte auf die Grafik klicken –

… indem sie die Produktivität senkt …

Blicken wir genauer auf die Produktivität: Die Produktivität des Kapitals bestimmt, wie lohnend Investitionen in einer Volkswirtschaft sind. Die sich daraus ergebende Kapitalnachfrage der Unternehmen wird durch den natürlichen Zins mit dem Angebot an Kapital, also der Ersparnis der privaten Haushalte, ins Gleichgewicht gebracht. Aber Zentralbanken können die Produktivität und damit den natürlichen Zins senken. Dazu folgendes Beispiel: Will die EZB die Konjunktur anschieben, setzt sie ihren Leitzins unterhalb des natürlichen Zinses und schleust damit die Anleihe- und Kreditzinsen herunter. Dadurch sinkt die Rentabilitätsschwelle für Investitionen. Investitionsprojekte, die bei höheren Zinsen nicht rentabel wären, rechnen sich nun scheinbar, auch wenn sie wenig produktiv sind. Das senkt die Produktivität ebenso, wie die zunehmende Zahl unproduktiver Unternehmen, die nur wegen niedriger Zinsen überleben. Einer Studie der Bank für Internationalen Zahlungsausgleich (BIZ) zufolge ist der Anteil solcher Zombie-Unternehmen in den OECD-Ländern bereits auf 15 Prozent gestiegen.[2]

… oder Verbraucher dazu veranlasst, den Kauf dauerhafter Konsumgüter vorzuziehen

In Zukunft könnte die EZB den natürlichen Zins über einen weiteren Kanal senken: Nach der Überwindung der Pandemie dürfte die expansive Geldpolitik in ein paar Jahren zu einer niedrigen Arbeitslosigkeit führen. Die sich wohl fühlenden Konsumenten könnten dann auf die niedrigen Finanzierungskosten reagieren und den Kauf langlebiger Konsumgüter wie Autos in großem Stil vorziehen. Weil diese Güter viele Jahre genutzt werden, fällt auch über viele Jahre hinweg Nachfrage aus. Die volkswirtschaftlichen Produktionskapazitäten lassen sich dann nur durch einen niedrigeren Realzins wieder auslasten; der natürliche Zins sinkt – zwar nicht dauerhaft, aber doch für viele Jahre, was für eine Notenbank relevant wäre.[3]

Es droht eine Abwärtsspirale

Diese beiden Beispiele zeigen, dass der natürliche Zins nicht nur von strukturellen Faktoren bestimmt wird, die sich dem Einfluss der Zentralbanken entziehen. Damit droht eine Abwärtsspirale: Die Zentralbank senkt ihren Leitzins, ermittelt später einen Rückgang des natürlichen Zinses, auf den sie wiederum mit einer Lockerung ihrer Geldpolitik reagiert, worauf der natürliche Zins weiter sinkt. Die Zentralbank manövriert sich in einen Zustand, in dem eine lockere Geldpolitik dauerhaft als notwendig erscheint. Daraus kann sie sich auch deshalb schwer befreien, weil sich die Finanzminister, die Unternehmen und Konsumenten an die niedrigen Zinsen gewöhnen und Schulden auftürmen, die sie bei wieder höheren Zinsen kaum mehr bedienen können. Die BIZ beschreibt das zu Recht als Schuldenfalle. Auf die längere Sicht drohen gefährliche Blasen an den Immobilien- und Finanzmärkten oder eine Verbraucherpreisinflation, wenn irgendwann der Arbeitsmarkt überhitzt und die Arbeitskosten zu stark steigen.

Natürlichen Zins nicht ins Zentrum stellen

Um all das zu verhindern, sollte die EZB den natürlichen Zins nicht weiter ins Zentrum ihrer Argumentation stellen. Stattdessen müsste sie Geldmengen, Kreditaggregaten und Schätzungen des Finanzzyklus mehr Aufmerksamkeit schenken, die allesamt eine weniger expansive Geldpolitik nahelegen. Die sonst so auf die Diversifikation von Risiken bedachte EZB sollte auch bei ihrer geldpolitischen Strategie nicht alles auf eine Karte setzen.

— — —

[1] „Negativ-Zinsen – wer ist schuld?“, Woche im Fokus, 30. August 2019.

[2] Ryan Banerjee, Boris Hofmann, „Corporate zombies: Anatomy and life cycle“, BIS Working Papers Nr. 882, Sept. 2020.

[3] Alisdair McKay, Johannes Wieland, „The Lumpy Durable Consumption Demand and the Limited Ammunition of Monetary Policy“. Staff Report Nr. 622, Federal Reserve Bank of Minneapolis, Febr. 2021.

- Gastbeitrag

Rückkehr der Staatsschuldenkrise? - 2. September 2025 - Gastbeitrag

Was Trumps Wahl für Deutschland bedeutet - 7. November 2024 - Gastbeitrag

Das Comeback der Geldmenge - 8. März 2024