Die großen Zentralbanken haben sich vom anvisierten Ausstieg aus der außergewöhnlichen geldpolitischen Expansion wieder distanziert. Die Bank Japan, die seit 1999 den Leitzins bei Null hält, hat im Zuge der Abenomics ihre geldpolitische Unabhängigkeit endgültig bei der Regierung abgegeben. Die Federal Reserve hat ihre vorsichtigen Versuche, das Geldventil zuzudrehen, zunächst eingestellt. In Europa gilt Mario Draghis Bazooka-Ansatz der angekündigten unbegrenzten Flutung der Finanzmärkte mit billiger Liquidität.

– zum Vergrößern bitte auf die Grafik klicken –

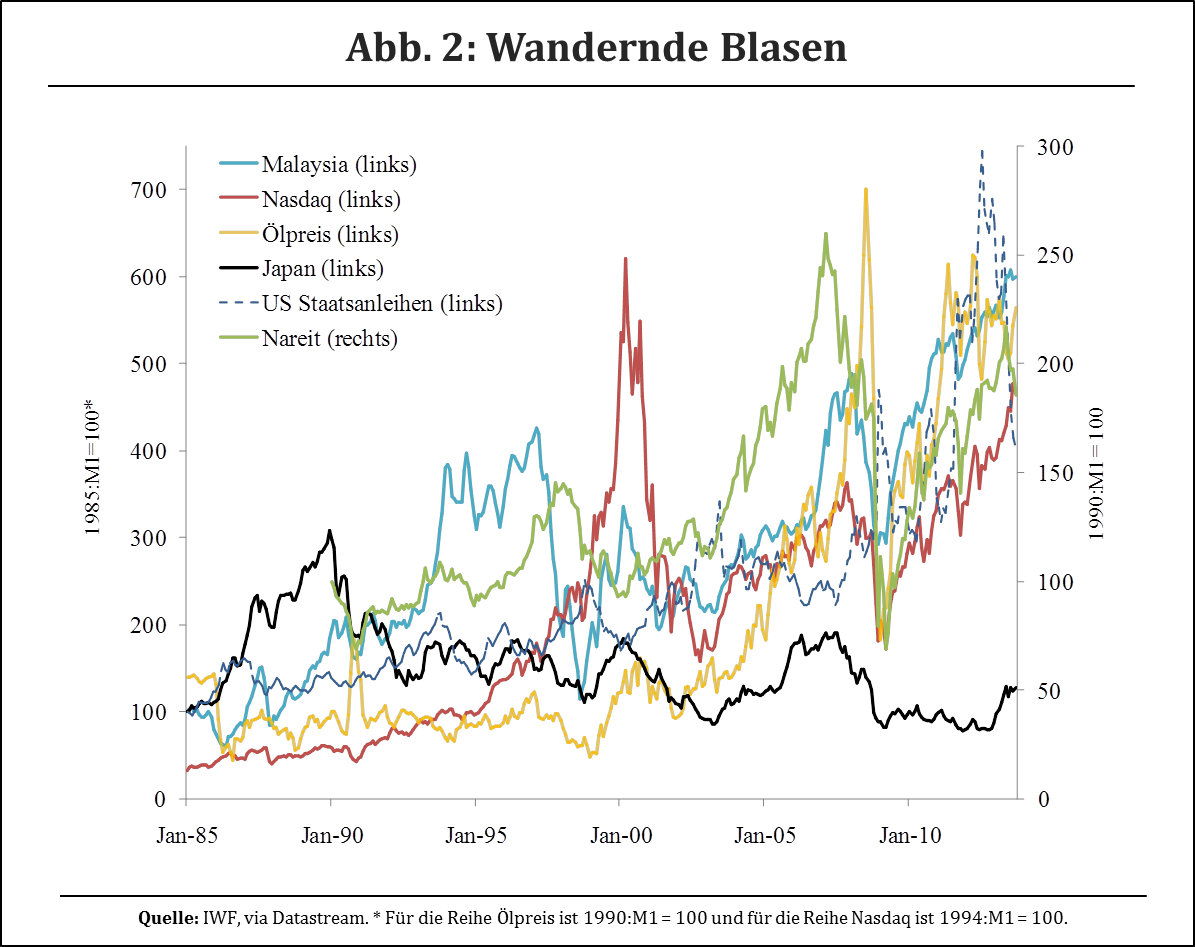

Die Zentralbanken profilieren sich als Retter in der Not, wo die klammen Regierungen längst aufgegeben haben. Als Feigenblatt für das Aufblasen der Zentralbankbilanzen dient die historisch niedrige Inflation, die mit der Verstetigung der Krise nachhaltig unter Kontrolle scheint. Doch zeigt der Blick zurück auf die jüngste Geschichte von Boom-und-Krisen-Phasen, dass der verengte Blick hinsichtlich der Auswirkungen expansiver Geldpolitik auf Konsumentenpreise die Nebeneffekte auf den Finanzmärkten negiert. Denn seit Mitte der 1980er Jahre ist auf der Grundlage eines stetig sinkenden Zinsniveaus in den Industriestaaten (Abbildung 1) eine Welle von wandernden Blasen zu beobachten, die mit einschneidenden Verwerfungen in der Weltwirtschaft verbunden ist. Seitdem die Leitzinsen in allen großen Industrieländer den Nullpunkt erreicht haben, werden die wandernden Blasen durch außergewöhnliche geldpolitische Maßnahmen, d.h. das Aufblasen der Zentralbankbilanzen getragen.

– zum Vergrößern bitte auf die Grafik klicken –

Die Welle beginnt 1985 mit dem Plaza-Abkommen. In der ersten Hälfte der 1980er Jahre hatte sich zwischen Japan und den USA ein Leistungsbilanzungleichgewicht aufgebaut, das auf Drängen der USA durch die Aufwertung des japanischen Yen reduziert werden sollte. Die offiziell angekündigte Yen-Aufwertung löste spekulative Kapitalzuflüsse nach Japan aus, die durch eine unkontrollierte Yen-Aufwertung das exportabhängige Japan in die Krise stürzten. Die Bank of Japan senkte die Zinsen stark, um den Aufwertungsdruck zu stoppen. Die Flutung der japanischen Finanzmärkte mit billigem Geld stabilisierte nicht nur die Konjunktur, sondern befeuerte auch einen beispiellosen Boom in den Aktien- und Immobilienmärkten. In Abbildung 2 zeigt die schwarze Linie den Boom auf den japanischen Aktienmärkten, wo der Nikkei 225 von 15.000 Punkten Anfang 1985 auf 39.000 Punkte im Dezember 1989 stieg. Auf dem Gipfel der Blase erreichte der japanische Kaiserpalast einen höheren Buchwert als ganz Kalifornien.

Auf das Platzen der japanischen Blase folgten erst zögerliche, dann entschlossene Zinssenkungen der Bank von Japan. Nachdem die Nullzinsgrenze erreicht war, entstanden unkonventionelle geldpolitische Maßnahmen, die aber nicht das stagnierende Wachstum wiederbelebten. Stattdessen wurde in Japan billiges Geld aufgenommen, das – als sogenannte Carry Trades – in einigen südostasiatischen Staaten (Indonesien, Malaysia, Philippinen, Südkorea, Thailand) ein Wirtschaftswunder nährte. In Abbildung 2 markiert die blaue Linie repräsentativ für den Boom in Südostasien. Staaten den steilen Preisanstieg im malayischen Aktienmarkt. Als im Jahr 1997 die Tiger-Blase platzte und die Region in die Asienkrise rutschte, kam das Problem fauler Kredite nach Japan zurück: Im Verlauf der japanischen Finanzkrise lösten sich Giganten wie das Wertpapierhaus Yamaichi oder die Hokkaido Takushoku Bank in Luft auf.

Die Asienkrise markiert einen der ersten Einsätze der Federal Reserve Bank als internationaler Finanzmarktfeuerwehr. Die deutlichen Zinssenkungen des „Magiers“ Alan Greenspan und die Flucht des Kapitals aus den aufstrebenden Volkswirtschaften in die sicheren Häfen der großen Industrieländer begünstigte nun Spekulation auf den Neuen Märkten, wo für virtuelle Phantasien die Preise nach oben schossen. In Abbildung 2 zeigt die rote Linie repräsentativ für alle neuen Märkte in den Industrieländern den steilen Anstieg des NASDAQ. Das Platzen der Dotcom-Blase im Jahr 2001 markiert Greenspans Übergang zu einer historisch lockeren Geldpolitik, der auch die Europäische Zentralbank folgte. Die Konsequenzen sind bekannt: Die US Hypothekenmarkt-Blase tat sich auf. In Teilen Europas kam es zu Übertreibungen in Finanz- und Immobilienmärkten sowie bei Staatsausgaben und Konsum. Rohstoff- und Lebensmittelpreise stiegen an. In Abbildung 2 zeigt die grüne Linie repräsentativ den Nareit als Preisindikator für die US-amerikanischen Immobilienmarkt, die gelbe Linie die Ölpreise. Ebenso könnten spanische Immobilien oder irische Aktienmärkte gelistet werden.

Seit 2007 werden die US-Hypothekenmarktkrise und die europäische Schuldenkrise mit aggressiven Zinsensenkungen gegen Null, unterschiedlichen Formen unkonventioneller Geldpolitik und der Verstetigung der geldpolitischen Rettungsaktionen bekämpft. Sowohl am kurzen (Geldmärkte) als auch am langen Ende der Zinsstrukturkurve (Staatsanleihen) haben seitdem nicht mehr die Märkte, sondern Bernanke und Draghi das Sagen. Zwar sind spekulative Blasen auf den Finanzmärkten per Definition immer erst ex post erkennbar, doch dürfte sich auf dem Rücken unbegrenzter, kostenloser Liquidität eine Tsunami spekulativer Blasen aufgebaut haben. Deren Volumen dürfte wie das Volumen der Zentralbankbilanzen bisher beispiellos sein.

Unter anderem scheinen bei Rohstoffen, Gold, Lebensmitteln oder deutschen Immobilien die Preise verzerrt. Der chinesische Exportsektor und die aufstrebenden Volkswirtschaften im Allgemeinen scheinen überdimensioniert. Als „Mutter aller Blasen“ explodiert der Markt für Staatsanleihen, wo die Zentralbanken entschlossen die Renditen drücken. Abbildung 2 zeigt repräsentativ die Blase auf dem Markt für US-amerikanische Staatsanleihen, (dunkelblau gestrichelte Linie) dessen Preisniveau über Renditen approximiert wird. Auch die Rohstoffmärkte und Aktienpreise in Südostasien haben wieder historisch hohe Stände erreicht.

Deshalb ist Demut bezüglich geldpolitischer Erfolge zur Stabilisierung der Finanzmärkte angebracht. Zwar kann die Geldpolitik kurzfristig Finanzmärkte beruhigen, doch ist – wie die Welle wandernder Blasen zeigt – die geldpolitische Therapie von heute die Ursache der Krise von Morgen. Die scheinbar unbegrenzte Flutung der Weltfinanzmärkte mit kostenlosem Geld zerstört die Signal- und Allokationsfunktion des Zinses. Sie trägt – wie Japan als erstes Opfer der wandernden Blasen zeigt – zur schleichenden Verstaatlichung des Finanz- und Unternehmenssektors bei. Der Preis dürfte für die meisten von uns in Form von steigender Einkommensungleichheit, langanhaltender Stagnation und schleichenden Wohlstandsverlusten sichtbar werden. Es dürfte inzwischen eine Herkulesaufgabe sein, der Welle der wandernden Blasen entgegenzutreten.

- Neuer Fed-Chef (3)

„Ein Regimewechsel hin zur Stabilität“

Interview mit Gunther Schnabl - 1. Februar 2026 - Umverteilung von Jung zu Alt – macht das Sinn? - 13. Dezember 2025

- Der Standort Deutschland fällt zurück

Woran liegt das? Und was ist die Lösung? - 15. September 2025

Irrtum! Da Märkte effizient sind kann es auch keine Blasen – schon gar keine wandernden – geben! Der Markt regelt das schon! Exzessive Geldversorgung verpufft lediglich zu allgemeiner Inflation.

Dass die Märkte effizient sind, wird z.B. von Nobelpreisträger Robert Shiller bezweifelt. Die Märkte könnten aber auch in dem Sinne als effizient gesehen werden, dass sie erwartete öffentliche Rettungsmaßnahmen bereits einpreisen. Der Fehler läge dann in den Anreizen, die von der Geldpolitik gesetzt werden.

Also ich glaub ja eher an Eugen Fama. Wenn Märkte nicht effizient wären, dann müsste ja der Staat ständig eingreifen. Oder sind Märkte nur dann nicht effizient, wenn es um geldpolitische Maßnahmen geht?