Wenn es um die Ursachen der Staatsschuldenkrise in Europa geht, dann werden häufig die Finanzkrise und die daran beteiligten Banken als auslösende Faktoren genannt. Dies übersieht allerdings, dass die Grundprobleme bereits mit der Gründung der Eurozone im Jahre 1999 gelegt wurden. Durch die Schaffung eines einheitlichen Finanzraums und dem Übergang der Geldpolitik auf die Europäische Zentralbank (EZB) musste es – bei gleicher Laufzeit und Bonität – auch zu einem einheitlichen Nominalzins in der Eurozone kommen. Gleichzeitig entwickelten sich aber – entgegen den Erwartungen – die Inflationsraten in den Mitgliedsländern deutlich auseinander, so dass die (ex-post) Realzinsen ebenfalls unterschiedlich hoch ausfielen. Abbildung 1 veranschaulicht diese Entwicklung. Deutschland weist dabei bis Ende 2007 – also bis zum Beginn der Finanzkrise – den höchsten Realzins auf, während die heutigen Krisenländer durch sehr niedrige, zum Teil sogar negative Realzinsen gekennzeichnet waren. Besonders deutlich lässt sich diese Entwicklung am Beispiel Griechenlands nachvollziehen. In den Jahren 1999 und 2000, als Griechenland noch kein Mitglied der Eurozone war, lag der Realzins dort oberhalb des deutschen Zinses, um dann nach dem Beitritt zum 1. Januar 2001 auf das niedrige Niveau der anderen (späteren) Krisenländer zu fallen.

– zum Vergrößern bitte auf die Grafik klicken –

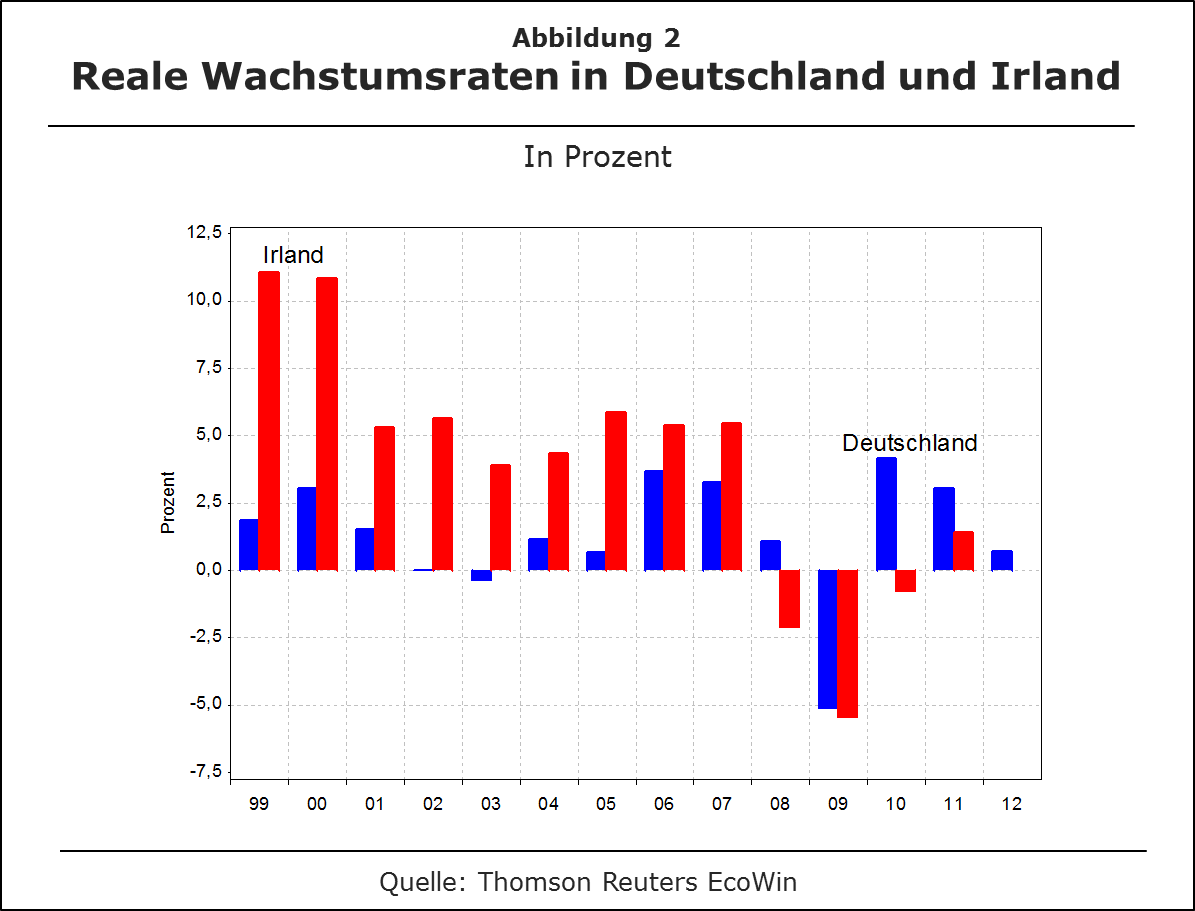

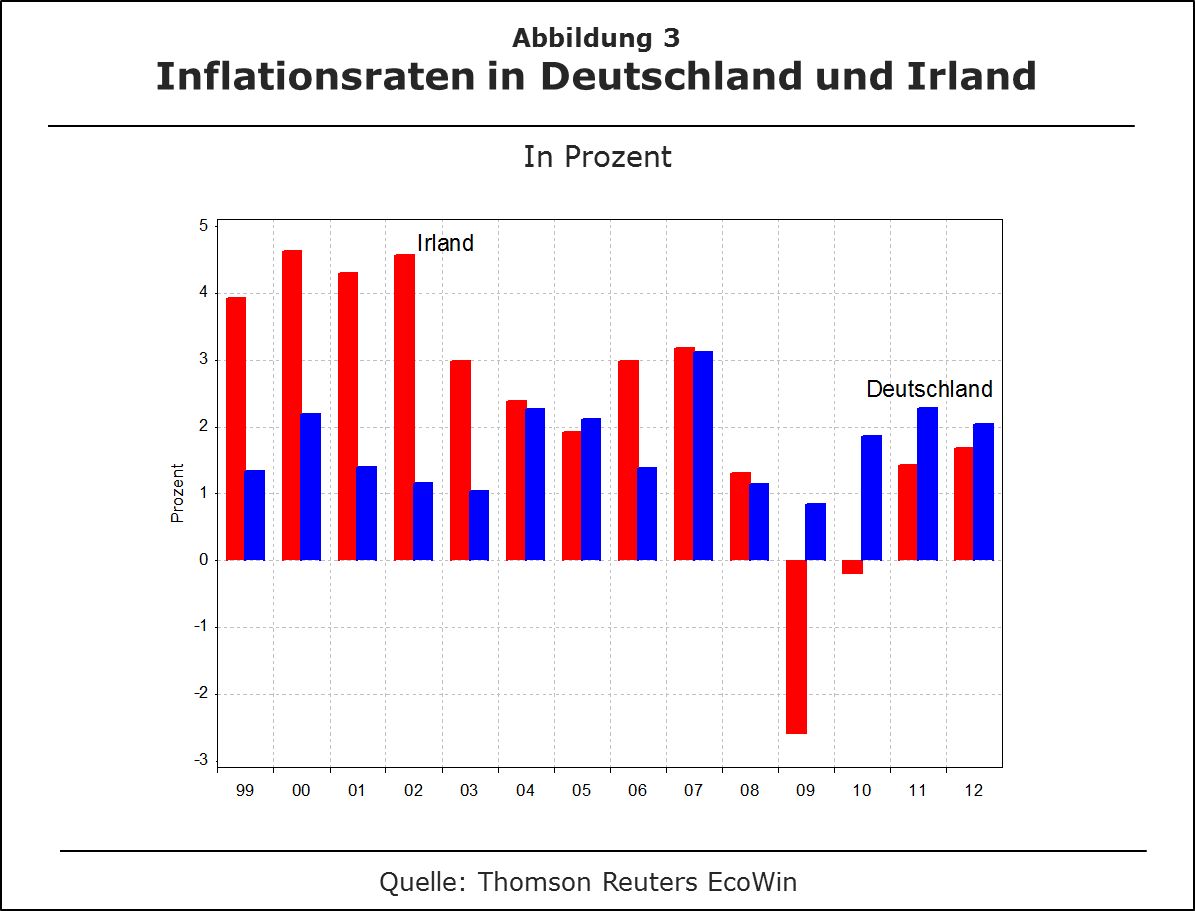

Durch die niedrigen Realzinsen wurde sowohl die private (Konsum- und Investitions-) als auch die staatliche Nachfrage in den heutigen Krisenländern angekurbelt, was zunächst in einem Anstieg des realen Wirtschaftswachstums und nachfolgend in höheren Inflationsraten zum Ausdruck kam. Demgegenüber bremsten die im Vergleich hierzu hohen Realzinsen in Deutschland die Nachfrage und wirkten somit konjunktur- und inflationshemmend auf die heimische Volkswirtschaft. Als Folge dieser Divergenz verloren insbesondere die südeuropäischen Länder zunehmend an (Preis-)Wettbewerbsfähigkeit gegenüber Deutschland, was sich wiederum in entsprechenden Handelsbilanzungleichgewichten niederschlug, da der Wechselkurs als wirtschaftspolitisches Korrektiv nicht mehr zur Verfügung stand. Die unterschiedlichen Entwicklungen der Wachstums- und Inflationsraten zeigen die Abbildungen 2 und 3 exemplarisch am Beispiel Deutschlands und Irlands.

– zum Vergrößern bitte auf die Grafik klicken –

– zum Vergrößern bitte auf die Grafik klicken –

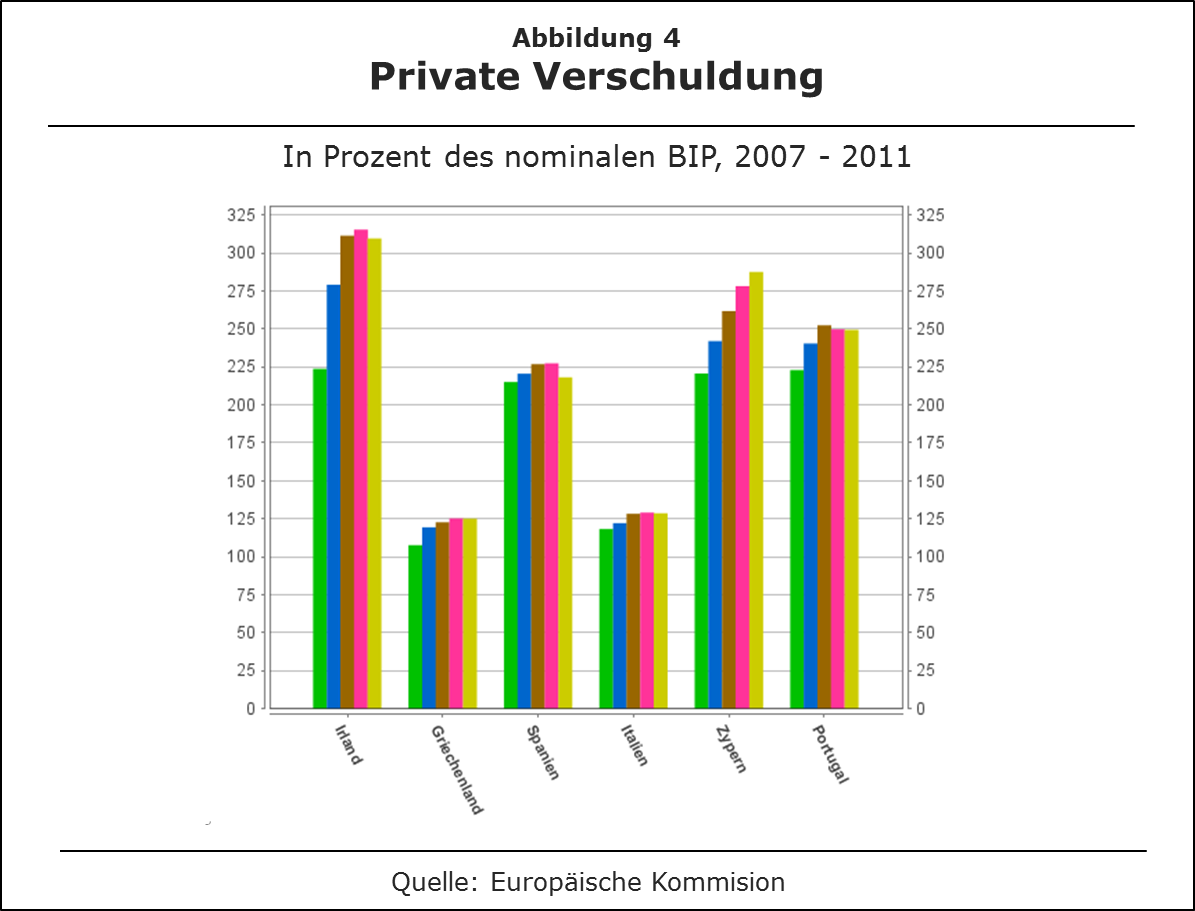

In einigen der heutigen Krisenländer haben die zinsbedingten Fehlanreize in stärkerem Maße zu einem übermäßigen Anstieg der privaten Verschuldung geführt, in anderen hat der Staat die günstigen Finanzierungsbedingungen für eine Ausweitung der eigenen Verschuldung genutzt. In den Fällen übermäßiger privater Verschuldung (insbesondere Irland, Spanien und Zypern) haben dann Kreditausfälle – etwa durch das Platzen von Immobilienblasen – zunächst die Banken in Bedrängnis gebracht. Zur Vermeidung einer systemischen Krise im Bankbereich hat in all diesen Fällen der betreffende Staat die Ausfälle übernommen und die Banken rekapitalisiert oder abgewickelt. Erst hierdurch ist es in diesen Ländern – die zuvor häufig sogar die im Stabilitätspakt vorgesehenen maximalen Verschuldungsquoten eingehalten hatten – zu Staatsschuldenkrisen gekommen. In anderen Ländern (insbesondere Griechenland und Italien) haben es die Regierungen hingegen versäumt, während der Phase günstiger Realzinsen die bestehende Verschuldung deutlich zu reduzieren. Ganz im Gegensatz dazu stiegen sogar die – häufig konsumtiv verwandten – Ausgaben und die dafür notwendige Verschuldung weiter an. Die Wirkungen dieser Fehlanreize wurden zwar in der Folge durch die Finanzkrise und die nachfolgend ergriffenen fiskalischen Gegenmaßnahmen in einzelnen Ländern nochmals verstärkt, die Finanzkrise selbst bildete aber keinesfalls die (alleinige) Ursache der Staatsschuldenkrise. Die entsprechenden Entwicklungen sind den Abbildungen 4 und 5 zu entnehmen.

– zum Vergrößern bitte auf die Grafik klicken –

– zum Vergrößern bitte auf die Grafik klicken –

Nach dem Ausbruch der Finanzkrise und insbesondere im Verlauf der Staatsschuldenkrise haben sich die Realzinsen – wie Abbildung 1 zeigt – jedoch in umgekehrter Weise entwickelt. Während sich Deutschland nun dem niedrigsten Realzins von den aufgeführten Ländern gegenübersieht, müssen die Krisenstaaten deutlich höhere Zinsen für ihre Staatsschuld bezahlen – soweit sie sich überhaupt noch am Markt finanzieren können. Im Gegensatz zur Vorkrisenphase ist die Realzinsentwicklung jetzt aber nicht primär durch unterschiedliche Inflationsraten bei einheitlichem Nominalzins verursacht, sondern nun sind in erster Linie – durch Risikozuschläge bedingte – unterschiedlich hohe Nominalzinsen für die Entwicklung verantwortlich. Diese Zinsspreizung zu Ungunsten der Krisenländer lässt sich in ähnlicher Weise – allerdings in geringerem Ausmaß – auch für Kredite an private Unternehmen und Haushalte beobachten. Dieser (wachstumshemmende) Faktor bildete zugleich ein Argument für die EZB, ihren Leitzins (Hauptrefinanzierungssatz) am 2. Mai auf 0,5 Prozent zu senken.

Verbindet man die aktuelle Zinsentwicklung mit den Ausgangsüberlegungen, so ist auf der einen Seite damit zu rechnen, dass die höheren Realzinsen in den Krisenländern – wie bereits zu beobachten – nun zu weiteren konjunkturellen Einbrüchen und rückläufigen Inflationsraten führen. Auf der anderen Seite wird Deutschland zwar im Verhältnis dazu ein höheres Wirtschaftswachstum aufweisen, zugleich aber auch einen (weiteren) Beitrag zur Krisenbewältigung in Form einer (zukünftig) höheren Inflationsrate leisten. Hierdurch wird sich die internationale (Preis-)Wettbewerbsfähigkeit der Krisenländer innerhalb der Währungsunion aber verbessern und somit möglicherweise der Umschwung zu mehr Wachstum unterstützt. Da sich der Handel Deutschlands mit den Partnern in der Währungsunion von etwa 45 Prozent im Jahr 1999 auf etwa 38 Prozent im Jahr 2013 reduziert hat, sollte allerdings vermieden werden, dass hierdurch die (Preis-)Wettbewerbsfähigkeit Deutschlands gegenüber Drittländern zu stark leidet.

Zusammenfassend lässt sich folglich sagen, dass die monetäre (Zwangs-)Harmonisierung bei gleichzeitig divergierenden realwirtschaftlichen Entwicklungen in der Eurozone die Basis für die Staatsschuldenkrise gelegt hat. Zugleich werden diese Prozesse nun aber auch zur Krisenbewältigung beitragen. Sie werden allerdings asymmetrisch wirken, da in den Krisenländern der Zinsdruck von politischer Seite reduziert wird, während die expansiven Effekte insbesondere in Deutschland uneingeschränkt ihre Wirkung entfalten können.

- Die Neuregelung des Stabilitäts- und Wachstumspakts

Schlimmer geht immer! - 1. Februar 2024 - Der Brexit und das Vereinigte Königreich

Drei Jahre danach - 8. Januar 2024 - Wie geht es weiter mit dem Stabilitäts- und Wachstumspakt? - 20. August 2022

Eine Antwort auf „Der Euro ist (mit)verantwortlich für die Staatsschuldenkrise“