Obwohl (oder gerade weil) die Staatschulden der Euro-Länder in den vergangenen beiden Jahren deutlich gestiegen sind, fordern viele eine Lockerung der EU-Regeln für die Finanzpolitik. Zu dieser wird es wohl auch kommen, auch wenn die Obergrenzen von 3% für die Budgetdefizite und 60% für die Staatsverschuldung nicht explizit geändert werden dürften. Damit wird der Trend bei den Schuldenquoten weiter nach oben zeigen, weshalb eine zumindest teilweise Vergemeinschaftung der nationalen Schulden auf der Tagesordnung bleibt. Zunächst wird die Tragfähigkeit der Staatsschulden aber davon abhängen, dass die Finanzierungsbedingungen günstig bleiben, was den Spielraum für die EZB weiter verringern und die Inflationsgefahren vergrößern wird.

Verfahren zur Überprüfung läuft, …

Sind die im Maastricht-Vertrag zum ersten Mal vereinbarten und in den folgenden Jahren immer wieder modifizierten Schuldenregeln noch zeitgemäß? Gerade in Südeuropa und auch in internationalen Organisationen bezweifeln dies viele. Kurz vor Weihnachten haben der französische Präsident Macron und der italienische Ministerpräsident Draghi in einem gemeinsamen Zeitungsartikel ihre Kritik noch einmal bekräftigt.

Vor diesem Hintergrund hat die EU-Kommission eine sogenannte Konsultation zur Überprüfung der Überwachung der Wirtschaftspolitik der EU-Mitglieder gestartet, bei der es aller Voraussicht nach in erster Linie um die Schuldengrenzen gehen wird. Da mit Frankreich einer der großen Verfechter einer Lockerung dieser Regeln seit Jahresbeginn die Präsidentschaft der EU inne hat, dürfte dieses Thema in den kommenden Monaten vorangetrieben werden. Denn für die Kritiker drängt die Zeit, da die Regeln ab 2023 wieder gelten sollen, nachdem sie wegen der Corona-Pandemie im Frühjahr 2020 ausgesetzt wurden

… weil viele die Regeln für zu restriktiv halten

Die Verfechter einer Reform der Regeln bringen dabei neben dem hohen Komplexitätsgrad der Regeln zumeist zwei Kritikpunkte vor:

- Die Begrenzung der Defizite verhindere ausreichende öffentliche Investitionen und bremse damit das Wirtschaftswachstum.

- Zudem sehen viele das Ziel einer Schuldenquote von nicht mehr als 60% inzwischen als illusorisch an. Schließlich sind im Zuge der Corona-Krise (und der darauf von den Regierungen beschlossenen Rettungspakete) die Schulden fast aller Euro-Länder massiv gestiegen. So dürfte die Schuldenquote Ende vergangenen Jahres im Durchschnitt des Euroraums bei rund 100% gelegen haben, bei einigen Ländern sogar deutlich darüber (Abbildung 1).

– zum Vergrößern bitte auf die Grafik klicken –

In den vergangenen Jahren wurden immer wieder Vorschläge zu einer Modifizierung der Schulden gemacht, die zumeist auf eine Lockerung der Regeln und damit einen größeren Spielraum für die nationalen Regierungen in der Finanzpolitik herauslaufen. Die meisten lassen sich in drei Gruppen zusammenfassen:

- Sehr häufig wird gefordert, die Investitionen der Staaten aus den Defiziten herauszurechnen. Früher bezog sich diese Forderung zumeist auf alle öffentlichen Investitionen. Argumentiert wurde dabei, dass zu geringe Investitionen z.B. in die Infrastruktur das Wachstumspotenzial einer Volkswirtschaft beeinträchtigen und damit die Tragfähigkeit der Staatsschulden sogar verringern würden. Heute stehen zumeist Ausgaben für den Klimaschutz und teilweise auch Investitionen in die Digitalisierung im Fokus.

- Manche Konzepte für neue Regeln wollen sich ganz von einer Defizitregel verabschieden und den Staaten statt dessen einen Ausgabenpfad vorschreiben, der mittelfristig zu einer geringeren Schuldenquote führen soll. Ein solches Konzept wird auch in einem Papier entwickelt, das am gleichen Tag wie der bereits erwähnte Zeitungsartikel des italienischen Ministerpräsideten und des französischen Präsidenten von deren wirtschaftpolitischen Beratern veröffentlicht wurde. Auch in diesem Papier taucht die Idee auf, „Ausgaben für die Zukunft“ bevorzugt zu behandeln, wobei dieser Begriff offensichtlich sehr weit gefasst ist.

- Immer wieder wird auch vorgeschlagen, die Zielgröße für die Schuldenquote anzuheben. Dabei wird häufig auf das niedrigere Zinsniveau verweisen, wegen dem die Staaten eine höhere Verschuldung tragen könnten. Andere führen einfach an, dass die im Maastricht-Vertrag festgelegte Obergrenze von 60% damals in etwa dem Durchnitt der Verschuldung der Euro-Kandidaten entsprach. Heute läge dieser bei 100%. Mit verweis auf beide Argumente hat der ESM zuletzt eine Anhebung des Zielwertes auf 100% vorgeschlagen.

Wenig überraschend stoßen die Forderungen nach einer Aufweichung der Fiskalregeln bei einigen Ländern auf Widerstand. So haben im September des vergangenen Jahres die Finanzminister von acht nord- und osteuropäischen EU-Ländern in einem gemeinsamen Schreiben zwar durchaus ihr Interesse an einer Vereinfachung der Regeln bekundet. Allerdings betonten sie gleichzeitig die Bedeutung solider Staatsfinanzen, was wohl als Absage an eine Aufweichung der Regeln verstanden werden kann.

… und unklare Position Deutschlands

Zumindest auf den ersten Blick lehnt auch die neue deutsche Regierung eine Lockerung der Defizitregeln ab. Schließlich hat sich die FDP im Wahlkampf immer wieder gegen eine Lockerung der Schuldenregeln – sowohl auf nationaler als auch auf EU-Ebene – ausgesprochen, und Finanzminister Lindner hat dies zuletzt bei einem Treffen mit seinen Kollegen noch einmal bekräftigt. Zudem wurde der neue Bundeskanzler Olaf Scholz im Wahlkampf nicht müde zu betonen, dass der Stabilitäts- und Wachstumspakt in der Krise seine Flexibilität bewiesen habe.

Dieser Satz steht auch im Anfang Dezember geschlossenen Koalitionsvertrag. Allerdings wollen die Koalitionspartner diesem zufolge „auf seiner (Anmerkung: des Stabilitätspaktes) Grundlage … Wachstum sicherstellen, die Schuldentragfähigkeit erhalten und für nachhaltige und klimafreundliche Investitionen sorgen. Die Weiterentwicklung der fiskalpolitischen Regeln sollte sich an diesen Zielen orientieren, um ihre Effektivität angesichts der Herausforderungen der Zeit zu stärken.“ Nach einer strikten Ablehnung einer Änderung der Regeln hört sich dies zumindest nicht an.

Keine Änderung des 3%- und 60%-Deckels, …

Wie häufig bei Verhandlungen in Brüssel kann man derzeit nur spekulieren, wie diese Diskussion ausgehen wird. Wir halten es aber für unwahrscheinlich, dass am Ende der bekannteste Teil der Fiskalregeln – nämlich die beiden Maastricht-Kriterien – explizit verändert wird. Denn dies wäre ein eindeutiges und von jedem zu verstehendes Signal, dass die Regeln gelockert werden. Damit kämen die Regierungen in den „Nordländern“ und auch die deutsche Regierung unter einen zu starken Rechtfertigungszwang. Mit einem Festhalten an diesen Obergrenzen hätten sich auch die Überlegungen zu einem Umstieg auf eine „Ausgaberegel“ erledigt.

… aber wohl deutliche Lockerungen unter der Oberfläche, …

Allerdings bestehen die Fiskalregeln schon lange nicht mehr nur aus diesen beiden Obergrenzen. Vielmehr wird seit einigen Jahren zwischen einem „präventiven“ und einem „korrektiven“ Arm unterschieden. In ersterem wird überprüft, ob die Finanzen der Länder sich auf einem nachhaltigen Pfad befinden, um auf längere Sicht die Schuldenquote Richtung 60% zu drücken. darum sollen das strukturelle Defizit der Staaten nicht mehr als 1/2% des Bruttoinlandsproduktes betragen, so lange ihre Schuldenquote über 60% liegt. Im korrektiven Arm wird insbesondere überprüft, ob beim tatsächlichen Defizit – also ohne Bereinigung um den Konjunktureffekt – die 3%-Marke eingehalten wurde.[1]

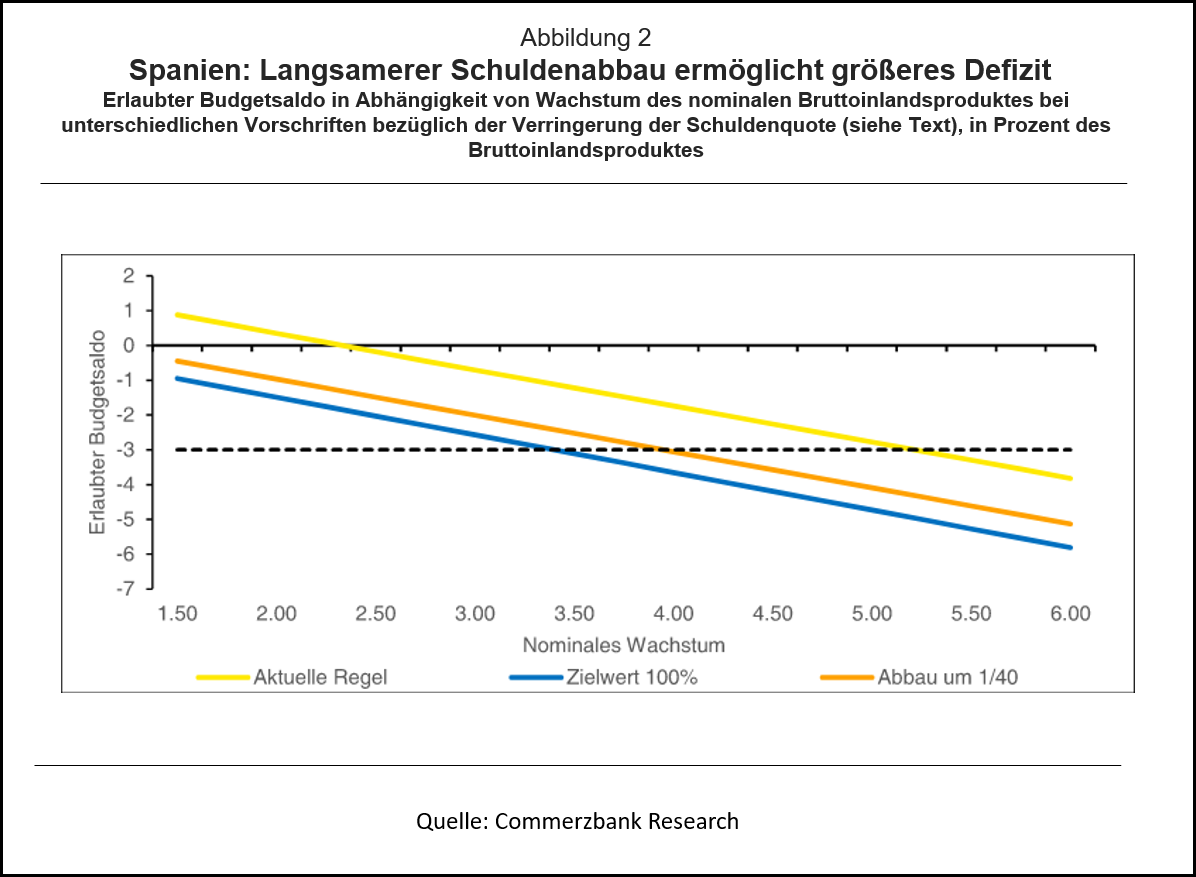

Viele der in diesem Zusammenhang aufgestellten Regelungen sind in der Öffentlichkeit weitgehend unbekannt. Ihre Änderung oder gar Streichung würde auch in den „Nordländern“ kaum einen Aufschrei der Entrüstung auslösen, könnte aber den Weg für ein höheres Defizit ebnen. Ein Beispiel ist die aktuell geltende (und wohl kaum bekannte) Regel, dass bei einer über 60% liegenden Schuldenquote der Abstand jedes Jahr um 1/20 verringert werden soll. Will sich z.B. Spanien hieran halten, muss seine Defizitquote kleiner als 3% sein, solange das nominale Bruttoinlandsprodukt nicht jedes Jahr um mehr als 5% zulegt (Abbildung 2). Durch die Anhebung des Zielwerts auf 100% wäre eine Defizitquote von 3% zumindest nach dieser Regel bereits ab einem nominalen Wachstum von etwa 3,5% erlaubt. Allerdings würde der Abschied von der 60%-Obergrenze in vielen Ländern auf starken Widerstand treffen. Wahrscheinlicher halten wir es deshalb, dass das vorgeschriebene Abbautempo verringert wird. Müsste z.B. die Differenz zu dem unveränderten Ziel von 60% jedes Jahr nur noch um 1/40 verringert werden, hätte dies für die kommenden Jahre einen ähnlichen Effekt wie die Anhebung des Zielwerts auf 100%. Für die noch höher verschuldeten Staaten Italien und Griechenland wäre der Effekt sogar noch größer.

– zum Vergrößern bitte auf die Grafik klicken –

Deutlich gravierender wäre es, wenn tatsächlich – wie häufig gefordert – bei der Berechnung der Defizitobergrenze staatliche Ausgaben für den Klimaschutz und andere Investitionen herausgerechnet würden. Angesichts des sichtbar voranschreitenden Klimawandels würde dies wohl dadurch gerechtfertigt werden, dass alle Länder ein Interesse daran haben, dass diese Investitionen getätigt werden. Am Ende dürfte dies auch den Ländern im Norden und Osten der Europäischen Union lieber sein, als wenn diese Ausgaben am Ende über eine gemeinsame Schuldenaufnahme (also durch einen „Klimafonds“ analog zum „Wiederaufbaufonds“) finanziert würden. Denn dies würde von den Befürwortern einer lockereren Finanzpolitik sicherlich als Alternative vorgeschlagen werden.

Mancher mag an dieser Stelle einwenden: Die Fiskalregeln waren immer schon zahnlos (bzw. wurden dazu gemacht), weshalb sich auch mit ihrer weiteren Lockerung nichts ändern wird. Schließlich gab es seit Gründung der Währtungsunion trotz ungezählter Verstöße gegen diese Regeln noch nie Sanktionen, ohne dass es hierfür immer überzeugende Rechtfertigungen gab. Erinnert sei nur an die Aussage „weil es Frankreich ist“, mit der 2016 der damalige EU-Kommissionspräsident Junker das Ausbleiben von Sanktionen gegen Frankreich begründete.

Allerdings wäre es falsch, die Fiskalregeln als vollkommen wirkungslos anzusehen. Das zeigt schon ein Blick in die Vergangenheit. Denn seit Gründung der Währungsunion scheint die 3%-Marke des Maastrichter Vertrages zumindest in „Nicht-Krisen-Zeiten“ eine Orientierungsgröße für die Finanzpolitik in den größeren der Euro-Länder gewesen zu sein (Abbildung 3).

– zum Vergrößern bitte auf die Grafik klicken –

Wie stark die Defizite bei einer Lockerung steigen würden, hängt sicherlich von den genauen Änderungen ab. Einen Anhaltspunkt mag dabei geben, dass die Investitionen der Euro-Länder sich 2019 – also in dem letzten Jahr vor der Pandemie – auf 2,8% des Bruttoinlandsproduktes im Euroraum beliefen. Allerdings dürften die Investitionen in den kommenden Jahren auch wegen des Kampfes gegen den Klimawandel eher steigen. Zudem bestände bei einer Bevorzugung der Investitionen natürlich auch der Anreiz, manche Ausgaben als Investitionen zu werten, die bisher eher unter Konsum fallen.[2] So lange dem keine nationalen Regelungen zur Begrenzung der Haushaltsdefizite wie z.B. die deutsche Schuldenbremse im Wege stehen, dürften die Defizite in den kommenden Jahren über einen Konjunkturzyklus hinweg deshalb eher höher ausfallen als in den vergangenen gut 20 Jahren.

Nur das Vorspiel auf dem Weg zur Vergemeinschaftung der Schulden?

Welche Folgen dies für die Schuldenquoten der einzelnen Länder haben wird, hängt von verschiedenen Faktoren ab. So führen die Verfechter lockerer Defizitregeln an, dass höhere öffentliche Investitionen das Potenzialwachstum erhöhen und die Schuldenquote bei einer Lockerung der Regeln deshalb per Saldo nicht steigen, sondern vielleicht sogar fallen würde. Wir stehen dieser These eher skeptisch gegenüber, zumal es nach den Erfahrungen der Vergangenheit – auch aus Deutschland – fraglich ist, ob ein größerer Spielraum für die Finanzpolitik tatsächlich in erster Linie für höhere Investitionen genutzt würde. Angesichts der sich für praktisch alle EU-Länder abzeichnenden schlechten demographischen Entwicklung und des deshalb eher schwächeren Potenzialwachstums gehen wir davon aus, dass auch die zu erwartende höhere Inflation es nicht verhindern wird, dass die Schuldenquoten vieler Länder in den kommenden Jahren im Trend weiter steigen werden.

Damit würde die sich abzeichnende Lockerung der Regeln zwar kurzfristig den Spielraum der Finanzpolitik erweitern und dieser die Finanzierung der Ausgaben für den Klimaschutz zumindest erleichtern. Das Schuldenproblem und die Gefahr, dass bei steigenden Zinsen die Schulden für viele Euro-Länder nicht mehr tragbar würden, wären damit aber nicht gebannt. Dafür müssten die Schuldenquoten deutlich fallen. Da für eine enge Begrenzung der Haushaltsdefizite offensichtlich der politische Wille fehlt, blebt hierfür wohl nur der Weg, die Schulden von der Bilanz der Länder zu nehmen. Darum spricht manches dafür, dass die aktuelle Diskussion nur das Vorgeplänkel für einen wesentlich wichtigere Frage sind, nämlich inwieweit die nationalen Schulden vergemeinschaftet werden sollen.

Der erste Schritt hierzu ist mit dem Wiederaufbaufonds (NGEU) gemacht. Durch ihn übernimmt die EU zwar keine Altschulden der Mitgleidsländer, finanziert aber zum ersten Mal nationale Ausgaben durch die Aufnahme eigener Schulden. Es ist sicherlich kein Zufall, dass Draghi und Macron in ihrem Artikel den Wiederaufbaufonds als großen Erfolg feiern, obwohl er noch gar keine Wirkung zeigen konnte. Zudem wird in dem begleitenden Papier ihrer Berater vorgeschlagen, dass zumindest die während der Corona-Krise von den Ländern aufgenommenen zusätzlichen Schulden dauerhaft von einer europäischen Agentur übernommen werden und die nationalen Regierungen nur noch für einen Teil der Zinszahlungen aufkommen müssen.

Aktuell dürften diese Ideen wohl kaum umgesetzt werden. Spätestens in der nächsten Krise dürfte es aber zu einer Neuauflage des Fonds oder gar zu ersten Übertragungen von nationalen Schulden auf die europäische Ebene kommen.

Druck auf EZB bleibt hoch

Zunächst einmal wird die Tragfähigkeit der Staatsschulden aber weiter davon abhängen, dass die Finanzierungsbedingungen der Länder günstig bleiben, was wiederum stark von der Politik der EZB abhängen wird. Dies schließt zwar nicht aus, dass die EZB auf eine dauerhaft über ihrem Ziel von 2% liegende Inflationsrate reagieren wird. Aber diese Reaktion dürfte langsamer und schwächer ausfallen als dies zur Gewährleistung von Preisstabilität eigentlich notwendig wäre.

— — —

[2] So werden z.B. in dem französisch-italienischen Papier zu den bei der Ausgaberegel begünstigten „Ausgaben für die Zukunft“ auch solche Transferzahlungen gezählt, die an Arbeitnehmer gezahlt werden, die im Zuge der Dekarbonisierung der Wirtschaft ihren Arbeitsplatz verlieren.

- Gastbeitrag

Deutscher Bau

Von der Boom- zur Krisenbranche - 27. Oktober 2023 - Gastbeitrag

Euroraum: Noch mehr Schulden? - 5. Februar 2022 - Gastbeitrag

Euroraum: Häuserpreise in den Preisindex? - 4. November 2020