Der massive Einsatz der Fiskalpolitik in der Weltfinanzkrise nach 2007 und in der Corona-Pandemie 2020/21 hat die Staatsschulden nach oben getrieben, die Schuldenquoten sind auf die höchsten Werte seit dem 2. Weltkrieg gestiegen. Wie kommt man von diesen Schuldenbergen wieder herunter? Die Geschichte zeigt, dass dies möglich ist, wie wir anhand einiger prominenter Beispiele erläutern.

US-Schuldenquote war schon einmal genauso hoch, …

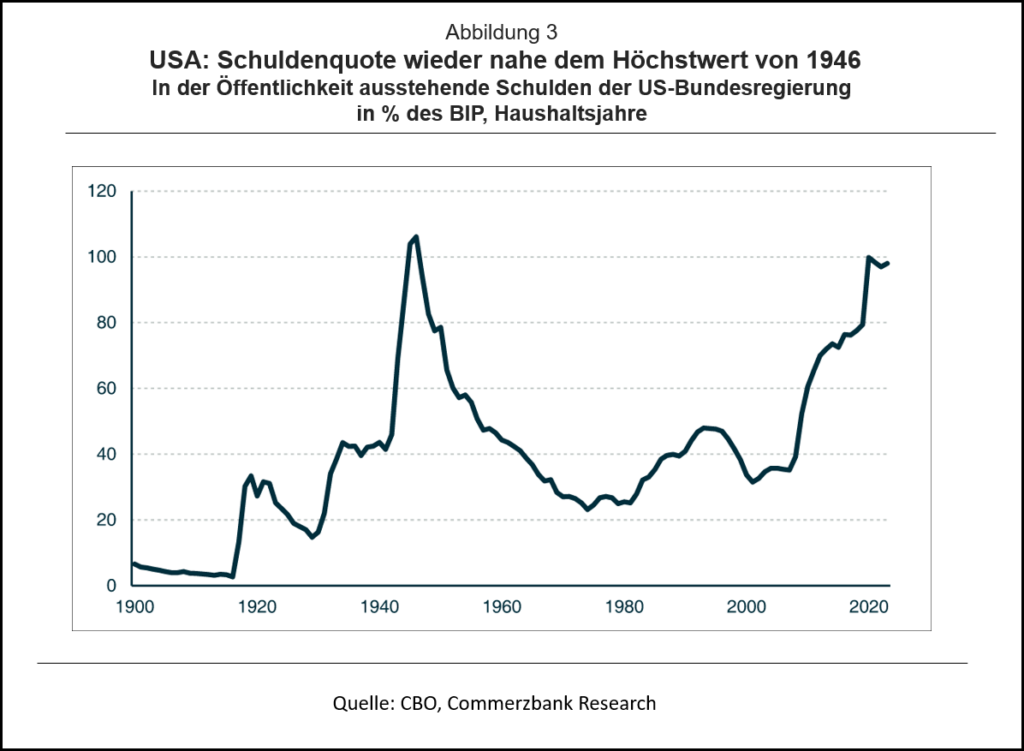

Die US-Schuldenquote, also das Verhältnis der Staatsschulden zum BIP, liegt nur noch knapp unter 100% [1]. Kurz vor dem Beginn der Weltfinanzkrise 2007/08 war Uncle Sam nur mit 35% des BIP verschuldet. Eine ähnliche Entwicklung ist in vielen anderen Ländern zu beobachten. Diese Quoten sind sicherlich besorgniserregend hoch – beispiellos sind sie allerdings keineswegs.

… und die britische noch viel höher

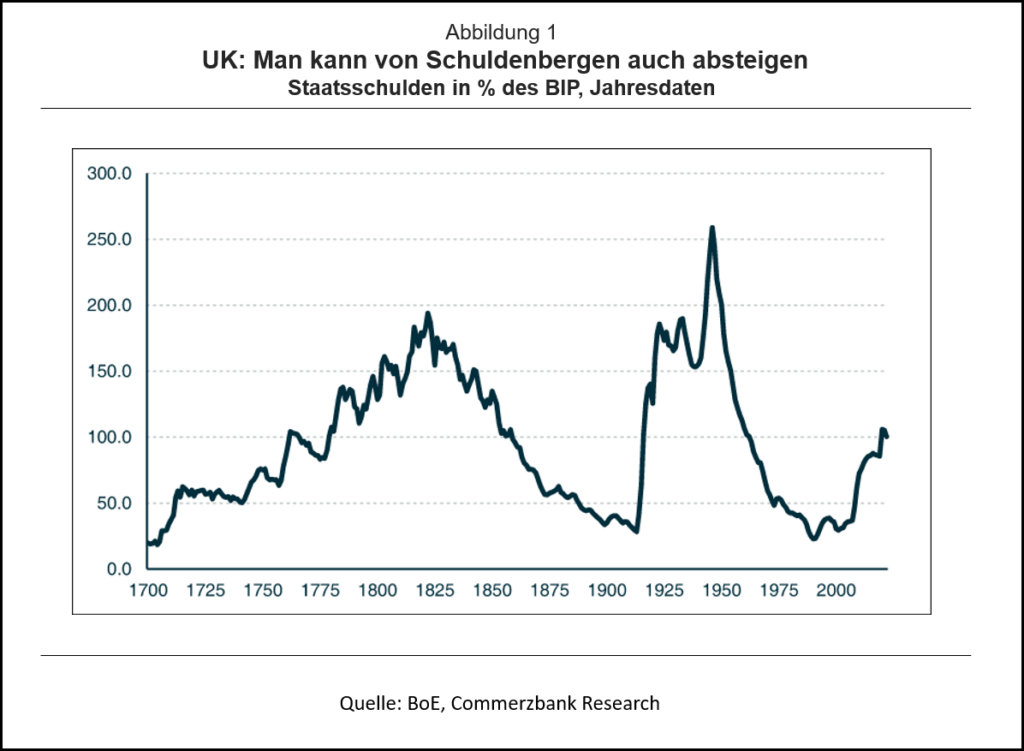

In Großbritannien lag die Schuldenquote unmittelbar nach dem 2. Weltkrieg bei über 250%. Auch im 19. Jahrhundert war die Quote schon einmal doppelt so hoch wie aktuell, nämlich bei rund 200% wenige Jahre nach dem Sieg über Napoleon (Abb. 1).

Konsolidierung im 19. Jahrhundert: Britannien

Den Briten ist es aber beide Male gelungen, von diesem Schuldenberg wieder abzusteigen. Im 19. Jahrhundert war die Konsolidierung ein langdauernder Prozess. Die Schuldenquote fiel von ihrem Hoch 1823 relativ gleichmäßig bis 1913. In diesen 90 Jahren gelang es der britischen Regierung, die Quote auf unter 30% des BIP zu drücken. [2]

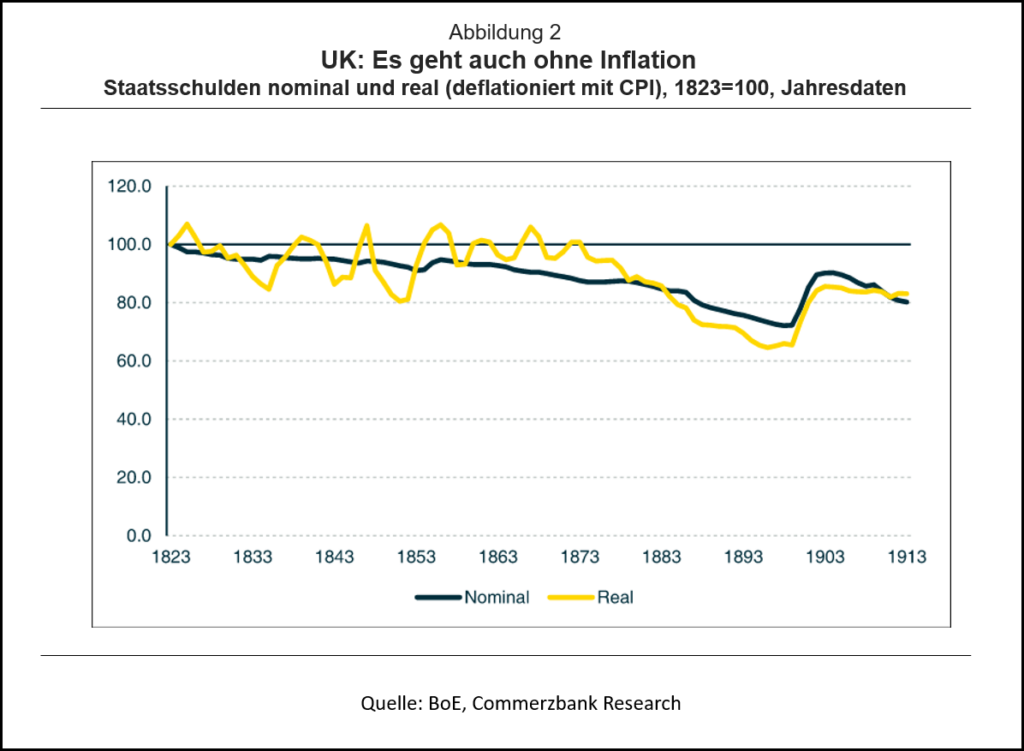

Wie gelang diese Konsolidierung der Staatsfinanzen? Die Rückzahlung der aufgehäuften Schulden war jedenfalls nicht die wesentliche Ursache. So lag der Schuldenstand 1823 bei 883 Mio Pfund (nach heutigen Geldwert wäre das nominal 100x mehr) und 30 Jahre später immer noch bei rund 800 Mio Pfund. Dem britischen Schatzamt kam auch nicht die Inflation zur Hilfe, denn die Preise blieben im 19. Jahrhundert insgesamt stabil. Sowohl in nominaler als auch in realer Rechnung fielen die ausstehenden Schulden nur sehr langsam (Abb. 2).

Somit war der Hauptgrund für die stetig fallende Schuldenquote das reale Wirtschaftswachstum. Die britische Wirtschaftsleitsung versechsfachte sich zwischen 1823 und 1913. Damit legte der Nenner der Staatschuldenquote trotz stabiler Preise deutlich zu und die Schuldenlast wurde stetig leichter.

Amerika: Konsolidierung nach dem 2. Weltkrieg

Die USA standen nach dem 2. Weltkrieg vor einem ähnlichen Problem: Die Schuldenquote war zwischen dem Haushaltsjahr 1941 (das am 30.06.1941 endete und somit das für die USA letzte Friedensjahr war [3]) und 1946 von 41,5% des BIP auf 106% des BIP gestiegen.

Den Amerikanern gelang eine unerwartet rasche Rückführung der Schuldenquote. Bereits zehn Jahre später, im Jahr 1956, lag die Quote nur noch bei knapp 51% – und dies, obwohl die USA mit dem Koreakrieg 1951-53 einen weiteren Konflikt finanzieren mussten.

Der Nenner macht’s, …

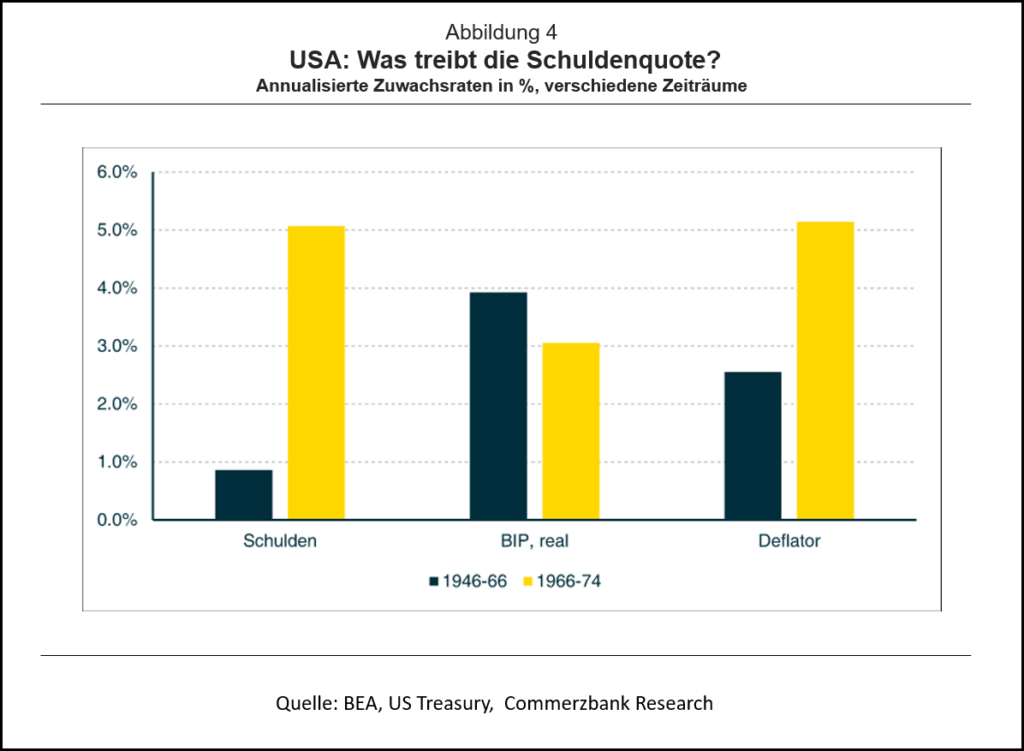

Nur in den ersten Jahren nach dem Krieg wurden Schulden in geringfügigem Ausmaß zurückgezahlt. Ab 1948 wies der Haushalt wieder ein Defizit auf, d.h. es wurden neue Schulden gemacht. Allerdings war der Anstieg in den zwanzig Jahren bis 1966 mit knapp 1% pro Jahr sehr gering. Dahinter stand eine im Vergleich mit heute solide wirtschaftende US-Bundesregierung, die Defizite im Vierteljahrhundert nach dem 2. Weltkrieg lagen bei durchschnittlich 0,5% des BIP.

Dagegen nahm der Nenner der Schuldenquote, das BIP, stark zu. Und dies war zum größeren Teil auf das kräftige reale Wachstum von fast 4% p.a. zurückzuführen (Abb. 4). Die Inflationsrate (hier: der Deflator des BIP) lag bei etwa 2,5%. Zwar spielte somit die Inflation eine größere Rolle als im Falle der britischen Konsolidierung im 19. Jahrhundert, aber nicht die ihr oft zugeschriebene Hauptrolle.

Die Schuldenquote sank noch bis 1974, als sie ihren Tiefpunkt bei 23,2% erreichte. Die Phase von 1966 bis 1974 war aber von hoher Inflation geprägt, der Deflator lag bei durchschnittlich 5%. Die Schulden nahmen gleichzeitig wieder kräftig zu, um ebenfalls 5% pro Jahr. Darin schlagen sich hohe Staatsausgaben und die Wirkung der Rezession von 1970 nieder (Abb. 4). Die Phase der hohen Inflationsraten in diesem Konsolidierungszeitraum ging daher nur noch mit einem moderaten Rückgang der Schuldenquote, die 1966 bei 34% stand, einher.

… und niedrige Zinsen helfen

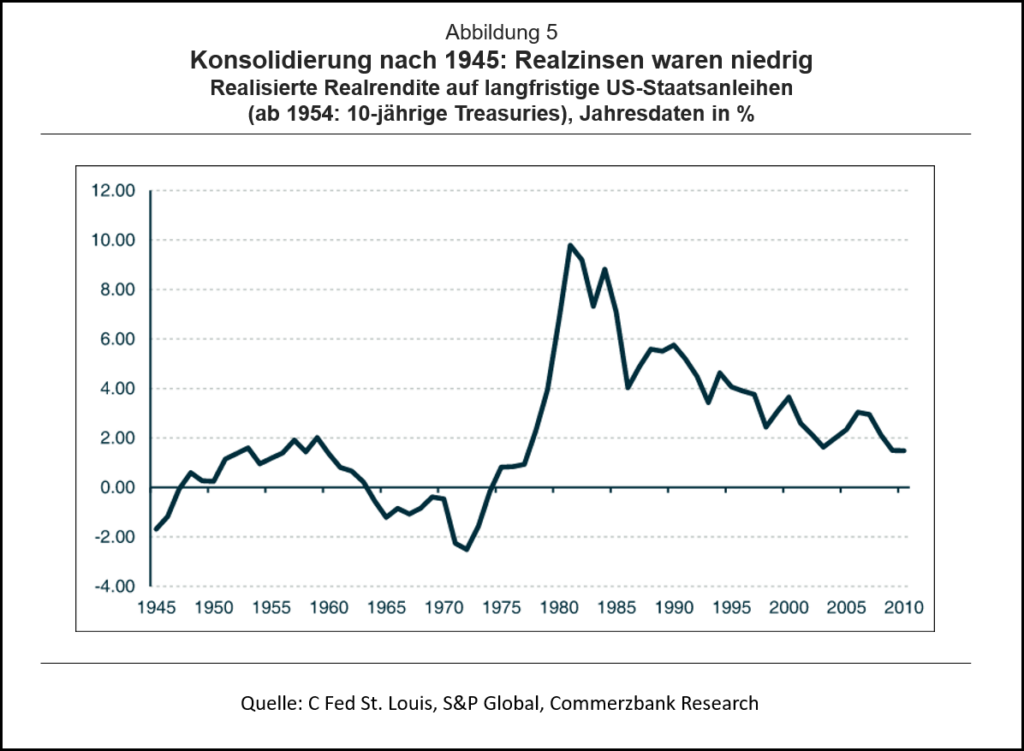

Neben dem hohen Wachstum wurde die Konsolidierung der Staatsfinanzen auch dadurch unterstützt, dass die US-Regierung die Ausgaben für den Zinsdienst etliche Jahre durch allerlei Regulierungen und mithilfe der Fed niedrig hielt (finanzielle Repression). Die Gläubiger des Staates mussten sich daher mit einer recht geringen Rendite zufriedengeben. Die realisierte reale Verzinsung lag zwischen 1945 und 1965 nur leicht über null. So rentierte eine langfristige US-Staatsanleihe 1945 mit durchschnittlich 2,4%. Die Inflationsrate in den zehn Jahren danach lag aber im Jahresdurchschnitt bei 4,1%. Somit lag die realisierte reale Rendite dieser Anleihe bei minus 1,7% (Abb. 5).

Ein völlig anderes Bild bot sich in den zwanzig Jahren nach 1975. Die sprunghaft gestiegene Inflation trieb die Renditen nach oben, und Anleger verlangten darüber hinaus eine beträchtliche Risikoprämie, um gegen einen etwaigen weiteren Anstieg der Inflation gewappnet zu sein. Die realisierte reale Rendite war außergewöhnlich hoch.

… und Konsolidierung gelingt auch bei fallender Inflation

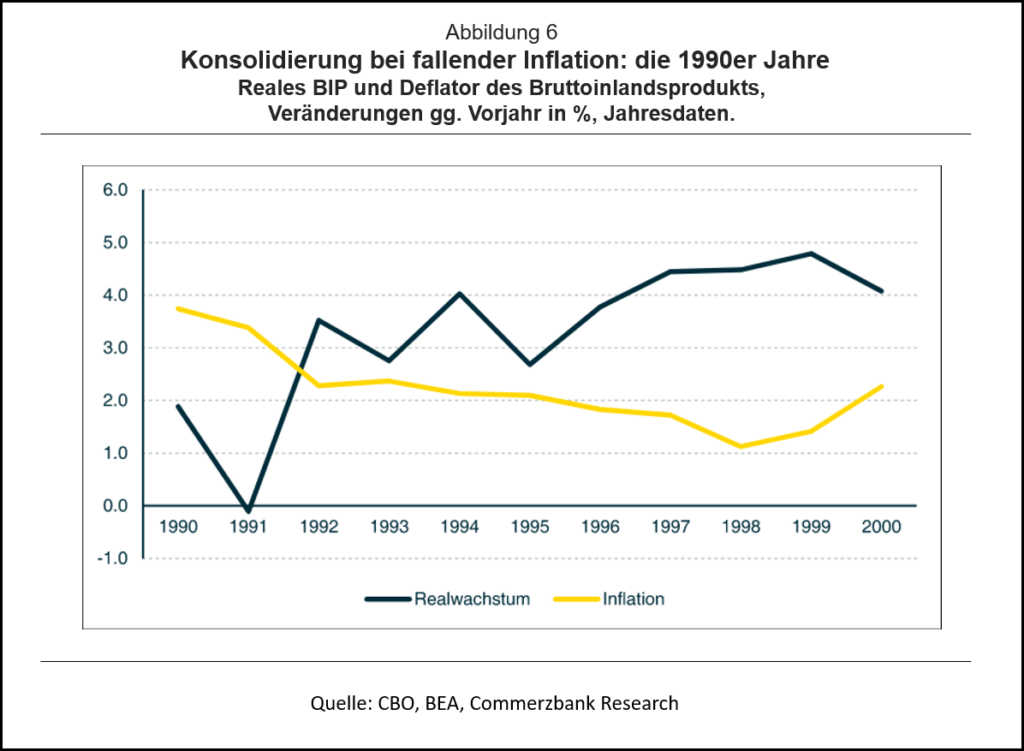

Staatsschulden werden nahezu niemals getilgt, auch nicht nach Phasen krisenbedingter und schuldenfinanzierter Sonderausgaben wie Kriegen, Pandemien oder Rezessionen. Um die Last der einmal aufgenommenen Schulden leichter tragen zu können, kommt es daher auf den Nenner der Schuldenquote an. Um das nominale BIP zu steigern, ist Inflation kaum ein Allheilmittel. Wie sich in den 1970er Jahren zeigte, treibt eine massiv höhere Inflation die Zinsen nach oben, was eine Konsolidierung eher erschwert. Allerdings lässt sich der Staatshaushalt auch bei fallender Inflation sanieren. Ein Beispiel hierfür findet sich in den 1990er Jahren, als es gelang, die US-Schuldenquote von 48% des BIP im Jahr 1993 auf rund 31% im Haushaltsjahr 2001 zu drücken. Dabei half das deutlich beschleunigte reale Wachstum der Wirtschaft, während die Inflation im Trend sogar fiel (Abb. 5).

Lehren für die kommenden Jahre

Welche Lehren lassen sich für die Bewältigung des aktuellen Schuldenbergs ziehen?

- Die beste Konsolidierungshilfe wäre ein hohes (reales) Wachstum. Der Nenner der Schuldenquote würde ohne die negativen Wirkungen einer beschleunigten Inflation deutlich steigen. Alle gängigen Projektionen zeigen aber, dass die US-Wirtschaft langfristig um allenfalls 13/4% pro Jahr wachsen kann, vermutlich eher um 11/2%. Eine rasche Rückführung der Schuldenquote wie nach dem 2. Weltkrieg ist demnach nicht zu erwarten.

- Die Regierung könnte daher gezwungen sein, auf finanzielle Repression zurückzugreifen, um zumindest die Zinslast erträglicher zu gestalten. Das ist unter den heutigen Umständen eines globalisierten Finanzmarktes jedoch schwieriger umzusetzen als in den Jahren nach dem 2. Weltkrieg.

- Es bleibt eine deutliche Verringerung der Defizite. Dagegen spricht der starke Ausgabedruck durch die Alterung der Gesellschaft, der durch vermutlich wieder deutlich steigende Verteidigungsausgaben noch verschärft werden könnte. Auf Basis der aktuellen Gesetzeslage sind anhaltende Defizite in der Größenordnung von 6-7% des BIP zu erwarten.

Alles in allem spricht dieses Umfeld dagegen, dass die USA vom aufgetürmten Schuldenberg absteigen können. Historische Beispiele und das aktuelle Beispiel Japan (mit einer Staatsverschuldung über 200% des BIP) zeigen, dass der Schuldenberg noch viel höher werden kann.

—

[1] Die Daten zu dem US-Staatsschulden beziehen sich in unserer Analyse immer auf die von der Öffentlichkeit gehaltenen Schulden der US-Bundesregierung. „Öffentlichkeit“ schließt in der Statistik die Fed, eine staatliche Institution, mit ein. Die Schulden, welche die Regierung bei der eigenen Rentenversicherung – also bei sich selbst – hat bleiben außen vor. Bezieht man diese „intra-gouvernmentale Schulden“ mit ein, steigt die Staatsschuld um 7 Billionen Dollar auf 33 Billionen Dollar.

[2] Für die ausstehenden Staatsschulden gibt es in Britannien bis weit zurück in die Historie verlässliche Daten. Die Schätzungen für die Wirtschaftsleistung (wir stützen uns auf die von der BoE zusammengestellten Zahlen: „A Millenium of Macroeconomic Data“), die den Nenner der Staatsschuldenquote bilden, sind mit gewisser Vorsicht zu genießen. Die großen Trends sind hier aber unstrittig.

[3] Vor 1976 begann das Haushaltsjahr am 1. Juli und endete am 30. Juni des folgenden Jahres. Seitdem startet das Haushaltsjahr am 1. Oktober und endet am 30. September; das Haushaltsjahr 2024 begann also am 01.10.2023.

- Gastbeitrag

Warum hat die US-Wirtschaft die Zölle so gut weggesteckt? - 18. Januar 2026 - Gastbeitrag

Wie wichtig ist KI für die US-Wirtschaft? - 15. Dezember 2025 - Gastbeitrag

Wie sicher ist der sichere Hafen? - 30. Mai 2025