Wie lange können sich Staaten verschulden? Die Antwort ist einfach: So lange, wie die Geldgeber auf die Rückzahlungsfähigkeit des Staates vertrauen. Diese einfache Antwort hat nur einen Haken – niemand weiss, wann das Vertrauen der Geldgeber verloren geht. Wenn das Vertrauen an den Finanzmärkten kippt, kann es sehr schnell gehen. Ein Land, das eben noch als kreditwürdig galt, kann sich plötzlich in einer Schuldenkrise wiederfinden.

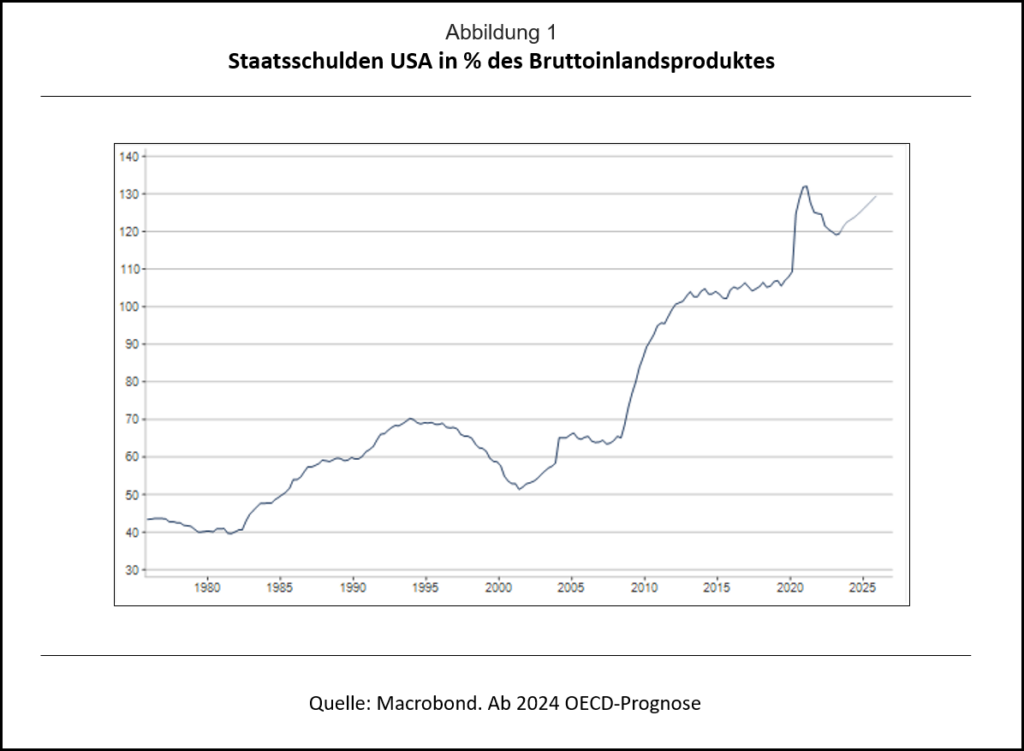

Nach der globalen Finanzkrise 2008/09 wurde die Schuldentragfähigkeit von Staaten genau hinterfragt. Die Finanzmarktakteure sorgten sich angesichts der sprunghaft gestiegenen Staatsschulden: Werden die Staaten ihre Schulden weiterhin pünktlich und vollständig bedienen können? Nach anfänglich grösster Nervosität entspannte sich die Situation allmählich, da die Zentralbanken einen Teil der Staatsschulden aufkauften, ihre Geldpolitik lockerten und dadurch die Zinslasten der Staaten reduzierten. Die niedrigeren Zinsen wurden in vielen Fällen allerdings nicht dazu genutzt, die Schulden abzubauen und die Staatsfinanzen zu sanieren. Vielmehr nutzten viele Länder das günstige Finanzierungsumfeld, um sich noch weiter zu verschulden. Insbesondere während der Pandemie gab es einen regelrechten Schuldenschub. So stiegen die Schuldenquoten vieler Länder sogar über die Niveaus während der Finanzkrise.

Da das Zinsniveau anfänglich noch niedrig war, wurden die Schulden von vielen Beobachtern immer noch nicht als grosses Problem gesehen. Im Gegenteil: Da mit der Kreditaufnahme viele akute Probleme kurzfristig gelöst werden konnten und die horrenden Staatsschulden kaum negative Nebenwirkungen zu haben schienen, erklärten einzelne Ökonomen, Finanzmarktakteure und Politiker das Schuldenmachen zur Tugend. Laut der sogenannten Modern Monetary Theory (MMT) können Länder mit eigener Zentralbank quasi unbegrenzt Geld ausgeben, weil das benötigte Geld ja von der Zentralbank bereitgestellt werden könnte. Bevor diese Sicht der Dinge salonfähig wurde, kam jedoch der grosse Inflationsschub und rückte die Gefahr expansiver Geldpolitik und hoher Staatsschulden wieder in das richtige Licht. Infolge der hohen Inflation kam es auch zum Anstieg der Zinsen: In den USA waren die Zinsen für zehnjährige Staatsanleihen während der Pandemie vorübergehend auf unter 1% gefallen. Seither sind die Zinsen kräftig gestiegen, zeitweilig sogar bis 5%.

Die OECD hat in ihrem „Global Debt Report 2024“ darauf hingewiesen, dass in den nächsten drei Jahren 40 % der globalen Staatsschulden fällig werden und eine Anschlussfinanzierung benötigen. Die inzwischen höheren Zinsen schlagen dann also auf diese zu refinanzierenden Schulden durch und erhöhen die Finanzierungslasten für die Finanzminister. Wie schnell sich die höheren Zinsen in den öffentlichen Budgets niederschlagen, hängt von der Laufzeitstruktur der Staatsschulden des jeweiligen Landes ab. Je kürzer die Restlaufzeit der ausstehenden Staatsanleihen, desto schneller machen sich die gestiegenen Zinsen bemerkbar, weil die Staatsanleihen am Ende ihrer Laufzeit zu dem nun erhöhten Zinssatz anschlussfinanziert werden müssen. Die Schweizer Staatsschulden haben eine relativ lange durchschnittliche Restlaufzeit von 10,5 Jahren. Damit ist die Schweiz gegen steigende Zinsen vergleichsweise gut geschützt. Die USA hingegen sind mit einer durchschnittlichen Restlaufzeit von 5,8 Jahren wesentlich anfälliger (Abb. 3).

Üblicherweise stehen eher Schwellen- und Entwicklungsländer vor dem Risiko, durch unsolide Wirtschafts- und Finanzpolitik in Schuldenkrisen zu geraten. Aktuell können aber auch grosse Volkswirtschaften nicht mehr sicher sein.

Einige der weltweit grössten Volkswirtschaften haben gewaltige Schuldenberge aufgetürmt. Einsamer Spitzenreiter ist Japan mit einer Schuldenquote von rund 255% des Bruttoinlandsproduktes (BIP). Auch die USA sind mit einer Schuldenquote von rund 125% und einer fortgesetzt schuldentreibenden Finanzpolitik nicht mehr über jeden Zweifel erhaben. Es drängt sich die Frage auf: Wie lange werden die Finanzmarktakteure bereit sein, die gewaltigen Schulden zu finanzieren?

Wie eingangs erwähnt, lässt sich der Zeitpunkt dafür nicht mit mathematischer Präzision berechnen. Es ist eine Frage des Vertrauens. Aber es gibt Frühwarnzeichen. Dazu gehören die Zinsen, die ein Land für aufgenommene Kredite zahlen muss. Je höher das Risiko eines Zahlungsausfalls eingeschätzt wird, desto höher sind die Zinsforderungen der Kreditgeber. Mit anderen Worten: Die Risikoprämien steigen, sodass höhere Zinsen ein Indikator für unsolide Staatsfinanzen sein können. Einen ähnlichen Anhaltspunkt liefern die Prämien für Kreditausfallversicherungen (Credit Defaults Swaps, CDS). Auch hier gilt: Je grösser das Risiko, dass ein Land seine Schulden nicht zurückzahlen kann, umso höher sind die Versicherungsprämien. Beide Indikatoren sind jedoch nicht verlässlich, weil Zentralbanken und Regierungen in die Märkte eingreifen und entstehende Risiken in die Zukunft verschieben können.

Wenn eine Zentralbank die Bereitschaft verkündet, im Notfall die gefährdeten Staatsanleihen aufzukaufen – wie es einst der ehemalige EZB-Präsident Mario Draghi mit seiner „Whatever it takes“-Rede tat –, entspannen sich die Märkte. Die Finanzmarktakteure brauchen nun nicht mehr zu fürchten, keine Käufer für die Anleihen finanzpolitisch angeschlagener Staaten zu finden – im Notfall steht ja die Zentralbank als Käufer bereit. Damit werden aber die Risikosignale verzerrt bzw. ausgeschaltet. Das ist in Ordnung, wenn die Zentralbank mit ihrem Eingreifen einer irrationalen Marktpanik entgegenwirkt. Wenn die Märkte aber zu Recht Zweifel an der Rückzahlungsfähigkeit eines Staates haben und deswegen höhere Risikoprämien verlangen, ist ein Eingreifen der Zentralbank nicht sachgerecht. Die grosse Kunst ist, berechtigte Sorgen von irrationaler Marktpanik zu unterscheiden – in der Praxis keine leichte Aufgabe. Die EZB wird diese Entscheidung möglicherweise treffen müssen, wenn sie ihr 2022 neu geschaffenes „Transmission Protection Instrument“ (TPI) aktiviert, um hoch verschuldete Länder vor einem zu starken Zinsanstieg zu schützen.

Auch Ratingagenturen versuchen, die Rückzahlungsfähigkeit der Staaten zu bewerten und entsprechende Kreditratings zu vergeben. Die globale Finanzkrise hat gezeigt, dass auch die Profis der Ratingagenturen mit ihrer Risikoeinschätzung falsch liegen können. Sie haben die Risiken zu lange unterschätzt und sind ihrer Frühwarnfunktion damit nicht nachgekommen.

Neben solchen Fehleinschätzungen gibt es noch ein systemimmanentes Problem: Ratingagenturen bewerten, ob ein Land seinen Verpflichtungen pünktlich und vollständig nachkommen wird. Bewertet wird dabei die Rückzahlung eines aufgenommenen Kredites in nominalen, nicht in realen Werten. Das heisst: Die Ratingagenturen bewerten lediglich, mit welcher Wahrscheinlichkeit ein Land den aufgenommenen Kreditbetrag zum vereinbarten Zeitpunkt in voller Höhe zurückzahlen wird. Wenn dieser Betrag zwischenzeitlich durch Inflation teilentwertet wurde, spielt das für die Ratingagenturen keine Rolle.

Hinzu kommt: Die Ratings geben nur relative, aber nicht absolute Ausfallwahrscheinlichkeiten an. Im speziellen Fall der USA gilt zu berücksichtigen, dass ein Zahlungsausfall der USA kein isoliertes Ereignis wäre. Wenn die weltgrösste Wirtschaftsnation und der international wichtigste Finanzmarktakteur einen Staatsbankrott erleidet, würde das massive Folgen für die internationalen Finanzmärkte haben. Andere Länder würden in den Abwärtsstrudel hineingezogen. Die USA sind „too big to fail“ und „too interconnected to fail”. Wenn die Ratingagenturen die USA herabstufen, müssten Sie eigentlich konsequenterweise alle anderen Länder, die von potenziellen Ansteckungseffekten betroffen sind, mit herabstufen.

Als Gesamtbild ergibt sich, dass die Frühindikatoren für eine Schuldenkrise im speziellen Fall der USA kaum anschlagen dürften. Sollten die USA eines Tages in ernsthafte finanzpolitische Schwierigkeiten kommen, dürfte die Stimmung an den Finanzmärkten vergleichsweise rasch kippen. Die Vergangenheit hat gezeigt, dass an den Finanzmärkten sogenannte Multiple Gleichgewichte möglich sind. Das heisst: Der gleiche volkswirtschaftliche Datenkranz kann zu unterschiedlichen Marktergebnissen führen. Wie besorgt Finanzmarktakteure über einen bestimmten Schuldenstand sind und wie hoch die daraus resultierenden Zinsen sind, hängt massgeblich vom Vertrauen der Akteure ab, das wiederum von den am Markt dominierenden Narrativen beeinflusst wird. Insofern ist es wichtig, die US-Finanzpolitik genau zu beobachten und sich ein eigenes Bild von der Schuldentragfähigkeit zu machen.

Vorerst scheint das Vertrauen in die USA aber noch nicht sonderlich angekratzt zu sein, denn wenn die Welt Krisen erlebt, dann suchen die internationalen Anleger nach wie vor Zuflucht im US-Dollar als sicherem Anlagehafen. Und sollte es doch zu einem Vertrauensverlust oder sogar Käuferstreik kommen, würde die amerikanische Notenbank notgedrungen wieder einschreiten und Staatsanleihen aufkaufen, um das Zinsniveau zu drücken und die Marktakteure zu beruhigen. Das wäre zwar kein solides und nachhaltiges finanz- und geldpolitisches Vorgehen, weil damit die Inflationsgefahr erneut stiege. Doch mit Inflation lässt sich die Last der Staatsschulden reduzieren. Und im Zweifel werden sich die USA eher dafür entscheiden, die Staatsschulden weg zu inflationieren, als eine internationale Finanzkrise zu riskieren.

- Gastbeitrag

Nach den Grönland-Zöllen

Fokus auf die FED - 27. Januar 2026 - (Kurz)Podcast

Mileis Reformexperiment

Die Erfolgsgeschichte geht weiter - 6. September 2025 - Gastbeitrag

Unabhängigkeit der Notenbanken in Gefahr

Aus unterschiedlichen Gründen - 19. August 2025