Am Donnerstag, den 10. April 2014, gelang es Griechenland, Staatsanleihen mit fünfjähriger Laufzeit im Umfang von drei Milliarden Euro zu einem Kuponzins von 4,75 Prozent an Anleger zu verkaufen. Der vergleichsweise niedrige Zinssatz ergab sich dabei durch die hohe Nachfrage, die einer achtfachen Überzeichnung entsprach und zu einer Rendite von 4,95 Prozent führte. Damit zahlt Griechenland zwar immer noch deutlich höhere Zinsen als etwa Deutschland (ca. 0,6 Prozent für 5-jährige Staatsanleihen), allerdings auch erheblich geringere Zinsen als im Februar 2012, als sie noch etwa 30 Prozent betrugen.

In Griechenland wird ferner damit gerechnet, dass sich dieses positive Ergebnis auch in einer Zinssenkung für Treasury-Bills (kurzfristige Staatsanleihen mit einer Laufzeit von 26 Wochen) von bis zu 2 Prozentpunkten niederschlagen könnte. Da Griechenland nach Angaben der dortigen Zentralbank im Jahre 2014 Treasury-Bills in Höhe von etwa 15 Mrd. Euro refinanzieren muss, könnte dies eine Zinsersparnis von bis zu 300 Mio. Euro erbringen.

Die „spektakuläre Rückkehr“ Griechenlands an den Kapitalmarkt wurde sowohl von griechischen Politikern als auch von Vertretern der EU euphorisch gefeiert. Dahinter steht in Griechenland sicherlich auch die Vorstellung, künftig wieder unabhängig von internationalen Rettungspaketen und den damit verbundenen Auflagen zu sein. Signalisiert die erfolgreiche Anleihenemission nun das Ende der griechischen Staatsschuldenkrise oder wurde sie durch andere Einflussfaktoren begünstigt? Dieser Frage soll im Folgenden nachgegangen werden:

I.

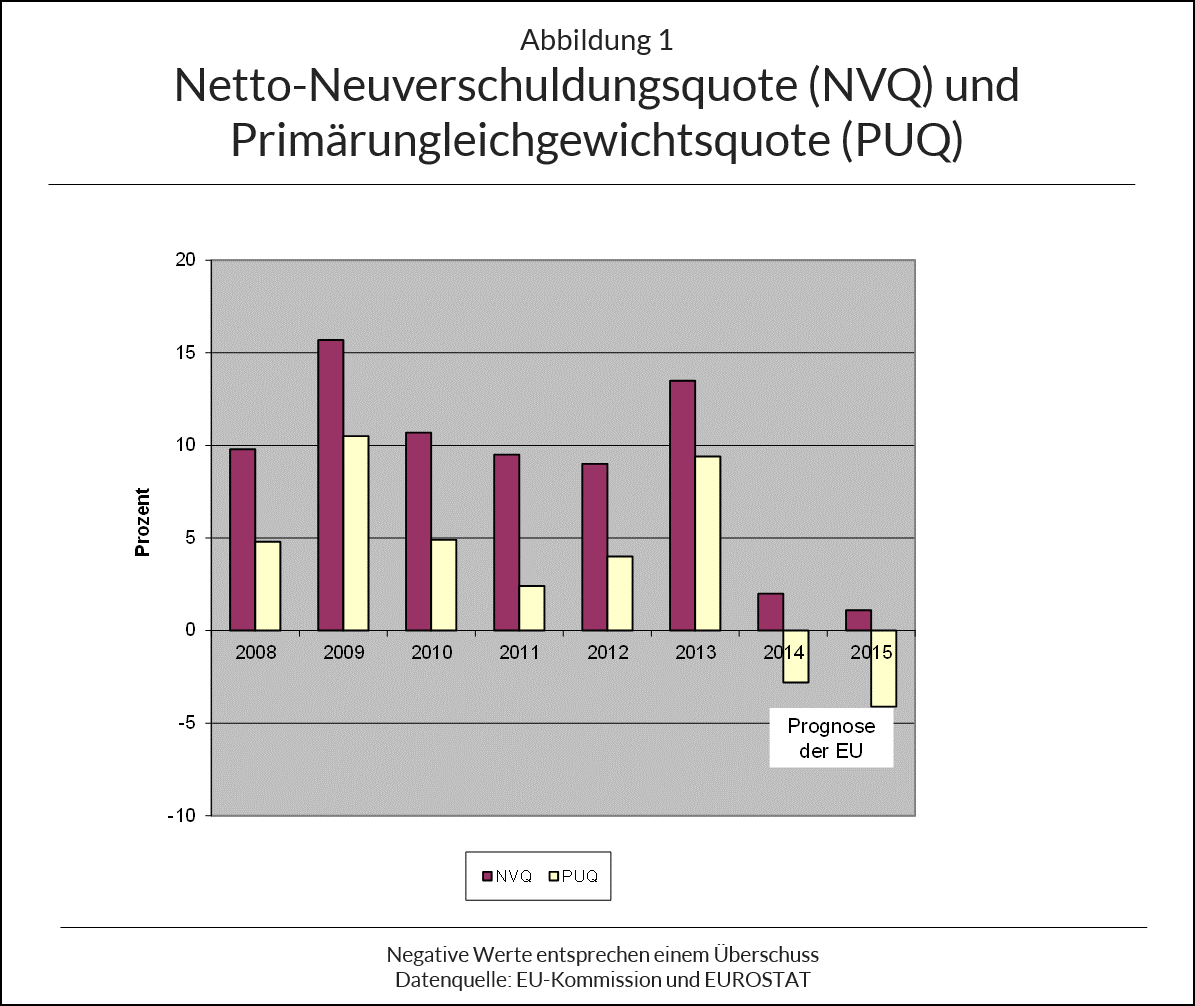

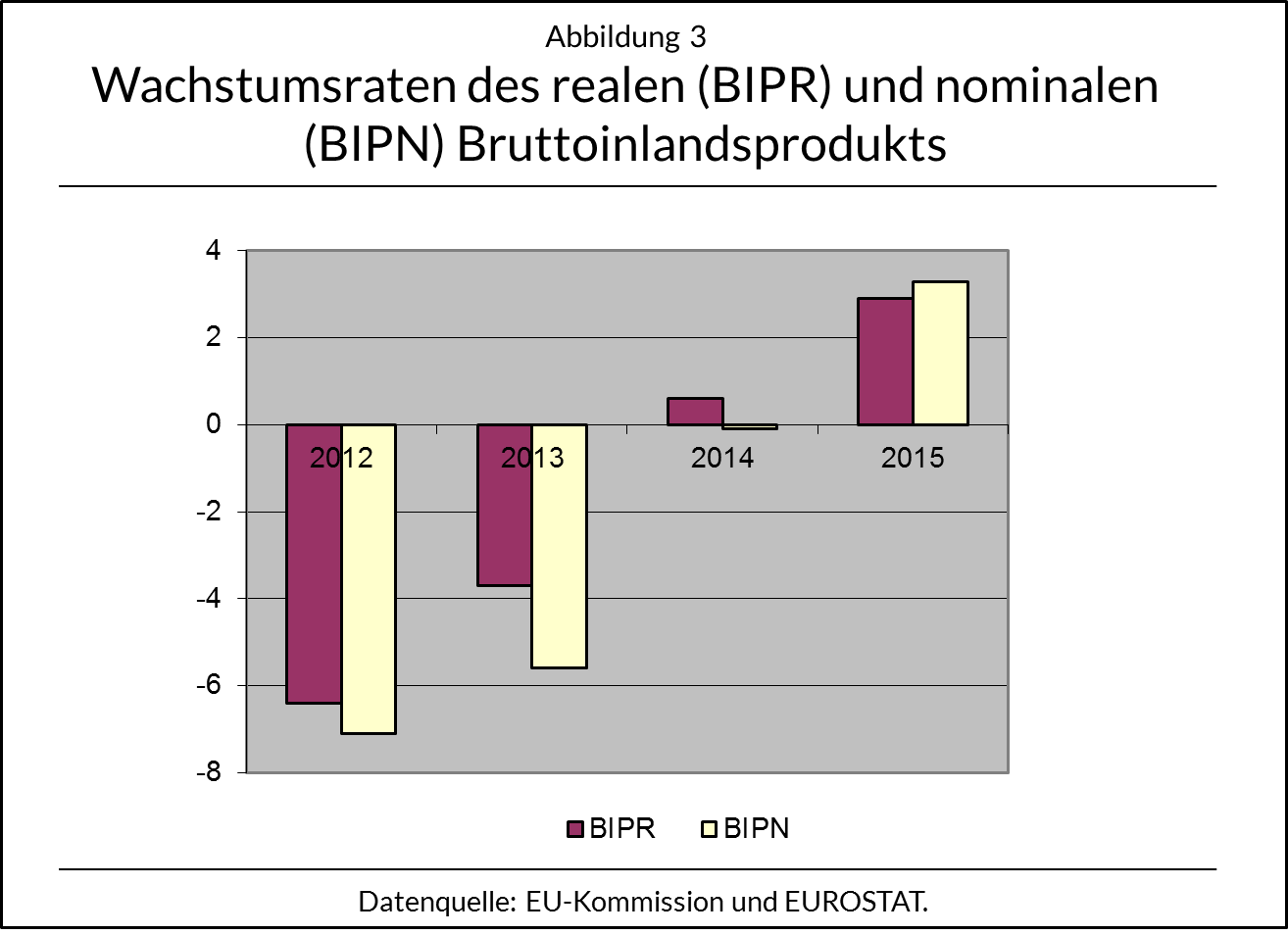

Den Ausgangspunkt bilden dabei die Abbildungen 1 und 2, die die Entwicklung der für den Staatshaushalt relevanten Kennzahlen der letzten Jahre sowie die von der EU prognostizierten Werte für die Jahre 2014 und 2015 veranschaulichen: Danach soll Griechenland 2014 erstmals wieder eine Primärüberschussquote[1] in Höhe von 2,8 Prozent erwirtschaften, die 2015 weiter auf 4,1 Prozent ansteigen soll. Zugleich soll diese Entwicklung dazu führen, dass die Nettoneuverschuldungsquote ab 2014 wieder unter den Grenzwert des Stabilitäts- und Wachstumspakts von 3 Prozent sinkt. Ferner sieht man, dass die EU damit rechnet, dass der Höchststand der Schuldenstandsquote 2013 mit 177,3 Prozent erreicht wurde und in den Folgejahren sinken soll. Entscheidende Voraussetzung hierfür ist aber, dass die positiven Wachstumsprognosen der EU zutreffen. Während das nominale BIP 2013 noch um 5,6 Prozent gesunken ist, soll es der Prognose zufolge im laufenden Jahr um 0,1 Prozent und im nächsten Jahr bereits um 3,3 Prozent steigen (siehe Abbildung 3).

– zum Vergrößern bitte auf die Grafik klicken –

– zum Vergrößern bitte auf die Grafik klicken –

Dahinter stehen erwartete reale Wachstumsraten von 0,6 Prozent für 2014 und 2,9 Prozent für 2015 (siehe ebenfalls Abbildung 3). In die Entwicklung des nominalen BIP geht zusätzlich zum realen BIP aber auch die Inflationsrate ein. Eine – von manchen Beobachtern befürchtete – Deflation in der Eurozone würde also die (positiven) Prognosewerte mindern und daher weitere expansive Maßnahmen der EZB wahrscheinlich(er) machen. Ähnlich verhält es sich mit den Primärüberschussquoten. Ein höheres Wirtschaftswachstum bedeutet in der Regel zunehmende (Steuer-)Einnahmen für den Staat und damit eine entsprechende Verbesserung der Budgetsituation.

– zum Vergrößern bitte auf die Grafik klicken –

Bleiben die Wachstumsraten des nominalen BIP hingegen hinter den prognostizierten Werten zurück, dann fällt dieses fragile Prognose-„Gebäude“ wie ein Kartenhaus in sich zusammen. Nur wenn – bei gegebenem Zins – in den nächsten Jahren dauerhaft sowohl ein hohes Wirtschaftswachstum als auch deutliche Primärüberschussquoten zustande kommen, besteht eine Chance, dass die griechische Schuldenstandsquote (langsam) sinkt. Anderenfalls wird sie jedoch stetig weiter steigen und damit (spätestens dann) untragbar werden.

Dass Griechenland selbst seine Verschuldungssituation als wenig tragfähig einschätzt, mag man daran erkennen, dass bereits für 2013 – mit Hilfe „kreativer“ Berechnungsmethoden – von griechischer Seite ein Primärüberschuss ermittelt wurde. Daran knüpft man wiederum die Hoffnung, dass die öffentlichen Gläubiger die Zinsen für ihre Kredite (weiter) reduzieren und die Laufzeit der entsprechenden Staatsanleihen verlängern. Dies kommt jedoch faktisch einem weiteren Schuldenschnitt gleich, der nun allerdings die öffentlichen Gläubiger treffen würde.

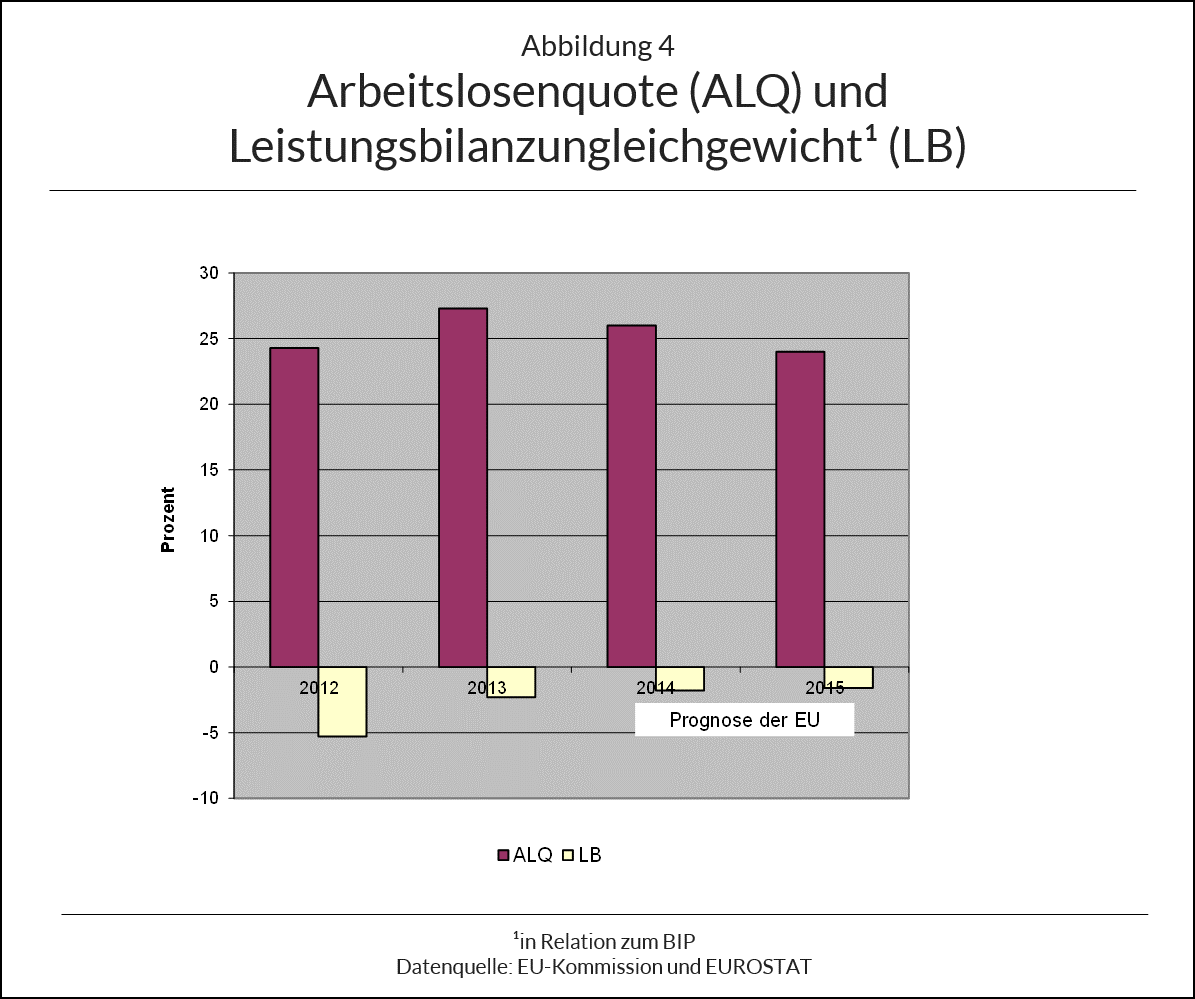

Neben der Verschuldungssituation sprechen aber auch die anhaltend hohe Arbeitslosigkeit sowie die weiterhin negative Leistungsbilanz (siehe Abbildung 4) gegen eine schnelle Erholung der griechischen Wirtschaft und damit gegen ein nahes Ende der Krise. Auch wenn sich das Leistungsbilanzdefizit des Landes deutlich reduziert hat, ist dies wohl kaum ein Zeichen erhöhter internationaler (Preis-)Wettbewerbsfähigkeit, da der reale Wechselkurs (insbesondere gegenüber den Handelspartnern der Euro-Zone) nur leicht abgewertet wurde und die gesunkenen Lohnstückkosten primär auf Entlassungen zurückzuführen sind. Die Verbesserung der Leistungsbilanz muss daher wohl in erster Linie auf einen rezessionsbedingten Rückgang der Importe zurückgeführt werden, der sich bei dem erhofften Anstieg des Wirtschaftswachstums schnell wieder umkehren könnte.

– zum Vergrößern bitte auf die Grafik klicken –

Zusammenfassend kann man also schlussfolgern, dass Griechenland die Krise noch lange nicht überwunden hat und insbesondere die hohe Gesamtverschuldung nach wie vor erhebliche Risiken in sich birgt. Positive Signale gehen bestenfalls von den Prognosen der EU und den darauf basierenden Verschuldungsquoten aus, die sich aber in den zurückliegenden Jahren in aller Regel als zu positiv erwiesen haben. Folglich müssen andere Überlegungen bei der aktuellen Nachfrage nach griechischen Staatsanleihen eine (zusätzliche) Rolle gespielt haben.

II.

Die neu ausgegebenen griechischen Staatsanleihen sind möglicherweise von den Anlegern als „Euro-Bonds“ in dem Sinne interpretiert worden, dass nicht nur Griechenland dafür haftet, sondern die gesamte Eurozone. Hierfür sprechen verschiedene Argumente: Am stärksten wiegt dabei wohl die Ankündigung von Mario Draghi, dass die EZB bereit sei, ein neues Ankaufprogramm für (Staats-)Anleihen aufzulegen, wenn die Inflation der Eurozone weiter sinkt bzw. sich sogar in eine Deflation umkehrt. Ein solches Programm, für das ein Umfang von bis zu einer Billion Euro im Gespräch ist, bildet eine fast sichere Abnahmegarantie. Hinzu kommt, dass Finanzminister Schäuble den privaten Forderungsverzicht des Jahres 2012 als eine einmalige Angelegenheit bezeichnet hat.

Ein möglicher „implizierter“ Schuldenschnitt in Form (weiter) reduzierter Zinssätze und verlängerter Laufzeiten würde darüber hinaus primär die öffentlichen Gläubiger treffen. In dieses Bild passt auch, dass die neuen Staatsanleihen nach britischem Recht ausgegeben wurden. Im Gegensatz zum Schuldenschnitt 2012, bei dem überwiegend Anleihen betroffen waren, die nach griechischem Recht ausgegeben wurden, bietet die jetzige Neuemission einen größeren Schutz gegen einen einseitig von Griechenland „erzwungenen“ Forderungsverzicht, weil der griechische Staat Anleihebedingungen britischen Rechts rückwirkend nicht ändern kann. Dies ist zum einen nicht möglich, weil es sich (aus griechischer Sicht) um Anleihen nach ausländischem Recht handelt, und zum anderen, weil die neue griechische Staatsanleihe mit standardisierten Kollektiv-/Umschuldungsklauseln ausgestattet ist, gemäß denen ein möglicher Forderungsverzicht nur von einer Mehrheit der Gläubiger beschlossen werden kann. Schließlich werden bei Anleihen nach britischem Recht mögliche Rechtsstreitigkeiten vor britischen Gerichten ausgetragen, die Gläubigerinteressen möglicherweise eher berücksichtigen als griechische Gerichte.

III.

Die Anleger suchen – aufgrund der in allen Industrieländern niedrigen Zinsen – gegenwärtig händeringend nach höher verzinslichen Anlagen und nehmen dabei durchaus (überschaubare) Risiken in Kauf. Nachdem eine Zeit lang Anlagen in Emerging Markets in starkem Maße nachgefragt wurden, scheint man nun entsprechende Alternativen in den Anleihen der europäischen Peripherieländer zu sehen, die sich insgesamt zunehmender Beliebtheit erfreuen. Bei Italien und Spanien mag dabei eher das „Too big to fail“-Argument im Vordergrund stehen, während es bei Griechenland wohl in erster Linie der politisch dokumentierte Wille ist, die Währungsunion in der jetzigen Form unter allen Umständen zu erhalten. Die jüngst zu beobachtende Abwertung einiger Emerging-Market-Währungen ist dabei aber nicht die Ursache, sondern vielmehr das Resultat geänderter Anlageentscheidungen, die ihren Ausgangspunkt in der Ankündigung der amerikanischen Notenbank Fed hatte, künftig von ihrer extrem expansiven Geldpolitik abrücken zu wollen. Die zuvor beschriebenen Abwertungen mögen allerdings in der aktuellen Situation durchaus ein zusätzliches Argument für eine (alternative) Anlage in griechische Staatsanleihen gewesen sein.

Die von der EZB in Aussicht gestellte (weitere) Zinssenkung sowie quantitative Lockerung mag ferner dazu führen, dass sich Anleger die gegenwärtig erzielbaren Renditen sichern wollen. Umgekehrt mag diese Erwartung erklären, warum sich Griechenland trotz der hohen Überzeichnung zunächst auf ein Emissionsvolumen von 3 Mio. Euro beschränkt hat.

Fazit

Fasst man die zuvor angestellten Überlegungen zusammen, dann sind es eher die gegenwärtig idealen Rahmenbedingungen an den internationalen Kapitalmärkten, als die aktuelle Entwicklung der griechischen Wirtschaft selbst, die die erfolgreiche Rückkehr Griechenlands an den Kapitalmarkt ermöglicht oder zumindest erleichtert haben. Sollte es Griechenland vor diesem Hintergrund gelingen, sich in Zukunft zu vergleichsweise niedrigen Zinsen am Kapitalmarkt zu (re)finanzieren, dann sind damit aber auch erhebliche Gefahren verbunden. Ähnlich wie im Vorfeld der jetzigen Krise birgt nämlich die Erwartung eines staatlichen „Bail-outs“ – egal ob über europäische Rettungstöpfe wie den ESM oder die EZB – kombiniert mit einem großzügig ausgelegten Stabilitäts- und Wachstumspakt die Gefahr in sich, dass die griechischen Staatsschulden (durch private Kredite finanziert) immer weiter ansteigen, statt auf ein tragfähiges Niveau reduziert zu werden. Damit wäre aber auch der nächste Schuldenschnitt – dann wieder für private Gläubiger – vorprogrammiert.

Fußnote

[1] Hierbei handelt es sich um den Haushaltssaldo ohne Berücksichtigung der staatlichen Zinszahlungen, bezogen auf das nominale BIP.

- Die Neuregelung des Stabilitäts- und Wachstumspakts

Schlimmer geht immer! - 1. Februar 2024 - Der Brexit und das Vereinigte Königreich

Drei Jahre danach - 8. Januar 2024 - Wie geht es weiter mit dem Stabilitäts- und Wachstumspakt? - 20. August 2022