Ein Gespenst geht um auf den Finanzmärkten: „Krypto-Währungen“. Das sind privat produzierte, an das Internet gebundene Recheneinheiten, die Geldfunktionen erfüllen, weil sie in eingeschränktem Maße als Zahlungs- und Wertaufbewahrungsmittel dienen. Derzeit existieren weltweit etwa 1.400 virtuelle „Währungen“, die zusammen ca. 650 Milliarden USD wert sind. Die größte und berühmteste ist der Bitcoin, dessen Kurs sich allein im Jahre 2017 verzehnfacht hat, jüngst aber wieder stark gesunken ist. Anhänger erwarten, dass das Krypto-Geld die Finanzwelt in ähnlicher Weise verändert, wie das Internet in der Vergangenheit das Verlagswesen verändert hat. Gegner sehen langfristig erhebliche Gefahren für die Finanzmarktstabilität und fordern, wie Joseph Stiglitz, ein Verbot von Krypto-Währungen, denen sie „keinerlei sinnvolle soziale Funktion“ zuschreiben (FAZ, 2017).

Was sind Krypto-Währungen?

„Geld“ wird von seinen Funktionen her definiert; „Währung“ ist staatlich geregeltes Geld. Insofern sind digitale „Währungen“ keine Währungen, sondern entnationalisiertes Geld. Sie lassen sich in drei Kategorien unterteilen (European Central Bank, 2012). Typ Eins stellt ein geschlossenes System ohne Verbindung zur Außenwelt dar; er wird nur durch Aktivitäten innerhalb der virtuellen Umwelt erworben. Das virtuelle Geld kann für Ingame-Prozesse oder für den Erwerb digitaler Güter und Dienstleistungen verwendet werden. Typ Zwei kann sowohl durch Tätigkeiten der Nutzer als auch durch Einzahlung von Zentralbankgeld generiert werden; ein Rücktausch in Zentralbankgeld ist nicht möglich. Typ Drei sind digitale Währungen, die vollständig konvertibel sind und auch zum Erwerb von Gütern und Dienstleistungen außerhalb der virtuellen Umgebung genutzt werden.

Beispiele für digitales Geld vom Typ Eins sind Ingame-Währungen, die Nutzer durch Erreichen von Zielen und Erfolge erwerben können. Manchmal kann der Erwerb von Ingame-Währungen durch Einzahlungen von Zentralbankgeld beschleunigt werden, sodass bereits Typ Zwei vorliegt. Ebenfalls Beispiele für Typ zwei sind Bonuspunktprogramme, wie sie beispielsweise viele Fluggesellschaften für „frequent flyers“ ausgeben. Diese Bonuspunkte können zum Erwerb von realen Gütern und Dienstleistungen verwendet, aber nicht in Zentralbankgeld zurückgetauscht werden.

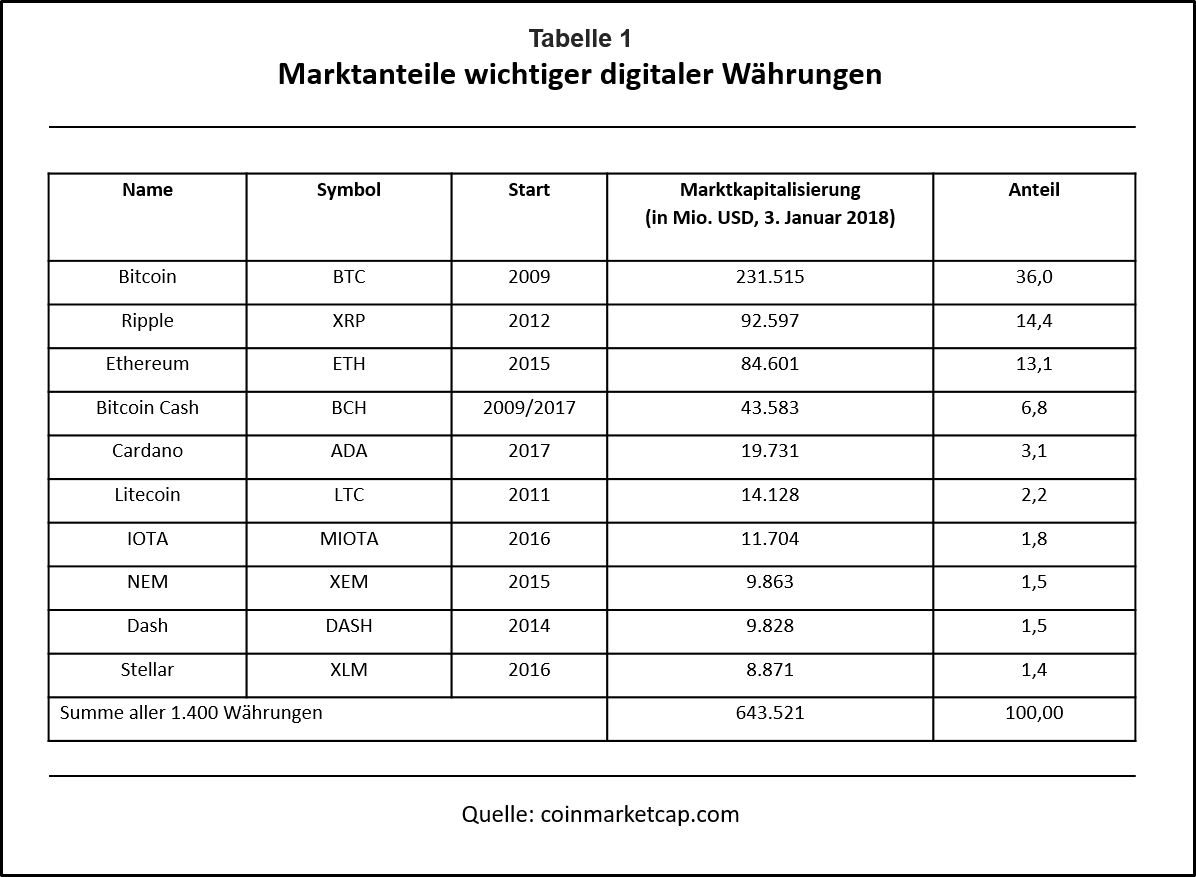

Tabelle 1 stellt die zehn wichtigsten Krypto-Währungen von Typ Drei zusammen und berichtet deren Marktvolumen sowie deren Marktanteile. Die übrigen 1390 virtuellen Währungen haben jeweils einen Marktanteil von weniger als ein Prozent. Von den in der Tabelle aufgeführten virtuellen Währungen ist der Bitcoin mit einem Marktanteil von 36% die mit Abstand bedeutendste Währung.

– zum Vergrößern bitte auf die Grafik klicken –

Das Bitcoin-System

Bitcoins sind eine digitale Signatur, die direkt und anonym zwischen Nutzern transferiert wird. Potenzielle Nutzer installieren auf ihrem Computer eine kostenfreie Software, und erstellen ein Konto mit Anfangsbestand von null (Europäische Zentralbank, 2012; Huberman et Al., 2017): Sie können eigene Bitcoins erwerben, entweder indem sie diese auf Tauschbörsen gegen Zentralbankgeld erwerben oder sie durch „Mining“ selber erstellen.

Der Tausch von Bitcoins erfolgt über Handelsplattformen, deren bedeutendste bis Anfang 2014 die Bitcoin-Tauschbörse Mt. Gox mit Sitz in Tokyo war. Das Mining von Bitcoins umfasst – sehr vereinfacht dargestellt – das Lösen eines mathematischen Algorithmus, wobei der Algorithmus mit jeder Lösung immer schwieriger wird. Die Lösung verursacht erhebliche Kosten, vor allem für die Hardware und durch den Stromverbrauch. Da die Lösung des Algorithmus schwieriger wird, je mehr Bitcoins im Umlauf sind, steigen die Kosten des Mining exponentiell, und die Produktion von Bitcoins erfolgt degressiv. Sie erreicht eine natürliche Grenze, die auf ca. 20 Millionen Bitcoins im Jahre 2029 geschätzt wird (Grinberg, 2011).

Abbildung 1 zeigt die Kursentwicklung des Bitcoins in USD seit Mitte 2010. Am 30. Juni 2013 betrug der Bitcoin-Kurs lediglich 95,39 USD; er stieg zum 30. Dezember 2013 auf 769,08 USD an und erreichte am 21. Dezember 2017 mit 19.535,70 USD sein bisheriges Hoch. Am 2. Januar 2018 betrug der Bitcoin-Kurs nur noch 13.716,00 USD.

– zum Vergrößern bitte auf die Grafik klicken –

Was treibt den Kurs der Bitcoins?

Um diese Preisentwicklung zu erklären, ist es sinnvoll, zwischen angebotsseitigen und nachfrageseitigen Determinanten zu unterscheiden. Angebotsseitig dürften die Produktionskosten eine wichtige Determinante der Kursentwicklung sein, die aus den Anschaffungskosten für die Hardware, den Stromkosten je kryptographischer Operation (oder Hash) und der Hashrate des Netzwerks (d.h. der zum Mining erforderlichen Hashing-Operationen) bestehen. Vor allem die Hashrate ist ein den letzten Jahren erheblich angestiegen und zeigt (genauso wie die Kursentwicklung) einen exponentiellen Verlauf. Nach Angaben auf bitcoinblog.de waren im September 2014 bereits 185 Millionen Gigahashes oder 185.000.000.000.000.000 Hash-Berechnungen je Sekunde notwendig, um einen Bitcoin zu erstellen. Mining von Bitcoins lohnt sich deshalb nur noch für Profis mit Zugang zu billigem Strom, weshalb ein großer Teil inzwischen vor allem in China erfolgt. Wenngleich die Entwicklung der Produktionskosten nicht die jüngsten Schwankungen im Bitcoin-Kurs erklärt, dürfte sie eine zentrale Determinante für den Trend im Kursverlauf darstellen.

Nachfrageseitig ist zu prüfen, inwieweit Bitcoins (oder andere Krypto-Währungen) geeignet sind, als Tausch- und Wertaufbewahrungsmittel zu dienen. Obwohl Bitcoins zu Zahlungen im Internet per PC, Tablet oder Smartphone verwendet werden können, eignen sie sich aus mehreren Gründen kaum als Tauschmedium in der legalen Wirtschaft. Erstens sind sie kein gesetzliches Zahlungsmittel und es besteht keine Annahmepflicht. Zudem verstoßen Produktion und Zahlung mit Bitcoins gegen § 35 BBankG, wonach strafbar ist, unbefugt Geldzeichen in Umlauf zu bringen oder solche als Zahlungsmittel zu verwenden, auch wenn ihre Wertbezeichnung nicht auf Euro lautet.

Zweitens verursachen Bitcoins als Tauschmittel erhebliche Transaktionskosten, die entstehen, weil jede Zahlung vor Ausführung durch ein System von Miners überprüft wird. Die Kosten steigen, wenn Nutzer bei der Durchführung einer Zahlung hohe Priorität verlangen und Verzögerungen bei der Zahlungsabwicklung vermeiden wollen. Sie betrugen Ende Dezember 2017 im Median etwa 35 USD pro Transaktion (Bershidsky, 2017). Deswegen lohnt es sich derzeit kaum, mithilfe von Bitcoins legale Zahlungen abzuwickeln und Transaktionen in der realen Wirtschaft durchzuführen. Deshalb akzeptieren auch nur drei der 500 größten Online-Einzelhändler Bitcoins als Transaktionsmedium (Katz, 2017).

Auch wenn sich Krypto-Währungen damit nicht zur Abwicklung legaler Transaktionen eignen, gibt es doch einen Bedarf in der Schattenwirtschaft, denn sie ermöglichen Zahlungen unter Umgehung des Bankensystems und erlauben anonyme Transaktionen innerhalb des Internets. Zudem ermöglichen sie es Investoren in einigen Ländern, wie China oder Venezuela, Kapitalverkehrskontrollen zu umgehen und Investitionen im Ausland durchzuführen (Bershidsky, 2017). Das galt auch für Griechenland, wo im Sommer 2015 im Zuge der Staatsschuldenkrise Kapitalverkehrskontrollen eingeführt wurden, die allerdings nur Euro-Konten betrafen und Krypto-Währungen nicht einschlossen. Deshalb gab es eine rege Nachfrage nach Bitcoins, die kurssteigernd wirkte.

Im Gegensatz zur Funktion als Tauschmedium besitzen Bitcoins aus mehreren Gründen die Funktion als Wertaufbewahrungsmittel. Erstens ist ihr Gesamtvolumen, wie dargestellt, auf ca. 21 Millionen Einheiten begrenzt, sodass keine Inflation (in Einheiten von Bitcoins) droht. Zweitens gelten Bitcoins als fälschungssicher, weil sämtliche Transaktionen mit digitalen Signaturen versehen werden und das gesamte Netzwerk sich an der Verifizierung einer Überweisung beteiligt (Erlei, 2017). Tatsächlich sind bislang keine Meldungen über gefälschte Bitcoins bekannt. Allerdings gibt es Fälle von Hacker-Angriffen und damit Diebstählen von Bitcoins, wie der Fall der Handelsplattform Mt. Gox, die wegen eines Hacker-Angriffs den Betrieb einstellen musste.

Dies bedeutet natürlich nicht, dass Bitcoins risikolos sind, denn der Kurs in Einheiten anderer Währungen ist durchaus variabel. Risiken inkludieren aber die Gefahr von Kursverlusten wie von Kursgewinnen. Es ist durchaus möglich, dass der seit Anfang 2017 eingesetzte Kursanstieg spekulativ bedingt war, weil Anleger bei weltweit niedrigem Zinsumfeld in Erwartung steigender Kurse in Bitcoins investiert haben. Dies begründet aber noch keinen Interventionsbedarf, denn beispielsweise auch der Dax ist seit 2014 erheblich angestiegen und hat sich immerhin um 50% erhöht, ohne dass dadurch Rufe nach einer Regulierung laut werden.

Risiken für die Finanzmarktstabilität?

Trotz enormer Preisschwankungen sind die Risiken für die Finanzmarktstabilität aus mehreren Gründen gering. Erstens beträgt das Volumen aller Krypto-Währungen zusammen derzeit etwa 650 Mrd. USD und ist damit niedriger als die Marktkapitalisierung beispielsweise von Apple, Inc. (ca. 870 Mrd. USD). Zweitens sind die Verbindungen zum übrigen Finanzsektor noch viel zu gering, um nennenswerte Ansteckungseffekte zu generieren (European Central Bank, 2012). Dies ergab auch eine Umfrage des CMF/CEPR unter etwa 50 Ökonomen, deren Mehrheit aktuell und in der Zukunft keine nennenswerten Risiken für die Finanzmarktstabilität befürchten. Zugleich argumentieren die Ökonomen mehrheitlich aber für eine verbesserte regulatorische Aufsicht über Krypto-Währungen, nicht weil sie Gefahren für die Finanzmarktstabilität befürchten, sondern weil die digitale Anonymität illegale Aktivitäten begünstigt (Den Haan et Al., 2017).

Allerdings müsste mit demselben Argument auch eine Abschaffung des Bargelds befürwortet werden, weil Schwarzmarktaktivitäten vor allem bar abgewickelt werden. Zudem dürfte eine Regulierung von Krypto-Währungen schwierig werden, weil die Produktion dezentral erfolgt und der Handel mit Krypto-Währungen an jedem Ort der Welt durch das Internet möglich ist. Auch ihr Einsatz bei Zahlungen für Internetdienste ist schwer zu kontrollieren. Eine effektive Kontrolle erfordert entweder die Abschaffung des Internets oder eine umfassende Regulierung, die alle Winkel des Erdballs umspannt. Krypto-Währungen sind per Konstruktion international; sie verwirklichen Hayeks (1977) Vision einer Entnationalisierung des Geldes und erlauben es, sie einem Praxistest zu unterziehen (Erlei, 2017).

Fazit

Aus ökonomischer Sicht weisen Krypto-Währungen beträchtlich Ähnlichkeiten zum Barrengold auf: Sie zu produzieren, erfordert einen erheblichen Ressourceneinsatz; sie haben weder einen nennenswerten intrinsischen Wert noch erbringen sie einen Zinsertrag; sie sind fälschungssicher, können aber gestohlen werden; sie eignen sich nicht als Tauschmedium, dienen aber der Wertübertragung; ihr Wert unterliegt beträchtlichen Schwankungen, steigt aber säkular an; sie werden privatwirtschaftlich produziert, mit nur geringen staatlichen Reglementierungen. Wenngleich sich Krypto-Währungen nicht als Rohstoff zur Herstellung von Uhren oder Schmuckstücken verwenden lassen, erfüllen sie ähnliche soziale Funktionen wie Barrengold, und Forderungen nach einem Verbot „digitaler Goldbarren“ entbehren jeder Grundlage.

Literatur:

Bershidsky, L. (2017), Bitcoin’s High Transaction Fees Show Its Limits. The Original Cryptocurrency May Never be a Widespread Payment Instrument. https://www.bloomberg.com/view/articles/2017-11-14/bitcoin-s-high-transaction-fees-show-its-limits.

Den Haan, W., Ellison, M., Ilzetzki, E., McMahon, M., Reis, R. (2017), Economists Relaxed about Bitcoin: New CFM-CEPR Expert Survey on Cryptocurrencies, the Financial System, and Economic Policy, http://voxeu.org/article/economists-relaxed-about-bitcoin-new-cfm-cepr-survey.

Erlei, M. (2017), Bitcoin, Wirtschaftliche Freiheit vom 24. Oktober 2017, http://wirtschaftlichefreiheit.de/wordpress/?p=21683

European Central Bank (2012), Virtual Currency Schemes, Frankfurt/Main.

FAZ (2017), Krypto-Währung. Nobelpreisträger fordert Bitcoin-Verbot, http://www.faz.net/aktuell/finanzen/digital-bezahlen/bitcoin-nobelpreistraeger-joseph-stiglitz-fordert-verbot-15317495.html

Grinberg, R. (2011), Bitcoin: An Innovative Alternative Digital Currency, http://hstlj.org/wp-content/uploads/2011/12/8-grinberg-159-208.pdf.

Hayek, F. A. (1977), Entnationalisierung des Geldes. Eine Analyse der Theorie und Praxis konkurrierender Umlaufsmittel, Tübingen: Mohr.

Huberman, G., Leshno–Ciamac, J. D., Moallemi, M. (2017), Monopoly without a Monopolist: An Economic Analysis of the Bitcoin Payment System, Bank of Finland.

Katz, L. (2017), Bitcoin Acceptance among Retailers Is Low and Getting Lower, https://www.bloomberg.com/news/articles/2017-07-12/bitcoin-acceptance-among-retailers-is-low-and-getting-lower.

Blog-Beiträge zum Thema:

Mathias Erlei: Bitcoins

6 Antworten auf „Krypto-Währungen: Fluch oder Segen?“