Das europäische Haus befindet sich in keinem wohlgeordneten Zustand. Gleich mehrere Probleme gefährden den Wirtschafts- und Währungsverbund: (a) die Folgen der Wirtschaftskrise, (b) die ausufernde Verschuldungen diverser Staaten, (c) ein die Preisniveaustabilität gefährdendes Übermaß an monetärer Liquidität, (d) Tendenzen zu einer weder demokratisch noch ökonomisch legitimierbaren Zentralisierung von Kompetenzen sowie (e) ein verschärfter Umgangston zwischen den Repräsentanten der verschiedenen Nationen. Wie kann Europa mit diesen Schwierigkeiten umgehen? Wie sollte Deutschland auf die Problemlage reagieren? Diese Fragestellungen werden im Folgenden an Hand von drei Zukunftsszenarien diskutiert.

Szenario 1: Das Ideal

Ein erfolgreiches Europa muss alle genannten Probleme nachhaltig lösen. Grundsätzlich ist dies sogar möglich! Die Lösung besteht aus einer Anpassung wirtschaftlicher Strukturen und einer Anpassung der Wirtschaftspolitik. Erstere ist Aufgabe der Märkte und muss hier nicht weiter behandelt werden. Letztere, also die Anpassung der Wirtschaftspolitik, steht im Zentrum der folgenden Überlegungen.

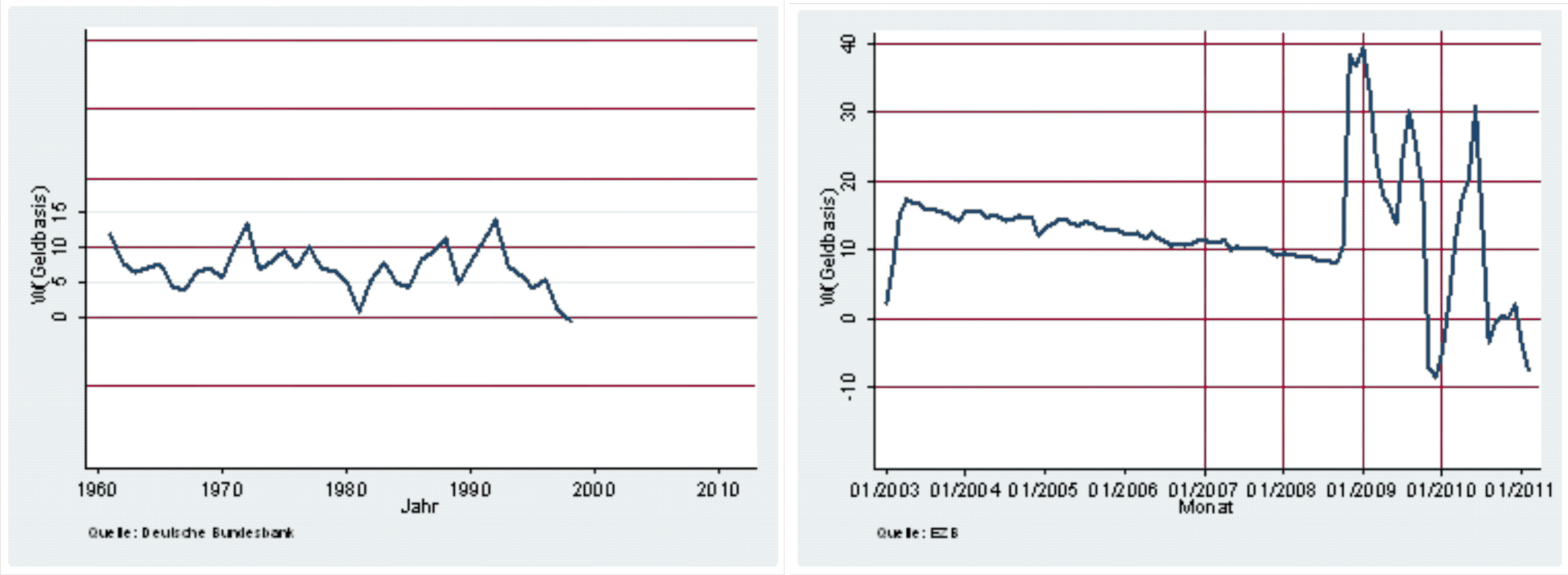

Die Anforderungen an den Politikwechsel sind weitreichend: Zum einen muss die Staatsverschuldung auf ein nachhaltiges Niveau zurückgeführt werden. Dies gilt für alle Länder, auch für Deutschland. Die Schuldenbremse, falls sie wirklich umgesetzt wird, wäre ein gutes Beispiel für viele Länder. Zum anderen ist es unabdingbar, dass die Europäische Zentralbank (EZB) zu einer seriösen Geldpolitik zurückkehrt. In den vergangenen acht Jahren hat sie eine für deutsche Verhältnisse ungewohnt expansive Geldpolitik betrieben und damit einen künstlichen Boom erzeugt, der sich insbesondere an den Finanz- und Immobilienmärkten ablesen lässt. Abbildung 1 verdeutlicht dies anhand des Wachstums der Geldbasis zu Zeiten der Bundesbankpolitik (linkes Diagramm) und der EZB-Politik (rechtes Diagramm).

Abbildung 1: Wachstumsraten der Geldbasis (Deutschland bzw. EWU-Länder)

– zum Vergrößern bitte auf die Grafik klicken –

Die Geldbasis, bestehend aus Bargeldumlauf und Einlagen der Geschäftsbanken bei der Zentralbank, stellt einen guten Indikator für die Ausrichtung der Geldpolitik dar. Wie man sieht, bewegte sich ihre Wachstumsrate bei der Bundesbank im Allgemeinen zwischen fünf und neun Prozent. Nur in der ersten Erdölkrise sowie nach der Wiedervereinigung finden sich Werte von deutlich mehr als zehn Prozent. Ganz anders bei der EZB. Seit 2003 übersteigt die jährliche Wachstumsrate der Geldbasis zehn Prozent zum Teil sehr deutlich. Dass diese Geldmengenexpansion nicht unmittelbar in eine Inflation mündete, liegt daran, dass die Banken die hohe Liquidität nicht in den allgemeinen Kreditmarkt lenkten, sondern vorrangig in die Finanz- und Immobilienmärkte. Der Umstand, dass die Güterpreise derzeit noch nicht so stark angezogen haben, ändert jedoch nichts daran, dass im vorhandenen Geldbestand ein erhebliches Inflationspotential enthalten ist. Dieses gilt es nunmehr behutsam, aber konsequent abzubauen.

Schließlich dürfte es weitestgehend unstrittig sein, dass eine dauerhafte Transferunion, die langfristig Steuereinnahmen aus bestimmten Ländern in andere lenkt, dem europäischen Einigungsprozess großen Schaden zufügt. Der Solidaritätsgedanke wird überstrapaziert, wenn einige Länder ihr Renteneintrittsalter erhöhen und auf Lohnerhöhungen verzichten, um anderen Ländern einen vorzeitigen Renteneintritt und großzügige Lohnsteigerungen zu finanzieren. Es ist sicher verkraftbar, den PIIGS-Staaten einmalig zu helfen, eine dauerhafte Transferunion ist jedoch unbedingt zu vermeiden.

Die Wahrscheinlichkeit der Umsetzung des Idealszenarios

Auch wenn die Politik des Szenarios 1 theoretisch umsetzbar ist, bleibt zu prüfen, ob eine solche Umsetzung auch zu erwarten ist. Zunächst einmal ist klar, dass seitens der Europapolitiker eine Rhetorik des uneingeschränkten Stabilitätsbekenntnisses zu erwarten ist. Zum einen hofft man, damit die Kreditgeber zu beruhigen. Zum anderen besänftigt es die Steuerzahler der Geberstaaten. Doch sind diese Versprechen glaubwürdig? Prinzipiell gibt es zwei denkbare Umstände, die es rechtfertigen könnten, der Rhetorik Glauben zu schenken: (1) Wenn die Europapolitiker ihre Rhetorik ernst nähmen oder (2) wenn ihre Lage heute grundlegend anders zu bewerten wäre als vor zehn Jahren.

Betrachten wir die Glaubwürdigkeit der Rhetorik. Hier genügt vermutlich ein kurzer historischer Rückblick. Derselbe Jean-Claude Juncker, der heute großmütig Finanzmittel von den „ein bisschen simpel“ denkenden Deutschen einfordert, hat 1998 vergleichbar vollmundig erklärt: „Transferleistungen sind so absurd wie eine Hungersnot in Bayern.“ Tatsache ist, dass eine stets im Superlativ formulierte Stabilitätsrhetorik gepflegt wurde, am Ende jedoch die Befürchtungen der Euroskeptiker übertroffen wurden. Nein, es wäre mehr als fahrlässig, den Worten von Politikern zu glauben, die sich mit der Europapolitik ein Denkmal setzen wollen. Ähnliches gilt jedoch auch für die Politiker auf nationaler Ebene, denn mit der Reputation eines „schlechten Europäers“ lässt sich kaum ein Wahlkampf gewinnen. Umgekehrt jedoch wäre ein Image des Retters Europas zweifelsfrei angenehm und hilfreich.

Damit bleibt noch die Möglichkeit, die Lage sei derzeit fundamental anders als vor zehn Jahren. Kann dieses Argument ein berechtigtes Vertrauen in die Stabilitätsrhetorik begründen? (a) Beginnen wir mit der Tagespolitik. Nachdem die geschätzte Inflation für Januar 2011 auf 2,4% angehoben wurde und Trichet ein – wenn auch nur kurzfristiges – weiteres Ansteigen der Inflation einräumte, erschien eine Zinserhöhung naheliegend. Schließlich galt es zu berücksichtigen, dass sich die Leitzinsen auf einem Rekordtief befinden, die Preise immer nur mit einer spürbaren Zeitverzögerung reagieren und die Konjunktur wieder angesprungen ist. Geschehen ist – außer ein wenig Rhetorik – erneut nichts.

(b) Könnte es vielleicht sein, dass die Schuldenländer aus der Krise gelernt haben und sich deshalb zukünftig stabilitätsorientierter verhalten? Nein, auch dies trifft nicht zu. Die überschuldeten Länder machen nur das, was politisch unvermeidbar ist, um sich die Hilfe der Nachbarländer und des IWF zu sichern. Reformen, die den ökonomischen Notwendigkeiten gerecht würden, bleiben aus. So endete auch der Besuch von Vertretern des IWF, der EU-Kommission und der EZB am 12. Februar 2011 in einem Eklat, und die griechische Regierung warf den Gästen Einmischung in die inneren Angelegenheiten Griechenlands sowie Bevormundung vor. Sieht so Stabilitätsbewusstsein aus?

(c) Ein weiteres beunruhigendes Signal ist der Rückzug Axel Webers. Nachdem die EZB ihren Tabubruch des Ankaufs von Staatsanleihen begangen hatte, stand Weber für das Stabilitätsbewusstsein der EZB. Sicher, es mag unüblich sein, dass Notenbanker einander öffentlich kritisieren. Auch mag Webers persönliches Auftreten nicht immer Sympathien wecken. Doch hat sein Protest verdeutlicht, dass es innerhalb der EZB gewichtige Kräfte gab, die das Thema Stabilität ernst nahmen. Wenn er sein Ausscheiden nun damit begründet, dass er „zu wichtigen Fragen eine Minderheitsmeinung vertritt“, so stimmt dies sehr nachdenklich.

(d) Nach wie vor gilt, dass die Euro-Zone kein optimales Währungsgebiet bildet. Dies hat zur Folge, dass es Interessenkonflikte zwischen den Ländern gab und gibt. Die Strategie „One size fits all“ wird auch in Zukunft nicht aufgehen.

(e) Nicht nur, dass die einzelnen Länder der EU mit Haushaltsproblemen zu kämpfen haben, bemüht sich die EU nun auch noch darum, neue Möglichkeiten zur eigenmächtigen Bildung von Staatsschulden einzurichten. Zeugt dies von Stabilitätsbewusstsein?

Fassen wir zusammen: Die Realisierung des Idealszenarios ist zwar prinzipiell möglich, doch nichts spricht dafür, dass sich Politiker auf europäischer und nationaler Ebene diesmal anders verhalten werden als bisher. Weder sind die Politiker glaubwürdiger als zuvor, noch hat sich ihre Lage fundamental geändert. Der Glaube an die eigentlich wünschenswerte Politik erweist sich damit als naives Wunschdenken. Eine gesunde Haltung zu den üblichen stabilitätspolitischen Versprechen dürfte somit lauten: „Fool me once, shame on you! Fool me twice, shame on me!“

Szenario 2: Fool me twice!

Dieses Szenario, das vermutlich der Realität am nächsten kommen wird, entspricht im Wesentlichen der „Weiter-so-Strategie“. Wie schon seit zehn Jahren werden auch zukünftig stabilitätspolitische Sonntagsreden gehalten. Die alte Politik wird jedoch, soweit die Geld- und Kapitalmärkte dies zulassen, fortgesetzt. Ein europäischer Stabilitätsmechanismus wird eingeführt werden. Kurzfristig wird er sich auf dem Niveau der 750 Milliarden Euro des gegenwärtigen Hilfsfonds bewegen. Mittelfristig wird er deutlich anwachsen. Deutschland und andere vormals stabile Länder werden daraus lernen, dass es nicht sinnvoll ist, nur dafür zu sparen, die Defizite anderer Nationen auszugleichen. Folgerichtig werden diese Länder ihre Politik an das Verhalten der südlichen Länder anpassen. Als Vorbild für diesen Prozess könnte der Finanzausgleich zwischen den deutschen Bundesländern dienen.

Langfristig wird ein Abbau der Staatsschulden unvermeidlich sein. Dieser wird vermutlich durch eine gezielt herbeigeführte Inflation realisiert werden. Jede Inflation beeinträchtigt jedoch die Funktionsfähigkeit des wettbewerblichen Preismechanismus. An dieser Stelle sind nun zwei Wege denkbar: Falls die Inflation eine Eigendynamik entwickelt, die außer Kontrolle gerät, hätte dies desaströse Konsequenzen, die in den Geschichtsbüchern vieler Jahrhunderte nachzulesen sind. Doch bleibt zu hoffen, dass es dazu nicht kommen wird. Dann würde die EU mit einer „moderaten“ Inflation, vielleicht irgendwo zwischen 5 und 15 Prozent, leben, die zwar schädlich und wohlstandsmindernd ist, nicht aber zu einem völligen Zusammenbruch der Wirtschaft führen wird. Insbesondere die vormals stärker stabilitätsorientierten Länder werden relativ an Wohlstand einbüßen. Man mag dieses Szenario auch die Japanisierung der europäischen Wirtschaft nennen. Für Deutschland ist diese Entwicklung insbesondere vor dem Hintergrund der demographischen Entwicklung problematisch, da fehlendes Wachstum und Inflation vorrangig zu Lasten der Bezieher von Lohn- und Transfereinkommen (also insb. auch der Rentner) gehen wird.

Szenario 3: Ende mit Schrecken – in solidarischer Haltung

Deutschland hat die Währungsunion aktiv mitgestaltet, und mit dem Beitritt zur Euro-Zone hat es auch ein gewisses Maß an Verantwortung auf sich geladen. Außerdem war es neben Frankreich gerade auch Deutschland, das dem Stabilitätspakt durch Aussetzung des Defizitverfahrens 2004 den Todesstoß versetzte.

Die Währungsunion führte zu einer Angleichung der Kreditzinsen unter den europäischen Nationen. Dadurch erhöhte sich der Anreiz zur Neuverschuldung, dessen Tragweite erst durch die Wirtschaftskrise aufgedeckt wurde, insbesondere für hoch verschuldete Länder.

Wenn Deutschland an den Kosten dieser Fehlentwicklung beteiligt wird, ist dies durchaus folgerichtig. Doch das eigentliche Problem besteht nicht darin, dass Deutschland einen Beitrag zur aktuellen Schuldenkrise anderer Länder leistet. Dies wäre zu verkraften. Es besteht vielmehr darin, dass die Ursachen für die gegenwärtige Stabilitätskrise weiterhin bestehen! Die dauerhafte Beteiligung an immer umfangreicher werdenden Rettungsmechanismen wird so zu einem Fass ohne Boden.

Das Regelsystem des Euro-Verbundes hat sich als unverbindlich und deshalb als untauglich erwiesen. Weder die Haushaltspolitik der Nationen noch das Verhalten der EZB folgte dem Geist der ursprünglichen Vereinbarung. Noch schlimmer: Wähnte man sich früher in einem grundsätzlichen stabilitätspolitischen Konsens, so zeigt sich heute nur noch ein offener Kampf der Stabilitätskulturen. Axel Webers Rücktritt zeigt dies unmissverständlich.

Bundeskanzlerin Merkel gibt in allen entscheidenden Punkten nach. Zwar zögernd, aber sie gibt nach. Natürlich, die Rhetorik stimmt. Immer wieder mahnt sie zur Stabilität, aber offensichtlich befindet sie sich in einer Minderheitsposition. Ein Verbleib im Euro-Verbund wird somit voraussichtlich im Szenario 2 des „Fool me twice“ enden. Somit bliebe Deutschland die Wahl zwischen langfristiger Stagflation und dem Austritt aus dem Euro. Doch wie könnte letzterer aussehen? Meines Erachtens sollte er folgende Bausteine enthalten:

(1) Deutschland scheidet aus dem Euro aus und führt die DM erneut ein. Die Deutsche Bundesbank muss dabei ihre alte Unabhängigkeit zurückbekommen. Erinnern wir uns: Das bedeutete, dass seinerzeit ein Bundesbankpräsident Pöhl eine Geldpolitik verfolgen konnte, die letztlich zum Sturz einer Bundesregierung geführt hat!

(2) Deutschland bekennt sich zur Beteiligung an den Kosten der Schuldenkrise. Diese Anerkennung der Mitverantwortung am gegenwärtigen Dilemma signalisiert zugleich Deutschlands ungebrochene Kooperationsbereitschaft mit allen Ländern der EU. Es erfolgt eine Trennung in Freundschaft. Deutschlands Beitrag darf allerdings nur für den gegenwärtigen Schuldenstand gelten, nicht für zukünftige, höhere Schuldenstände.

(3) Mit dem Austritt aus dem Euro wird die Bundesbank wieder zu einer strikt stabilitätsorientierten Geldpolitik verpflichtet, die primär dem Ziel der Preisniveaustabilität zu dienen hat. Gleichzeitig verstärkt eine der Preisstabilität verpflichtete Geldpolitik den Druck zur Umsetzung der Schuldenbremse.

(4) Der größte wirtschaftliche Erfolg des europäischen Einigungsprozesses, der Europäische Binnenmarkt, wird beibehalten und mit allem Nachdruck gestützt. Dies wird in Anbetracht der deutschen Beiträge zur Bewältigung der derzeitigen Schuldenprobleme anderer Länder nach wie vor möglich sein.

(5) Nach dem Austritt aus der Währungsunion gelten für die DM zumindest zunächst flexible Wechselkurse. Im Anschluss an eine kurzfristige, vielleicht spekulativ überhöhte Aufwertung der DM wird sich der Wechselkurs wieder auf einem gleichgewichtsnahen Niveau einpendeln.

Sollte durch Deutschlands Euro-Austritt auch die restliche Euro-Zone auseinanderbrechen, so wäre dies für die hoch verschuldeten Ländern kein dauerhaftes Problem: Zum einen würde ihre Währung bei flexiblen Wechselkursen abgewertet werden, sodass sie sich in Richtung eines außenwirtschaftliches Gleichgewichts bewegen. Zum anderen würde durch den Europäischen Stabilitätsmechanismus, der sich natürlich nur auf den aktuellen Schuldenstand beziehen darf, eine solidarische Hilfe geleistet, die es den Ländern ermöglicht, eine wirksame Stabilitätspolitik umzusetzen.

Deutschlands Rückkehr zur Deutschen Mark nützt damit Deutschland wie auch den anderen europäischen Ländern, die eine Exit-Option aus der Schuldenpolitik erhalten. Es gibt nur Gewinner, und dies ist die beste Voraussetzung für ein friedliches, kooperatives und durch den Binnenmarkt geeintes Europa.

- Wie hart soll die EU bei Neuverhandlungen des Brexits verhandeln? - 18. Februar 2019

- Reden ist Silber, Schweigen ist Gold?

Wie sollen sich Wirtschaftswissenschaftler in der wirtschaftspolitischen Diskussion verhalten? - 23. September 2018 - Vertrauen

Unverzichtbare, aber zerbrechliche Grundlage des sozialen Konsenses - 14. März 2018

Na ja, eher ein bisschen einfach. Man lässt sich auf ein gemeinsames Projekt ein, es geht eine Zeit lang gut, man profitiert sogar ein wenig davon. Aber wenn dann die ersten Schwierigkeiten auftauchen, haut man einfach ohne großes Nachdenken in den Sack.

Könnte man wenigstens noch erfahren, zu welchem Kurs die knapp 900 Mrd.€ Auslandsaktiva, die von Deutschen derzeit gehalten werden, in die neuen Landeswährungen dann getauscht werden? Und was soll dann passieren, wenn die DM gegenüber diesen neuen Währungen heftig aufwertet? Bei Finanzintermediären stehen auf der anderen Seite der Bilanz Verbindlichkeiten, die dann auf DM lauten werden. Kann man dann wirklich sagen „Selbst schuld!“? Hat man nicht mit dem Übergang zum Euro den Finanzmarktakteuren feste Wechselkurse versprochen? OK, selbst schuld, wenn die daran geglaubt haben. Nur noch zur Erinnerung: Lehman Brothers haben ein Loch von ungefähr 200 Mrd. Dollar hinterlassen.

Und ja, unser Land hat einmal sehr schlechte Erfahrungen mit Inflation gemacht und die moderne Epigenetik erklärt uns, dass sich solche Traumata unter Umständen auch auf nachfolgende Generationen vererben können. Könnte man nicht aber trotzdem auch mal berücksichtigen, dass es Länder gibt, die auch mit Deflation sehr schlechte Erfahrungen gemacht haben bzw. gerade wieder machen? Was bekommt man eigentlich leichter in den Griff, Inflation oder Deflation?

Bravo, Herr Erlei! Sofort nach Berlin schicken!

@Ettlinger:

„Aber wenn dann die ersten Schwierigkeiten auftauchen, haut man einfach ohne großes Nachdenken in den Sack. “

Die „Schwierigkeiten“ waren und sind Betrug. Ohne Nachdenken in den Sack hauen? Also mal anders herum. Ich stehle Ihnen x Euro was sie in „finanzielle Schwierigkeiten“ bringt. Sie lassen es dabei bewenden?

Herr Erlei, Sie schlussfolgern: „Somit bliebe Deutschland die Wahl zwischen langfristiger Stagflation und dem Austritt aus dem Euro.“ Wenn Weber das auch so sehen sollte, warum hat er dann sein Amt als „unabsetzbarer“ Bundesbankpräsident nicht für ein weiteres Jahr genutzt, um für seine Position zu kämpfen und sei es „nur“ medial? Können Sie sich das erklären? Ist das (m.E. unangebrachte) Loyalität einer Regierung gegenüber, die ihre Kraft NICHT „…dem Wohle des deutschen Volkes widme(t), seinen Nutzen mehr(t), Schaden von ihm wende(t)…“? Oder was ist das?

[quote]Deutschlands Rückkehr zur Deutschen Mark nützt damit Deutschland wie auch den anderen europäischen Ländern[/quote]

Dieser Nutzen kann aber nur bei einer Ausblendung aller politischen Aspekte der gemeinsamen Währung angenommen werden.

Drei Szenarien, wobei das zweite Szenario der Realität wahrscheinlich am Nächsten kommt. Da kann ich dem Autor nur zustimmen. Die größten Killer von Kooperation sind nun mal

keine gemeinsame Ziele

keine verbindlichen Regeln von Zusammenarbeit

keine nachvollziehbare Darstellung des Nutzens für jeden Einzelnen

Soweit zum Szenario 1. Zu Szenario 3 gibt es nicht viel zu sagen. „Eine Trennung in Freundschaft“, wie es in dem Artikel heißt, ist genauso unrealistisch, wie das ein Sponsor eines maroden Fußball vereins sich zurückzieht und alle sehen das als Win-Win- Situation.

Interessant finde ich das Szenario 2. Die „Weiter so- Strategie“ wird wahrscheinlich eintreten. Da bin ich ganz der Auffassung des Autors. Nur ich möchte 2 Sätze des Artikels genauer betrachten.

Satz1: Langfristig wird ein Abbau der Staatsschulden unvermeidlich sein. Dieser wird vermutlich durch eine gezielt herbeigeführte Inflation realisiert werden.

Satz2: Man mag dieses Szenario auch die Japanisierung der europäischen Wirtschaft nennen. Für Deutschland ist diese Entwicklung insbesondere vor dem Hintergrund der demographischen Entwicklung problematisch, da fehlendes Wachstum und Inflation vorrangig zu Lasten der Bezieher von Lohn- und Transfereinkommen (also insb. auch der Rentner) gehen wird.

Für reiche Länder wie Deutschland wird es schwierig werden, eine gezielte Inflation herbeizuführen. Ein hoher Altersdurchschnitt und eine geringere Nachfrage nach Gütern deuten eher auf eine Deflation hin. Eben auf eine Japanisierung! Für arme Länder, was meist einhergeht mit einem niedrigen Altersdurchschnitt, ist es natürlich relativ leicht, eine Entschuldung durch Inflation herbeizuführen. Was aber nicht heißen soll, das diese Länder diesen Weg freiwillig gehen würden.

Für mich stellt sich also in erster Line die Frage: Wie können wir dem Damoklesschwert der Japanisierung entgehen.