Steigende Leistungsbilanzdefizite einiger Länder an der Peripherie der Währungsunion legten den Grundstein für die schwelende europäische Finanz- und Staatsschuldenkrise. Die Ursache liegt in den Kapitalmärkten begründet. Leistungsbilanzdefizite müssen durch entsprechende Nettokapitalzuflüsse finanziert werden. Halten die Leistungsbilanzdefizite wie im Fall der heutigen Krisenländer über mehrere Jahre an, dann steigt die Auslandsverschuldung stetig. Sobald diese von den Finanzmärkten als zu hoch angesehen wird, reißen die segensreichen Kapitalzuflüsse ab. Es kommt zur Krise.

– zum Vergrößern bitte auf die Grafik klicken –

Auf der anderen Seite der Leistungsbilanzdefizite stehen Länder, die Kapital- und Güterüberschüsse exportieren. Im Falle Europas vor der Krise war dies vor allem Deutschland. Die von der Regierung Schröder angestoßenen Reformen im öffentlichen und Unternehmenssektor generierten große Sparüberschüsse, die der deutsche Finanzsektor unter anderem nach Südeuropa transferierte. Großer Profiteur dieser Entwicklung war die deutsche Industrie, deren Exporte seit 2001 auch deshalb stark angestiegen sind, weil die Kapitalexporte den Kauf deutscher Produkte ermöglichten.

Abbildung 1 zeigt die spiegelbildliche Entwicklung der Leistungsbilanzen für Deutschland und die späteren Krisenstaaten, denen entsprechende Kapitalströme von Deutschland in den Süden der Währungsunion gegenüberstehen. Abbildung 1 zeigt auch, dass seit der Krise die Leistungsbilanzdefizite der Krisenländer deutlich gesunken sind, während Deutschland weiter mit hohen Überschüssen glänzt. Ein Wahlplakat von Angela Merkel, das mit dem griffigen Slogan „Deutschland ist stark. Und soll es bleiben.“ wirbt, mag auch durch die deutsche Exportstärke motiviert sein.

Aber sind die persistenten Überschüsse wirklich Anlass für Euphorie? In makroökonomischen Modellen geht man davon aus, dass Leistungsbilanzüberschüsse (Leistungsbilanzdefizite) eine Form der Ersparnisbildung (Verschuldung) eines Landes sind. Wenn heute durch konsequente Reformen, emsiges Sparen und tugendhaften Konsumverzicht Leistungsbilanzüberschüsse erwirtschaftet werden, wird ein steigendes Auslandsvermögen zukünftigen Konsum finanzieren. Dies kann für die alternde deutsche Gesellschaft von großem Vorteil sein. Allerdings nur dann, wenn die internationalen Kredite zurückgezahlt werden.

Genau das ist heutzutage fraglich! Denn die Rückzahlung internationaler Kredite ist nur dann sichergestellt, wenn die Kapitalimporte der Schuldnerländer für Investitionen genutzt werden, die in Zukunft Renditen abwerfen. In den Krisenstaaten – und anderen wichtigen Kapitalimporteuren wie den USA – wurden hingegen die Kapitalimporte der Jahre 2001 bis 2007 dem Konsum und der Spekulation zugeführt. Nach dem Platzen der Immobilien-, Finanzmarkt- und Konsumblasen in den Jahren 2007/08 erwiesen sich deshalb die Forderungen deutscher (und anderer nordeuropäischer) Banken als perdu! Die Rückzahlung der Kredite an die deutschen Finanzinstitute wurde nur dadurch sichergestellt, dass man den Krisenstaaten öffentliche Notkredite gewährte. Die Ausfallrisiken finden sich nun in den Bilanzen der Rettungsmechanismen (z. B. ESM) und der Europäischen Zentralbank wieder.

Das setzt die Europäische Zentralbank unter Druck und bringt damit Risiken für die Preisstabilität mit sich. Geht man davon aus, dass die fragwürdigen Wertpapiere in der Bilanz der Europäischen Zentralbank durch Leitzinserhöhungen an Wert verlieren würden (weil die Krisenstaaten bankrott wären), dann wird die Geldpolitik der Europäischen Zentralbank wohl weiterhin sehr expansiv bleiben. Damit steigt die Wahrscheinlichkeit, dass die Kosten der Krise in Form von Inflation und geringer Verzinsung auf die europäischen Sparer überwälzt werden. Diese sind vor allem in Deutschland zu Hause.

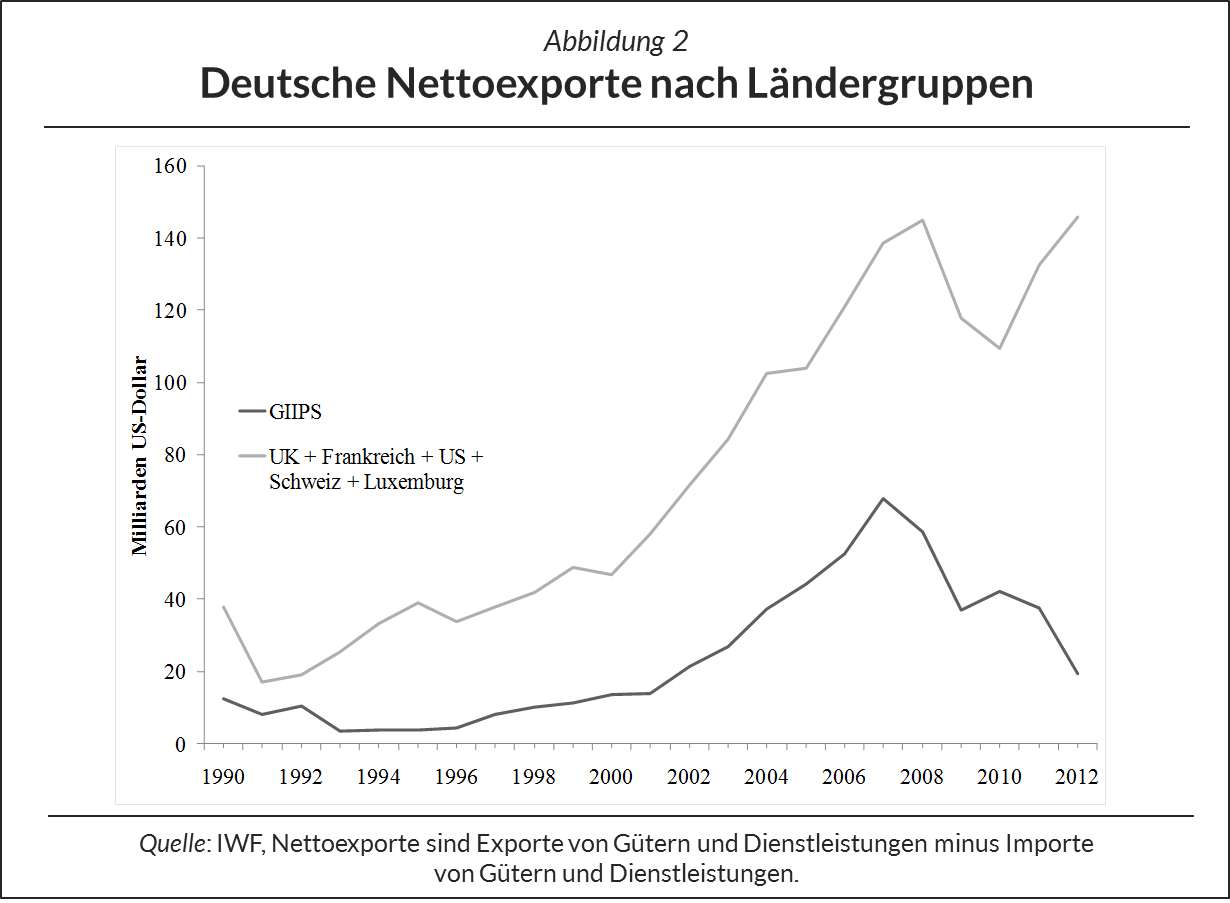

Und wie steht es mit den Kapitalexporten, die seit dem Ausbruch der Krise weiterhin die glänzenden deutschen Leistungsbilanzüberschüsse tragen? In Abbildung 2 geben die Nettoexporte Deutschlands, die in der Regel Kapitalexporten folgen, Hinweis, wohin die Reise geht: nach Frankreich, in die Schweiz, nach Luxemburg, Großbritannien und USA.

– zum Vergrößern bitte auf die Grafik klicken –

Diese Ländergruppe lässt sich in drei Typen unterteilen. Erstens weist Frankreich zunehmend ein Muster wie die derzeitigen europäischen Krisenländer vor der Krise auf: Steigende Leistungsbilanzdefizite gepaart mit steigender Nettoauslandsverschuldung, getrieben von der Reformunfähigkeit der Regierung Hollande. Zweitens, sind auch die Kapitalflüsse in die Finanzzentren USA und Großbritannien mit wachsenden Leistungsbilanzdefiziten gepaart. Da die Konsumquoten in diesen Ländern sehr hoch liegen und die Industriesektoren schwach sind, liegt es nahe, dass die Kapitalzuflüsse zu einem großen Teil konsumiert werden. (Beispielsweise kaufen emsige Banker dank großzügiger Boni schicke deutsche Kraftfahrzeuge.) In welche Vermögensklassen von den Bankern für die deutschen Sparer investiert wird, ist schwer zu sagen. Fest steht nur, dass in Zeiten von Nullzinsen und exzessiver Ausweitung von Zentralbankbilanzen die Wahrscheinlichkeit und das Volumen spekulativer Blasen (z. B. in globalen Immobilien-, Aktien- und Rohstoffmärkten) deutlich zugenommen hat. Platzen diese, sind die Auslandsforderungen deutscher Finanzinstitute erneut vernichtet.

Da mag es, drittens, beruhigend erscheinen, wenn die deutschen Ersparnisse sichere Häfen wie die Schweiz und Luxemburg ansteuern. Die dortigen positiven Leistungsbilanzen weisen sogar darauf hin, dass die Kapitalimporte dort nicht verkonsumiert werden. Doch die Kapitalzuflüsse in die kleinen Finanzzentren werden wohl zu großen Teilen nach London und New York weitertransferiert. Legen die Banken der Schweiz und Luxemburgs dort in spekulativen Märkten an, dann würden auch diese beim Platzen von Blasen ins Wanken geraten. Da die Finanzsektoren der Schweiz und Luxemburgs im Vergleich zum Bruttoinlandsprodukt dieser Länder groß sind, könnten die beiden netten Musterschüler – so wie schon Island in der jüngsten Krise – in Verlegenheit geraten. Die Rückzahlung deutscher Ersparnisse wäre dann selbst aus diesen vermeintlich sicheren Häfen ungewiss.

Betrachtet man die deutschen Exportüberschüsse aus dieser Sicht, sind diese nicht nur Zeichen wirtschaftlicher Stärke, sondern Anlass zur Sorge – also die Achillesferse wirtschaftlicher Stabilität! Dem Wohlstand des durchschnittlichen Deutschen, der die Exportüberschüsse auf der Grundlage von schmerzhaften Lohneinschnitten und durch die schleichende Entwertung seiner Ersparnisse trägt, dürften sie schon vor dem Eintritt möglicher neuer Krisen nicht zuträglich gewesen sein. Dieser Trend scheint sich nun fortzusetzen. Zwar kann das Verschenken von Ersparnissen ins Ausland durchaus als ein Wachstumsmodell gesehen werden. Doch schöner für die deutschen Bürger wäre es doch, würden ihre Ersparnisse von ihnen selbst auf den Kopf gehauen.

Referenz:

Schnabl, Gunther 2011: Triebkräfte und Lösungsansätze globaler und europäischer Leistungsbilanzungleichgewichte. Working Papers on Global Financial Markets 23. Verfügbar hier.

- Umverteilung von Jung zu Alt – macht das Sinn? - 13. Dezember 2025

- Der Standort Deutschland fällt zurück

Woran liegt das? Und was ist die Lösung? - 15. September 2025 - Was Schwarz-Rot verspricht (8)

Wachstumslokomotive oder Wachstumsbremse? - 14. Mai 2025

3 Antworten auf „Deutschland ist stark. Und soll es bleiben!

Die Leistungsbilanzüberschüsse als Achillesferse wirtschaftlicher Stabilität“