Die Fed hat zur Bekämpfung der durch das Coronavirus ausgelösten Wirtschaftskrise zahlreiche Notkreditprogramme aus der Taufe gehoben und greift damit in immer mehr Einzelmärkte ein. Diese Maßnahmen mögen angesichts einer beispiellosen Vollbremsung der Wirtschaft verständlich sein. Die Grenze zwischen Geld- und Fiskalpolitik wird allerdings immer mehr verwischt. Längerfristig gefährdet dies die Unabhängigkeit der Fed.

Die Notkreditprogramme der Fed…

In der Weltwirtschaftskrise wurde der Fed 1932 durch eine Ergänzung des Notenbankgesetzes in Notfällen das Recht eingeräumt, Kredite auch an Institutionen außerhalb des Finanzsektors zu vergeben. Dazu wurde die Section 13(3) in den Federal Reserve Act eingefügt. Bereits in der Krise von 2008 hat die Fed auf diesen seit Jahrzehnten ungenutzten Passus zurückgegriffen und zahlreiche Notkreditfazilitäten aus der Taufe gehoben.

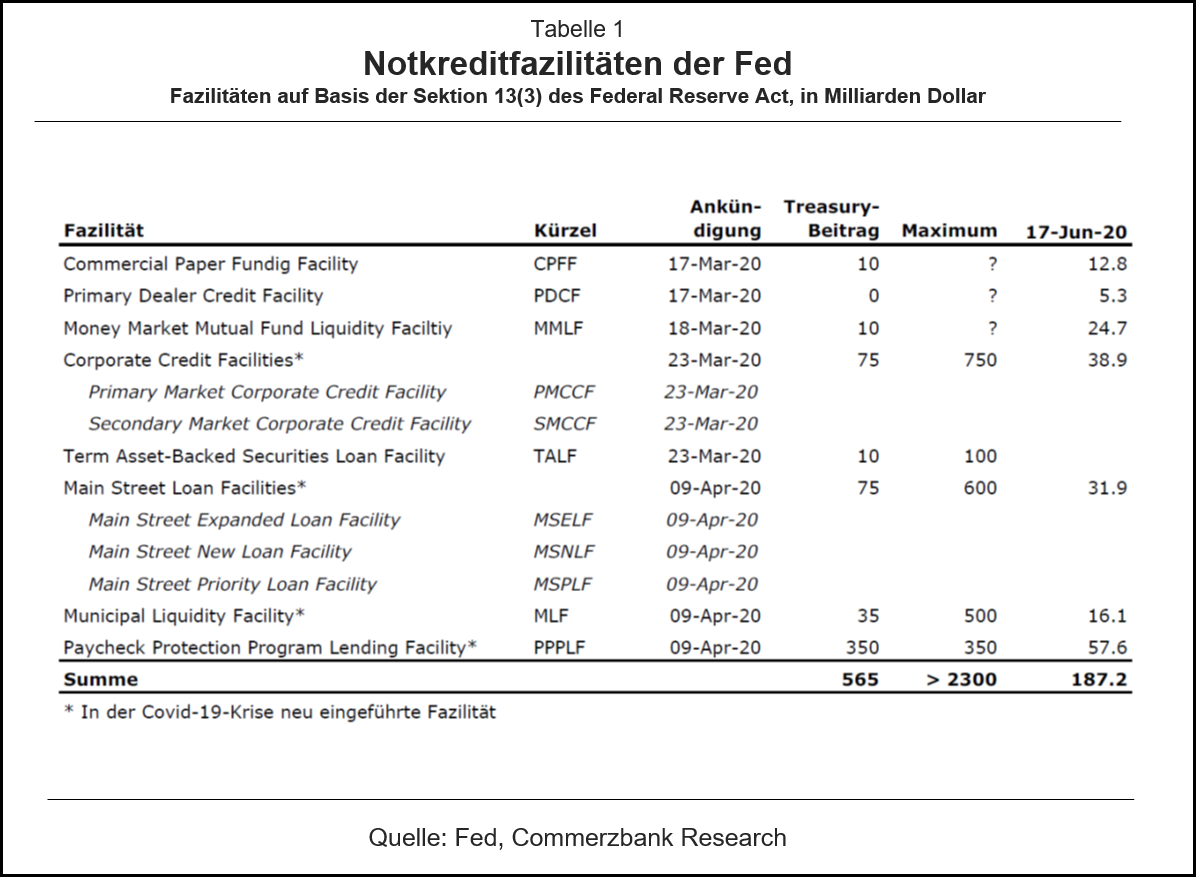

In der aktuellen Krise hat die US-Notenbank erneut in diese Werkzeugkiste gegriffen und in kurzer Zeit, zwischen dem 17. März und dem 9. April, elf Notkreditprogramme angekündigt. Die Inbetriebnahme gestaltet sich bei einigen aber als sehr langwierig. So wurde das TALF noch nicht aktiviert, und das Main Street Lending Program benötigte eine zweimonatige Anlaufphase. Die Notkreditprogramme sind für mindestens 2300 Milliarden Dollar ausgelegt. Bisher – Stand 17. Juni, den aktuellsten Daten – wurden davon aber nur knapp 190 Milliarden Dollar in Anspruch genommen (Tabelle 1).

– zum Vergrößern bitte auf die Grafik klicken –

… und ihre Besonderheiten

Die nach dem einschlägigen Passus so genannten 13(3)-Programme unterscheiden sich in einigen wichtigen Punkten von den normalen geldpolitischen Instrumenten der Fed:

- Sie sind nur in außergewöhnlichen und akuten Notlagen erlaubt und benötigen zu ihrem Einsatz vorab die Zustimmung des Finanzministers.

- Sektion 13(3) schreibt vor, dass die Fed bei solchen Maßnahmen angemessen abgesichert ist und die Steuerzahler vor Verlusten zu schützen sind. Der Finanzminister gibt daher entsprechende Ausfallgarantien oder stellt Eigenkapital zur Verlustabdeckung bereit. Allerdings ist nicht ganz klar, ob das Finanzministerium die Fed für alle etwaigen Verluste entschädigt.

- Aufgrund dieser Besonderheiten lagert die Fed diese Fazilitäten aus und gründet Investmentvehikel, so genannte Special Purpose Vehicle (SPV). Die Fed gibt dann einen Kredit an das SPV und dieses kauft mit dem Geld Wertpapiere oder reicht es als Kredit an Unternehmen weiter.

- Der Dodd-Franck-Act von 2010 schreibt vor, dass die Fed die Programme alle sechs Monate überprüfen muss und nach einem Jahr auslaufen lässt; eine Verlängerung braucht dann erneut die Zustimmung des Finanzministers.

Die Fed greift in immer mehr Märkte ein…

Einige der Programme sind alte Bekannte aus der Krise von 2008/09. Im Folgenden stehen daher die vier neuen im Mittelpunkt:

Corporate Credit Facilities

Diese Programme sollen die Kreditversorgung großer Unternehmen sicherstellen. Die Primärmarktfazilität (PMCCF; bis 500 Mrd Dollar) soll dazu direkt Kredit an diese Unternehmen vergeben bzw. neu begebene Bonds dieser Firmen übernehmen. Die Sekundärmarktfazilität (SMCCF, bis 250 Mrd Dollar) soll die Liquidität bereits begebener Anleihen am Markt gewährleisten.

Am Sekundärmarkt kann die Fed nach Maßgabe des CARE-Act (dem vom Kongress verabschiedeten Corona-Hilfsprogramm) nur von solchen Firmen Anleihen kaufen, die die Mehrheit ihrer Angestellten in den USA beschäftigen. Dies würde eine potenziell aufwendiges Zertifizierungsverfahren voraussetzen, an dem Unternehmen aktuell wohl kaum Interesse haben. Daher räumte der CARE-Act der Fed auch die Möglichkeit ein, Käufe nach Maßgabe eines „breiten“ Index vornehmen.[1]

Die Fed hat die Corporate Credit-Programme stets damit begründet, dass sie dadurch die Funktionsfähigkeit der Märkte sicherstellen will. Diese Begründung wird allerdings allmählich dünn, da der Markt für Unternehmensanleihen nach einer kurzen Erschütterung zu Anfang der Krise seit Monaten reibungslos läuft und die Firmen keinerlei Schwierigkeiten bei ihren Emissionen hatten.

Die Fed kann zwar zu ihrer Verteidigung anführen, dass gerade die Ankündigung des Programms zu einer raschen Einengung der Spreads führte. Wenn dieser Ankündigungseffekt ausreichte, ist es allerdings fraglich, warum man dann in einem funktionierenden Markt mit Käufen tätig wird und nicht nur im Bedarfsfall eingreift.

Main Street Lending Program

Der Fed wird regelmäßig vorgeworfen, vor allem die Interesse der Wall Street im Auge zu haben und die reale Wirtschaft – die „Main Street“ – zu vernachlässigen. Die Notenbank hat auf diese Kritik reagiert und ein Kreditprogramm für die Wirtschaft installiert, das Main Street Lending Program. Dieses kauft Banken Kredite an kleine und mittlere Unternehmen ab.

Dieses Programm ist naturgemäß kleinteiliger. Die Expanded Loan Facility hat eine Mindestkreditgröße von 10 Mio Dollar, die beiden anderen Fazilitäten (MSNLF und MSPLF) eine von lediglich 250 Tsd Dollar. Nicht zuletzt der deutlich erhöhte administrative Aufwand hat zu einer recht langen – und von Interessenvertretern der Wirtschaft scharf kritisierten – Anlaufphase beigetragen.

Municipal Liquidity Facility

Die Bundesstaaten und Kommunen haben einen deutlich geringeren fiskalischen Spielraum wie die Bundesregierung und leiden in der Krise daher unter Haushaltsnöten, die sie zu umfangeichen Entlassungen zwingen. Das höhere Risiko und die geringere Liquidität der Kommunalanleihen sorgten anfangs der Krise für deutliche Verspannungen an diesem Markt. Um den Kommunen und Bundesstaaten dabei zu helfen, „den Druck auf ihren Cash Flow besser zu managen“, hat die Fed erstmals ein Programm zum Ankauf von Kommunalanleihen bis zu einer Laufzeit von 36 Monaten aufgelegt. Dafür stehen maximal 500 Mrd Dollar zur Verfügung.

Paycheck Protection Program Lending Facility

Das Coronahilfspaket des Kongresses enthält 350 Mrd Dollar an Krediten für Unternehmen, das kleineren Unternehmen Anreize geben soll, auf Entlassungen zu verzichten. Die Kredite werden erlassen, wenn die kreditnehmenden Unternehmen ihre Arbeitnehmer für einen gewissen Zeitraum weiterbeschäftigen. Diese Kredite werden von Banken vergeben und von der mit der Verwaltung des Programms beauftragten Small Business Administration garantiert. Die Fed wiederum ermöglicht den Banken die Refinanzierung, indem sie ihnen Kredite gibt, die mit den von diesen Banken vergeben PPP-Krediten besichert sind.

… um beispiellose Krise zu bekämpfen

Die Fed sah sich im Frühjahr mit einer noch nie dagewesenen Vollbremsung der Wirtschaft konfrontiert. Die Produktion brach ein, und Prognosen ließen einen Anstieg der Arbeitslosenquote auf bis zu 25% befürchten. Die US-Notenbank setzte daher jedes Mittel in ihrem Arsenal ein, um die Krise einzudämmen. Diese Notlage ist bei einer Bewertung der Programme in Rechnung zu stellen.

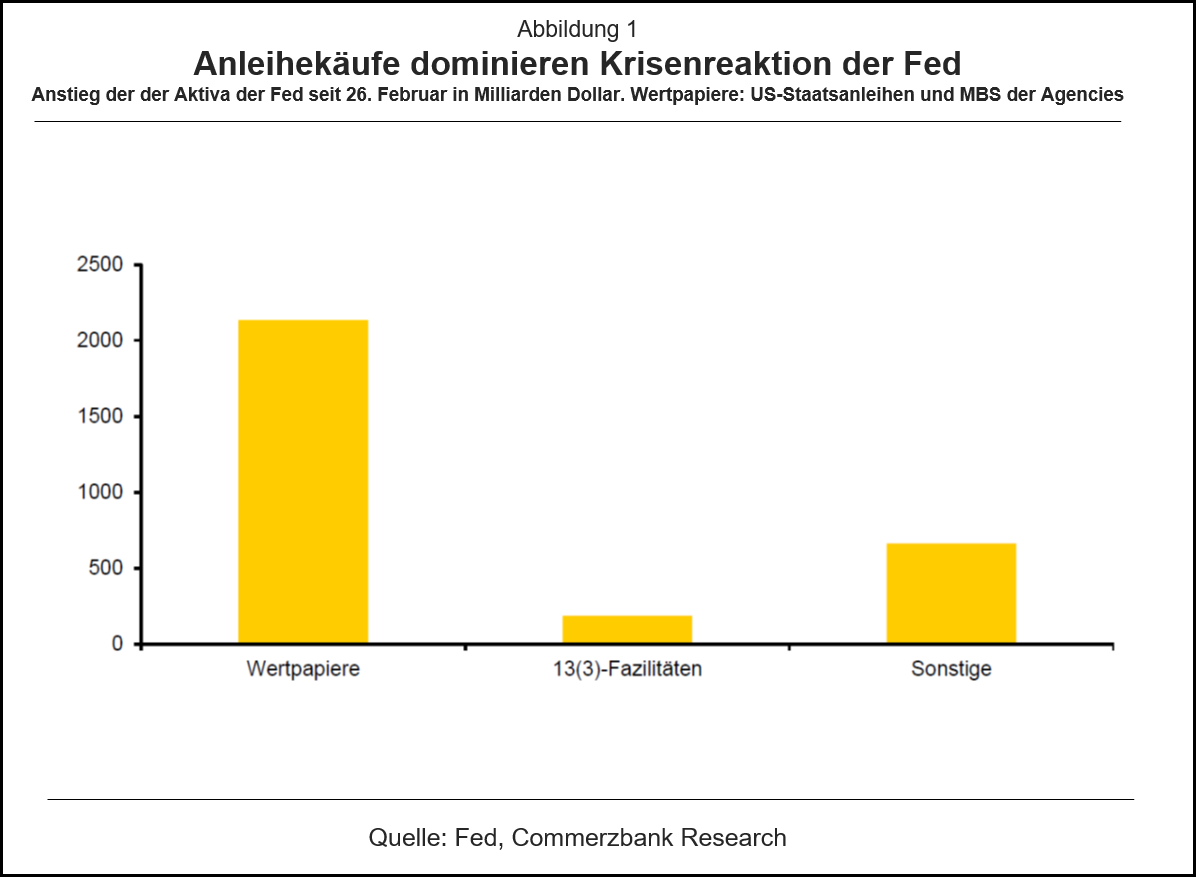

Zwar haben die Notkreditprogramme viele Schlagzeilen gemacht und die Fed administrativ stark gefordert. Klar ist allerdings auch, dass sie in geldpolitischer Sicht nur die zweite Geige spielen. In Zeiten eines auf null gefallenen Leitzinses setzt die Fed expansive Impulse mit einer Ausweitung ihrer Bilanzsumme – und diese wurde vorwiegend durch die „konventionelle“ quantitative Lockerung bewerkstelligt. Seit Ende Februar hat die Fed mehr als 2100 Mrd Dollar an Staatsanleihen und hypothekengedeckten Bonds (MBS) gekauft. Demgegenüber fallen dies bislang knapp 190 Mrd Dollar der über die Notkreditfazilitäten ausgereichten Mittel kaum ins Gewicht (Abbildung 1). Deren hauptsächliche Wirkung war, wie oben angedeutet, der Ankündigungseffekt.

– zum Vergrößern bitte auf die Grafik klicken –

Einmal mehr nimmt die Fed in der Not erhebliche langfristige Risiken in Kauf. Diese ergeben sich nicht zuletzt aus ihrem Vordringen auf eigentlich fiskalpolitisches Gebiet. Dies bedroht die Unabhängigkeit der Notenbank, da sich der Kongress früher oder später verstärkte Kontrollbefugnisse einer Fed, die mit einem breiten Mandat unterwegs ist, geben wird. Viel wird davon abhängen, ob sich die Fed nach Krisenende tatsächlich so rasch von den Notkreditprogrammen verabschieden kann, wie sie es eigentlich vorhat.

Wie schon nach der Krise von 2007/09 ist eine Normalisierung der Geldpolitik zeitaufwendig und wird kaum vor der nächsten Krise abgeschlossen werden können. Somit ist die Grenze von Geld- und Fiskalpolitik wohl dauerhaft porös geworden.

— — —

(1) Es ist allerdings auf Kritik gestoßen, dass die Fed bei ihren Käufen am Sekundärmarkt keinen der gängigen breiten Bond-Indizes zugrundelegen will, sondern einen selbst konstruiert, der dann auch noch regelmäßig angepasst werden soll. Offensichtlich will sich die Fed bei ihren Käufen größtmöglichen Handlungsspielraum offenhalten, was die gesetzlichen Vorgaben sehr dehnt.

Blog-Beiträge zur „Unabhängigkeit der EZB“:

Jörg Krämer: Grenzenlose Unabhängigkeit gefährdet die Unabhängigkeit

Bernd Lucke: Das BVerfG stellt die Unabhängigkeit der EZB nicht in Frage

Uwe Vollmer: Das Urteil des Bundesverfassungsgerichts zu PSPP. Anfang vom Ende der Notenbankunabhängigkeit

- Gastbeitrag

Warum hat die US-Wirtschaft die Zölle so gut weggesteckt? - 18. Januar 2026 - Gastbeitrag

Wie wichtig ist KI für die US-Wirtschaft? - 15. Dezember 2025 - Gastbeitrag

Wie sicher ist der sichere Hafen? - 30. Mai 2025