Schuldenfinanzierte Staatsausgaben stehen hoch im Kurs. Weltweit erreichen viele Länder ungesunde Schuldenniveaus. In Deutschland steht die Schuldenbremse unter Druck. Doch wer soll die Finanzpolitiker dann disziplinieren? Im Mittelpunkt dieses Beitrags stehen die Finanzmärkte. Und dabei zeigt sich: Auf die Finanzmärkte ist aus unterschiedlichen Gründen kein Verlass. Wenn jetzt noch die Fiskalregeln aufgeweicht oder ausgehebelt werden, wird der Kampf gegen die Schulden zu einem Kampf mit offener Deckung.

Verkehrte Welt. Der Internationale Währungsfonds preist in seinem neuesten Fiscal Monitor die Vorzüge von Schuldenregeln für Länder mit angespannten Staatsfinanzen. Schon der Titel der Herbstausgabe spricht Bände: „Strengthening the Credibility of Public Finances“. Zur gleichen Zeit überbieten sich Politiker und Ökonomen ausgerechnet im traditionell stabilitätsorientierten Deutschland mit Ideen, wie die Schuldenbremse möglichst kreativ umgangen werden könnte.

„Es wird nicht am Geld scheitern“ hört man immer häufiger aus der Politik.[1] Die wegen der Corona-Pandemie ausgesetzte Schuldenbremse scheint auch über Corona hinaus keine große Rolle mehr spielen zu sollen. Beziehungsweise soll die Zeit, in der die Schuldenbremse pandemiebedingt ausgesetzt ist, noch genutzt werden, um den Staat mit Krediten für die nächsten Jahre zu versorgen.[2] Rechtlich stehen solche Ideen wohl auf mehr als wackeligen Füßen.[3]

In der Wissenschaft geht es ansonsten etwas diskreter zu. Hier werden seit einiger Zeit Konzepte entwickelt, die dem Staat höhere Schulden ermöglichen sollen, ohne die Regeln der Schuldenbremse zu verletzen. Hoch im Kurs stehen dabei Investitions- und Staatsfonds.[4] Da in diesen Fällen durch neue Schulden auch neue Werte geschaffen werden, stehen die Chancen wohl gut, dass sie mit den Regeln der Schuldenbremse nicht kollidieren.[5]

Auf europäischer Ebene kommt der Stabilitäts- und Wachstumspakt abermals auf den Prüfstand.[6] Dem Pakt soll ein „zeitgemäßes“ Gewand gegeben werden. Damit ist letztlich wohl gemeint, die Realität der hohen Schulden anzuerkennen und den Ländern mehr finanzpolitische Flexibilität zu ermöglichen.

Haben Schulden ihren Schrecken verloren?

Zunächst zu einer wichtigen Grundsatzfrage: Haben Schulden ihren Schrecken verloren? Oder zugespitzt: Hat die herkömmliche Theorie versagt? Die klare Antwort lautet: Nein, sie hat nicht versagt. Im Gegenteil. Zwar sind die Schuldenstände in einigen Ländern weit über die für finanzierbar gehaltenen Niveaus hinaus gestiegen, doch die Jahre seit der globalen Finanzkrise liefern klare Belege dafür, dass zu hohe Staatsschulden brandgefährlich sind. Ab welchem Punkt Staatsschulden „zu hoch“ sind, lässt sich gleichwohl nicht mit mathematischer Präzision herleiten. Ob ein Staat noch kreditwürdig ist oder nicht, darüber entscheiden die Investoren mit ihrem Vertrauen. Und wann das Vertrauen in die Zahlungsfähigkeit eines Landes kippt oder verloren geht, lässt sich nicht vorausberechnen.

In der Eurozone wurden die hochverschuldeten Länder wie Griechenland und Italien zu Sorgenkindern – ganz im Sinne der herkömmlichen Theorie. Und es waren die fiskalisch vergleichsweise soliden Länder, die den angeschlagenen Ländern wieder auf die Beine geholfen haben. Das geldpolitische Dauerfeuer und der hektische Umbau der europäischen Fiskalarchitektur (EFSF, ESM, „EU Next Generation“) waren und sind nur deshalb nötig, weil hochverschuldete Staaten nicht mehr aus eigener Kraft zurechtkommen. Private Geldgeber sind inzwischen häufig nur noch bereit, Staaten Geld zu leihen, wenn sie eine implizite Garantie von der Zentralbank haben. Nämlich dass sie im Ernstfall die in ihren Portfolios befindlichen Staatsanleihen an die Zentralbank verkaufen können, wenn ein Staat die eingegangenen Schulden nicht mehr begleichen kann.

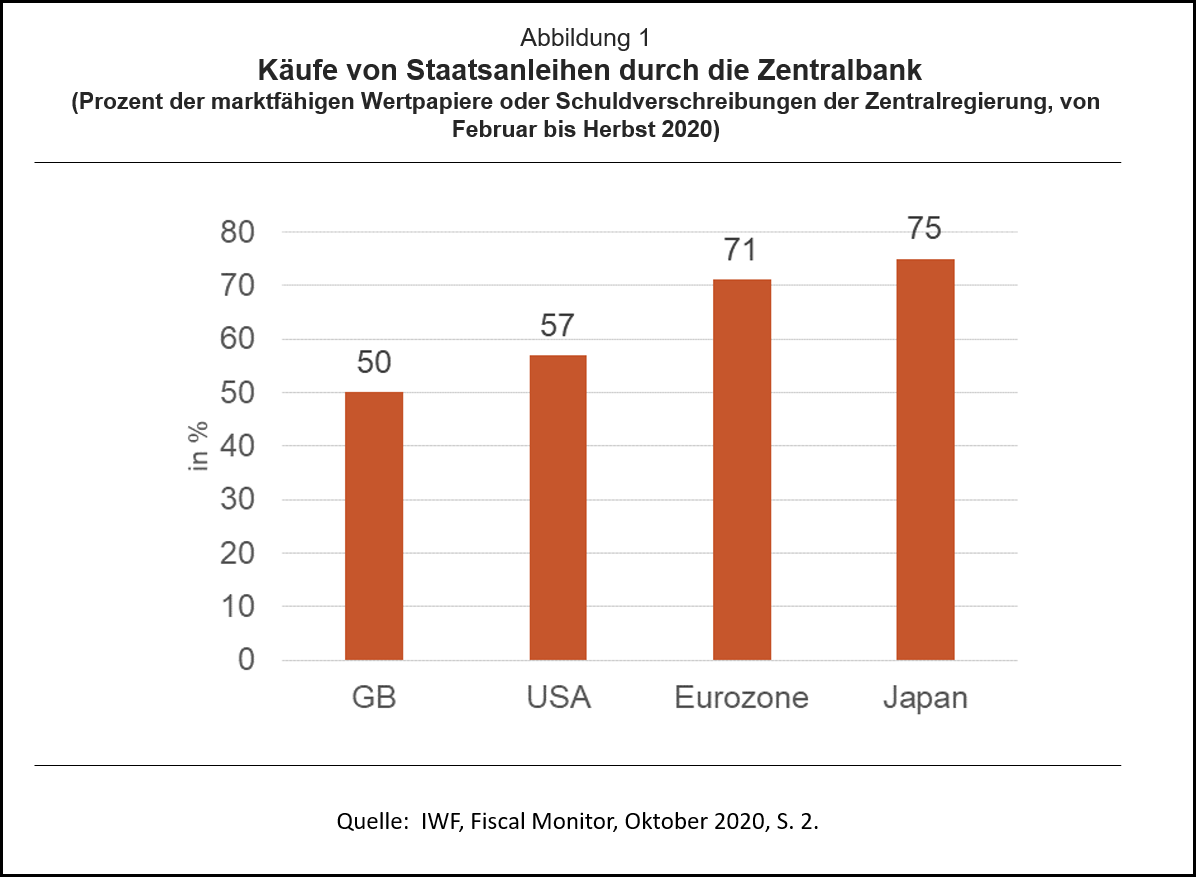

Auch außerhalb der Eurozone geht es vielfach nicht mehr ohne die Zentralbanken. Dabei ist es nicht zu beanstanden, dass die Zentralbanken der großen Wirtschaftsräume in der Anfangsphase der Pandemie zum Teil deutlich mehr als 50 % aller emittierten Staatspapiere gekauft hat (Abbildung 1). Zur Erinnerung: Der Normalfall ist, dass Staaten Anleihen emittieren, die von privaten Investoren – und nicht von Zentralbanken – gekauft und gehalten werden. Die Anfangsphase der Pandemie war allerdings keine normale Zeit. Es herrschten Ungewissheit und zuweilen Panik. Niemand wusste, wie die Wirtschaft und das Finanzsystem einen solchen global simultan stattfindenden Schock mit einem zeitweiligen Herunterfahren des wirtschaftlichen und öffentlichen Lebens verkraften würden. In einer Zeit höchster Ungewissheit und Risikoaversion bleiben als handlungsfähige Akteure dann oft nur noch die Zentralbanken.

Doch schon vor Ausbruch der Pandemie waren die Zentralbanken zu wichtigen Finanziers einiger stark verschuldeter Länder geworden.[7] Von den rekordhohen japanischen Staatsschulden (rund 250 % des BIP) lagen bereits vor Februar 2020 rund 50 % aller Staatsanleihen bei der Bank of Japan. Ohne die Zentralbank wäre das japanische Schuldenmodell also längst nicht mehr tragbar.

– zum Vergrößern bitte auf die Grafik klicken –

Offenkundig liegt die herkömmliche Theorie mit ihren Warnungen vor ausufernden Staatsschulden richtig. Der erwähnte Fiscal Monitor des IWF zeigt: Selbst die großen internationalen Institutionen, die inzwischen manche inhaltliche Neuausrichtung hinter sich haben und vom ehemaligen „Washington Consensus“ abgerückt sind, halten hohe Staatsschulden weiter für eine Gefahr. Der IWF sucht nach Wegen, wie Länder mit angespannter Finanzlage aus der Klemme wieder herauskommen. Die Thesen der sogenannten „Modern Monetary Theory“ (MMT), wonach die Zentralbank der Regierung jeden Ausgabenwunsch finanzieren kann, ohne dadurch Inflationsgefahr zu verursachen, hält niemand für richtig. Selbst unter Keynesianern müsste man mit der Lupe nach MMTlern suchen.

Es bleibt also dabei: Staatsschulden sind ab einer gewissen Höhe gefährlich. Die Vermengung von Geld- und Finanzpolitik mag in absoluten Notlagen gerechtfertigt sein. Auf Dauer werden dadurch jedoch neue Probleme geschaffen. Es wäre deshalb die Aufgabe der Politik, die Zentralbanken von deren Notfalleinsätzen zu befreien, indem sie zu soliden Staatsfinanzen zurückkehren. Solide Staatsfinanzen für „nicht mehr zeitgemäß“ zu erklären, bewirkt das Gegenteil.

Fiskalische Disziplin: Politiker haben meist die falschen Anreize

Das Ziel – solide Staatsfinanzen – ist klar, auch wenn die aktuelle Diskussion in Deutschland einen anderen Eindruck vermittelt. Doch welche Wege führen zum Ziel? Wer diszipliniert das Finanzgebaren des Staates? Diese Frage wurde lang und breit diskutiert – vor der Euro-Einführung, aber auch danach immer wieder. Wenn jetzt aber der Geist der Schuldenbremse in Deutschland zur Disposition steht, müssen wir die Argumente rekapitulieren und neu bewerten.

Prinzipiell können drei Dinge zu einer solide Finanzpolitik führen: 1. Ökonomische Vernunft der wirtschaftspolitischen Akteure, 2. Finanzmärkte, 3. Fiskalregeln.

Wirtschaftspolitiker können aus Überzeugung und ohne äußeren Druck einen wirtschaftspolitisch vernünftigen Kurs einschlagen. Neben Ausgabendisziplin und einer wachstumsfreundlichen Haushaltspolitik gehört dazu auch permanente Reformbereitschaft. Im Idealfall können Länder auf diese Weise Schulden vermeiden oder aus bestehenden Schulden herauswachsen. Allerdings: Die Anreize für Politiker sind nicht sonderlich stark ausgeprägt, eine in diesem Sinne effiziente Wirtschaftspolitik zu machen. Das Bedienen von Interessengruppen verleitet zu kreditfinanzierten Ausgaben und zum Erhalt bestehender Strukturen. Die Erfahrungen zeigen, dass wachstumsfreundliche Politik kein Selbstläufer ist. Es braucht zusätzlich Anreize und institutionelle Arrangements.

Finanzmärkte haben enttäuscht und sind derzeit außer Kraft gesetzt

Finanzmärkte liefern wichtige Anreize für eine höhere Haushaltsdisziplin. Zumindest in der Theorie. In der gegenwärtigen Lage tun sie es nicht. Doch der Reihe nach.

(Potentielle) Käufer bewerten die Risiken, die sie mit dem Erwerb von Staatsanleihen eingehen. Sehen sie die Gefahr, dass ein Land die Kredite nicht vollständig zurückzahlen kann, verlangen sie eine höhere Risikoprämie. Das betreffende Land muss dann höhere Zinsen zahlen. Bereits im Umlauf befindliche Staatsanleihen sinken im Kurs. Die Politiker erhalten also eine Rückmeldung der Finanzmärkte über die Qualität ihrer Wirtschaftspolitik. Für die wirtschaftspolitischen Akteure ergibt sich somit ein Anreiz, einen finanzpolitisch nachhaltigen Kurs einzuschlagen.

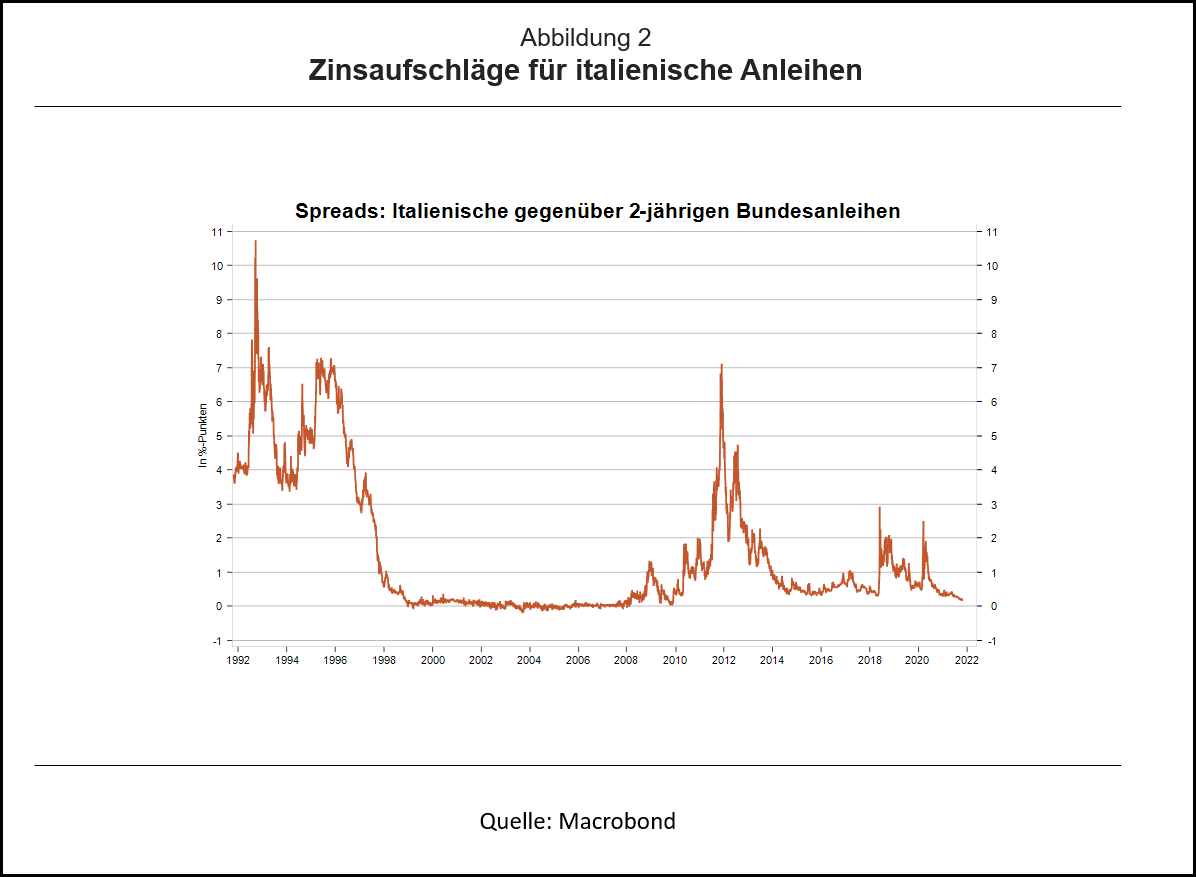

Zinsspreads geben Aufschluss darüber, wie hoch die Märkte das Kreditausfallrisiko für ein Land einstufen. Dabei werden die Zinsen eines Landes (zum Beispiel Italien) mit den Zinsen eines anderen Landes verglichen, dessen Staatsanleihen als ausfallsicher gelten (zum Beispiel Deutschland). Aus der unterschiedlichen Höhe der zu zahlenden Zinssätze ergibt sich der Zinsspread. Je höher die Finanzmärkte das Ausfallrisiko des weniger soliden Landes einstufen, desto höher ist der Spread. Abbildung 2 zeigt den Spread für italienische und deutsche Staatsanleihen mit zweijähriger Laufzeit. Mehrere Dinge stechen ins Auge: a) die hohen Zinsaufschläge in der Ära vor der Euro-Einführung, b) das Verschwinden der Aufschläge zwischen der Euro-Einführung der globalen Finanzkrise, c) die starken Ausschläge während der Eurokrise und d) die kleineren Ausschläge in den vergangenen Jahren, als die Schuldentragfähigkeit Italiens abermals in den Fokus der Märkte rückte.

– zum Vergrößern bitte auf die Grafik klicken –

Die großen Ausbrüche während der Eurokrise und die kleineren in jüngeren Vergangenheit signalisierten Marktstress. Die Finanzmarktakteure sorgten sich, dass Italien die hohe Schuldenlast nicht mehr würde tragen können. Auch die Sorge vor einem Ausstieg Italiens aus der Währungsunion griff um sich. Während der Eurokrise zerstreute der damalige EZB-Präsident Mario Draghi mit seiner „Whatever it takes“-Rede die Sorgen der Finanzmärkte, sodass die Spreads sich wieder einengten. Draghi verhinderte damit auch eine sich selbst erfüllende Prophezeiung.

Beim letzten Ausbruch 2020, als Italien als erstes Land in Europa besonders heftig von der Corona-Krise getroffen wurde, musste wieder die EZB einspringen. Erneut war es vor allem ihr zu verdanken, dass sich die Zinsspreads innerhalb der Eurozone wieder einengten.[8] Der Stress wich aus den Märkten.

Die Anzeichen für eine fiskalische Dominanz der Geldpolitik mehren sich – nicht nur in der Eurozone: Die Geldpolitik muss sich zunehmend um die Stabilisierung der Staatsschulden kümmern. Ihr eigentlicher Auftrag, das Preisniveau zu stabilisieren, tritt notgedrungen in den Hintergrund. Noch-Bundesbankpräsident Jens Weidmann hat schon vor vielen Jahren vor den Gefahren der fiskalischen Dominanz gewarnt.[9] Wenn aber die Zentralbanken gezwungen sind, die Zinsspreads in der Eurozone zu begrenzen und in anderen Ländern die Zinsen durch Anleihekäufe niedrig zu halten, dann verlieren die Finanzmärkte ihre Signal- und Disziplinierungsfunktion.

Jede einzelne Maßnahme mag gerechtfertigt gewesen sein, um in akuten Notlagen größeres Unheil zu verhindern. Im Ergebnis sind aber die Preise an den Anleihemärkten verzerrt. Damit sind Zinsen und Spreads als Risikoindikatoren noch ungefähr so nützlich wie ein Fieberthermometer, das nur noch Temperaturen zwischen 36,0 und 37,5 Grad anzeigt – selbst wenn der Patient an hohem Fieber leidet. Die Finanzmärkte sind als Risikoindikator und Disziplinierungsinstrument deshalb derzeit fast ein Totalausfall.

Damit nicht genug. Selbst wenn sich die Notenbanken wieder aus den Anleihemärkten zurückziehen, werden die Finanzmärkte nur bedingt hilfreich sein. Sie hatten schon vor der Finanz- und Eurokrise keine gute Arbeit geleistet. Ökonomen waren im Schnitt zu optimistisch bezüglich der Frühwarnfunktion. Märkte übertreiben in die eine wie die andere Richtung. Mal ignorieren sie Risiken, mal übertreiben sie. Griechenland konnte sich in den Nuller-Jahren bis zur Finanzkrise praktisch genauso billig Geld leihen wie Deutschland (Abbildung 3). Damals hatte Griechenland bereits durchgehend einen Schuldenstand von mehr als 100 % des BIP. Auch der sonstige Zustand der griechischen Volkswirtschaft war bekannt: der kreative Umgang mit Statistik, die Maastricht-missachtende Haushaltspolitik, die schwache industrielle Basis, die Handelsdefizite, die blühende Schattenwirtschaft, das ineffiziente Steuersystem. Man hätte kein Ökonomie-Studium gebraucht, um Zweifel an der Bonität Griechenlands zu haben. Doch die Experten an den Finanzmärkten blendeten diese Risiken mehrheitlich einfach aus.

– zum Vergrößern bitte auf die Grafik klicken –

Ökonomen, die von der strengen Effizienz der Finanzmärkte überzeugt sind, hatten damals eine Erklärung für fehlende Risikoaufschläge parat: Sie argumentierten, der Markt würde einen – eigentlich verbotenen – Bailout Griechenlands (und ggf. anderer Länder) perfekt antizipieren. Doch wieso sind die Risikoprämien dann ausgerechnet in dem Moment in die Höhe geschossen, als der Bailout offiziell diskutiert und schließlich vollzogen wurde?

Mir scheint die Sichtweise, Märkte hätten die perfekte Voraussicht und würden Risiken effizient bepreisen, nicht zutreffend zu sein.[10] Es erscheint plausibler, dass es an den Märkten multiple Gleichgewichte gibt. Mit einem und demselben Datenkranz können die Marktakteure entweder vollkommen gelassen umgehen und „heile Welt“ spielen oder sie verfallen in Panik. Vor der globalen Finanzkrise haben sich die Marktakteure einschließlich der Ratingagenturen schlichtweg nicht für die potentiellen Risiken interessiert. Als das Drama um die griechischen Staatsfinanzen seinen Lauf nahm, schlug die Stimmung schlagartig um und die Finanzmarktakteure witterten plötzlich überall Pleitekandidaten. Die Lehre der Eurokrise ist: Finanzmärkte disziplinieren nicht (zumindest nicht immer), sie bestrafen lediglich (freilich nachdem sie vorher vergessen hatten zu warnen). Es wäre deshalb leichtsinnig, die Kontrolle der Staatsfinanzen hauptsächlich den Finanzmärkten zu überlassen. Und umso wichtiger ist es, griffige Fiskalregeln zu haben.

Nach mehr als 20 Jahren im Banken– und Finanzmarkt habe ich Zweifel an der alten These „Der Markt hat immer Recht“. Märkte übertreiben, zuweilen sogar kräftig. Gründe dafür sind Daumenregeln, Herdentriebe, unzureichend geprüfte Narrative oder Börsenweisheiten wie „The trend is your friend“. Solche Übertreibungen mögen aus Gesamtmarktsicht irrational sein. Sie entspringen aber oft einem individuell rationalen Kalkül bzw. Verhalten der Finanzmarktakteure.[11] In der Praxis wird nicht nur auf die fundamentalen Werte geschaut. Stattdessen spielen auch Erwartungen über das Verhalten der übrigen Marktteilnehmer eine wichtige Rolle. Wird allgemein erwartet, dass eine Finanzblase noch größer wird, dann werden viele Akteure vorerst im Markt investiert bleiben. Damit werden erkennbare Fehlentwicklungen aber vorerst nicht korrigiert. Preisblasen können so immer größer werden, bis schließlich alle gleichzeitig aus dem Markt aussteigen wollen.

Schuld daran sind auch die Anreize für die Finanzmarktakteure. Relevante Zeiträume liegen aus Gehalts- und Karrieregründen eher bei einem als bei zehn Jahren. Wirtschafts-, geld- und finanzpolitische Entscheidungen werden primär auf die kurz- und mittelfristigen Folgen abgeklopft. Etwaige Langfristfolgen spielen allenfalls eine Nebenrolle. So ist auch zu erklären, dass – Achtung: anekdotische Evidenz – geld- und finanzpolitische Entscheidungen an der Börse gefeiert werden, die kurzfristig Entlastung schafften, aber langfristig die Inflationsgefahren erhöhen.

Anders wäre es schöner, aber: Langfristige volkswirtschaftliche Folgen sind für Kunden und Anlagestrategen als Hintergrundinformation interessant. Entscheidungsrelevant und damit kursbewegend sind aber die kurz- und mittelfristigen Effekte. Und damit bleibt das Problem: Finanzmärkte liefern keine ausreichend guten Preissignale, um die Wirtschafts- und Finanzpolitiker zu disziplinieren. Mit anderen Worten: Ohne zusätzliche Fiskalregeln geht es nicht.

Fiskalregeln als letzte Rettung

Der IWF zitiert in seinem aktuellen „Fiscal Monitor“ mehrere Studien, deren Ergebnisse die Nützlichkeit von Fiskalregeln bestätigen.[12] So haben Simulationsrechnungen ergeben, dass ein initialer Schock, der den Schuldenstand eines Landes um 15 Prozentpunkte erhöht, unterschiedliche Folgen hat: Länder mit Schuldenregeln können den initialen Schuldenanstieg nicht nur schneller beenden, sie schaffen es auch, die Schuldenquote schneller wieder zu senken als Länder ohne Schuldenregeln. Damit bestätigt der IWF indirekt, dass die Grundideen des europäischen Stabilitäts- und Wachstumspaktes richtig waren und es auch heute noch sind.

Umso fragwürdiger ist es, dass der Stabilitätspakt immer wieder infrage gestellt wird. Wären die Fiskalregeln von Anfang an eingehalten worden, wäre uns die Eurokrise erspart geblieben. Alle anderen Länder hätten finanzpolitisch so solide dagestanden, dass es in der Griechenland-Krise keine Ansteckungsgefahr gegeben hätte. Bereits die Reform des Stabilitätspaktes im Jahr 2005 war eine Zäsur. Mit ihr wurde der Pakt so stark verwässert, dass für jedes Land eine passende Ausnahme griffbereit war. Die Kritiker von damals, zu denen auch die Bundesbank gehört, dürfen sich heute bestätigt fühlen. Damals schrieb die Bundesbank in ihrem Fazit: [13]

„Mit den neuen Regelungen wird der Stabilitäts- und Wachstumspakt nach Auffassung der Bundesbank entscheidend geschwächt. … Der eingeschlagene Weg, die Haushaltsregeln einem gelockerten Finanzgebaren anzupassen, führt daher in die falsche Richtung. Aus Sicht der Bundesbank ist besonders gravierend, dass sich dadurch die Rahmenbedingungen für die gemeinsame europäische Geldpolitik verschlechtern können und Konflikte mit der Finanzpolitik wahrscheinlicher werden.“

Die Regeltreue mit den ursprünglichen und den später modifizierten Fiskalregeln war zu keiner Zeit besonders ausgeprägt. In den Jahren 1998 bis 2019 hielten die EU-Länder die Regeln im Durchschnitt gerade einmal zu rund 50 % ein.[14] Die Unterschiede zwischen den Ländern sind gewaltig. Wenig überraschend zeigt sich ein Zusammenhang zwischen der fiskalischen Solidität eines Landes und der Regeltreue (Abbildung 4). Luxemburg hielt die Regeln fast immer ein, Frankreich und Italien nur selten. Wenn nun erneut über eine Reform der Regeln diskutiert wird, sollte deshalb mehr Energie auf die Frage verwandt werden, wie die Einhaltung der Regeln verbessert werden kann als ständig neue Regeln aus dem Ärmel zu ziehen. Denn die Eurozone hat weniger ein Problem mit falschen Regeln, sondern ein Problem mit der mangelhaften Anwendung bzw. Glaubwürdigkeit.

– zum Vergrößern bitte auf die Grafik klicken –

Deutschland war auf europäischer Ebene maßgeblich für die Verwässerung des Stabilitätspaktes mitverantwortlich. Auf nationaler Ebene hat sich Deutschland im Zuge der globalen Finanzkrise mehr Fiskaldisziplin verordnet und führte 2009 eine Schuldenbremse ein. Diese Bremse hat gewirkt. Der Schuldenstand sank zwischen 2010 und 2019 von gut 80 % auf 60 % des BIP – natürlich auch begünstigt von den äußerst niedrigen Zinsen und dem Arbeitsmarktboom.

Was treibt die Befürworter höherer Schulden an?

Angesichts der skizzierten Befunde drängt sich die Frage, wieso die Schuldenbremse plötzlich infrage gestellt wird. Warum werden Schulden wieder salonfähig? Ist es reiner Übermut? Dass Nobelpreisträger Joseph Stiglitz seinem Hobby nachgeht und – diesmal Deutschland – vor solider Haushaltspolitik warnt, kann nicht überraschen. Aber was mag dahinterstecken, wenn Ökonomen, die eigentlich für fiskalische Disziplin stehen, bei höheren Schulden plötzlich keine Berührungsängste mehr haben? Schauen wir zum Abschluss kurz auf mögliche Erklärungsansätze.

Der smarte Ansatz: Heute Schulden zu Negativzinsen aufzunehmen, die Deutschland in einigen Jahren ohnehin (zu dann wahrscheinlich höheren Zinsen) aufnehmen muss, ist ein bedenkenswerter Ansatz. Noch schlummern in den Sozialversicherungen verdeckte, implizite Schulden. Wenn sich die Baby-Boomer in den Ruhestand verabschieden, werden aus impliziten nach und nach explizite Schulden. Sofern der Staat seine Leistungsversprechen einlösen will, muss er an den Kapitalmarkt gehen. An diesem Punkt setzt die Idee eines Staatsfonds an. Deutschland nutzt seine erstklassige Bonität und die damit verbundenen niedrigen Zinsen, um das damit eingenommene Kapital höher rentierlich anzulegen. Aus den Erträgen kann den Bürgern später ein Rentenzuschuss gezahlt werden. Ob der Staat sich tatsächlich als Asset Manager versuchen sollte, ist ein eigenes Thema, das hier nicht diskutiert werden soll. Auch müsste sichergestellt werden, dass die Gelder in Notlagen nicht zweckentfremdet werden. Aber einen gewissen Charme kann man der Idee nicht absprechen.

Der pragmatisch-resignative Ansatz: In einer Welt fiskalischer Sünder weckt der Heilige Begehrlichkeiten. In der nächsten Krise könnte erneut deutsches Steuergeld zur Krisenbewältigung benötigt werden. Damit könnte es rational sein, lieber heute Schulden zu machen, um die eigene Infrastruktur zu modernisieren, als morgen zu Transferzahlungen herangezogen zu werden. Ein solcher Ansatz wäre pragmatisch. Aber er wäre auch gleichbedeutend mit einer Kapitulation. Sind wir schon soweit?

Der differenzierende Ansatz: Aktuell gibt es eine starke Tendenz, Schulden in „gut“ und „schlecht“ zu unterteilen. Schulden seien gut, wenn mit ihnen Zukunftsinvestitionen finanziert werden. Mit Blick auf den digitalen und ökologischen Umbau der Wirtschaft und die damit verbundenen Investitionen klingt ein solcher Ansatz nur allzu plausibel. Allerdings verschleiert er auch, dass damit konsumtive Ausgaben gar nicht erst auf den Prüfstand kommen. Zukunftsinvestitionen könnten auch ohne Schulden aus dem allgemeinen Haushalt finanziert werden. Allerdings müsste dann die politisch unbequeme Diskussion geführt werden, wo dafür an anderer Stelle Ausgaben gekürzt werden. Angesichts der demografischen Umwälzungen, die erhebliche fiskalische Belastungen mit sich bringen werden, wäre das ein auf Nachhaltigkeit bedachtes Vorgehen.

Der opportunistische Ansatz: Lässt sich mit wirtschaftspolitischen Positionen, die auf finanzpolitische Disziplin und regelgebundene Geldpolitik setzen, in Deutschland auf absehbare Zeit noch Karriere machen? Werden wirtschaftspolitisch einflussreiche Berater-Positionen noch mit Befürwortern der Schuldenbremse besetzt? Für welche Themen werden künftig Forschungsgelder bereitgestellt? Karriereorientierte Ökonomen könnten schlecht beraten sein, künftig noch allzu vehement für die Schuldenbremse, für die Einhaltung der europäischen Fiskalregeln und für eine Geldpolitik einzutreten, die bisher mit „stabilitätsorientiert“ bezeichnet wurde.

Welcher dieser Ansätze den größten Erklärungswert hat, ist unklar. Aber zumindest wird sich bald zeigen, ob der opportunistische Ansatz künftig attraktiver wird. Im Bundesfinanzministerium und bei der Bundesbank sind zwei wichtige Ämter zu besetzen. Bei beiden Fällen geht es nicht nur um Personalien. Es geht um wahrlich richtungsweisende Entscheidungen.

— — —

[1] Vgl. etwa WELT online (2021), Klimaneutrales Deutschland – „Es wird nicht am Geld scheitern“, sagt Robert Habeck oder Deutschlandfunk (2021), Wirtschaftsminister Altmeier (CDU): „Am Geld wird es nicht scheitern“

[2] Vgl. dazu kritisch Schnellenbach (2021), Schuldenbremse respektieren oder umgehen?

[3] Vgl. Handelsblatt online (2021), „Verfassungsbruch par excellence“: Staatsrechtler halten milliardenschwere Rücklage für unzulässig.

[4] Vgl. zum Beispiel ifo Institut (2019), Staatsfonds für eine effiziente Altersvorsorge: Welche innovativen Lösungen sind möglich? oder Institut der deutschen Wirtschaft (2019), Investitionsfonds für Deutschland.

[5] Vgl. Fuest (2019), Staatsfonds als Chance. Die Details zu den Regeln der Schuldenbremse finden sich beim Bundesministerium der Finanzen (2021), Kompendium zur Schuldenregel des Bundes (Schuldenbremse). Für die Vereinbarkeit mit den europäischen Fiskalregeln vgl. Boysen-Hogrefe/Fiedler (2019), Fiskalregeln stehen einem Staatsfonds nicht grundsätzlich im Weg.

[6] Vgl. Deutschlandfunk (2021), Reform für Schuldenregeln gesucht.

[7] Vgl. Berenberg/HWWI (2019), Staatsschulden.

[8] Vgl. Heinemann et al. (2021), Dispelling the Shadow of Fiscal Dominance? Fiscal and Monetary Announcement Effects for Euro Area Sovereign Spreads in the Corona Pandemic, ZEW Expert Brief No3/2021.

[9] Weidmann (2013), Wer hat die Oberhand? Das Problem der fiskalischen Dominanz. Vortrag auf der BdF-BBk-Konferenz „Macroeconomics and Finance“.

[10] Vgl. dazu ausführlicher Quitzau (2012a), Die unkonventionelle Geldpolitik der EZB aus Sicht einer Privatbank, in: Zeitschrift für das gesamte Kreditwesen, Nr. 22, S. 1164ff. und Quitzau (2012b), Verschärfen irrationale Finanzmärkte die Schuldenkrise? HWWI Update vom 20.02.2012.

[11] Vgl. dazu ausführlich Quitzau/Unterberger (2014), Ordnungspolitische Implikationen der Krise, in: WiSt, 1/2014, S. 25ff.

[12] Vgl. IWF (2021), Fiscal Monitor, October 2021: Strengthening the Credibility of Public Finances, S. 29f.

[13] Vgl. Bundesbank (2015), Die Änderungen am Stabilitäts- und Wachstumspakt, in: Monatsbericht April 2005.

[14] Vgl. Larch/Santacroce (2020), Numerical compliance with EU fiscal rules: The compliance database of the Secretariat of the European Fiscal Board.

Blog-Beiträge zum Thema:

Oswald Metzger: Die Staatsverschuldung wird künftig „grün“ etikettiert.

Jan Schnellenbach: Schuldenbremse respektieren oder umgehen

- (Kurz)Podcast

Eurobonds: Chancen und Risiken - 19. Februar 2026 - Gastbeitrag

Nach den Grönland-Zöllen

Fokus auf die FED - 27. Januar 2026 - (Kurz)Podcast

Mileis Reformexperiment

Die Erfolgsgeschichte geht weiter - 6. September 2025

Meiner Ansicht nach verdanken wir es nur Schäuble, dass die deutsche Schuldenbremse eingehalten wurde. Wie egal Merkel die war konnten wir zB in der Pandemie sehen, als die Merkel-Regierung Probleme damit bekam Steuergelder schnell genug verteilen zu können. Bei den Investitionen war das vorher ja auch schon das Problem. Die entscheidende Frage wird also sein wer Finanzminister wird. Weshalb auch schon vor Lindner gewarnt wurde.