I.

Die hohe Inflation der Konsumentenpreise zu Beginn der 70er und 80er Jahre des vergangenen Jahrhunderts führte international zu einem Umdenken in der Gestaltung des Geldwesens. Man erkannte, dass hohe Inflation, die mit erheblichen sozialen, politischen und wirtschaftlichen Kosten einherging, vor allem ausgelöst wird durch den Zugriff der Regierungen auf die Notenpresse. Regierungen sind nur allzu bereit, den kurzfristigen Nutzen einer Geldmengenausweitung („Konjunkturschub“) gegen die damit verbundenen, allerdings erst später sichtbar werdenden Kosten („Geldentwertung“) auszuspielen.

Abbildung 1

– zum Vergrößern bitte auf die Grafik klicken –

Um zurück zu niedriger Inflation zu gelangen, seien die Zentralbanken in die „politische Unabhängigkeit“ zu entlassen – so lautete der Vorschlag, der insbesondere auf die Arbeiten von Milton Friedman (1912 – 2006) zurückzuführen ist. Auf diese Weise sollten sich die Geldpolitiker staatlicher Einflussnahme im Tagesgeschäft erwehren und ungestört für niedrige Inflation sorgen können. Und tatsächlich: Mit dem wirtschaftspolitischen Ziel, die Konsumentenpreisinflation zu vermindern und dem Entlassen der Zentralbanken in die „politische Unabhängigkeit“, nahmen auch die Preissteigerungsraten der Lebenshaltung mit Anfang der 80er Jahre in vielen Ländern ab. Mittlerweile haben sie ein im Vergleich der letzten Jahrzehnte recht niedriges Niveau erreicht.

II.

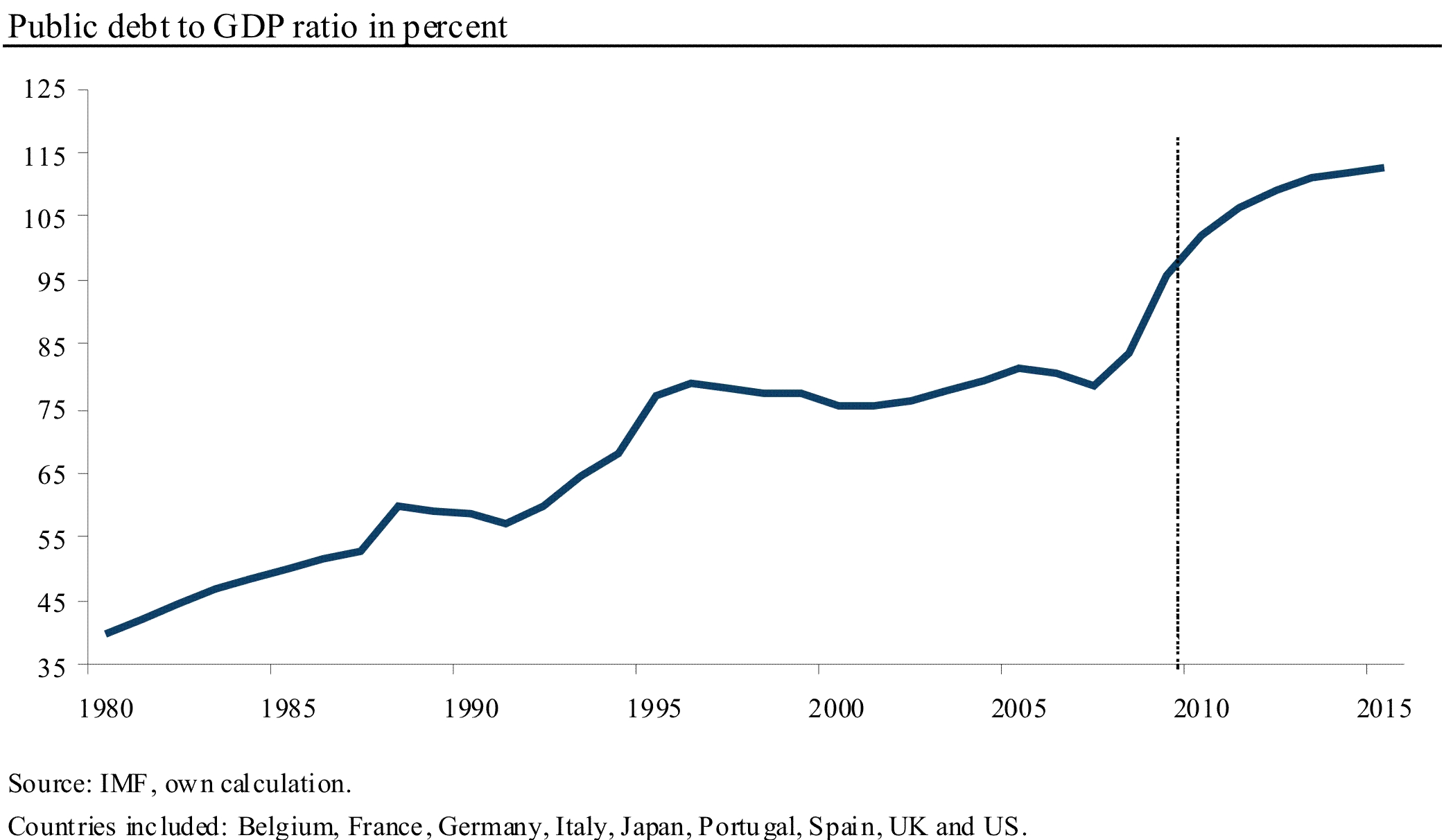

Mit dem Rückgang der Konsumentenpreisinflation stieg jedoch in vielen Ländern die Staatsverschuldung drastisch an. Regierende und Regierte wollten nämlich nach wie vor umverteilen – also die Einkommen, die der Markt hervorbrachte, nach politischem Kalkül umwidmen –, und es zeigte sich dabei, dass das Ausweiten der Staatsverschuldung dabei ein politisch weitaus attraktiveres Instrument der Umverteilung ist als „offene Inflation“; und Inflation ja ist im Kern nichts anderes als Umverteilung.

Das Ausweiten der Staatsverschuldung zu Umverteilungszwecken funktioniert(e) vor allem auch deshalb so gut, weil die Zentralbanken genau diese Politik im Kern unterstützen: Sie weiteten die Kredit- und Geldmengen im Zuge einer Politik des immer niedrigeren Zinses immer weiter aus. Und das erlaubt es den Schuldnern, insbesondere den Regierungen, sich zu immer niedrigeren Zinsen (neue) Kredite zu beschaffen und so – relativ geräuschlos – Ressourcen von Produzenten zu Nicht-Produzenten umzuverteilen.

Abbildung 2

– zum Vergrößern bitte auf die Grafik klicken –

Das Ausweiten der Staatsverschuldung wird begünstigt durch Maßnahmen, die die Staatskredite gegenüber anderen (privaten) Kredittiteln privilegieren. Hierzu zählen insbesondere die geringe Risikoanrechnung von Staatsschuldtiteln auf das Eigenkapital von Banken und Versicherungen sowie die staatlichen Anlagevorschriften für institutionelle Kapitalanleger, die gewissermaßen den Kauf von Staatsschulden „erzwingen“. All diese Privilegien der staatlichen Kredittitel trugen dazu bei, Ersparnisse verstärkt in Staatsschulden zu lenken.

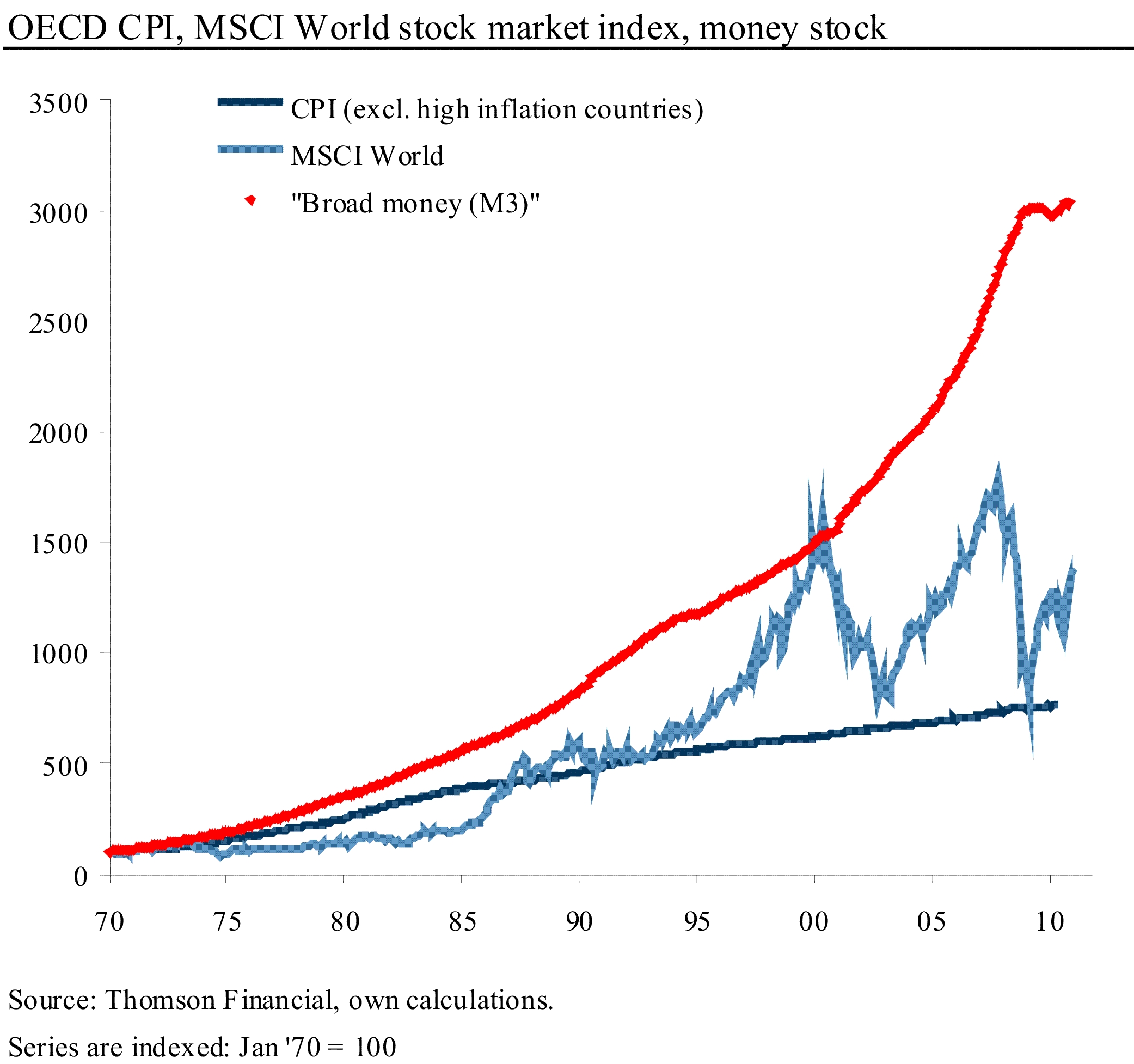

Ab etwa Mitte der 80er Jahre des vergangenen Jahrhunderts zeigte sich, dass die wachsende Geldmenge, für die die Zentralbanken sorgten, die Aktienkurse und weniger die Konsumentenpreise in die Höhe trieben. Die einseitige Orientierung auf die Konsumentenpreisinflation hatte folglich eine bedeutsame Folge der Geldmengenausweitung verdeckt: Das Entstehen von „Vermögenspreisinflation“ („Asset Price Inflation“), die die Kaufkraft des Geldes im Grunde genauso schädigt wie die Konsumentenpreisinflation. Ab etwa Mitte der 90er Jahre griff die Wirkung der Geldmengenausweitungen dann auch auf die Preise in den Immobilienmärkten über.

Abbildung 3

– zum Vergrößern bitte auf die Grafik klicken –

III.

Mit der „Kreditmarktkrise“ und ihren Folgen insbesondere für die Refinanzierung der Staaten und Banken dürfte die „politische Unabhängigkeit“ der Zentralbanken zur Disposition gestellt sein. Dies wird vermutlich dann offen zutage treten, wenn die Geldpolitiker zu entscheiden haben, entweder die für alle sichtbar steigende (Konsumentenpreis)Inflation zu verringern – und dadurch möglicherweise den Ausfall von (Staats)Schuldnern hinzunehmen –, oder aber die Refinanzierung der (Staats)Schuldner sicherzustellen, auch wenn hierdurch die Geldmengen weiter ausgeweitet und so die (Konsumentenpreis)Inflation weiter angeheizt wird.

Bei der Entwicklung der „Blaupause“ für den Euro sollte genau diese Situation vermieden werden: Dass sich nämlich Staaten in eine Situation nicht tragfähiger Finanzen hineinmanövrieren. Denn ist das erst einmal erfolgt, so lautete die Sorge der Gründungsväter des Euro, würde sich die „politische Unabhängigkeit“ der Zentralbank als „Schönwetteregime“ entpuppen: Gerade dann, wenn sie notwendig ist, erweist sie sich als nicht existent, weil vor die Wahl gestellt, einen Staatsbankrott hinzunehmen oder neues Geld zu schaffen, wird sich eine Zentralbank, die staatlich ist, letztlich für ersteres und gegen zweiteres entscheiden. Und es wäre nicht das erste Mal in der Währungsgeschichte.

- Kurz kommentiert

Verbietet den Zentralbanken, Aktien zu kaufen - 12. September 2016 - Auf dem Weg in eine Welt ohne Renditen - 19. Juli 2016

- Frieden braucht Eigentum - 28. Mai 2016