„Wenn es auf dem Weltfinanzmarkt brennt, dann muss gelöscht werden. Auch wenn es sich um Brandstiftung handelt.“ (Peer Steinbrück)

Es hat lange gedauert. Nun aber scheint das Maß voll. Gegen die Banken formiert sich massiver Widerstand.  Damit war nach der Finanzkrise zu rechnen. Die Rettung ist den Steuerzahlern noch in schlechter Erinnerung. Einer Mehrheit in der Bevölkerung ist der Einfluss der Banken zu groß. Dieser Einwand ist nicht neu. Wichtiger ist die Kritik, dass systemrelevante Finanzinstitute zu Totengräbern der Marktwirtschaft mutieren. Die Banken haben die Zeit seit der Finanzkrise nicht genutzt, ihr Image als wirtschaftlicher Bösewicht abzulegen. Nun wird ihnen für (fast) alle Übel dieser Welt die Schuld zugewiesen. Eine weitere Rettung mit Steuergeldern kommt für weite Teile der Wähler nicht noch einmal in Frage. Ihre Agenda ist eine andere: Finanzinstitute sollen stärker reguliert, die großen am besten zerschlagen und zur Not auch verstaatlicht werden. Die „Occupy Wallstreet“-Proteste werden von den üblichen jungen und alten Verdächtigen organisiert: ATTAC, sonstige Globalisierungsgegner und globale Wutbürger. Das ist alles nicht wirklich neu. Stutzig macht allerdings, dass Politiker aller Parteien im offenen Widerstand gegen das finanziell Böse sind. Das riecht sehr nach „Haltet den Dieb“ und es ist auch so.

Finanzkrise

Die Banken haben in der Finanzkrise keine gute Figur abgeben. In den USA und anderswo drehten viele Akteure der Finanzindustrie ein zu großes Rad. Sie gingen zu hohe Risiken ein, vernachlässigten Systemrisiken und hielten zu wenig Eigenkapital. Entgegen der landläufigen Meinung hat das Fehlverhalten der Banker wenig mit Moral aber viel mit Dummheit und falschen Anreizen zu tun. Der Finanzindustrie fehlte ein effizientes Risikomanagement. Systemrisiken wurden systematisch ausgeblendet. Allerdings machte es die Politik den Finanzmanagern auch mit ineffizienten Regulierungen leicht, viel zu hohe Risiken einzugehen. Der fehlende staatliche Zwang, riskante Geschäfte mit mehr Eigenkapital zu unterlegen, ließ den finanziellen Notfall zur Katastrophe werden. Das eigentliche Problem war und ist aber „moral hazard“. Das Wissen, dass im Falle des Falles, Staaten ihre großen, weltweit vernetzten Banken nicht pleite gehen lassen, verführte die Manager geradezu, halsbrecherische Risiken einzugehen. Bei einem solchen dysfunktionalen institutionellen Arrangement werden Erträge riskanter Geschäfte privatisiert, die Kosten müssen vom Steuerzahler getragen werden.

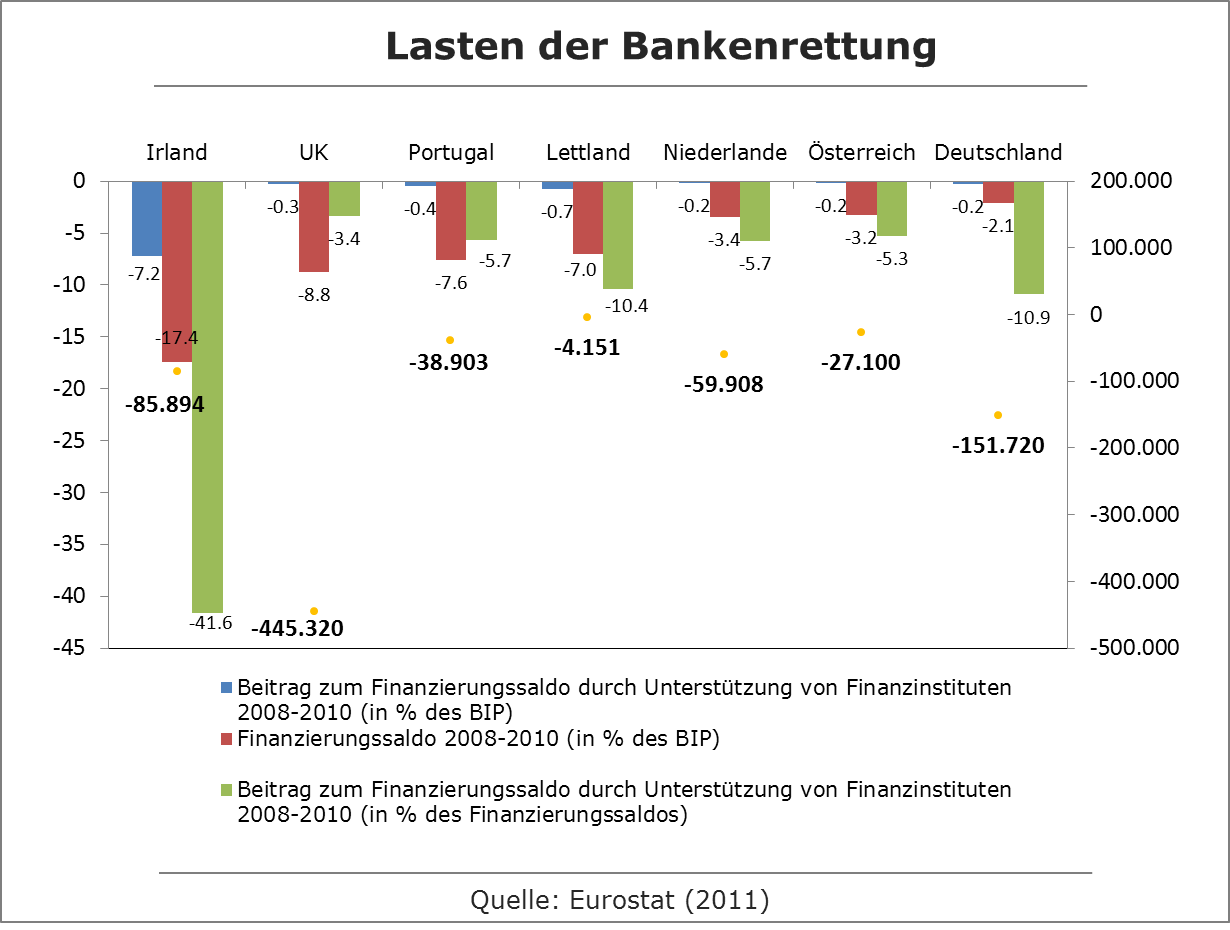

In der Finanzkrise tappte die Politik in die von den Banken aufgestellte Schuldenfalle. Die Staaten waren Opfer, leisteten aber Beihilfe zur eigenen Geiselnahme. Das lässt sich in Euro und Cent für die europäischen Länder ausrechnen. Zwischen 2007 und 2010 wurde Irland am stärksten zur Kasse gebeten. Die Steuerzahler wurden mit fast 36 Mrd. Euro belastet. Ebenfalls finanziell stark zur Ader gelassen wurden die deutschen Steuerzahler mit rund 17 Mrd. Euro. Für das Jahr 2011 ist allerdings mit einem weiteren happigen Verlust von über 24 Mrd. Euro zu rechnen. Als dritter großer Verlierer gelten die britischen Steuerzahler. Mit etwas mehr als 15 Mrd. Euro hat in Großbritannien bisher der Staat den Banken unter die Arme gegriffen. Zu diesen Verlusten kommen im ungünstigsten Fall noch Eventualverbindlichkeiten, wie Bürgschaften und Garantien. Mögliche künftige Wertaufholungen toxischer Papiere müssen gegengerechnet werden. Trotz der Höhe der geflossenen staatlichen Mittel, sind die Beträge in den größeren Ländern eher vernachlässigbar (Abb. 1). Sie bewegen sich – mit Ausnahme von Irland – im unteren einstelligen Bereich der Staatsausgaben und im Bereich von unter 1 % gemessen am BIP.

– zum Vergrößern bitte auf die Grafik klicken –

Die weithin akzeptierte These vom Staat als Opfer und den Banken als Täter ist nur auf den ersten Blick eindeutig. Tatsächlich hat die Politik oft Beihilfe zur eigenen Geiselnahme geleistet, teilweise hat sie die Falle selbst aufgestellt. Eine bevorzugte steuerliche Behandlung von Fremdkapital, fehlende Transparenz bei Zweckgesellschaften und falsche Risikogewichte bei Staatsanleihen in den Bilanzen sind nur einige Beispiele für Beihilfen. Weitere nachhaltige Anreize zu riskantem Verhalten haben die Notenbanken geleistet. Eine viel zu lange viel zu expansive Geldpolitik hat den Boden für zu billiges Geld und zu geringe Risikoprämien bereitet. Die Anreize von Privaten und Staaten sich zu verschulden, nahmen sprunghaft zu, knappe Ressourcen wurden fehlgeleitet. Als die amerikanische Politik, den Verlierern einer ungleicher gewordenen Einkommensverteilung aus wahltaktischen Überlegungen finanziell unter die Arme griff, befeuerte sie den Boom im Immobilienbereich und pustete die Blase weiter auf. Die Politik war also aktiv und passiv an der eigenen Geiselnahme durch den Finanzsektor beteiligt. Sie half mit, die Schuldenfalle aufzustellen, in die der Staat tappte, als die Banken in existentielle Schwierigkeiten gerieten.

Staatsschuldenkrise

In der gegenwärtigen Staatschuldenkrise ist für die breite Öffentlichkeit der Schurke längst ausgemacht: Wieder einmal sind es die nichtsnutzigen Banken. Auch die Politik bricht in seltener Einmütigkeit den Stab über die Finanzindustrie. Sie verspricht zwar, die Banken ein letztes Mal zu retten. Danach soll aber den klotzig verdienenden Zockern endgültig das Handwerk gelegt werden. Das ist eine große Heuchelei. Politik und breite Öffentlichkeit kritisieren die Banken, weil sie von der eigenen Verantwortung für die Misere ablenken wollen. Der schlechte Ruf der Banken kommt nicht von ungefähr. In der Finanzkrise waren sie mehr Täter als Opfer. Die verdiente Strafe steht noch aus. Notwendige Reformen haben die geschäftigen Mittäter aus der Politik noch kaum angepackt. Viel mehr als heiße Luft war nicht. Doch dieses Mal ist nicht alles, aber vieles anders. In der Staatsschuldenkrise sind die Banken eher Opfer als Täter. Der Grund liegt auf der Hand: Staatspapiere sind nicht mehr risikolos. Die verantwortungslose Schuldenpolitik der Staaten hat aus Teilen der Staatsanleihen toxische Papiere gemacht. In den Bankbilanzen lagert nun neben privatem auch staatlicher finanzieller Giftmüll.

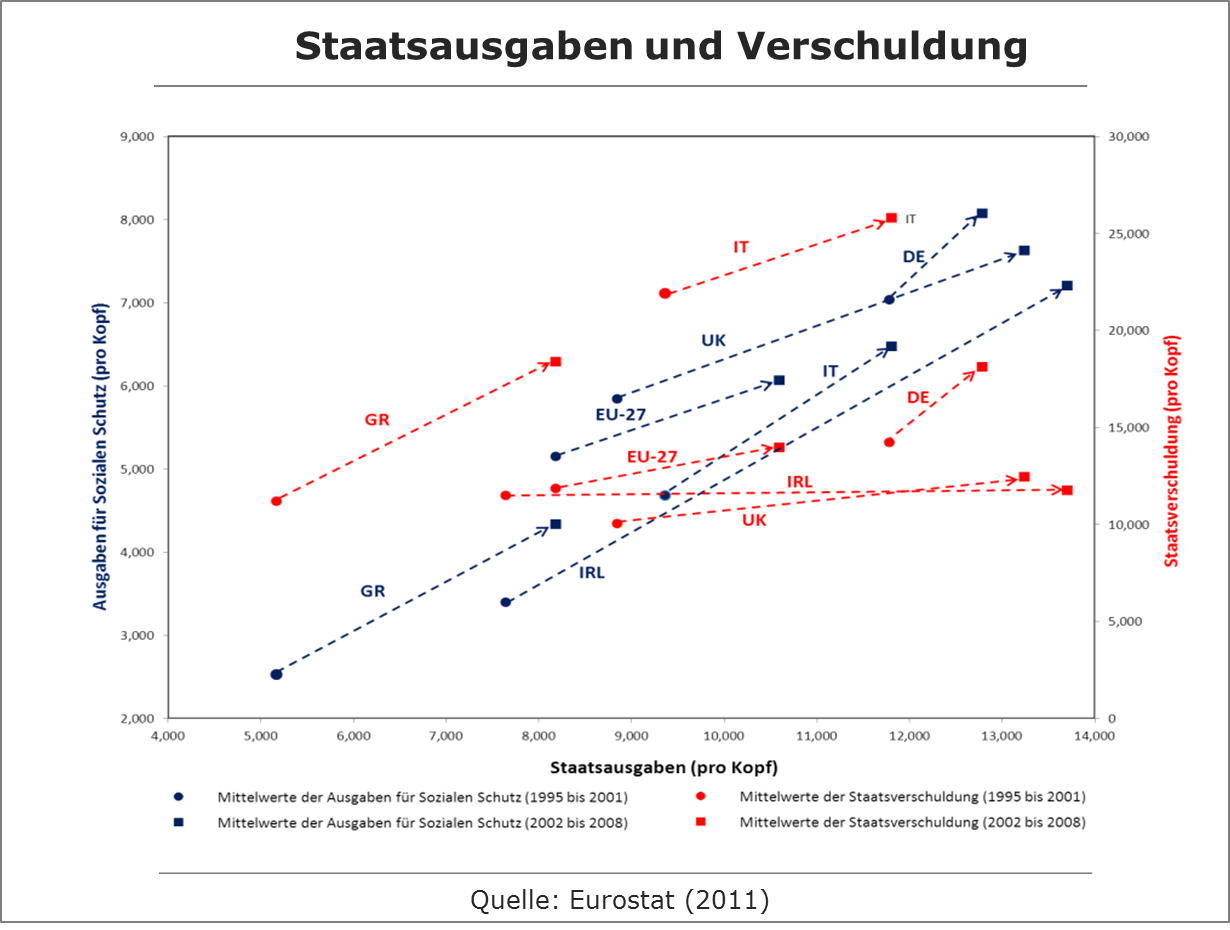

Wer ist schuld an der Staatsschuldenkrise? Die Antwort scheint schnell gefunden: Es ist die Politik, die Wahlen gewinnen will. Tatsächlich besteht die Kunst der Politik in der Demokratie darin, möglichst viele Gruppen spürbar zu begünstigen und die finanziellen Lasten möglichst unfühlbar auf die breite Masse der Bevölkerung zu verteilen. Für die Politik ist es rational, Gruppen zu belasten, die bei Wahlen keine Rolle spielen. Das sind zukünftige Generationen. Sie ist deshalb an staatlicher Verschuldung interessiert. Bremsen könnten diese Entwicklung nur die Wähler, indem sie eine solche Politik zu Lasten der Zukunft mit Stimmentzug sanktionieren. Tatsächlich haben aber die Bürger einen Anreiz, auf Kosten anderer zu leben. Eine Ausbeutung aller durch alle ist aber ein sehr mühsames Geschäft. Das gilt auf nationaler und europäischer Ebene. Da ist es schon einfacher, zukünftige Generationen zu belasten (Abb. 2). Die Politik muss deshalb nicht befürchten, von den Wählern bestraft zu werden. Sie wird mit der Schuldenpolitik fortfahren und nach immer neuen Quellen staatlicher Verschuldung suchen. Allerdings geht auch der Schuldenkrug nur solange zum Brunnen bis er bricht. Staatsanleihen sind nicht mehr sicher.

– zum Vergrößern bitte auf die Grafik klicken –

Warum können staatliche Papiere toxisch werden? Staatliche Verschuldung ist nicht per se schlecht. Werden die finanziellen Mittel effizient investiert, profitieren alle, gegenwärtige und zukünftige Generationen. Die Realität sieht aber leider anders aus. Der größte Teil der auf Pump finanzierten staatlichen Ausgaben wird nicht investiv, sondern konsumtiv getätigt. Das wird an den Ausgaben für sozialen Schutz offenkundig. Sie übersteigen nicht nur seit langem die sonstigen Ausgaben, sie wachsen auch schneller als sie. Diese Ausgaben sind aber – grob gesagt – Ausgaben, um die Vergangenheit zu bewältigen, nicht um die Zukunft zu gestalten. Die Märkte erkennen bei den hochverschuldeten Staaten immer klarer, dass der Löwenanteil der Mittel eingesetzt wird, den Status quo zu erhalten. Kein Wunder, dass sie die Wachstumschancen hoch verschuldeter Länder negativ einschätzen. Wenn sie diesen Ländern weiter Geld leihen, wollen sie dafür auch eine anständige Risikoprämie. Die Staatsschuldenkrise in Europa ist ein negatives Votum der Märkte über die Zukunftschancen der europäischen Länder im internationalen Standortwettbewerb.

Fazit

Der „Occupy-Protest“ überrascht nicht. Es ist ökonomisch gefährlich und politisch unerträglich, dass Banken die Steuerzahler in Geiselhaft nehmen können. Genau das geschah in der Finanzkrise. Eine radikale Reform des Bankensystems ist deshalb unabdingbar. Allerdings trifft die Kritik an den Banken in der gegenwärtigen Staatsschuldenkrise den Kern nicht. Im Gegensatz zur Finanzkrise sind sie dieses Mal eher Opfer als Täter. Die Bösewichte sind die Politiker, die getrieben von den Wählern, die immensen Schuldenberge aufgetürmt haben und immer weiter erhöhen. Kein Wunder, dass Politiker und Wutbürger nach Sündenböcken suchen. Es ist Heuchelei, wenn sie allein Banken für die Staatsschuldenkrise verantwortlich machen. Notwendig wäre vor der eigenen Tür zu kehren. Der Lackmustest, wie es die Wähler mit der Staatsverschuldung halten, ist die Reform der Ausgabenseite. Und der fällt negativ aus. Eine ernsthafte Reform der staatlichen Ausgaben stößt überall auf erbitterten Widerstand. Besitzstände werden mit Klauen und Zähnen verteidigt. Die Bürger wollen nicht für das bezahlen, was sie vom Staat erhalten. Wir verschulden uns weiter zu Lasten künftiger Generationen und protestieren gegen die Banken. Das ist Pharisäertum pur.

- De-Industrialisierung in Deutschland

Strukturwandel, Politikversagen, Rostgürtel - 13. Februar 2026 - Wie „gerecht“ ist das denn?

Einkommen, Demographie, Vermögen - 23. Januar 2026 - Vermögensungleichheit – Ein non-issue?

Empirie, Ursachen, Handlungsbedarf - 30. Dezember 2025

Die „Finanzkrise“ ist nichts anderes als ein Geldstreik, d. h. die Gemeinschaft der Sparer (das Finanzkapital) ist aufgrund eines global sinkenden Kapitalmarktzinses, der sich der Liquiditätspräferenzgrenze nähert, immer weniger bereit, Geldersparnisse mittel- bis langfristig zu verleihen, bzw. sich vom Vorteil der Liquidität des Zinsgeldes zu trennen. Für Großsparer und (Investment-)Banken wird die Spekulation lukrativer als die Investition, was die Volkswirtschaft zusätzlich schädigt, indem durch Spekulation künstlich verknappte Waren (z. B. Rohstoffe oder Grundnahrungsmittel) sinnlos verteuert werden.

„Dümmer als die Polizei erlaubt“ sind alle von der hohen Politik oder anderen berufsmäßigen Wichtigtuern vorgeschlagenen Maßnahmen, die an der Versklavung der Intelligenz durch die Gemeinschaft der Dummen nichts ändern: „Finanztransaktionssteuer“, „Regulierung der Finanzmärkte“ (was auch immer damit gemeint sein soll), „Kapitalertragssteuer“ u. ä. planwirtschaftlicher Unsinn. Die jeweiligen Beweise, dass alle diese Maßnahmen die systemische Ungerechtigkeit der Zinsumverteilung von der Arbeit zum Besitz (Erbsünde) in keiner Weise angreifen, sondern nur die Freiheit aller zusätzlich einschränken, sind so überflüssig wie die Maßnahmen selbst. Es reicht aus, den Beweis zu führen, dass eine konstruktive Geldumlaufsicherung die absolut beste „Regulierung der Finanzmärkte“ darstellt, ohne dass sich dadurch irgendwelche Nachteile ergeben.

http://opium-des-volkes.blogspot.com/2011/10/vollinvestition.html