„Der Euro ist immer noch eine Erfolgsgeschichte.“ (Otmar Issing)

Die Lage des Euro scheint hoffnungslos. Wir haben nicht eine Krise des Euro, wir haben drei: Eine Banken-, eine Staatsschulden und eine Zahlungsbilanzkrise. Alle drei sind eng miteinander verwoben. Bisher sind alle fiskalischen und monetären Rettungsversuche gescheitert. Die Krisen fressen sich in Zeitlupe von der Peripherie zum Kern durch. Schon der nächste Sturm auf den Finanzmärkten kann das Aus für den Euro bedeuten. Auslöser könnte der Sieg der Linken bei den Wahlen in Griechenland sein. Neue Turbulenzen im Eurosystem kommen den deutschen Steuerzahler teuer zu stehen. Vielleicht können wir aber von Griechenland lernen, die Krise zu besiegen. Vorbild könnte der Kampf des Herakles mit der Hydra sein. Er hat nicht nur die neun Köpfe der Hydra abgeschlagen. Indem er die Hälse ausbrannte, hat er auch verhindert, dass neue nachwachsen. Und es ist ihm gelungen, das unsterbliche mittlere Haupt zu köpfen und unter einem schweren Fels ein für alle Mal zu begraben.

Die dreiköpfige Hydra

Die Euro-Hydra hat nicht neun Köpfe, sie hat „nur“ drei. Ein Kopf ist eine ausgewachsene Bankenkrise. Viele Banken vor allem in den PIIGS sind in einem sehr kritischen Zustand. Toxische Staatspapiere und faule Immobilienkredite belasten. Die Banken haben aus der Finanzkrise wenig gelernt. Noch immer sind sie in der Europäischen Union extrem stark gehebelt. Amerikanische Banken haben ihre Lektion besser gelernt. Sie haben erhebliche Risiken abgebaut. Jeder weitere ökonomische Stress lässt deshalb europäische Banken wackeln. Und wir haben auf den Finanzmärkten der EWU seit Ende letzten Jahres wieder Stress. Noch ist er zwar nicht ganz so hoch wie in der Finanzkrise. Das kann sich allerdings schnell ändern. Wie verletzlich europäische Banken gegenwärtig wieder sind, lässt sich an den Einlagefazilitäten der EZB ablesen. Seit Ende 2011 sind die Einlagen der Banken wieder sprunghaft gestiegen. Der Interbankenmarkt ist zusammengebrochen. Es herrscht tiefes Misstrauen unter den Banken.

Der „unsterbliche“ Kopf der Euro-Hydra ist die Staatsschuldenkrise. Alle Länder haben in den letzten Jahrzehnten gesündigt, die einen mehr, andere weniger. Fast überall war der strukturelle Sockel der staatlichen Schulden schon beim Ausbruch der Finanzkrise viel zu hoch. Die Krise hat ab 2008 weitere Schulden draufgesattelt. Kreditfinanzierte Konjunkturspritzen und vielfältige Bankenhilfen haben die Verschuldung teilweise drastisch weiter erhöht. Die Schuldenstände sind in einigen Ländern, allen voran den PIIGS, längst nicht mehr tragfähig. Besserung ist nicht in Sicht, die Defizite sinken nicht spürbar. Kein Wunder, dass die Zinsaufschläge in diesen Ländern gegenüber Deutschland steigen. Während sich hierzulande die Käufer von Staatspapieren mit einer negativen Rendite begnügen, explodieren die Zinsen in den europäischen Problemländern. Die wiederholte Flutung der Geldmärkte durch die EZB und der Kauf staatlicher Papiere durch die Banken hat nur vorübergehend Linderung an der Zinsfront gebracht.

Ein dritter Krisenherd ist die Zahlungsbilanzkrise. Die EWU entwickelt sich schon seit einiger Zeit zu einer Zweiklassen-Gesellschaft. Nur noch Deutschland, die Niederlande und Luxemburg weisen Überschüsse in der Leistungsbilanz auf. Alle anderen, vor allem die südliche Peripherie, sind tief in den roten Zahlen. Kritisch wird es, weil die Leistungsbilanzen europäischer Kernländer, wie Frankreich und Italien seit Mitte des Jahrzehntes ebenfalls defizitär sind. Die negativen Salden in der Leistungsbilanz werden zum Problem, weil private Kapitalgeber immer weniger bereit sind, die Defizite zu finanzieren. Es ist allerdings noch schlimmer, weil vor allem in den PIIGS privates Kapital auf der Flucht ins Ausland ist, vor allem in den sicheren deutschen Hafen. Halten die Defizite in der Zahlungsbilanz weiter an, müssen sie durch staatliches Kapital finanziert werden. Das geschieht schon längst durch die Staaten über fiskalische Rettungsschirme und die EZB über „Kontokorrent-Kredite“ (Target2-Salden) an nationale Notenbanken.

– zum Vergrößern bitte auf die Grafik klicken –

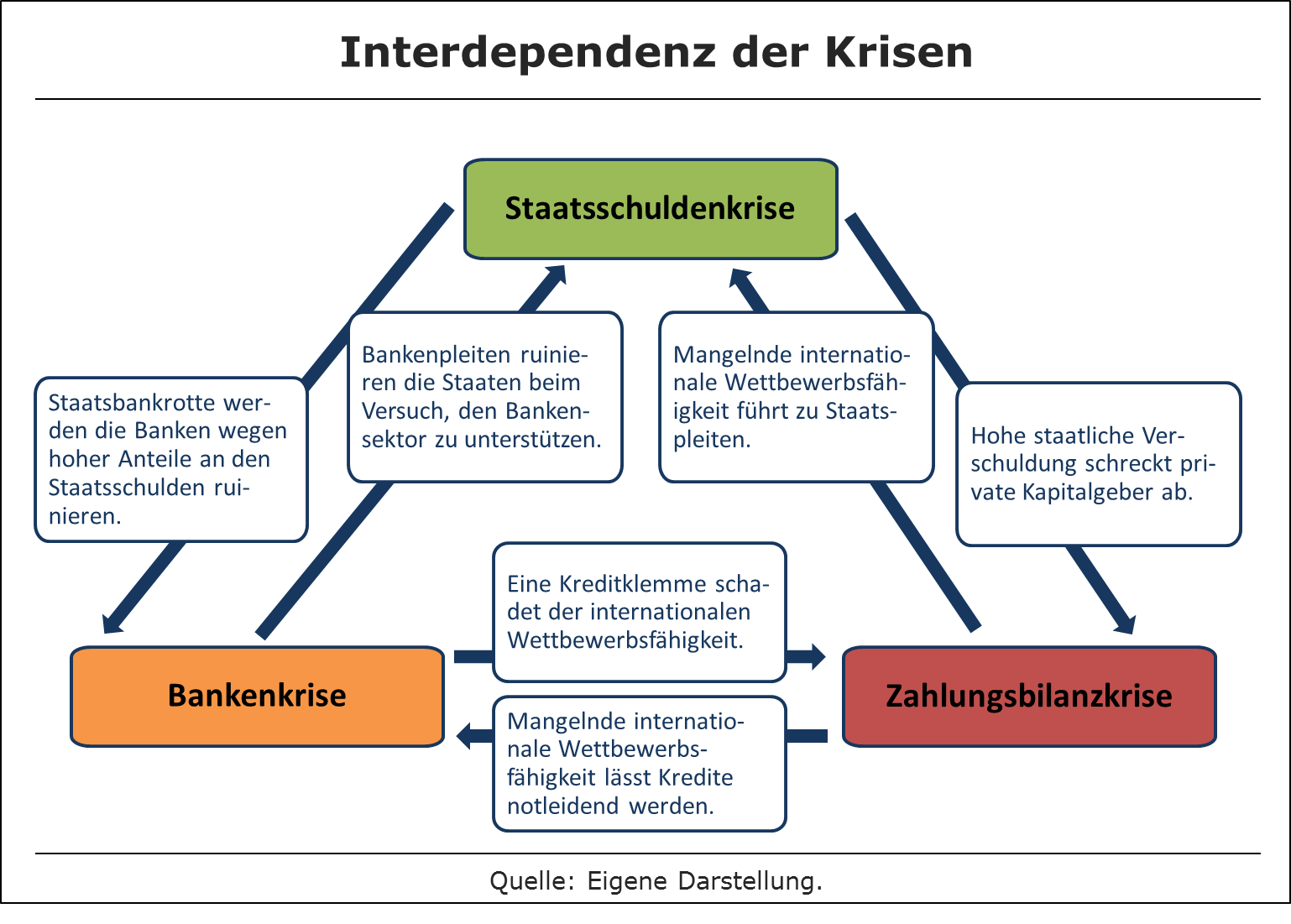

Die drei Krisen sind interdependent. Bankpleiten können Staaten ruinieren. Oft verheben sich Staaten, wenn sie den Bankensektor retten wollen. Irland und Spanien sind gute Beispiele. Aber auch der umgekehrte Zusammenhang gilt. Kommt es zu Staatsbankrotten leiden auch die Banken. Schließlich halten sie den größten Teil der Staatspapiere. Wechselseitig eng verbunden sind auch Staatsschulden- und Zahlungsbilanzkrisen. Hohe Staatsschulden schrecken private Kapitalgeber ab, Leistungsbilanzdefizite zu finanzieren. Umgekehrt fällt es Staaten bei Defiziten in der Leistungsbilanz schwer, aus den Schulden zu wachsen. Mangelnde internationale Wettbewerbsfähigkeit führt zu Zahlungsbilanzkrisen und begünstigt Staatspleiten. Schließlich sind auch Banken- und Zahlungsbilanzkrisen interdependent. Bankenkrisen lösen eine Kreditklemme aus. Das schadet der internationalen Wettbewerbsfähigkeit. Umgekehrt führt eine mangelnde Wettbewerbsfähigkeit zu Zahlungsbilanzkrisen und notleidenden Bankkrediten.

Organisierte Verantwortungslosigkeit

Alle drei Krisen haben eines gemeinsam: Das institutionelle Design schafft Anreize, auf Kosten von Dritten zu leben. Multiples „moral hazard“-Verhalten ist der Kern allen Übels. Es erklärt schlüssig, weshalb es immer wieder zu Krisen kommt. Das gilt für die Finanz- und Eurokrise. Die Banken fahren Trittbrett, wenn ihnen ermöglicht wird, Gewinne zu privatisieren und Verluste zu sozialisieren. Hohe Boni für Bankmanager und hohe Lasten für Steuerzahler sind zwei Seiten ein und derselben Medaille. Trittbrett fahren aber auch die Wähler. Sie drängen Politiker, Aufgaben auf Pump zu finanzieren und leben auf Kosten künftiger Generationen. Der Virus des „moral hazard“ befällt auch Länder. Das ist der Fall, wenn sie ständig mehr importieren als exportieren. Müssen sie schließlich mit ausländischer staatlicher Hilfe gerettet werden, wird offenkundig, dass sie auf Kosten des Auslandes gelebt haben. Der Euro hat die Anreize zu einem Leben auf Kosten von Dritten verstärkt. Treiber war die fast 10jährige Zinskonvergenz.

Die Bankenkrise ist ein Paradebeispiel für falsche Anreize. Das Institutionengefüge im Finanzsektor lädt zu „moral hazard“ geradezu ein. Es führt dazu, dass Handlung und Haftung auseinander fallen. Gewinne werden privatisiert, Verluste sozialisiert. Kein Wunder, dass die Geschäfte oft viel zu riskant sind. Der Euro hat die Risikofreude weiter erhöht. Die Aussicht auf einen Haftungsverbund in der Eurozone hat die Banken zu noch riskanteren Geschäften eingeladen. Das ist unproblematisch, wenn sie im Falle des Scheiterns auch pleitegehen können. Das ist allerdings bei Banken ohne gravierende Schäden für das gesamte System kaum möglich, wenn sie zu groß oder zu stark verflochten sind. Damit kommt die Politik in eine schier ausweglose Situation: Sie muss taumelnde Banken auf „Teufel komm raus“ retten. Das verstärkt die Anreize „systemrelevanter“ Institute, die Staaten und Notenbanken finanziell in Geiselhaft zu nehmen. Die riskanten Geschäfte gehen weiter, der Steuerzahler wird zur Ader gelassen.

Der harte Kern der Eurokrise ist allerdings die Staatsschuldenkrise. Mit dem Instrument der Staatsverschuldung hat die Politik ein Instrument, die Wünsche der Wähler scheinbar ohne finanzielle Lasten zu erfüllen. Ein niedriger Preis erzeugt eine hohe Nachfrage. Das ist auch auf politischen Märkten nicht anders. Die Wähler fordern immer neue Leistungen, wollen aber dafür immer öfter nicht bezahlen. Staatliche Verschuldung macht dieses Kunststück möglich. Tatsächlich leben gegenwärtige auf Kosten künftiger Generationen. Schon seit langem ist der Sozialstaat der wichtigste Treiber expliziter und impliziter staatlicher Verschuldung. Mit der Finanz- und Eurokrise kamen die Lasten für „systemrelevante“ Finanzinstitute hinzu, die vom Staat auf Pump gerettet werden mussten. Die Banken sind aber nicht nur Täter, sie sind auch Opfer. Eine ständig steigende staatliche Verschuldung wird zu einem großen Teil von den Finanzinstituten finanziert. Werden Staatspapiere toxisch, geraten auch sie finanziell ins Schlingern.

Die dritte Krise der Zahlungsbilanz ist eine Wettbewerbskrise. Länder mit Defiziten in der Leistungsbilanz leben über, Länder mit Überschüssen unter ihre Verhältnisse. Schwierig wird es für die Länder mit Leistungsbilanzdefiziten. Sie müssen die Defizite auf ausländischen Kapitalmärkten finanzieren. Die Gefahr ist groß, dass ausländische Finanziers das Vertrauen verlieren, wenn es Defizitländer an internationaler Wettbewerbsfähigkeit mangelt. Mit diesem Problem sind die PIIGS konfrontiert. Die Zinskonvergenz nach Einführung des Euro hat zu einem zu reichlichen und sektoral falsch eingesetzten Kapitalzufluss in diesen Ländern geführt. Der künstliche wirtschaftliche Aufschwung hat die Lohnstückkosten stark erhöht. Die Länder verloren an internationaler Wettbewerbsfähigkeit. Hier liegt der Schlüssel zur mittelfristigen Lösung der Eurokrise. Gelingt es den PIIGS nicht, möglichst schnell wieder international wettbewerbsfähig zu werden, schaffen sie es weder die Schulden- noch die Bankenkrise in den Griff zu bekommen.

Tragen von Lasten

Nichts spricht für ein baldiges Ende der Krise. Der Höhepunkt steht uns erst noch bevor. Nur eine ursachenadäquate Therapie kann helfen. Der wichtigste Ansatzpunkt ist „moral hazard“. Notwendig ist eine kopernikanische Wende in der Politik. Das bedeutet ein Ende der Flickschusterei. Schulden dürfen nicht über neue Schulden finanziert werden. Die Rechnung muss jetzt, nicht von künftigen Generationen bezahlt werden. Allerdings muss verhindert werden, dass es zur wirtschaftlichen Apokalypse kommt. Die Bankenkrise in den Griff zu bekommen, hat absolute Priorität. Sie duldet keinen Aufschub. Damit die Problemländer wirtschaftlich wieder auf die Beine kommen, muss deren internationale Wettbewerbsfähigkeit verbessert werden. Deshalb müssen auch unverzüglich Strukturreformen eingeleitet werden, nicht nur verbal, sondern faktisch. Der Kampf gegen das eigentliche Übel, dass Wähler auf Kosten künftiger Generationen leben, ist eine immerwährende Aufgabe. Je schneller wir damit anfangen, desto besser.

Der Notfall ist da. Die Banken sind wieder in Schwierigkeiten. Ihre Lage ist schlimmer als in der Finanzkrise. Damals waren nur die Banken marode, heute sind es auch die Staaten. Es führt wohl kein Weg daran vorbei, die Banken müssen abermals gerettet werden. Die EZB wird monetär, der ESFS fiskalisch Hilfe leisten. Nicht akzeptabel ist, dass der ESFS die Banken direkt rettet. Das wäre der schnellste Weg in eine über Eurobonds finanzierten Haftungsunion. Die Droge des „moral hazard“ würde verstärkt unters Volk gebracht. Richtig ist der mittelfristig geplante Weg über höhere Anforderungen an das Eigenkapital der Banken. Notwendig ist allerdings mehr. Die verhängnisvolle Beziehung von Banken und Staaten muss beendet werden. Ein Verbot des Handels mit Staatspapieren für Banken wäre ein Anfang. Und die Staaten und Notenbanken müssen aus der Geiselhaft der Banken befreit werden. Eine Entflechtung „zu großer“ Finanzinstitute wäre ein Schritt in die richtige Richtung. Dann könnten auch Banken pleitegehen.

Die Staatsschulden sind eine schwere Hypothek. Sie loszuwerden oder auf ein tragfähiges Niveau zu senken, ist äußerst schwierig. An einer sparsameren Haushaltsführung des Staates führt kein Weg vorbei. Eine Politik der Austerität ist alternativlos, auch wenn kurzfristig negative konjunkturelle Effekte auftreten können. Der eingeschlagene Weg über den Fiskalpakt ist richtig. Allerdings sind Schuldenbremsen allein nicht erfolgreich. Die Erfahrung in anderen Ländern zeigt, sie werden erst effektiv, wenn wettbewerblicher Föderalismus herrscht. Autonome Entscheidung bei den Ausgaben, Wettbewerb bei den Steuern, keine Haftung der Staaten füreinander, inter-regionale Transferzahlungen nur in Notfällen und die Möglichkeit der Insolvenz sind die Elemente, die Schuldenbremsen scharf machen. Das beste Mittel, die nicht tragfähigen Staatsschulden in den Griff zu bekommen, ist Non-Zentralisation. Die Rettungseuropäer sind allerdings längst auf dem Weg, diesen Rat in den Wind zu schlagen.

Eine Politik der Austerität ist auch ein erster Schritt, die Zahlungsbilanzkrise zu entschärfen. Der größte Teil der Mittel aus staatlicher Verschuldung wird konsumtiv über den Sozialstaat verausgabt. Das mag distributiv oft erwünscht sein, allokativ sinnvoll ist es meist nicht. Die Gefahr von „moral hazard“ ist groß, Märkte werden sklerotisch, die internationale Wettbewerbsfähigkeit leidet. Sparen allein reicht in den PIIGS nicht aus, international wettbewerbsfähiger zu werden. Dazu bedarf es umfassenderer Strukturreformen. Diese Länder müssen „besser und billiger“ werden. Der Weg führt über eine interne und „fiskalische“ Abwertung, produktivere Produktionsfaktoren und Innovation. Möglich wird das nur, wenn die Arbeits- und Gütermärkte flexibler werden und die vielfältigen Hindernisse für privates Unternehmertum aus dem Weg geräumt werden. Privatisieren, deregulieren und entbürokratisieren ist das Gebot der Stunde. Dann klappt es auch wieder mit der internationalen Wettbewerbsfähigkeit.

Gradualismus oder Big-bang?

Die richtige Politik der Austerität und der Strukturreformen steht unter Dauerbeschuss. Es ist wahr, eine solche Politik kommt zur Unzeit. Kurzfristige Risiken und Nebenwirkungen sind möglich. Es wird erst schlimmer, bevor es wieder besser wird. Die Politik hat in wirtschaftlich besseren Zeiten die Möglichkeit gehabt, die staatliche Verschuldung zu begrenzen und die Güter- und Faktormärkte zu reformieren. Sie hat es nicht getan und auf Zeit gespielt. Selbst im Boom haben sich die Staaten weiter verschuldet. Um eine Reform der Märkte, vor allem der sklerotisierten Arbeitsmärkte hat man sich fast überall gedrückt. Das gilt besonders für die Länder der südlichen Peripherie. Dennoch haben die Kapitalmärkte dieses Treiben lange Zeit finanziert. Damit ist seit dem Ausbruch der Eurokrise aber Schluss. Private Kapitalgeber sind nicht mehr bereit, in den PIIGS ein Leben über die Verhältnisse zu finanzieren. Damit bleibt ihnen gar keine andere Wahl als die notwendigen Reformen anzugehen, jetzt und nicht erst später.

Gelingt es den PIIGS nicht, die Kapitalmärkte mit einem neuen Geschäftsmodell zu überzeugen, werden sie auf keinen grünen Zweig kommen. Das geht nicht ohne glaubwürdige Konzepte, die nicht tragfähige staatliche Verschuldung zu senken und verkrustete Arbeits- und Gütermärkte zu öffnen. Wirkliches Sparen und ernsthaftes Reformieren sind alternativlos. Dazu ist der Druck der Kapitalmärkte notwendig. Italien ist ein gutes Beispiel. Als sich Italien im letzten Jahr nur noch zu hohen Zinsen verschulden konnte, versprach die Politik hoch und heilig, überfällige Reformen auf den Weg zu bringen. Das galt auch für die sklerotisierten Arbeitsmärkte. Der Kündigungsschutz sollte gelockert, die Arbeitslosenversicherung neu geordnet und Anreize für mehr unbefristete Arbeitsverträge geschaffen werden. Als der Druck der Kapitalmärkte wieder etwas nachließ, schwächte sich das Reformtempo ab. Heute ist man weiter. Mario Monti fordert öffentliche europäische Ausgabenprogrammen, finanziert durch Eurobonds.

Das alles überzeugt weder die Kapitalmärkte noch die Steuerzahler in den nördlichen Geberländern. Es ist noch nie gelungen, das Produktionspotential mit Nachfragepolitik zu erhöhen. Auch die Anreize nehmen wieder zu, strukturelle Reformen auf die lange Bank zu schieben. Beides schadet dem wirtschaftlichen Wachstum. Ohne Aussicht auf ein nachhaltiges Wachstum kehrt aber privates Kapital nicht zurück. Der wirtschaftliche Niedergang setzt sich fort, die Eurokrise findet kein gutes Ende. Die PIIGS werden um Austerität und Strukturreformen nicht herumkommen. Wenn sie den Austritt aus dem Euro scheuen und das Vertrauen der Kapitalmärkte möglichst schnell zurückgewinnen wollen, müssen sie damit aber jetzt anfangen, nicht erst morgen. Die Erfahrung zeigt, Big-bang-Lösungen sind gradualistischem Vorgehen überlegen. Bei reformierten Arbeitsmärkten sind die kurzfristigen Nebenwirkungen fiskalischer Konsolidierung auf die Beschäftigung geringer. Es spricht vieles dafür, dass über das Schicksal des Euro auf den Arbeitsmärkten der PIIGS entschieden wird.

Wenn es allerdings nicht gelingt, die wackelnden Banken zu stabilisieren, ist das alles ein Muster ohne Wert. Die Pläne für eine Bankenunion sind nicht nur problematisch, wo sie, wie bei einer europäischen Einlagensicherung, neues „moral hazard“ schaffen und den Weg in eine Haftungsunion weiter ebnen. Sie lösen auch keines der akuten Probleme. Finanzielle Unterstützung für systemrelevante marode Banken in den PIIGS ist leider unabdingbar, ohne den Euro zu Grabe zu tragen. Nur so kann es im günstigsten Fall gelingen, eine Kreditklemme in den Staaten der Peripherie und im ungünstigen Fall einen Zusammenbruch des Bankensystems zu verhindern. Da die PIIGS-Staaten selbst nicht mehr in der Lage sind, ihre taumelnden Banken zu stützen, muss der ESFS helfen. Damit macht sich die Politik ordnungspolitisch die Hände noch schmutziger. Es ist aber leider notwendig, um das Schlimmste zu verhindern. Da ist es nur ein schwacher Trost, dass die Rettung der Banken billiger und effizienter ist als die Rettung ganzer Staaten.

Fazit

Die Reformagenda sieht leider anders aus. Der europäischen Politik fehlt ein Herakles. Die dreiköpfige europäische Hydra hat noch alle Köpfe. Banken-, Staatsschulden- und Zahlungsbilanzkrisen verbreiten weiter Angst und Schrecken. Die Politik spielt immer noch auf Zeit. Sie tagt oft lange bis spät in die Nacht in Brüssel, löst allerdings keine Probleme, sondern schiebt sie auf die lange Bank. Die Lasten werden mit immer neuen Schulden notdürftig finanziert. Staaten und EZB sind weiter in Geiselhaft der Banken. Der Schuldenturm wächst unaufhörlich. Immer neue, größere Rettungsschirme verschleppen unvermeidliche Konkurse. Die EZB rettet nicht nur Banken, sie wird immer mehr zum „lender of last resort“ von Staaten. Es droht monetäre Staatsfinanzierung und Inflation. Der Abbau von Defiziten in der Leistungsbilanz stockt. Privates Kapital ist nicht mehr bereit, das Leben über die Verhältnisse zu finanzieren. Der Arm des Club Med reicht weit in die EZB. Sie stopft die Löcher über Target2. Das „dolce vita“ geht weiter, das deutsche Haftungsrisiko steigt. Die Tragödie nimmt ihren Lauf.

- De-Industrialisierung in Deutschland

Strukturwandel, Politikversagen, Rostgürtel - 13. Februar 2026 - Wie „gerecht“ ist das denn?

Einkommen, Demographie, Vermögen - 23. Januar 2026 - Vermögensungleichheit – Ein non-issue?

Empirie, Ursachen, Handlungsbedarf - 30. Dezember 2025

Eine schlüssige Erklärung über die versch. Arten und Ursachen der Krise.

Das Fazit fällt mir aber viel zu schwach aus.

Wenn die Banken weiterhin in unverantwortlicher Weise zocken, dann muss man eben ihre Werkzeuge verbieten!

Derivate -> verbieten!

Grossbanken („too big to fail“) in zwei Teile trennen. Der Investmentbereich darf dann Pleite gehen.

Schattenbanken im grauen Markt -> ausheben und verbieten!

Steuerparadise (Jersey, Guersey,..) vernichten.

Und dann noch das Hauptproblem:

„das Geld ist nicht weg, sondern es hat jetzt nur ein anderer“,

nämlich die Superreichen.

5% Vermögenssteuer für jeden, der mehr als 20Mio besitzt.

10% für Milliardäre.

Nur so könnte der Crash noch aufgehalten werden.

@Gast44

Sie haben recht, systemrelevante Finanzinstitute sind eine Gefahr für marktwirtschaftliche Ordnungen. Es ist deshalb unabdingbar, dafür Sorge zu tragen, dass die negativen externen Effekte, die sie mit ihren Geschäften produzieren können, möglichst umfassend internalisiert werden. Höhere Anforderungen an das Eigenkapital, Aufspaltung von Banken, damit sie auch pleitegehen können, die Entflechtung „zu großer“, marktmächtiger Banken aber auch das Verbot des Handels mit Staatspapieren sind einige mögliche Instrumente. Auf alle habe ich im Beitrag explizit hingewiesen. Allerdings sollte man das Kind nicht mit dem Bade ausschütten. Etwaige „economies of scale“ im Finanzsektor müssen gegengerechnet werden, bevor man wirtschaftspolitisch tätig wird.

Interessant ist die Kehrtwende, die Luigi Zingales vollzogen hat. Er plädiert in einem brandaktuellen Beitrag für eine Trennung von „investment banking“ und „commercial banking“.

Mit dem Einfluss einer ungleichen Einkommensverteilung werde ich mich in einem der nächsten Beiträge auseinandersetzen.

Vielen Dank an Herrn Berthold für die wunderbare und verständnissvolle Analyse der gegenwärtigen Krise. Es muss allerdings noch erwähnt werden, dass die Vetternwirtschaft und die Korruption (insbesondere in der Peripherie) auch ein Problem darstellen und dieses Problem dringend gelöst werden muss. Eine Bereinigung bzw. eine Änderung des existierenden Systems ist unandingbar.

Sehr geehrter Herr Berthold,

Wirtschaftsliberalismus hilft uns hier nicht weiter, der Washington Konsens hat genauso versagt wie die jämmerliche Euro-Komstruktion. Bestes Beispiel-Chile und seine Chikago Boys. Die meisten Unternehmen verhalten sich eben gerade nicht neoliberal weil sie den Wettbewerb hassen! Und selbst wenn alle Länder an der Peripherie ihre Ausgaben und die Löhne,Renten etc.pp. auf null kürzen würden, so erreichen sie die mantramäßig auf und abgeleierte Wettbewerbsfähigkeit nicht! Die Globalisierung hat zum heutigen Ergebnis von ewigen Gewinnern und eben auch zu denselben Verlierern geführt. 147 Konzerne teilen sich den Weltmarkt und saugen die die Gewinne ab. Unter diesen sind ein paar deutsche,franzosen,italieniesche Konzerne aber eben nichts spanisches,porugiesisches …..

Erklären sie mir doch bitte wie sie diese Strukturen aufbrechen wollen um diesen Ländern erstmal den zugang zum weltmarkt zu ermöglichen?

Merken sie etwas? Hier hilft weder Friedman noch Keynes ….

MfG, Kay Himmler

@himmler

Was hilft denn? Wie ist die Euro-Krise zu lösen?

NB

@Berthold

Erst wenn die Angebotsseite begreift, das sie nur Nachfrage erhält wenn die Arbeits- und Lebensbedingungen für die „breite Masse“ stimmig sind können stabile verhältnisse erreicht werden. Der wahre schuldige ist aber m.E. nach das SchuldGeldsystem.Solang jede wirtschaftliche Aktivität mit einer Schuld beginnt und dann der Wahnsinn mit dem nicht im System vorhandenen Zins

beginnt,werden wir immer wieder Krisen,Kriege,Chaos und Zerstörung erleben. Wohin uns die Deregulierung, gerade im Bankensektor, geführt hat sehen wir doch gerade! Ich halte ihren Vorschlag für absurd-wenn wir Kapitalismus hätten wären die Banken längst pleite …. Wenn Banken nur das verleihen dürften was tatsächlich auch haben,wäre schon viel getan. Eigenkapitalquote 100% und gut ist?!

Warum brauchen wir denn ständig quantitatives Wachstum? Doch nur weil uns sonst die Staatsverschuldung davon läuft. Die St

aaten leihen sich das „gesetzliche Zahlungsmittel“ bei Privatbanken und die Bürger zahlen dann die Zinsen. Nennt man das nicht Schuldknechtschaft?

@Himmler

Sie haben aber schon gelesen, was ich in diesem Beitrag und in anderen Beiträgen in diesem Blog zu „Handlung und Haftung“ im Finanzsektor geschrieben habe?!.

NB

Die britische Regierung plant eine Trennung von Retail Banking und Investment Banking. Sie legte dazu ein White Paper vor.

@Kay Himmler,

nein, da liegt ein Irrtum vor. Das Geldwesen ist nicht privatisiert. Es ist zu zeigen wo dies steht.

Die Schuld im Geldsystem ist wie jede andere Schuld auch; sie ist zu begleichen. Der Zins ergibt sich aus den Kosten des Verleihen des Geldes und eines Aufschlages. Diese Kosten sind reflektiert im Bankbetrieb seinerselbst ( was das betrifft solltest Du Dir das nötige „Fachwissen“ aneignen ). Das der Realzins seit längerem ( nämlich seitdem Bretton-Woods aufgehoben wurde ) negativ ist, brauche ich hoffentlich nicht weiter zu erläutern. Da stellt sich die Frage, seit wann Banken überhaupt noch solvent sind. Wenn Du dir einmal die Bilanzgewinne der Geldhäuser ansiehst, wirst Du feststellen, dass vieles nur durch Bilanzierungsänderungen und Ausweitung und Verlängerung von Risikoaktiva geschieht – real passiert leider recht wenig. Und das ist zugleich der Knackpunkt: gibt es kein reales Wachstum, stottert das Bankenwesen. Die Regierungen, und jetzt kommen wir zu unseren Problemen, versuchen dies über Gelddrucken ( also quantitatives Wachstum ) zu negieren ( und das politische Gleichgewicht zu erhalten – political economy eben ). Das funktioniert auch eine ganze Weile, bis das System starr und verkrustet ist. Dann ( und das ist soziologisch bedingt ) brodelt es in der Hierarchie und es kommt zu Erruptionen politischer wie ökonomischer Art ( Machtkonzentration ).

Natürlich ist es korrekt zu sagen, wenn es keine staatlichen Programme geben würde, bräche das private System zusammen. Aber das ist eben der Marktprozess. Wenn etwas „einbricht“ hat dies Gründe ( welche ich hier nicht weiter erläutern will, da es eigentlich Basiswissen ist … ). Und dann würde auch die „Bankbilanz“ darunter leiden, keine Frage.

Zu Herrn Berthold: was die britische Regierung vor hat, bringt meiner Meinung nach überhaupt nichts. Schliesslich ändert sich an der Gesamtverfassung des britischen Finanzsystems damit nichts. Es wird nur durch Bilanzoutsourcing ein Teil rechtlich wieder solvent gemacht. Die Frage ist, ob dies dann längerfristig tragbar ist. Meine Einschätzung: nein. Aber wir sehen ja, was sich in der Welt tut. Wir brauchen nur wieder nach Argentinien als Beispiel schauen und uns ansehen wie Staaten wieder nach Terretorien laben.

Schlussendlich hilfts nichts mehr, wir sind doomed, so schade das auch ist.

Wer die EM verfolgt und die Banner in halbleeren Stadien sieht mag vielleicht die Zeichen der Zeit zu erkennen vermögen … .