„If you can’t explain it simply, you don’t understand it well enough.“ (Albert Einstein)

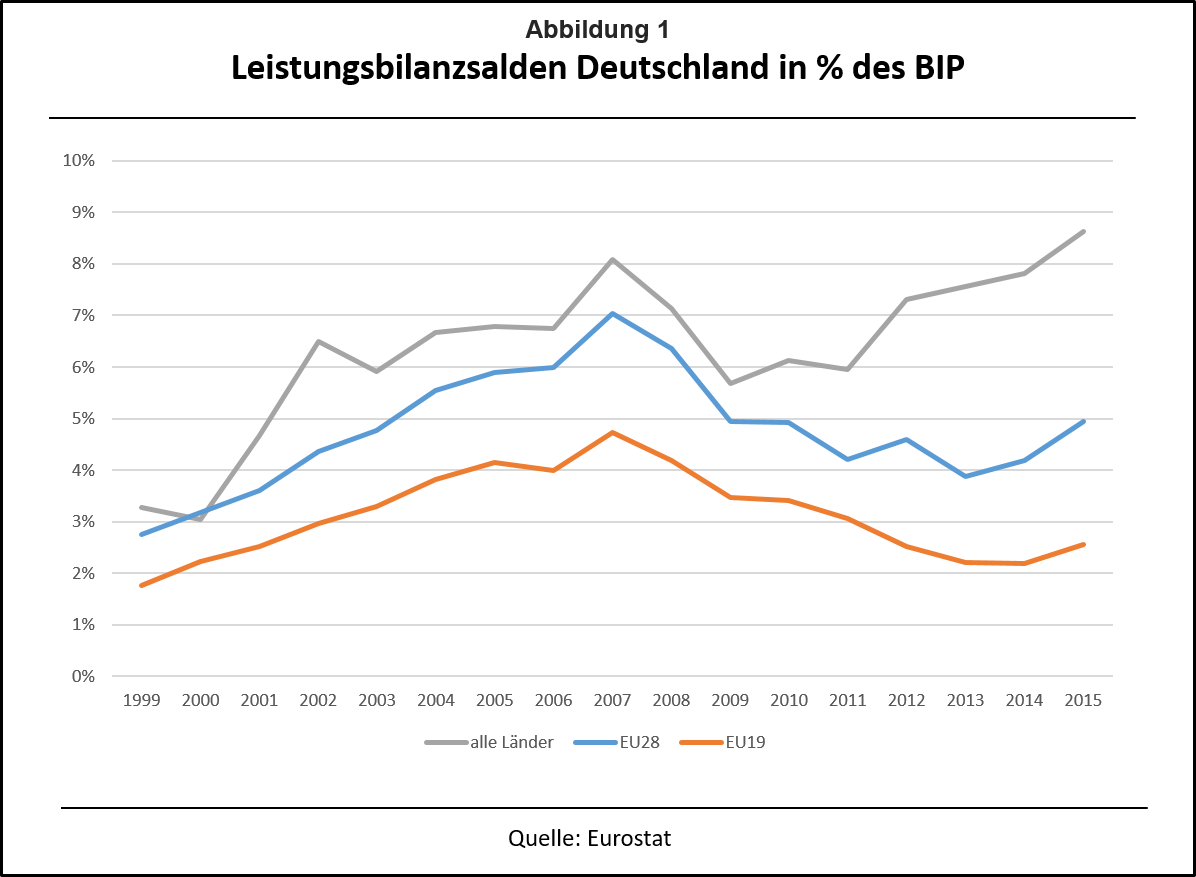

Deutschland steht am Pranger, nicht zum ersten Mal. Die Anklage lautet auf wiederholt zu hohe Überschüsse in der Leistungsbilanz. Dieses Jahr sind sie mit fast 9 % des BIP besonders hoch. Die 6 %-Empfehlung der EU-Kommission wurde wieder einmal nicht eingehalten. Der Kreis der Ankläger ist illuster: Südeuropäische Defizitländer, die chronisch defizitären USA und der Internationale Währungsfonds. Die ökonomische Begründung der Anklage ist neokeynesianisch. Deutschland lebe mit seinen Überschüssen auf Kosten der Defizitländer. Es sauge deren gesamtwirtschaftliche Nachfrage ab. Damit lege es nicht nur die Axt an den Euro. Es destabilisiere auch die Weltwirtschaft, allerdings nicht allein. China und Japan leisteten Beihilfe.

Salden in Leistungsbilanzen

Der Streit um Salden in der Leistungsbilanz ist bizarr. Bilanzen sind ein buchhalterisches Konstrukt. Sie basieren auf statistischen Abgrenzungen. Das gilt auch für die Teilbilanzen der Zahlungsbilanz. In der Leistungsbilanz werden die Werte der exportierten und importierten Güter und Dienste ausgewiesen. Mit der Kapitalbilanz werden die Ströme von inländischem Kapital ins Ausland und ausländischem Kapital ins Inland dokumentiert. Werden alle Transaktionen vollständig erfasst, sind Zahlungsbilanzen somit immer ausgeglichen. Allerdings können die Teilbilanzen – Leistungs- und Kapitalbilanz – positive oder negative Salden aufweisen. Es wäre reiner Zufall, wenn sie ausgeglichen wären. Salden in den Teilbilanzen sind in der Realität nicht die Ausnahme, sondern die Regel.

Warum weisen die Leistungsbilanzen mancher Länder, wie etwa Deutschland, anhaltend Überschüsse auf? Warum sind die anderer Länder, wie etwa der USA, chronisch defizitär? Teilbilanzen folgen keinem kollektiven Masterplan. Sie werden von milliardenfachen individuellen Entscheidungen getrieben, die tagtäglich weltweit getroffen werden. Haushalte, Unternehmen und Wähler sind die Akteure. Die Welt ist ihr Spielfeld. Haushalte entscheiden, ob, wieviel und wo sie arbeiten, konsumieren und sparen. Unternehmen treffen Entscheidungen, ob, wieviel und wo sie investieren und produzieren. Die Wähler in den Staaten entscheiden, ob, wieviel und welche Ausgaben der Staat tätigen, Steuern erheben oder sich verschulden soll.

Individuelle Entscheidungen

Wie sich Individuen entscheiden, hängt von vielem ab. Menschen haben etwa unterschiedliche Vorlieben für Preisniveaustabilität. Wo sie stabile Preise stärker präferieren, sind Unternehmen wettbewerbsfähiger. Es bilden sich Überschüsse in der Leistungsbilanz. Altern Gesellschaften unterschiedlich stark, bleibt dies nicht ohne Einfluss auf den künftigen Konsum. Vergreisen Länder stärker, wird mehr gespart. Ein Teil der Ersparnisse wird auch im Ausland angelegt. Es bilden sich Defizite in der Kapitalbilanz. Die Menschen können sich auch in ihren inter-generativen Präferenzen unterscheiden. Eine stärkere Vorliebe für ein angenehmes Leben „auf Pump“ führt zu Defiziten in der Leistungs- und zu Überschüssen in der Kapitalbilanz.

Die individuellen Entscheidungen bestimmen nicht nur, wieviel Güter und Dienste eines Landes im Ausland verkauft werden und wieviel es aus dem Ausland bezieht. Sie treiben auch die Entwicklung von Kapitalabflüssen ins Ausland und den Zustrom ausländischen Kapitals ins Inland. Mit diesen Entscheidungen steht fest, ob Leistungs- und Kapitalbilanzen ausgeglichen sind oder Salden aufweisen. Sind die Individuen bei klarem Verstand, die relativen Preise (Löhne, Zinsen, Wechselkurse) flexibel und haften sie für ihre Entscheidungen, sind weder positive noch negative Salden in den Teilbilanzen korrekturbedürftig. Es ist deshalb voreilig, von Ungleichgewichten zu reden, wenn Leistungsbilanzen defizitär oder überschüssig sind.

Anpassung an Defizite

Salden in Teilbilanzen sind „normal“. Allerdings müssen Defizite in der Leistungsbilanz durch Überschüsse in der Kapitalbilanz finanziert werden. Das ist bei solventen privaten und staatlichen Akteuren unproblematisch. Private Kapitalgeber sind bereit, die Finanzierungslücke zu schließen. Gerät aber die Kreditwürdigkeit inländischer Akteure in Gefahr, wie es in der Euro-Krise in Irland, Griechenland und Portugal der Fall war, sind reale wirtschaftliche Anpassungen unumgänglich. Ein „sudden stop“ droht. Ein Leben „auf Pump“ im Ausland ist nicht mehr möglich. Unternehmen müssen wettbewerbsfähiger werden, Staaten ihre Haushalte konsolidieren. Diese Schwierigkeiten haben Länder mit Überschüssen in der Leistungsbilanz nicht. Sie sind Kreditgeber.

„Unsolide“ Salden in Teilbilanzen entarten zu gefährlichen Ungleichgewichten. Der Handlungsbedarf liegt bei den Ländern mit Defiziten in der Leistungsbilanz. Bei eigenen Währungen können die Länder abwerten. Eine Abwertung wirkt relativ schnell. Inländische Unternehmen werden international wettbewerbsfähiger. Die Ungleichgewichte in der Leistungsbilanz verringern sich. Der externe Finanzierungsbedarf geht zurück. Dieses Mittel ist aber längerfristig nur erfolgreich, wenn reale Anpassungen erfolgen. Steigende Güterpreise, die mit der Abwertung eintreten, müssen akzeptiert werden. Ein Kaufkraftausgleich über höhere Nominallöhne darf nicht erfolgen. Nur geringere Reallöhne sichern die notwendige höhere preisliche Wettbewerbsfähigkeit der Unternehmen.

Mit der Abwertung der nationalen Währungen wirtschaftlich Fußkranker, werten die Währungen ökonomisch Erfolgreicher auf. Deren Bäume wachsen nicht in den Himmel. Ihre Unternehmen verlieren international an preislicher Wettbewerbsfähigkeit. Die Überschüsse in ihren Leistungsbilanzen schrumpfen. In Defizit- und Überschussländern bilden sich die Salden zurück. Die Gefahr von Knall auf Fall unfinanzierbarer Ungleichgewichte sinkt. Willkürliche planwirtschaftliche Obergrenzen, wie sie IWF und EU-Kommission immer wieder für die Salden der Leistungsbilanzen fordern, sind Handelsklasse C. Die marktwirtschaftliche Lösung flexibler relativer Preise ist erste Wahl. Sie erhalten die individuelle Entscheidungsfreiheit von Verbrauchern, Unternehmern und Wählern (Politikern).

EWU in der Falle

In der EWU existiert das Wechselkursventil nicht mehr. Es bleiben nur interne Auf- und Abwertungen. In Überschussländern ist das unproblematisch. Steigende Löhne erhöhen über kurz oder lang die realen Lohnstückkosten. Auch Deutschland ist da gegenwärtig keine Ausnahme. Trotzdem leidet die Wettbewerbsfähigkeit deutscher Unternehmen weltweit bisher noch kaum. Dazu trägt der Euro bei. Die anhaltende wirtschaftliche Malaise der Peripherie in der EWU drückt auf dessen Außenwert. Das verbessert die internationale Wettbewerbsfähigkeit der deutschen Wirtschaft in Drittländern stärker als die anderer Mitglieder. Die Salden in der deutschen Leistungsbilanz wachsen weiter. Sie nehmen vor allem gegenüber Drittländern seit 2011 stark zu.

– zum Vergrößern bitte auf die Grafik klicken –

Bei Salden in der Leistungsbilanz müssen vor allem Defizitländer handeln. Um wettbewerbsfähiger zu werden, müssen die realen Lohnstückkosten sinken. Von den beiden Möglichkeiten „besser oder billiger“ bleibt ihnen kurzfristig nur die zweite Alternative. Nominallöhne und Güterpreise sinken aber nur, wenn es gelingt, die Kanäle zu verstopfen, über die Tarifpartner beschäftigungspolitische Lasten auf Dritte abwälzen. Das ist ohne umfassende Strukturreformen und konsolidierte Staatshaushalte (Austerität) nicht möglich. Der Druck auf die Politik, diesen Weg zu gehen, ist umso größer, je weniger fiskalische und monetäre Rettungsschirme die Defizite in den Leistungsbilanzen finanzieren. Das Verhalten des ESM und der EZB ist nicht hilfreich.

Euro zementiert Ungleichgewichte

Auch die persistenten bilateralen Leistungsbilanzsalden in der EWU sind ohne den Euro nicht denkbar. Mit dem Bruch der Verträge von Maastricht wurde der Weg über interne Abwertungen verbarrikadiert. Regierungen setzten die „No-Bail-Out-Klausel“ außer Kraft, die EZB betreibt eine zügellose „monetäre Fiskalpolitik“, Länder verschulden sich trotz Fiskalpakt munter weiter. Strukturreformen in den Defizitländern sind ins Stocken geraten. Überkommene sektorale Strukturen werden zementiert, „ungleichgewichtige“ Leistungsbilanzsalden verfestigen sich. Die Idee der Defizitländer, die Überschussländer weniger wettbewerbsfähig zu machen, ist ökonomisch abstrus. Deutschland muss auf ein „kerniges“ Maastricht 2.0 bestehen. Es muss wieder gelten: Wer handelt haftet. Dann klappt es auch mit den Leistungsbilanzsalden.

Hinweis: Eine kürzere Fassung des Beitrages erschien am 31. Oktober 2016 in der Rubrik „Der Volkswirt“ der FAZ unter dem Titel „Deutschland auf der Anklagebank“.

- Wie „gerecht“ ist das denn?

Einkommen, Demographie, Vermögen - 23. Januar 2026 - Vermögensungleichheit – Ein non-issue?

Empirie, Ursachen, Handlungsbedarf - 30. Dezember 2025 - Was nun, Europa?

US-Sicherheitsstrategie, Eurosklerose, Europäische Verteidigungsunion - 19. Dezember 2025

6 Antworten auf „Deutschland am Pranger

Salden und Ungleichgewichte in der Leistungsbilanz“