„Die reinste Form des Wahnsinns ist es, alles beim Alten zu lassen und gleichzeitig zu hoffen, dass sich etwas ändert.“ (Albert Einstein)

Die Welt ist wirtschaftlich in Sorge. Noch immer sind die Schockwellen der Finanzkrise nicht verebbt. In Europa hat die weiter ungelöste Euro-Krise die Lage verschärft. Der wirtschaftliche Aufschwung nach den beiden Schocks war schwach. Die Arbeitslosigkeit ist in Europa anhaltend hoch. Es leidet in weiten Teilen weiter unter einem „Aufschwung ohne Arbeitsplätze“. Deutschland ist die Ausnahme. Den USA geht es beschäftigungspolitisch inzwischen wieder besser. Aber auch das wirtschaftliche Wachstum lahmt. Es ist in den reichen Ländern schon seit längerem anämisch, in Europa aber auch außerhalb. In solchen Zeiten treibt die Angst vor „säkularer Stagnation“ neue Blüten. Das war nach der Weltwirtschaftskrise der Fall. Und es ist auch heute nicht anders. Damals war Alvin Hansen die Kassandra. Heute heißt sie Lawrence Summers. Die These der „säkularen Stagnation“ hat sich historisch nicht bestätigt. Aber Geschichte muss sich ja nicht wiederholen. Es kann auch ganz anders kommen. Das schlappe Wachstum ängstigt viele, weil die Notenbanken ihr Pulver verschossen haben und die Politik überall tief in der Schuldenfalle sitzt.

Anhaltende Wachstumsschwäche

Das wirtschaftliche Wachstum lahmt in großen Teilen der Welt. Auslöser waren allerdings weder die Finanz- noch die Euro-Krise. Der Wurm ist schon länger drin. Der Trend des wirtschaftlichen Wachstums des BIP pro Kopf zeigt schon lange nach unten. Das weltweite Wachstum ist seit dem Wachstumseinbruch der 60er Jahren des letzten Jahrtausends weiter rückläufig. Allerdings sollte man diese globale Entwicklung nicht über einen Kamm scheren. Die Wachstumsrate der Gruppe der reichen (OECD-)Länder kennt seit langem nur eine Richtung: Nach unten. Bei den Ländern mit mittlerem Einkommen ist der Trend nicht eindeutig. Er schwankt seit langem um die „magische“ Wachstumsrate von 5 %. Die eigentlichen Treiber des weltwirtschaftlichen Wachstums sind seit den 80er Jahren des letzten Jahrtausends die ärmeren Länder. Noch können sie aber nicht verhindern, dass die Wachstumsrate des BIP pro Kopf weltweit rückläufig ist. Das Muster der weltweiten wirtschaftlichen Entwicklung ist eindeutig: Die Welt wächst zwar schon seit längerem langsamer. Der Wohlstand konvergiert aber weltweit. Die ärmeren Länder holen auf.

– zum Vergrößern bitte auf die Grafik klicken –

Die Entwicklung in den reichen Ländern ist eindeutig. In der OECD zeigen die Wachstumsraten des BIP pro Kopf seit langem nach Süden. Ein Ende ist nicht in Sicht. Noch stärker leidet Euro-Land unter der Wachstumsschwäche. Der Absturz geht unvermindert weiter. Am akutellen Rand herrscht Null-Wachstum. Auch Deutschland, das wirtschaftsstärkste Land im Euro-Raum, schneidet trotz „Beschäftigungswunder“ nicht gut ab. Die Wachstumsrate des BIP pro Kopf ist schon seit Ende der 60er Jahre rückläufig. Der Prozess der wirtschaftlichen Konvergenz zu den USA scheint endgültig zu Ende. Selbst Deutschland kann immer seltener bei den USA technologisch Trittbrett fahren und bei Innovationen abkupfern. Aber auch das amerikanische Wachstumszugpferd scheint zu lahmen. Die Wachstumsraten bewegen sich ebenfalls seit langem nach unten, allerdings nicht so schnell wie in Europa. Alles in allem gilt: Die Finanz- und Euro-Krise haben den Trend zu niedrigen Wachstumsraten nicht ausgelöst. Diese Entwicklung existiert schon viel länger. Was treibt aber dann den negativen Trend beim wirtschaftlichen Wachstum?

– zum Vergrößern bitte auf die Grafik klicken –

Die Zinsen sind zu hoch

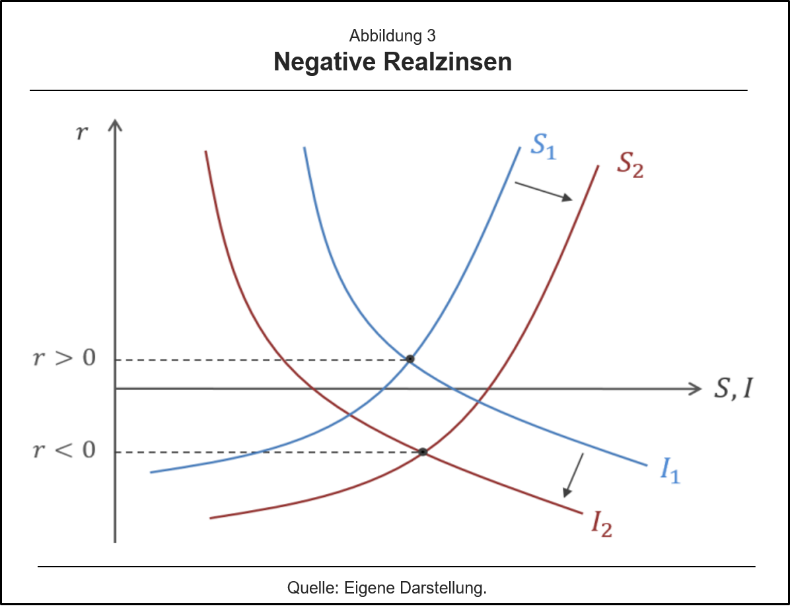

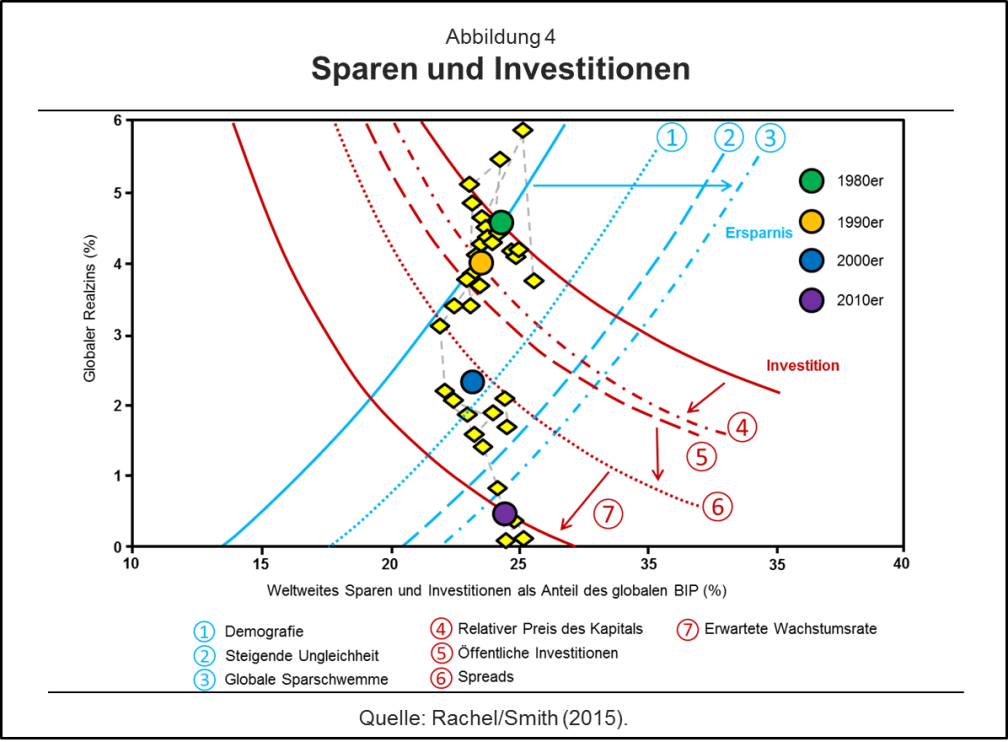

Für keynesianisch geprägte Ökonomen, wie Lawrence Summers oder Paul Krugman, liegt die Ursache der anhaltenden Wachstumsschwäche auf der Hand: Es ist ein Mangel an gesamtwirtschaftlicher Nachfrage. Die gesamtwirtschaftlichen Ersparnisse übersteigen die Investitionen. Der gleichgewichtige reale Zins („natürlicher Zins“) ist negativ. Vom klassischen Zinsmechanismus ist keine Hilfe zu erwarten. Es droht „säkulare Stagnation“ keynesianischer Prägung. Das Wachstum bleibt gering, die Arbeitslosigkeit hoch. Weltweit steigen die Ersparnisse aus zumindest vier Gründen: Die Bevölkerung altert, die Schwellenländer werden reicher, die Einkommen sind ungleicher verteilt und die Nachfrage nach sicheren Wertpapieren nimmt zu. Das alles übt einen Druck auf die realen Zinsen aus. Diese Entwicklung wird durch eine weltweit rückläufige Nachfrage nach Investitionen verstärkt: Die Kapitaltiefe der Produktion sinkt, die Preise für Investitionsgüter gehen zurück, die Staaten investieren weniger, weltweit offenere Märkte erhöhen die Risikoprämie und rückläufiges Wachstum verringert die Ertragserwartungen der Unternehmen.

– zum Vergrößern bitte auf die Grafik klicken –

Der Wirtschaftspolitik fällt es schwer, einen negativen Realzins zu installieren. Zwei Wege sind denkbar: Negative Nominalzinsen und höhere Inflationsraten. Beide sind steinig. Die Null-Zins-Grenze bei den Nominalzinsen lässt sich kaum überwinden. Mit einem Einstieg in Negativ-Zinsen am kurzen Ende und einer aggressiven Politik der „quantitativen Lockerung“ am langen Ende ziehen die Notenbanken neue Register. Der nächste Schritt der Geldpolitik könnte „Helikopter-Geld“ sein. Dennoch werden die Notenbanken in unserer Geldordnung scheitern, einen merklich negativen Nominalzins zu erreichen. Aber auch über höhere Inflationsraten wird es kaum gelingen, den Realzins spürbar negativ werden zu lassen. Höhere Inflationsziele erschüttern die Glaubwürdigkeit der Notenbanken. Eine ultra-expansive Geldpolitik begünstigt Blasen bei Aktien, Anleihen und Immobilien. Und sie erhöht die Gefahr von Währungskriegen. Den Notenbanken ist es bisher nicht gelungen, die Realzinsen weltweit in negatives Territorium zu steuern. Die Forderungen der Keynesianer sind klar: Eine noch aktivere Fiskalpolitik, noch mehr staatliche Schulden.

– zum Vergrößern bitte auf die Grafik klicken –

Die Zinsen sind zu niedrig

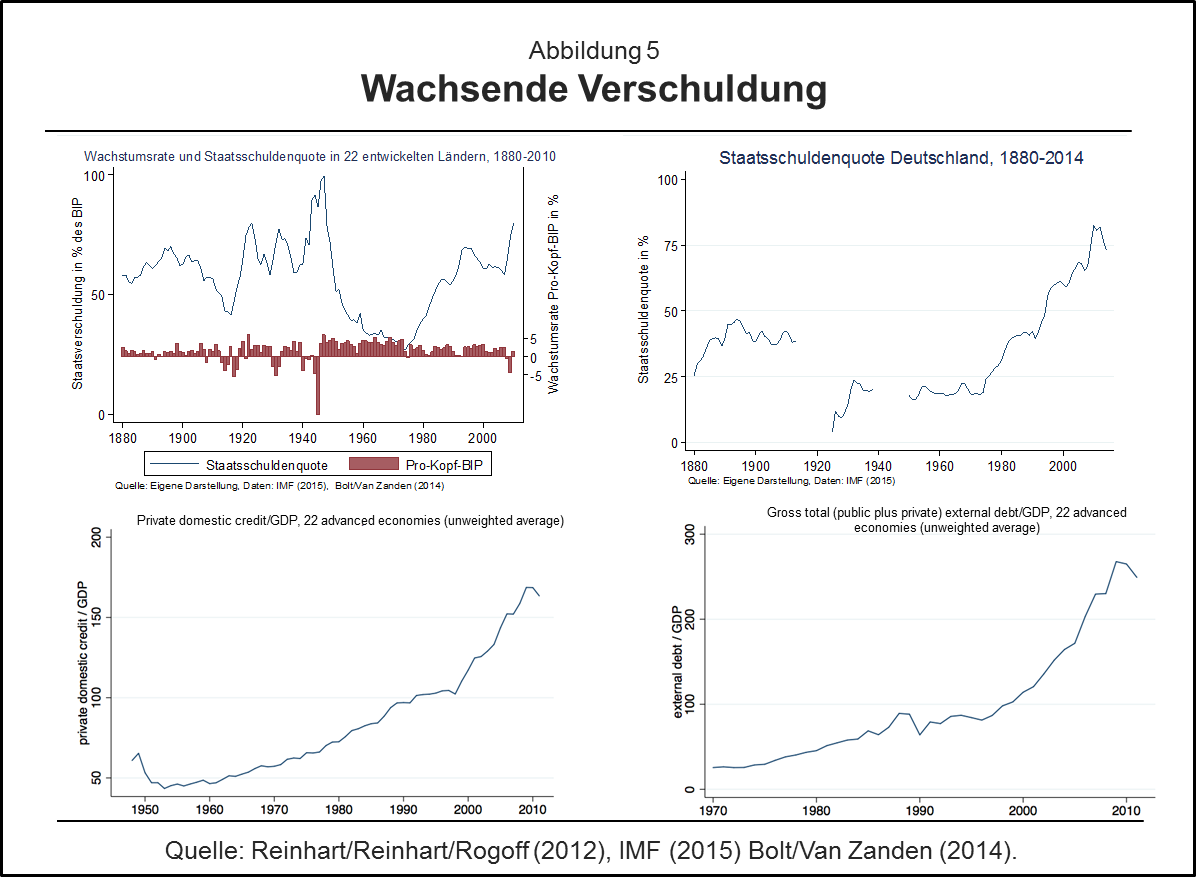

Die Bank für Internationalen Zahlungsbilanzausgleich (BIZ) ist über die ultra-expansive Geldpolitik „ihrer“ Notenbanken „not amused“. Sie ist seit langem der Meinung, die Zinsen sind nicht zu hoch, sondern viel zu niedrig. Zwar werden die realen Zinsen vor allem von realen Faktoren getrieben. Die Präferenzen für Sparen und Investieren und die Erwartungen über das künftige Wachstum dominieren. Der Trend der Realzinsen zeigt schon seit Anfang der 90er Jahre nach unten. Allerdings verstärken die Notenbanken weltweit schon länger diesen Trend. Niedrige und weiter sinkende Realzinsen erhöhen die Anreize von Privaten und Staaten, sich noch stärker zu verschulden. Das gilt für die staatliche Verschuldung seit Mitte der 70er Jahre und für Private seit der Jahrtausendwende. Staat und private Haushalte tätigen damit vor allem konsumtive Ausgaben, weniger investive. In der Finanzkrise ließen die Rettungsaktionen für den Finanzsektor die staatliche Verschuldung explodieren. Die hohe Verschuldung wird noch toxischer, weil sich sowohl Private als auch Staaten seit Anfang der 90er Jahre immer stärker im Ausland verschulden. Das wird in Zeiten von Krisen existenzgefährdend, weil sie Schulden in einer Währung tilgen müssen, die „ihr“ Land selbst nicht herstellen kann. Finanzielle Instabilität ist die Folge.

– zum Vergrößern bitte auf die Grafik klicken –

Anhaltend niedrige Zinsen sind Gift für das Wachstum. Eine fortwährende Niedrig-Zins-Politik der Notenbanken lenkt Ressourcen in „falsche“ Verwendungen. Human- und Realkapital aber auch Wissen wandern in zinsreagible Branchen. Die Baubranche gehört traditionell dazu, der Finanzsektor ebenso. Empirische Studien zeigen allerdings, ein wachsender Finanzsektor ist in reichen Ländern ein veritables Wachstumshindernis. Arbeit, Kapital und Wissen werden fehlgeleitet. Der Finanzsektor stiehlt produktiveren Sektoren die besten Köpfe. In den künstlich zinsbeatmeten Sektoren überleben „Zombie-Unternehmen“. Der Prozess der „schöpferischen Zerstörung“ wird blockiert. Das Wachstum der (Arbeits-)Produktivität schwächt sich ab. Aber auch die wachsende staatliche Verschuldung hemmt das Wachstum. Staaten verschulden sich vor allem, um konsumtive Ausgaben zu tätigen. In Demokratien sorgen Wähler und Politiker dafür, dass der Sozialstaat wächst. Staatliche Investitionen geraten ins Hintertreffen. Haushaltskonsolidierung und Strukturreformen werden auf die lange Bank geschoben. Das alles tut dem Wachstum nicht gut.

– zum Vergrößern bitte auf die Grafik klicken –

Das Angebot lahmt

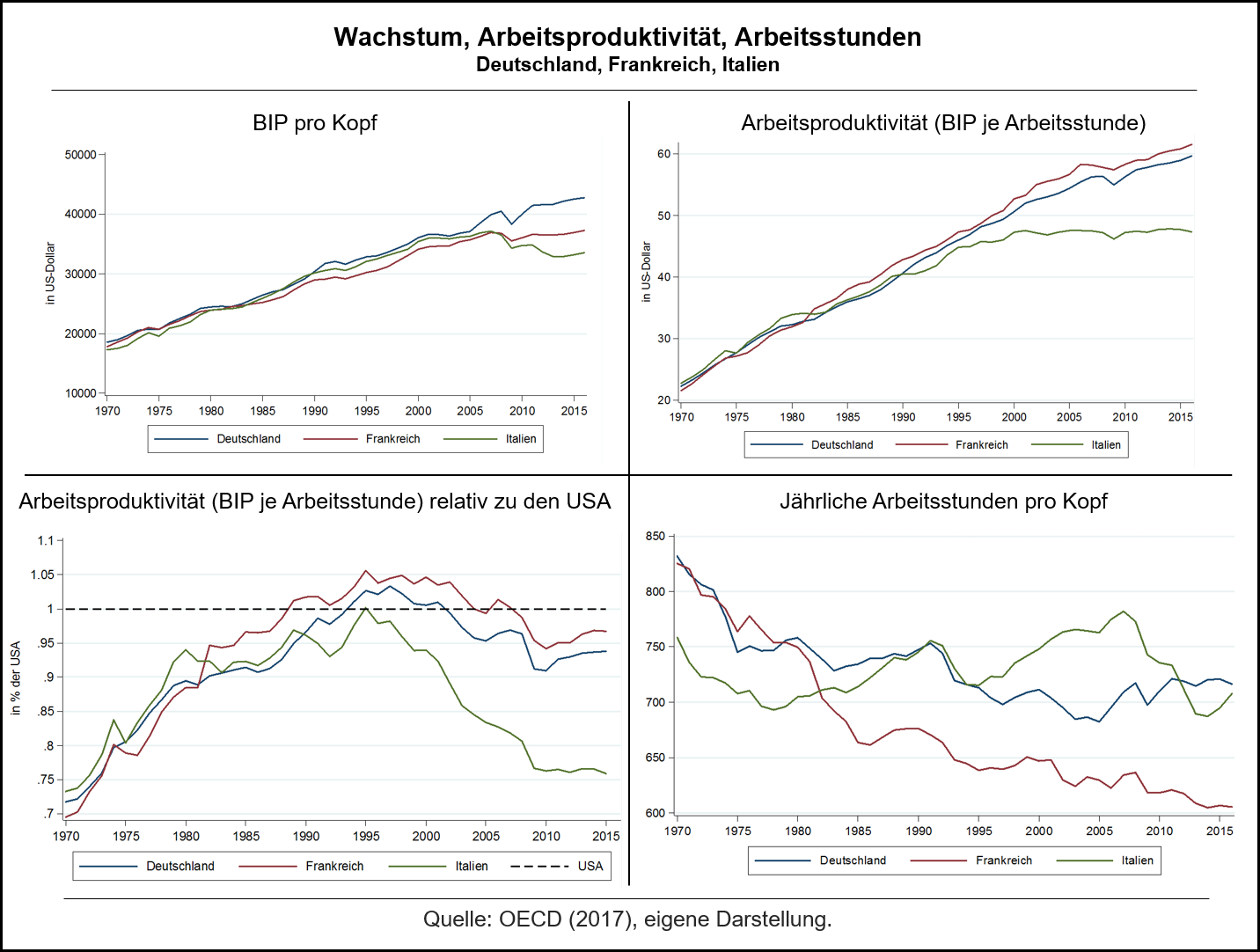

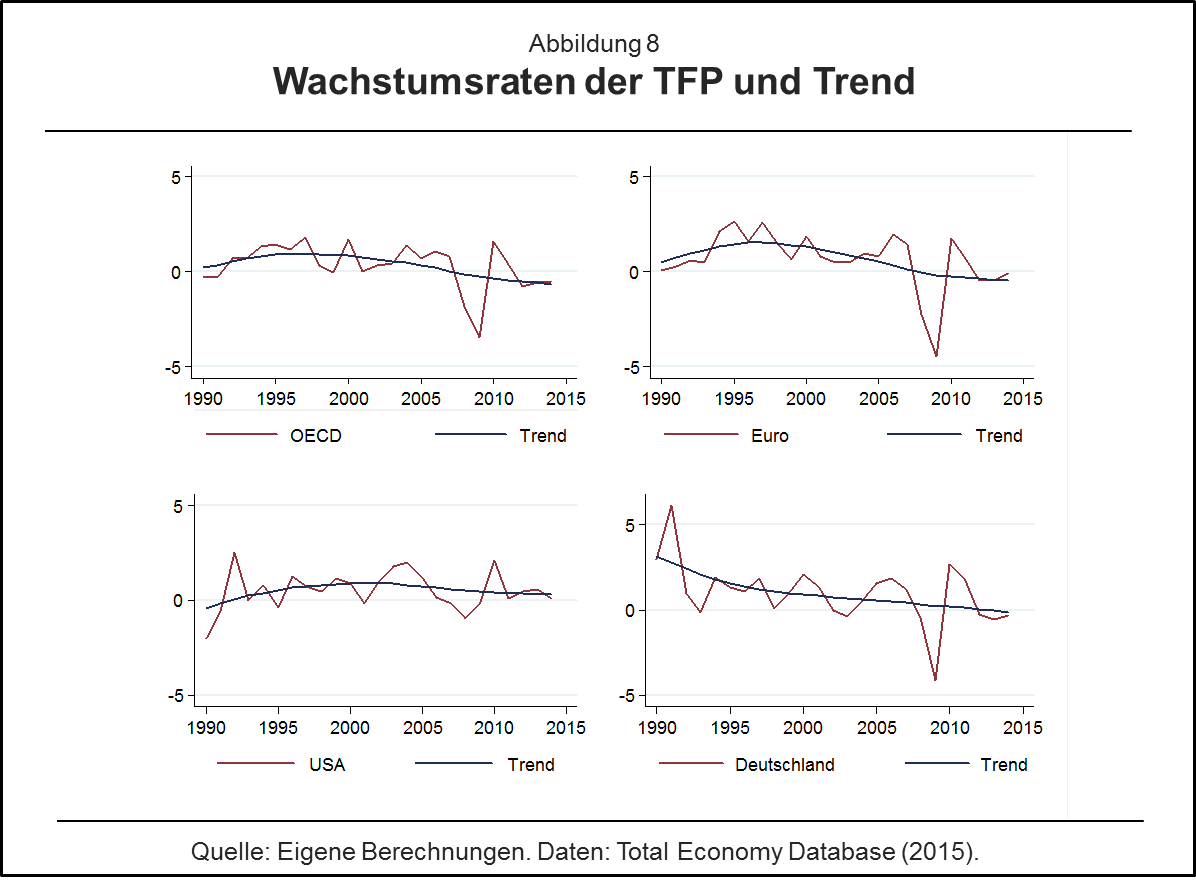

Es ist eine ökonomische Binsenweisheit: Langfristig treiben Menge und Qualität von Arbeit, Kapital und Wissen das wirtschaftliche Wachstum. Das Wachstum des BIP pro Kopf hängt davon ab, wie schnell die Arbeitsstundenproduktivität (Produktivitätswachstum) und die Arbeitsstunden pro Kopf (Beschäftigungswachstum) wachsen. Dabei dominiert das Produktivitätswachstum (ca. 80 %) das Beschäftigungswachstum (ca. 20 %). Die Qualität der Arbeit, die Tiefe des Kapitalstocks und das Wissen eines Landes („totale Faktorproduktivität“) sind die wichtigsten Treiber. Die Empirie ist eindeutig: Überall schwächt sich das Wachstum der Arbeitsproduktivität ab. In Europa wächst sie kaum noch, auch nicht in Deutschland. Das Beschäftigungswachstum spielt demgegenüber für das Wachstum pro Kopf nur eine geringe Rolle. Eine eindeutige Tendenz ist nicht zu erkennen. Die Wachstumsraten schwanken länderspezifisch um den Null-Punkt. Das Wachstum der Arbeitszeiten ist negativ, das der Beschäftigungsquote eher zyklisch. Es fällt allerdings auf, dass die Wachstumsraten der Erwerbsquote sowohl in den USA als auch in Europa sinken. Deutschland ist wieder die Ausnahme. Diese Entwicklung setzte allerdings schon vor der Finanzkrise ein.

– zum Vergrößern bitte auf die Grafik klicken –

Der wichtigste Treiber der Arbeitsproduktivität ist der technische Fortschritt. Ihm geht aber seit einiger Zeit die Puste aus. Überall zeigen seine Wachstumsraten nach unten. Die Erklärungen sind vielfältig. Für Europa scheint die Zeit der Konvergenz zu Ende. Es kann immer weniger von den USA technologisch Honig saugen. Aber auch dort schwächelt die Rate des neuen Wissens schon seit einiger Zeit. Einige, wie Tyler Cowen, glauben, dass die tiefer hängenden Früchte des Wissens der Nachkriegszeit abgeerntet sind. Kostspielige Investitionen in neues Wissen sind notwendig. Mögliche Erträge sind aber unsicher und zeitlich schwer zu prognostizieren. Innovationen schwanken erratisch. Sie lassen sich nicht steuern. Für andere sind wir schlicht auf dem Weg zurück zur „neuen Normalität“. Die Ölpreiskrisen beendeten das „Wachstumswunder“ der Nachkriegszeit. Das „goldene Jahrzehnt“ um die Jahrtausendwende war nur eine Episode. Sie war der „IKT-Technologie“ geschuldet. Dieser Zyklus ist ausgelaufen. Was wir beobachten, ist eine Rückkehr zur „Normalität“ der niedrigen Wachstumsraten der Zeit nach den Ölpreiskrisen.

– zum Vergrößern bitte auf die Grafik klicken –

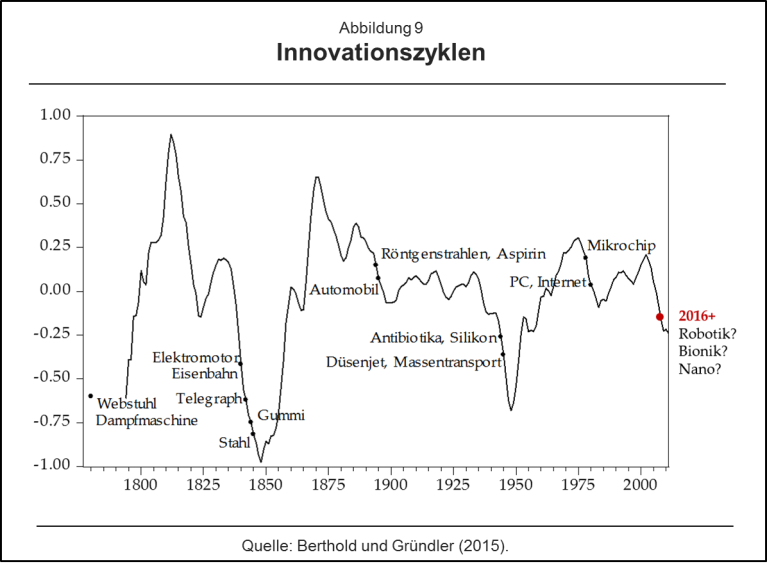

Wie sich das wirtschaftliche Wachstum weiter entwickelt, ist unklar. Es ist eine Anmaßung von Wissen, technologische Entwicklungen vorherzusagen. Kein Wunder, dass auch Ökonomen nur spekulieren können. Die Pessimisten unter ihnen, wie Robert Gordon, sind der Meinung, dass das künftige Wachstum an Grenzen stoße. Dafür sorgen mindestens vier wichtige Gegenwinde: Die Erwerbsquote sinkt, die Qualität der Bildung geht zurück, die Ungleichheit steigt an und die staatliche Verschuldung nimmt zu. Die Optimisten sind dagegen der Meinung, dass neue Technologien die Ökonomien schon auf Sicht revolutionieren werden. Viererlei könne man beobachten: Neue Prozesse (z.B. Nano, Bionik, Robotik, Medizintechnik), neue Produkte (z.B. Digitalisierung), neue Märkte (z.B. Dienstleistungen) und neue Organisationen (z.B. „Industrie 4.0“). Historische Erfahrungen zeigten, Wachstumspessimismus sei unangebracht. Die positiven Entwicklungen lauerten schon um die Ecke. Die Geschichte zeigt allerdings auch, dass „radikale“ Innovationen in erratischen Zyklen auftreten. Wirtschaftspolitisch auf den Punkt steuerbar sind sie nicht.

– zum Vergrößern bitte auf die Grafik klicken –

Wirtschaftspolitische Agenda

Das ökonomische Umfeld ist schwierig. Die Politik ist unentschlossen. Sie weiß nicht so recht, wie sie das wirtschaftliche Wachstum auf Vordermann bringen kann. Deshalb bleibt sie wirtschaftspolitisch eigentümlich passiv. Gegenwärtig handeln nur die Notenbanken. Allerdings schlägt ihre Therapie des ultra-leichten Geldes nicht an. Die Kunst der Geldpolitik besteht darin, den aktuellen Zins dem „natürlichen“ anzupassen. Der ist allerdings überall längst wieder im positiven Bereich. Die gegenwärtige Politik der Notenbanken, mit unkonventioneller Geldpolitik den Realzins in den negativen Bereich zu zwingen, ist der untaugliche Versuch, „mit einem Seil zu stoßen“. Das gilt vor allem für die Politik der EZB und der BoJ. Damit produzieren sie massenhaft Fehlallokationen, schaffen kostspielige Zombie-Banken, halten unrentable Unternehmen weiter künstlich am Leben und erzeugen auf Wertpapier- und Immobilien-Märkten gefährliche Blasen. Mit ihrer „fiskalischen“ Geldpolitik gefährden sie ihre eigene Unabhängigkeit und legen die Saat für eine neue Finanzkrise. Dem wirtschaftlichen Wachstum erweisen sie einen Bärendienst.

Auch der Vorschlag der keynesianischen Stagnationstheoretiker ist ein Holzweg. Die staatliche Verschuldung weiter zu erhöhen und die staatlichen Ausgaben zu steigern, ist keine Alternative. Das gilt vor allem dann, wenn damit konsumtive Ausgaben finanziert werden und rentable staatliche Investitionen zu kurz kommen. Genau damit ist aber zu rechnen. Selbst wenn der Staat stärker investiert, ist mit gravierenden Fehlentwicklungen zu rechnen. Der niedrige Zinssatz erhöht die Anreize der Politik, auch in Projekte zu investieren, die nicht rentabel sind. Es muss ja nicht gleich die Einebnung der Rocky Mountains sein, um Transportkosten zu sparen, wie Ben Bernanke süffisant anmerkte. Die höhere Verschuldung führt hoch verschuldete Staaten noch tiefer in die Schuldenfalle. Staatliche Haushalte werden nicht konsolidiert, notwendige Strukturreformen weiter auf die lange Bank geschoben. Griechenland ist bald überall. Staatlicher Nachfragepolitik ist es noch nie gelungen, Angebotsprobleme zu lösen. Ein lahmendes Wachstum ist ein Angebots- und kein Nachfrageproblem. Erfolgreich ist nur, wer auf der Angebotsseite ansetzt.

Kürzlich hat der Chicago-Ökonom John H. Cochrane treffend analysiert, wie eine effiziente Wachstumspolitik aussehen sollte. Er vergleicht die Ökonomie mit einem Garten. Dort wachsen nicht nur Nutzpflanzen. Es sprießt auch Unkraut. Wer den Ertrag nachhaltig steigern will, sollte nicht haufenweise teuren Dünger streuen. Er sollte das wuchernde Unkraut jäten. In der Ökonomie sind expansive Geld- und Fiskalpolitiken der Dünger, Haushaltskonsolidierung und Strukturreformen das Jäten von Unkraut. Jäten ist mühsamer als düngen. Kein Wunder, dass es nicht vorne auf der Agenda der Politik steht. Und trotzdem ist es die einzig wirksame Therapie für mehr Wachstum. Das Kernelement struktureller Reformen ist mehr Wettbewerb auf Güter- und Faktormärken. Er fördert es, Dinge neu zu tun. Findige Unternehmer setzen sie um. Sie halten den Prozess der „schöpferische Zerstörung“ in Gang. Der Lohn ist eine höhere Produktivität und mehr Wachstum. Ein Land wächst aber nur nachhaltig, wenn es nicht über seine Verhältnisse lebt. Dazu ist eine solide Haushaltsführung unabdingbar. Das Bild der „schwäbischen Hausfrau“ passt gut.

Fazit

Das wirtschaftliche Wachstum lahmt. Es folgt einem säkularen Trend. Der setzte schon lange vor der Finanz- und Euro-Krise ein. Über die Ursachen wird weiter gerätselt. Der schwächelnde technische Fortschritt ist einer der Hauptverdächtigen. Er treibt den „natürlichen“ realen Zins nach unten. Damit ist er aber nicht allein. Die Präferenzen der Sparer und Investoren verstärken diese Entwicklung. In der Finanzkrise geriet der gleichgewichtige Realzins zeitweise in den negativen Bereich. Die Notenbanken haben darauf adäquat mit einer expansiven Geldpolitik reagiert. Aus dieser gefährlichen Gegend hat sich der „natürliche“ Zins aber längst wieder entfernt. Es ist fatal, wenn einige Notenbanken immer noch auf „Teufel komm raus“ versuchen, den Realzins in negatives Territorium zu drängen. Sie sollten vielmehr geldpolitisch die Füße still halten. Gefordert ist die Politik, allerdings nicht auf der Nachfrageseite. Eine expansive Fiskalpolitik verbietet sich angesichts der hohen Schulden. Wer mehr Wachstum (und höhere Zinsen) will, muss auf der Angebotsseite ansetzen. Konsolidierte öffentliche Haushalte und umfassende Strukturreformen sind unverzichtbare Elemente.

Literatur:

Berthold, N. and Gründler, K. (2015): The Growth Crisis of Germany: A Blueprint for the Developed Economies, in: International Economic Journal, Vol.29(2), pp.195-229.

Rachel, L. and Smith, T.D. (2015): Secular drivers of the global real interest rate, Bank of England. Staff Working Paper No. 571

Beiträge zum 3. Würzburger Ordnungstag:

Renate Ohr: Quo vadis Europa? Zu den Folgen eines Brexit für die EU

Henning Klodt: TTIP: Stockungen und Lösungen

Hans-Joachim Haß: Digitalisierung – Folgen für das „Geschäftsmodell D“

- Ordnungspolitischer Unfug (15)

Staatseingriffe und Interventionsspiralen

Märkte sind unvollkommen. Nutzen wir sie! - 14. Oktober 2025 - Der amerikanische (Zoll)Schock

Donald Trump, die EU (und die Schweiz) - 10. September 2025 - Donald Trump und die Europäische Union

Katalysator oder Spaltpilz? - 29. August 2025

Richtig! Beim Düngen ohne Jäten spriesst auch das Unkraut. Oder sogar besonders, denn Unkraut zeichnet sich ja im Allgemeinen dadurch aus, dass es besonders schnell wächst. Tiefe Zinsen führen dazu, dass Fehlallokationen Raum greifen. Nehmen wir als Beispiel den (kreditfinanzierten) Ausbau der Sonnenenergie. Mit Investitionen in dreistelliger Milliardenhöhe wird Strom im Grosshandels-Wert eines einstelligen Milliardenbetrags hergestellt. Je stärker diese Technologie ausgebaut wird, desto tiefer wird der ökonomische Grenznutzen. Die Solarenergie ist sicher ein Bereich (aber lange nicht der einzige), dessen Effekt sich angesichts seiner Grösse in den aggregierten Produktivitätszahlen niederschlagen muss.