„Nicht die einheitliche Währung ist das Vordringlichste, die Stabilität unserer Währungen ist es.“ (Helmut Schlesinger)

In der Europäischen Währungsunion (EWU) geht es seit über einem Jahr drunter und drüber. Nach Griechenland und Irland ist nun auch Portugal unter den Rettungsschirm geschlüpft. Dem politisch unregierbaren Belgien, dem wirtschaftlich angeschlagenen Spanien und dem notorisch klammen Italien droht ebenfalls der Gang nach Brüssel. Die europäischen Finanzinstitute, die in Europa die staatlichen Schulden primär überregional finanzieren, verbreiten das Virus der finanziellen Ansteckung. Der EWU droht ein Dominoeffekt, Deutschland eine saftige Rechnung, dem Euro weitere Krisen. Ein Blick über den großen Teich zeigt: Die Finanzkrise der amerikanischen Bundesstaaten ist nicht minder prekär. Nicht nur Kalifornien, auch Michigan, Illinois und Nevada steht das Wasser bis zum Hals. Dennoch sind Ansteckungsgefahren und Dominoeffekte kein Thema. Obwohl die Defizit- und Schuldenquoten in den USA höher als in der EWU liegen, ist von einer Krise des Dollar keine Rede.

Transfers in einer Währungsunion

Eine gemeinsame Währung erzeugt inter-regionale finanzielle Transfers. Begründet wird dies mit konjunkturellen, strukturellen und distributiven Entwicklungen. Konjunkturen verlaufen international oft nicht synchron. Das gilt auch für Währungsunionen, wie die USA oder die EWU. Für eine einheitliche Geldpolitik gilt: „One size doesn’t fit all“. Sie ist nicht in der Lage, regionale konjunkturelle Spannungen zu verhindern. Die Fiskalpolitik hat grundsätzlich das Potential, asymmetrische Konjunkturen zu glätten. Auf nationaler Ebene ist eine zentrale Arbeitslosen-versicherung das wichtigste Instrument. Sie ist auch in einer Währungsunion einsetzbar. Die USA zeigen mit ihrer Variante des „fiscal federalism“, wie es gehen kann. Oft strikte Schuldengrenzen der Bundesstaaten begrenzen das diskretionäre fiskalische Instrument. Eine zentral organisierte Arbeitslosenversicherung ist ein Ersatz, asymmetrische Konjunkturverläufe in den USA automatisch zu synchronisieren. Viele sehen darin ein Vorbild für die EWU.

Transfers in einer Währungsunion werden auch aus strukturellen Gründen gefordert. Es besteht immer die Gefahr, dass Mitglieder einer Währungsunion fiskalisch krank werden. Unvorhergesehene Katastrophen aber auch ein Leben über die Verhältnisse können Ursachen sein. Die solidarische Hilfe durch die anderen Mitglieder ist im ersten Fall selbstverständlich. Das gilt nicht nur für Währungsunionen. Auch bei selbst verschuldeter fiskalischer Krankheit, können finanzielle Hilfen der Gesunden notwendig werden. Das kann immer dann der Fall sein, wenn die Gefahr besteht, dass sich andere fiskalisch anstecken. Es sind vor allem international agierende Finanzinstitute, die das Virus exzessiver staatlicher Verschuldung auf andere Länder übertragen können. Das gilt vor allem dann, wenn diese Institute zu groß oder gegenseitig zu stark verflochten sind, um ohne Gefahr für einzelne Mitgliedsländer pleite gehen zu können. Der Rettungsschirm in der EWU löst solche Transfers aus.

Schließlich ist es aber auch denkbar, dass in einer Währungsunion finanzielle Transfers aus distributiven Gründen fließen. Die Politik versucht überall, zu große inter-regionale wirtschaftliche Unterschiede zu verhindern. Das kann helfen, die politische Stabilität zu sichern. Ein beliebtes Instrument, die Lebensverhältnisse auf nationaler Ebene einander anzugleichen, sind inter-regionale finanzielle Transfers. Das geschieht über verschiedene Varianten des Länderfinanzausgleichs und unterschiedlicher Formen der Regional- und Strukturpolitik. Auch für eine Währungsunion scheint zu gelten, dass sie langfristig politisch nur überlebensfähig ist, wenn regionale Ungleichgewichte nicht zu groß werden. Die Meinung ist vor allem in Europa weitverbreitet, dass nicht nur auf nationaler, sondern auch auf der Ebene der EWU inter-regionale finanzielle Transfers notwendig sind, um die unterschiedlichen Lebensverhältnisse in Europa einander stärker und schneller anzugleichen.

Fiscal Federalism

Die Art und Weise, wie eine Währungsunion finanzielle Transfers einsetzt, hat Einfluss auf deren Stabilität. In dieser Hinsicht unterscheiden sich die amerikanische und die europäische Währungsunion teilweise erheblich. Die USA setzen konjunkturelle inter-regionale finanzielle Transfers ein. Sie reagieren auf asymmetrische Schocks mit einer zentral organisierten Arbeitslosenversicherung als automatischem Stabilisator. Einkommen in Bundesstaaten, die schwächer von konjunkturellen Schocks getroffen werden, werden an Staaten umverteilt, die stärker unter dem Konjunktureinbruch leiden. Im Idealfall wird der asymmetrische regionale Konjunkturverlauf synchronisiert und geglättet. Die zentrale Geldpolitik, die auf regionale Besonderheiten wenig Rücksicht nehmen kann, wird durch eine Fiskalpolitik ergänzt, die nicht diskretionär agiert, sondern regelbasiert organisiert ist und regional differenziert wirkt. Das Dilemma, dass die Geldpolitik für einige Regionen zu expansiv, für andere aber zu restriktiv ist, wird entschärft.

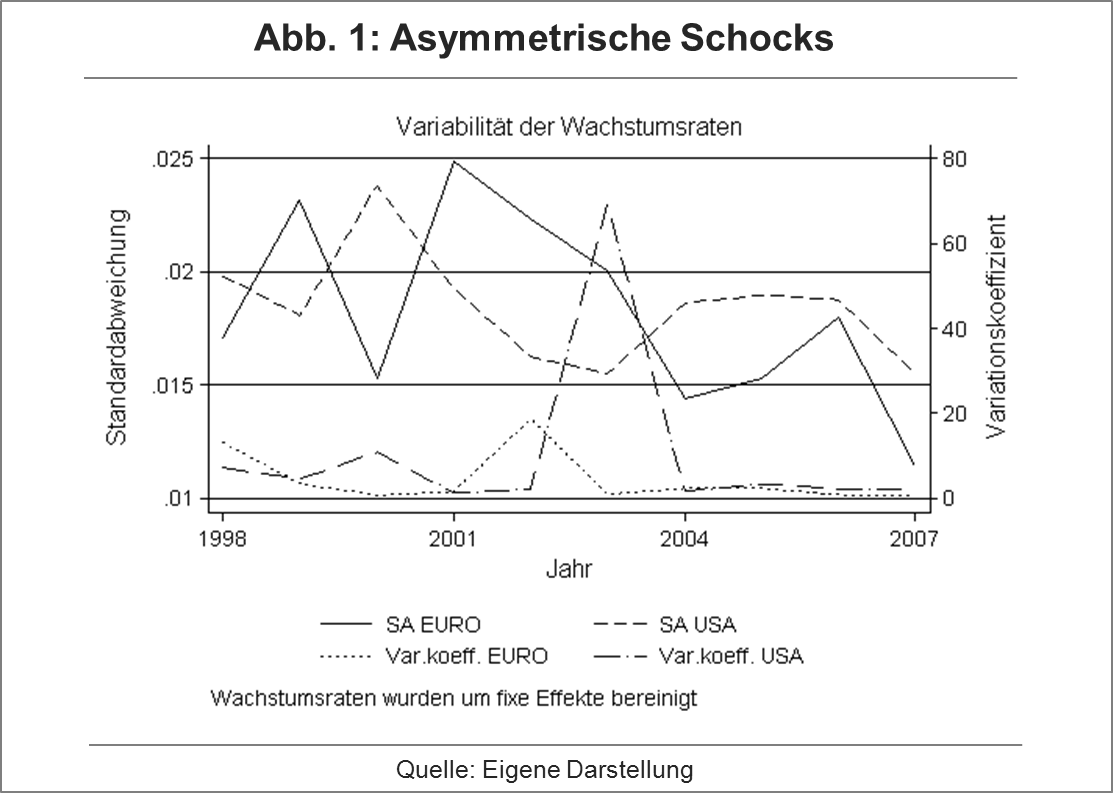

Diese Art von „fiscal federalism“ synchronisiert und glättet aber nur, wenn die wirtschaftlichen Schocks asymmetrisch und temporär sind. In Währungsunionen, in denen inter-industrieller Handel dominiert, treffen Schocks die Länder eher ungleich. Konvergieren die Mitglieder wirtschaftlich, wird intra-industrieller Handel wichtiger. Symmetrische Schocks werden wahrscheinlicher. In den USA ist die Spezialisierung der Produktion ausgeprägter als in der EWU. Dennoch sind asymmetrische Schocks nicht stärker verbreitet als im Euro-Raum (Abb. 1). Ein zentraler automatischer Stabilisator wie die Arbeitslosenversicherung macht allerdings nur dann wirklich Sinn, wenn die Schocks primär temporär sind. Tatsächlich sind konjunkturelle keynesianische Momente (Weltwirtschaftskrise, Weltfinanzkrise) in der Ökonomie aber eher selten. Dominant sind eher strukturelle schumpeter“˜sche Prozesse der schöpferischen Zerstörung. In einem solchen Umfeld sind konjunkturstabilisierende Aktivitäten aber kontraproduktiv.

– zum Vergrößern bitte auf die Grafik klicken –

Eine zentral organisierte Arbeitslosenversicherung schadet einer Währungsunion deshalb vermutlich mehr als sie ihr nutzt. Sie verstärkt das „moral hazard“-Verhalten der Tarifpartner. Die finanziellen Lasten der Arbeitslosigkeit lassen sich über nationalen Grenzen hinaus verteilen. Damit nimmt die Versuchung der Tarifpartner weiter zu, bei Verhandlungen noch weniger an die Folgen für die Beschäftigung zu denken. Systematische Unterschiede im Niveau der regionalen Arbeitslosenquoten führen zu einer permanenten Umverteilung von Einkommen zwischen den Regionen. Die Arbeitslosenversicherung degeneriert zu einer Form des Finanzausgleichs. Das alles ist in den USA weniger relevant als in der EWU. Der Einfluss des amerikanischen „fiscal federalism“ auf die Arbeitslosigkeit ist eher gering, weil die amerikanischen Arbeitsmärkte flexibler als die europäischen sind. Konjunkturell induzierte inter-regionale Transfers würden auf den eher inflexiblen Arbeitsmärkten der EWU mehr schaden als nutzen.

No-Bail-Out

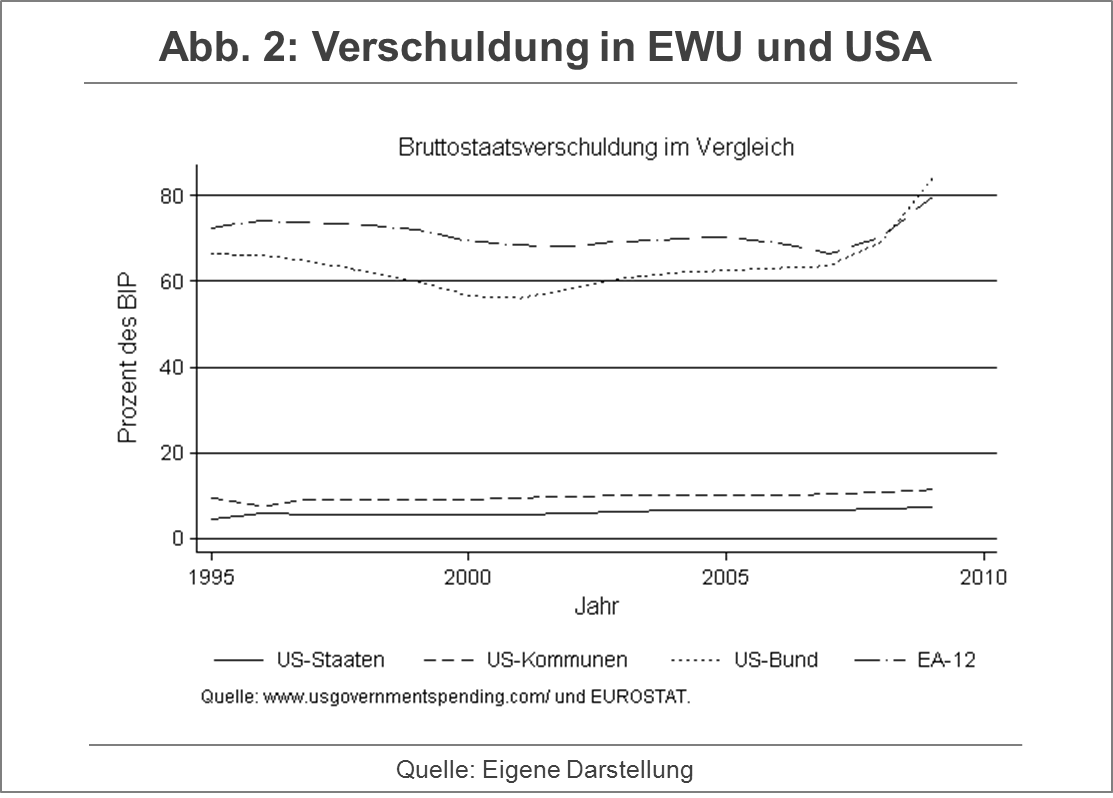

Die amerikanische und die europäische Währungsunion unterscheiden sich in den fiskalischen Regeln. In den USA dominiert wettbewerblicher, in Europa kooperativer Föderalismus. Die Bereitschaft der Mitglieder der Währungsunion, finanziell füreinander einzustehen, ist in den USA weniger ausgeprägt als in Europa. Ein Element des amerikanischen fiskalischen Designs sind Budget-Regeln, die es der Politik erschweren, fiskalisch über die Stränge zu schlagen. Die meisten Bundesstaaten haben Regeln für ein ausgeglichenes Budget in ihrer Verfassung verankert. Allerdings sind nicht alle gleich hart. Obwohl die kalifornischen Budget-Regeln als streng gelten, haben sie das fiskalische Fiasko nicht verhindert. Dennoch haben die fiskalischen Regeln die staatliche Verschuldung der Bundesstaaten begrenzt (Abb. 2). Auf der Ebene der Staaten wird fiskalisch gebremst, auf der Ebene des Bundes wird fiskalisch Gas gegeben. Die Fiskalpolitik wird zentralistischer, weil die Staaten vermehrt Aufgaben auf den Bund verlagern.

– zum Vergrößern bitte auf die Grafik klicken –

In der EWU sind solche Budget-Regeln fast unbekannt. Bisher hat nur Deutschland eine Schuldenbremse in der Verfassung verankert. Der Vorschlag, europaweit eine vergleichbare Schuldenbremse einzuführen, stieß auf den erbitterten Widerstand der meisten Länder in Europa. Es erstaunt nur auf den ersten Blick, dass eine breite Mehrheit einen großen Rettungsschirm für notleidende Mitglieder der EWU aufgespannt hat. Da es der Mehrheit leicht fällt, das Geld der anderen auszugeben, ist der Rettungsschirm großzügig. Die No-Bail-Out-Regel des Vertrages von Maastricht ist endgültig Makulatur. Auch in diesem Punkt unterscheidet sich die europäische von der amerikanischen Währungsunion. In den USA stehen weder die Bundesstaaten füreinander, noch der Bund für einzelne Staaten ein. Es gibt auch keinen kurzfristigen finanziellen Beistandsmechanismus für Bundesstaaten. New York (1975) und Kalifornien (2009) können von der fiskalischen Hartleibigkeit der anderen ein Lied singen.

Das fiskalische Design des Haftungsausschlusses der amerikanischen Währungsunion ist dem europäischen überlegen. Es ist immer gut, dem Verhalten, das Geld der anderen auszugeben, einen Riegel vorzuschieben. Damit wird es auch möglich, die Gefahr der Ansteckung über die Finanzinstitute in Grenzen zu halten. Gelingt es, einen glaubwürdigen Haftungsausschluss zu installieren, ändert sich auch das Risikoverhalten. Finanzinstitute, die staatliche Papiere halten, werden vorsichtiger. Zweifelhafte staatliche Schuldner müssen höhere Zinsen zahlen. Deren Verschuldungsbereitschaft sinkt, die Solidität hat wieder eine Chance, die Gefahr der Insolvenz sinkt. Damit geht auch das Risiko der inter-regionalen Ansteckung zurück. Dieser Prozess wird verstärkt, wenn es gelingt, eine Insolvenzordnung auf allen Ebenen des Staates zu installieren. Diesen Schritt haben auch die Bundesstaaten in den USA noch nicht geschafft. Nur auf kommunaler Ebene gibt es vereinzelt Verfahren für eine geordnete Insolvenz.

Mobile Arbeit

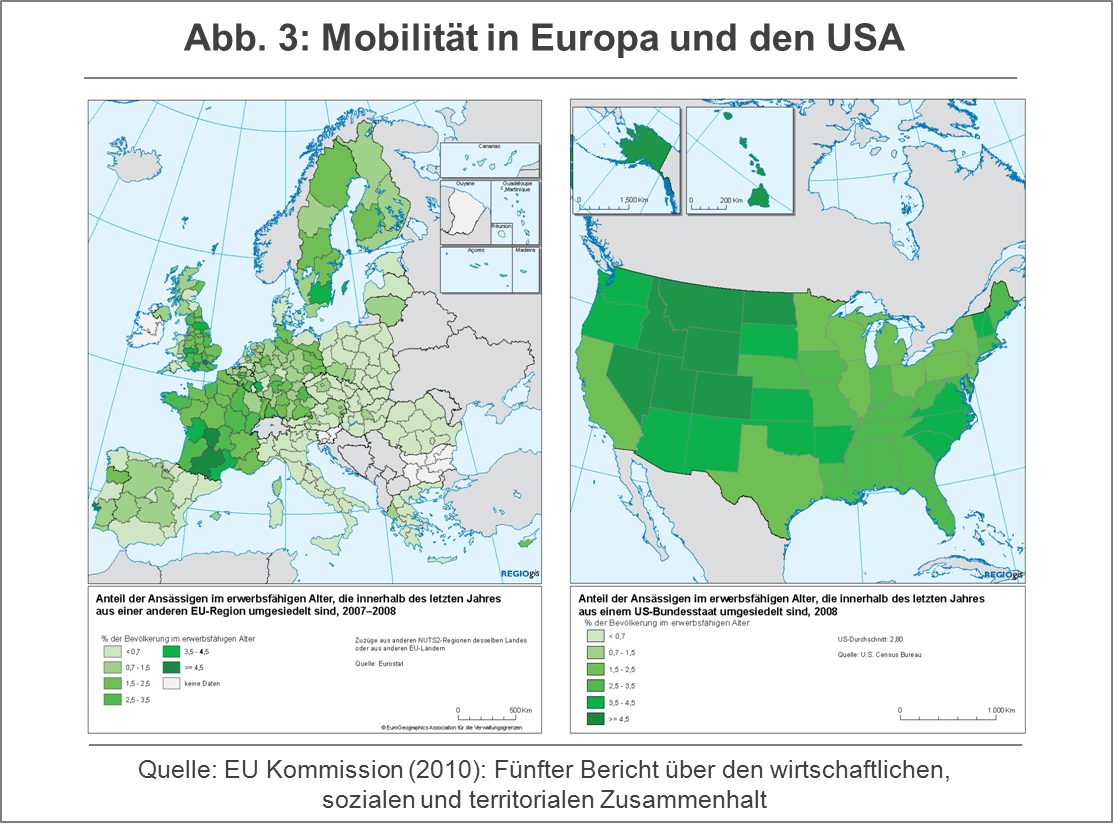

Die amerikanische Währungsunion unterscheidet sich auch bei distributiven Transfers signifikant von der europäischen. Sowohl in den USA als auch in der EWU stehen inter-regionale verteilungspolitische Ziele auf der politischen Agenda. Die Instrumente, die eingesetzt werden, um die Lebensverhältnisse einander anzugleichen, könnten allerdings kaum unterschiedlicher sein. In Europa dominiert die Philosophie, die Arbeitsplätze zu den Arbeitnehmern zu bringen. Menschenleere Räume sollen nicht entstehen. Es ist Aufgabe des Staates, diesen Prozess mit inter-regionalen Transfers zu unterstützen. Varianten des horizontalen und vertikalen Länderfinanzausgleichs und vielfältige Aktivitäten der Regional- und Strukturpolitik sind national eingesetzte Instrumente. Auf europäischer Ebene dominieren Struktur- und Kohäsionsfonds. Damit orientiert sich die europäische Politik an der Tatsache, dass Arbeit auf nationaler und europäischer Ebene nicht sehr mobil ist. In der EU verlagerten 2008 über 1,2 % der erwerbsfähigen Bevölkerung ihren Wohnsitz in eine andere Region. Davon bewegten sich allerdings 85 % im eigenen Land.

– zum Vergrößern bitte auf die Grafik klicken –

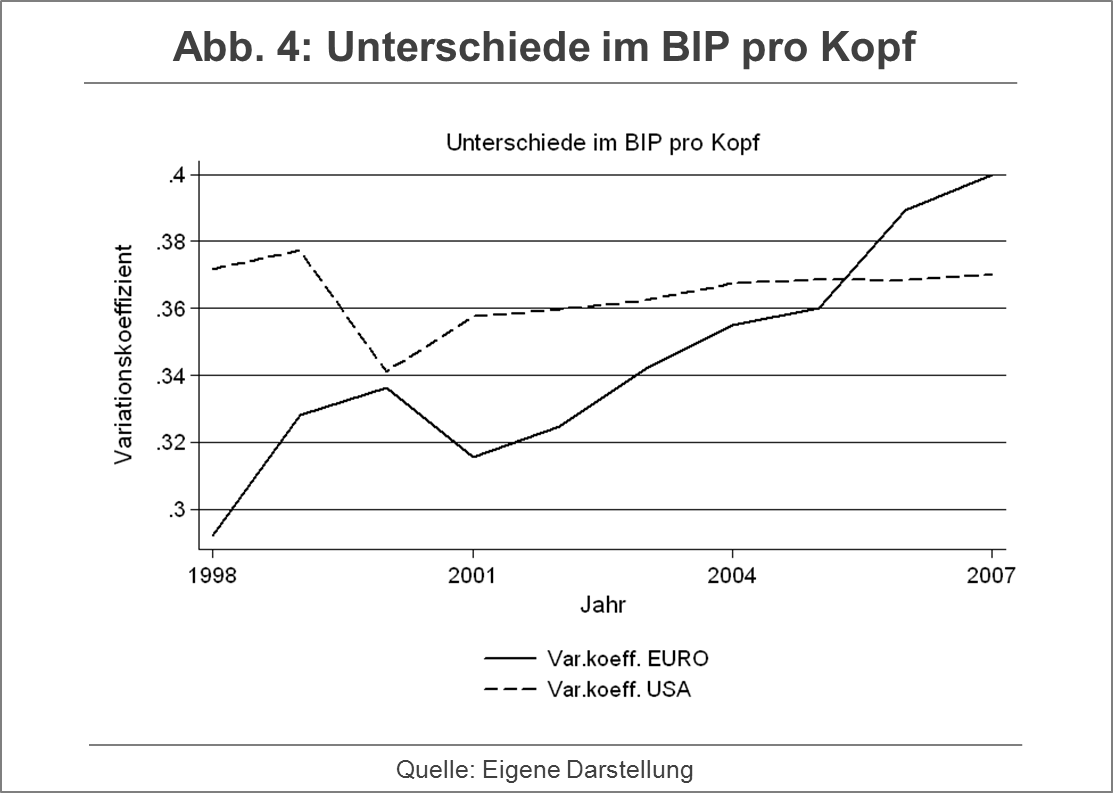

Der amerikanische Weg, inter-regionale verteilungspolitische Ziele zu erreichen, ist ein anderer. Dort ist Arbeit mobiler. 2,8 % der erwerbsfähigen Bevölkerung wanderten 2008 zwischen Regionen. Individuelle marktliche Lösungen dominieren kollektive staatliche Lösungen. Finanzielle Transfers der Regional- und Strukturpolitik spielen eine untergeordnete Rolle. Die Lebensverhältnisse nähern sich über flexible Arbeitsmärkte einander an. Vor allem mobile Arbeit ist der Transmissionsmechanismus. Es wird nicht als Aufgabe des Staates angesehen, die Arbeitsplätze zu den Menschen zu bringen. Arbeit folgt den Unternehmen. Wanderungen über regionale Grenzen hinweg sind selbstverständlich. Regional- und Strukturpolitik ist nicht wie in Europa eine Alternative zur individuellen Mobilität. Dabei wird in Kauf genommen, dass menschenleere Räume entstehen (North-Dakota-Effekt). Die Pro-Kopf-Einkommen der Bundesstaten streuen seit einiger Zeit weniger stark als in der EWU (Abb. 4). Allerdings ist die regionale Versorgung mit öffentlichen Gütern ungleicher.

– zum Vergrößern bitte auf die Grafik klicken –

Das inter-regionale distributive Design der amerikanischen Währungsunion ist dem der EWU überlegen. Inter-regionale Transfers haben den allokativen Nachteil, die Mobilität von Arbeit und Kapital zu verringern. Die Anpassung an neue wirtschaftliche Gegebenheiten wird behindert, die Ungleichgewichte auf Güter- und Faktormärkten nehmen zu, die inter-regionale Ungleichheit steigt an. Der Zielkonflikt zwischen Allokation und Verteilung wird verschärft. Das Ende vom Lied sind divergente Wachstumsraten, steigende Arbeitslosenzahlen und weitere Subventionen, nun an notleidend gewordene Unternehmen. Inter-regionale verteilungspolitische Aktivitäten unterminieren das wirtschaftliche Fundament einer Währungsunion. Eine Politik, die demgegenüber die Mobilität der Faktoren fördert, stärkt die Anpassung über die Märkte und stabilisiert die Währungsunion. Gleichzeitig entschärft sie den Zielkonflikt zwischen wirtschaftlicher Effizienz und inter-regionaler Verteilung.

Fazit

Inter-regionale Transfers stabilisieren Währungsunionen nicht, ganz im Gegenteil. Das gilt sowohl für konjunkturell als auch strukturell und verteilungspolitisch motivierte Zahlungen. Die amerikanische Währungsunion ist nicht wegen des praktizierten „fiscal federalism“ stabil. Sie ist stabil, weil das Prinzip des „No Bail-Out“ strikt verfolgt, auf einen Finanzausgleich verzichtet und Regionalpolitik nur auf Sparflamme betrieben wird. Die Anpassung an veränderte wirtschaftliche Gegebenheiten erfolgt vor allem über flexible Arbeitsmärkte. Wer mehr Stabilität in der EWU will, sollte sich die Erfahrungen der USA zu nutze machen. Allerdings ist auch der amerikanische Weg nicht ohne Risiken. Das institutionelle fiskalische Design trägt dazu bei, dass Aufgaben auf den Bund verlagert werden. Damit gerät er fiskalisch in die Klemme. Ihm droht die Überschuldung. Letztlich ist eine Währungsunion nur stabil, wenn es gelingt, den gesamten Staat (und die Banken) an die Kette zu legen.

Profund analysiert! Allerdings frage ich mich, warum Sie nicht Ihrem Verstand und Ihren Gefühlen folgen und klar Stellung beziehen: „Wer mehr Stabilität…“ in der EU will, sollte die EWU auflösen und dort zu nationalen Währungen zurückkehren, wo von Konvergenz keine Rede sein kann! Auf deutsch gesagt: Geld ist „konservierte“ Arbeit und damit der Inbegriff dessen, was man später konsumieren oder vererben will. Wenn sich nun eine Gruppe Menschen auf gemeinsames Geld verständigt, dann muß sie sich auch auf einen sehr ähnlichen Werte- und Nomenkatalog verständigt haben. Das dieses in Europa nicht der Fall ist muß doch auch der letzte Blinde inzwischen erkannt haben. Deshalb Herr Berthold: Deutlich die eigene Position zeigen!

@ Hans Prömm

Der Euro war mir von Anfang an ökonomisch suspekt und ist es auch heute noch. Das letzte Jahr war ein währungspolitisches „annus horribilis“. Es war der vorläufige Höhepunkt einer Serie von Vertragsbrüchen. Alle fiskalischen Versprechen waren das Papier nicht wert, auf das sie geschrieben wurden. Die Politik hat den Stabilitäts- und Wachstumspakt makuliert, die No-Bail-Out-Klausel“ wurde gebrochen, die Europäische Zentralbank monetisiert Staatsschulden. Aus der Europäischen Währungsunion ist nach nicht einmal einem Jahrzehnt eine Transferunion geworden. Die weniger Erfolgreichen beuten die Erfolgreicheren aus. Die Gefahr einer Inflationsgemeinschaft ist gestiegen.

Damit nicht genug. Die Protagonisten des „alten“ Euro nutzen die Krise, die Fiskalpolitik neu zu positionieren. Neben der Geld- soll auch die Fiskalpolitik zentralisiert werden. Das zerstört die Statik der EWU endgültig. Eurokraten und Euromantiker interpretieren die währungspolitische Realität um. Nicht Staats-, sondern Marktversagen habe in die Krise geführt. Das Gegenteil ist richtig. Es gibt deshalb auch keine verrückt spielenden Kapitalmärkte, die es mit geballter fiskalischer Kraft gilt zu disziplinieren. Eurobonds sind ein trojanisches Pferd. Alte (nationale) Schulden würden mit neuen (gemeinschaftlichen) bekämpft. Die Eurokraten bekämen endlich den langersehnten Schlüssel zur europäischen Kasse.

Obwohl alles, was schiefgehen konnte, auch schiefgegangen ist, bin ich kein glasperlenspielender Ökonom im Elfenbeinturm. Auch bei der Europäischen Währungsunion wirkt die normative Kraft des Faktischen. Es ist eine Illusion zu glauben, eine Rückkehr zu den alten nationalen Währungen in Europa sei möglich. Wir haben nun mal den (ungeliebten) Euro und wir werden auch weiter mit ihm leben müssen, wenn auch künftig vielleicht in einer anderen Form und Zusammensetzung als heute. Es ist sinnlos, die Kraft darauf zu verschwenden, währungspolitischen Illusionen nachzujagen. Es ist sinnvoller, dafür zu kämpfen, die EWU so umzugestalten, dass sie auf einem ökonomisch tragfähigeren Fundament steht.

Jede Hausfrau weiß, dass faule Äpfel aussortiert werden müssen, wenn verhindert werden soll, dass sie andere anstecken. Das gilt auch für die EWU. Wer die fiskalischen Regeln der gemeinsamen Währung verletzt, muss für die Folgen haften. Notfalls wird er aussortiert. Eine fiskalische Haftungsgemeinschaft darf es nicht geben. Das Bremen-Saarland-Modell des kooperativen deutschen Föderalismus ist kein Modell für Europa. Für fiskalisches Fehlverhalten müssen allein die Staaten haften, die über ihre Verhältnisse gelebt haben. Das setzt voraus, dass Staaten insolvent werden und „systemrelevante“ Finanzinstitute pleite gehen können. Die Politik hat diesen Weg bisher blockiert.

Es muss auch verhindert werden, dass Äpfel faulen, die schon im Korb sind. Das beste Mittel dagegen sind noch immer europa- und weltweit offene Güter- und Faktormärkte. Der Kampf muss der finanziellen Droge der Subventionen, der wuchernden, Wissen anmaßenden Industriepolitik, der Machtkonzentration auf Güter- und Dienstleistungsmärkten und protektionistischen Regulierungen auf Arbeits- und Dienstleistungsmärkten gelten. Nur wenn dieser Kampf erfolgreich ist, wird die EWU auf eine solidere ökonomische Basis gestellt. Wirtschaftliche Konvergenz wird leichter möglich. Die Anreize, auf Kosten der anderen zu leben, werden verringert. Kontraproduktive Verteilungskämpfe gehen zurück.

Die noch lange anhaltende Krise des Euro wird die europäische Politik verändern. Das Kartell der Politik der etablierten Parteien wird Risse bekommen. Die Wahlen in Finnland geben einen Vorgeschmack. In den Geberländern der Europäischen Union wird der Widerstand gegen Umverteilung über Rettungsschirme und Strukturfonds weiter wachsen. Die traditionelle Art der europäischen Integration über den Geldbeutel der Erfolgreicheren hat ihren Zenit überschritten. Das ist gut so. Letztlich erleiden Geber und Nehmer beträchtliche Verluste an wirtschaftlichem Wachstum. Bedenklich stimmt allerdings, dass viele der „Widerständler“ gegen den Euro auf die protektionistische Karte setzen.

Gerichtsentscheid:

Für die Schulden anderer geradestehen

Wer in einer Wohnanlage eine Eigentumswohnung kauft, muss damit rechnen, auch für die Schulden der Miteigentümer geradestehen zu müssen.

Das wurde in einem Prozess am Verwaltungsgericht Gelsenkirchen deutlich.

http://www.hertener-allgemeine.de/lokales/recklinghausen/Fuer-die-Schulden-anderer-geradestehen;art1000,449588

Anmerkung:

… eigentlich eine unbedeutende Randmeldung, die allerdings beispielhaft aufzeigt, wie eine Transferunion funktioniert.

Man stelle sich eine tolle Wohnanlage mit 17 Eigentumswohnungen vor. Vier dieser Eigentümer [Deutschland, Niederlande, Finnland und Österreich] geht es finanziell sehr gut, aber fünf andere [Griechenland, Irland, Italien, Portugal, Spanien], haben dauerhaft über ihre Verhältnisse gelebt und sind hochverschuldet.

Die vier wohlsituierten Eigentümer werden, um die Wohnanlage zu erhalten, nicht umhinkommen, die Schulden der ruinösen Miteigentümer der Wohnanlage „Euro“ zu übernehmen.

Dies und weitere profunde Hintergründe zum Weg in die Transfer-Union

http://www.fortunanetz.de/kbeobacht/2011/April/Apr22.php

Immer wieder lesenswert dazu:

Constantino Bresciano-Turroni, The Economics of Inflation: A Study of Currency Depreciation in Post-War Germany