Wie kommt es, dass in der Europäischen Währungsunion seit Jahren Rettungsprogramme konzipiert und eingerichtet werden, eine Lösung des Problems jedoch zumindest für Griechenland keineswegs absehbar ist? Wieso wird eine Strategie fortgesetzt, die offensichtlich gescheitert ist? Im Folgenden wird versucht zu zeigen, dass dies der Logik der Anreizkonstellation geschuldet ist und durch ein einfaches „Spiel“ rekonstruiert werden kann.

1. Das Rettungsprogramm-Spiel

Im Folgenden interpretieren wir das Zusammenspiel zwischen überschuldeten Ländern (hier: Griechenland) und Hilfe leistenden anderen Nationen der Eurozone als ökonomisches Spiel. Dabei blenden wir unvermeidbar einige wichtige Aspekte vollständig aus: Alle angegebenen Kosten und Nutzen werden interpretiert als Nutzen und Kosten der Politiker der beteiligten Nationen, nicht als Kosten und Nutzen der jeweiligen Volkswirtschaften. Natürlich besteht ein gewisser Zusammenhang zwischen diesen beiden Größen, doch können sie gerade in Krisenzeiten deutliche Unterschiede aufweisen. Des Weiteren blenden wir alle langfristigen Wachstumseffekte, die durch Konsolidierungs- und strukturelle Anpassungsmaßnahmen erzielt werden könnten, aus. Man könnte dies damit rechtfertigen, dass solche Wachstumseffekte für die nächsten Wahlen nur von untergeordneter Bedeutung sind. Betrachtet man etwa Spanien, so fällt auf, dass die Anpassungsprogramme inzwischen tatsächlich wirken: Das Wachstum „springt an“, was die Wähler jedoch wenig belohnen, indem sie sich zumindest teilweise den links-populistischen Parteien zuwenden. Schließlich bleiben auch außenpolitische, insbesondere militärstrategische Aspekte, die neuerdings stärker betont werden, außer Betracht.

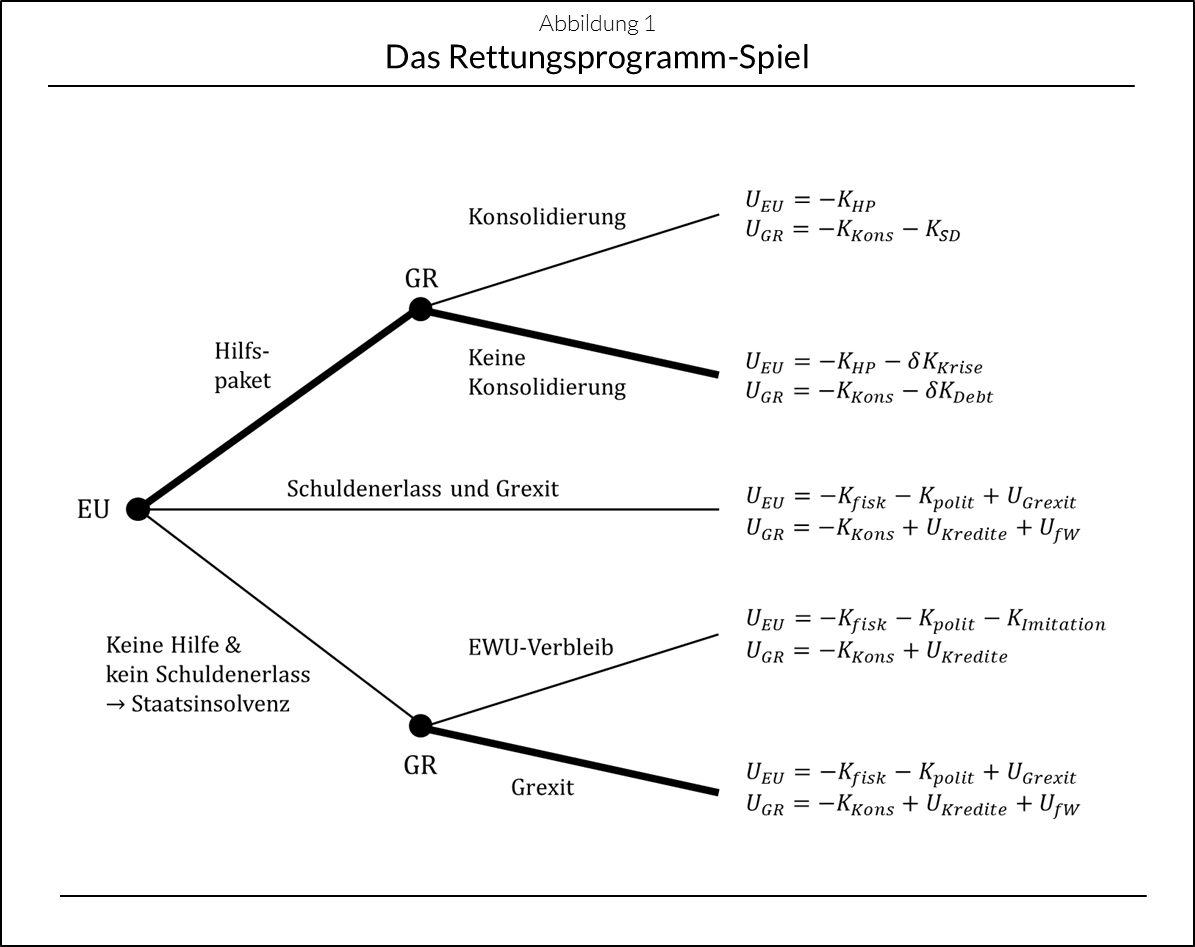

Das zu untersuchende Rettungspakete-Spiel weise folgende Struktur auf:

Stufe 1:

Die EU beschließt Rettungsmaßnahmen durchzuführen oder nicht. Dabei unterstellen wir drei denkbare Verhaltensweisen: (a) Die EU beschließt ein Rettungspaket, das sie mit Konsolidierungsauflagen verbindet. Letztere sollen zum Ziel haben, dass das überschuldete Land mittelfristig wieder zahlungsfähig wird und auf weitere Rettungsmaßnahmen verzichten kann. (b) Als zweite Alternative könnte sich die EU mit Griechenland einigen, dass es einen weitreichenden Schuldenschnitt gibt, der mit einem Austritt Griechenlands aus der Währungsunion (Grexit) gekoppelt wird; (c) Alternative 3 besteht darin, dass man weder Hilfsprogramme einrichtet, noch einem Schuldenerlass zustimmt. Dies führt dann zu einem unfreiwilligen Schuldenerlass, einer Staatsinsolvenz.

Stufe 2:

Sollte die EU Alternative (a), das Hilfspaket, gewählt haben, kann sich Griechenland an die vereinbarten Konsolidierungsauflagen halten oder nicht. Sollte die EU Alternative (c) gewählt haben, könnte Griechenland selbst bestimmen, ob es im Währungsverbund bleiben oder einen Grexit vornehmen will. Sollte man sich in Stufe 1 auf den Schuldenerlass mit Grexit geeinigt haben, erfolgt kein weiterer Zug Griechenlands. Abbildung 1 fasst das Spiel in Form eines Baumdiagramms zusammen.

– zum Vergrößern bitte auf die Grafik klicken –

Am Ende des Spielbaums finden sich die Auszahlungen (Nutzenindizes) der Politiker. Diese setzen sich aus diversen Nutzen-Kosten-Komponenten zusammen, die im Folgenden erläutert werden sollen.

Beginnen wir mit den Nutzenwerten für Griechenland. Der Nutzen griechischer Politiker wird zunächst einmal von den unvermeidbaren Konsolidierungsmaßnahmen [latex]K_{Kons}[/latex] beeinflusst. Diese werden verstanden als Kosten (= negativer Nutzen) solcher Stabilisierungsmaßnahmen, die selbst dann durchgeführt werden müssten, wenn es einen vollständigen Schuldenerlass und in der Folgezeit keinen Zugang zum Kapitalmarkt gäbe. In diesem Fall müsste die Regierung ihre Ausgaben nämlich zumindest vollständig aus den Einnahmen decken, was bestimmte Einschnitte bei staatlichen Leistungen und damit den Verlust an Popularität zur Folge hätte.

Mit [latex]K_{SD}[/latex] werden die zusätzlichen Kosten erfasst, die durch den Schuldendienst verursacht werden. Um entsprechende Zins- und Tilgungsleistungen durchzuführen, müssen die Konsolidierungsanstrengungen noch weiter verschärft werden, was die Kosten für die jeweilige Regierung erhöht. Die Größe [latex]K_{Debt}[/latex] kennzeichnet die Kosten, die durch eine weiterhin nicht wirtschaftlich nachhaltige Lage des Staatshaushalts entstehen. Volkswirtschaftlich wären diese Kosten die entscheidende Größe, aus Sicht der Politiker gilt das jedoch nur eingeschränkt. Denn solange man die zu Grunde liegende Problematik zwar nicht lösen, aber zumindest vertagen kann, suggeriert dies eine vermeintliche Beherrschbarkeit der Lage durch die regierenden Parteien. Je besser sich die Regierung als Krisenmanager in Szene setzen kann, desto geringer fallen die für sie anfallenden Kosten aus. In den Nutzenkomponenten wird dies dadurch zum Ausdruck gebracht, dass wir [latex]K_{Debt}[/latex] mit dem Faktor [latex]\delta[/latex] (mit [latex]0 \leq \delta \leq 1[/latex]) multiplizieren. Je geringer [latex]\delta[/latex], desto besser gelingt es der Regierung, die Imageeinbuße andauernd diskutierter Verschuldungsprobleme zu überspielen und damit die eigenen Kosten zu senken.

Die Komponente [latex]U_{Kredit}[/latex]beschreibt den Nutzen, den die Regierung dadurch erzielt, dass sie nach einem massiven Schuldenschnitt oder nach einer Insolvenz dennoch wieder Kredite an den Kapitalmärkten erhält. Dieses Szenario ist überaus wahrscheinlich, denn ein solchermaßen entschuldetes Land wird auf absehbare Zeit wieder dazu in der Lage sein, neu aufgenommene Kredite zu bedienen. [latex]U_{fW}[/latex]kennzeichnet den Nutzen, den Politiker aus einem Grexit und den folgenden flexiblen Wechselkursen realisieren können. Flexible Wechselkurse ermöglichen es den Bürgern Griechenlands eine interne Abwertung durch eine Wechselkursabwertung zu ersetzen. Eine solche ist mit deutlich geringeren gesellschaftlichen Reibungsverlusten verbunden. Fällt der Schuldenerlass hinreichend groß aus, dann würde die griechische Volkswirtschaft (und die Politiker) von flexiblen Wechselkursen eindeutig profitieren, sodass [latex]U_{fW} > 0[/latex]. Sollte ein Schuldenschnitt nach Insolvenz oder nach Einigung hingegen zu gering ausfallen, würde durch Abwertung der griechischen Währung das Schuldenproblem erneut verschärft und UfW könnte sogar negativ ausfallen. Im Folgenden sei jedoch unterstellt, dass ein möglicher Schuldenschnitt hinreichend groß ausfalle und [latex]U_{fW}[/latex] deshalb immer positiv sei.

Aus Sicht der EU fallen die folgenden Nutzen-Kosten-Komponenten an: [latex]K_{HP}[/latex] beschreibt die Kosten der Hilfspakete, die Politiker tragen müssen, da diese in den Geberländern nicht populär sind. [latex]K_{Krise}[/latex] umfasst die Kosten, die aus dem Unmut der Bürger in den Helferländern resultieren, dass trotz Rettungspaketen das Verschuldungsproblem ungelöst bleibt. Der Faktor [latex]\delta[/latex] entspricht dabei – wie oben – der Fähigkeit der Politiker in den Rettungsländern, sich als Krisenmanager darzustellen.

[latex]K_{fisk}[/latex]bildet die Kosten der fiskalischen Belastung bei einem Schuldenschnitt ab, [latex]K_{polit}[/latex]den Ansehensverlust eines Politikers in einem Retterland bei Scheitern der Rettungsmaßnahmen (Schuldenschnitt oder Insolvenz) und [latex]K_{Imitation}[/latex] die Kosten des Rettungspolitikers, wenn neben Griechenland auch andere verschuldete Länder ihre Haushaltsdisziplin aufgeben und die Verschuldungsproblematik somit außer Kontrolle gerät. Schließlich stellt [latex]U_{Grexit}[/latex] den (positiven) Nutzen dar, wenn durch den Grexit und das Ausbleiben stets neuer Zahlungsprobleme das Vertrauen in den Euro und seine Überlebensfähigkeit wieder zunimmt.

Im Folgenden lösen wir das Spiel durch Rückwärtsinduktion. Befindet sich Griechenland im Knoten unten-rechts, wir betrachten also die Lage nach einer „ungeordneten“ Staatsinsolvenz, wird Griechenland den Grexit vorziehen [latex](-K_{Kons} + K_{Kredite} + U_{fW} > -K_{Kons} + U_{Kredite})[/latex], da es damit zusätzlich in den Genuss der Vorteile flexibler Wechselkurse gelangt. Dies wird in Abbildung 1 dadurch zum Ausdruck gebracht, dass die entsprechende Kante „Grexit“ dicker gezeichnet wurde.

Befindet sich Griechenland hingegen im Knoten oben-rechts, so hängt seine Entscheidung von der relativen Größe von [latex]K_{SD}[/latex] und [latex]\delta K_{Debt}[/latex] ab. Je höher die Belastung durch den Schuldendienst, desto lohnender ist es aus Sicht des Schuldnerlandes, die Krise zu vertagen, also auf weitergehende Konsolidierungsmaßnahmen zu verzichten. Speziell für Griechenland ist es wohl realistisch anzunehmen, dass die politischen Kosten durch den Schuldendienst sehr hoch und die politischen Kosten des Vertagens der Krisenbewältigung vergleichsweise gering anzusetzen sind. In diesem Fall würde sich eine rationale griechische Regierung gegen das Einhalten der Konsolidierungsversprechen entscheiden. Um dies zu kennzeichnen, wurde die entsprechende Kante („Keine Konsolidierung“) in Abbildung 1 dicker gezeichnet.

Untersucht man nun, wie sich eine rationale EU bei korrekter Antizipation des Verhaltens Griechenlands verhalten würde, so ist folgendes festzustellen: Die Alternativen „Schuldenerlass und Grexit“ sowie „Keine Hilfe & Kein Schuldenerlass“ führen letztendlich zum selben Ergebnis [latex]U_{EU} = -K_{fisk} – K_{polit} + U_{Grexit} [/latex]. Aus Sicht der Politiker aus den helfenden Ländern dürften hierbei insbesondere die politischen Kosten des Scheiterns der Rettungspolitik [latex]K_{polit}[/latex] stark ins Gewicht fallen. So haben zum Beispiel die deutschen Regierungen stets versprochen, die für die Rettungspakete und den ESM verwendeten Mittel seien sicher in dem Sinn, dass sie zum einen das Verschuldungsproblem lösen können und zum anderen nicht verloren gehen. Beide würden sich als nicht eingehaltene Versprechen erweisen, was definitiv dem Ansehen der Regierung, höchstwahrscheinlich sogar der Reputation der scheinbar unantastbaren Bundeskanzlerin erheblichen Schaden zufügen könnte. Somit bleibt noch die Alternative „Hilfspaket“: Sie führt zu einem politischen Nutzen von [latex]U_{EU} = -K_{HP} – \delta K_{Krise}[/latex]. Diese Kosten dürften im Vergleich zu einem Eingeständnis einer gescheiterten Rettungspolitik eher gering ausfallen. Solange ein guter Ausgang der Schuldenkrise nicht ausgeschlossen ist, können sich insbesondere der deutsche Finanzminister und die Kanzlerin als Krisenmanager darstellen. Sofern diese Einschätzungen korrekt sind, wäre die rationale Wahl der Geberländer (EU), weitere Hilfspakete mit Konsolidierungsauflagen zu schnüren, die allerdings nicht zu den gewünschten Konsolidierungsmaßnahmen führen werden. Im Gleichgewicht würde dann der Pfad „Hilfspaket“ → „Keine Konsolidierung“ beschritten werden.

Eine entsprechende gleichgewichtige Verhaltensweise muss jedoch keineswegs effizient sein, ganz im Gegenteil! Durch eine immer weitere Vertagung der unvermeidlichen Anpassungsmaßnahmen wird das Ausmaß der Krise immer größer: Schuldenlast und verlorene Rettungsgelder nehmen im Volumen weiter zu bis irgendwann die Kosten einer weiteren Vertagung der Problemlösung größer sein werden als die Kosten des Schuldenerlasses. Dieser wird auch mit einem Grexit verbunden sein, durch den die griechische Volkswirtschaft ihre Wettbewerbsfähigkeit zurückgewinnen könnte. Ein Grexit wäre jedoch auch für die Währungsunion von großer Bedeutung, da ohne ihn vermutlich andere Schuldenstaaten wie Spanien oder Portugal eine gleiche Behandlung fordern würden, was die Währungsunion endgültig zusammenbrechen lassen könnte.

2. Warum verlief das Spiel in anderen Ländern besser?

Nun stellt sich jedoch die Frage, warum Nationen wie Spanien und Portugal eine erheblich konsequentere Konsolidierungspolitik gewählt haben? Zunächst einmal ist festzuhalten, dass beide Länder eine signifikant geringere, obwohl noch immer zu hohe Schuldenlast aufgewiesen haben. Des Weiteren stößt die Konsolidierungspolitik in beiden Ländern auf eine deutlich höhere Zustimmung als in Griechenland. Im Vergleich zu Griechenland fallen damit die aus dem Schuldendienst resultierenden politischen Kosten (weitergehende Reformen) geringer aus, sodass eine Verschiebung der Problemlösung vergleichsweise unattraktiv wird und ein neues Gleichgewicht aus einer Kombination von Hilfspaket und Konsolidierung resultiert.

Auch die Option des Verlassens der Währungsunion war für diese Nationen weniger interessant. Zum einen hatte ihre Wettbewerbsfähigkeit auf Grund eines zuvor gestiegenen Lohnniveaus nicht so stark gelitten wie die Griechenlands, sodass flexible Wechselkurse weniger wichtig, die enge Verbindung zu den anderen europäischen Handelsnationen aber deutlich wichtiger war. Schließlich konnte man auf eine relativ schnelle Rückkehr an die Kapitalmärkte hoffen, sodass die Gewährung zeitlich befristeter Hilfsmaßnahmen durchaus sinnvoll und gleichgewichtskonform war.

Ein weiterer Aspekt besteht darin, dass die Europäische Währungsunion auch als wiederholtes Spiel betrachtet werden kann. Das oben dargestellte Spiel bildet ein sogenanntes One-shot-Spiel, bei dessen Herleitung des Gleichgewichts unterstellt wird, dass das Spiel nur ein einziges Mal gespielt wird. Gleichgewichte solcher One-shot-Spiele sind immer auch Gleichgewichte, wenn das Spiel wiederholt durchgeführt wird. Durch die Wiederholung des Spiels kommen jedoch häufig weitere Gleichgewichte hinzu. Deren wesentliche Charakteristika bestehen darin, dass ineffiziente Gleichgewichte des One-shot-Spiels überwunden werden können. Dies geschieht dadurch, dass es langfristig für alle Parteien besser sein kann, auf kurzfristige eigennützige Maßnahmen zu verzichten, um sich damit das kooperative Verhalten der anderen Parteien zu sichern. Weicht jedoch eine Seite vom kooperativen Verhaltensmuster ab, so bedarf es einer Strafe (z.B. der Rückkehr zum ineffizienten One-shot-Gleichgewicht) durch die anderen Parteien, die egoistische Verhaltensweisen unattraktiv werden lässt. Die Strafe muss hinreichend hoch sein, um unkooperative Verhaltensweisen abzuschrecken.

Betrachtet man nun die Europäische Währungsunion, so kann man feststellen, dass sich Staaten wie Spanien und Portugal vor der Finanz- und Wirtschaftskrise fast immer an die (kooperativen) Spielregeln der Währungsunion gehalten haben. Ihr Verhalten war konsequent auf die Realisierung wechselseitiger Kooperationsvorteile ausgerichtet. Durch das Brechen von Konsolidierungsversprechen hatten sie eine Reputation zu verlieren. Ganz anders Griechenland: Seine damalige Regierung hat sich durch gefälschte Statistiken in die Währungsunion hineingeschmuggelt und anschließend regelmäßig die vereinbarten Spielregeln (z.B. die Neuverschuldungsregel) gebrochen. Die griechische Politikerelite hat sich gegenüber den anderen Staaten der Währungsunion unkooperativ verhalten und somit keine Reputation zu verlieren. Das Nichteinhalten der Konsolidierungsversprechen sieht daher nur konsequent aus.

3. Implikationen

Mit Hilfe des oben betrachteten Spiels lässt sich das griechische Verhalten in der Schuldenkrise rekonstruieren und es lässt sich ebenfalls erkennen, warum die Hilfsmaßnahmen in den unterschiedlichen Nationen so unterschiedliche Konsequenzen nach sich zogen.

Doch was bedeutet dies für die Zukunft? Eigentlich könnte man vermuten, das Rettungsspiel würde so weitergespielt wie in den vergangenen Jahren: Die Geberländer schnüren Hilfspakete und erhalten im Gegenzug Versprechen, Konsolidierungsmaßnahmen durchzuführen. Diese Versprechen würden anschließend von der griechischen Regierung bestenfalls partiell umgesetzt, sodass sich das Schuldenproblem Jahr für Jahr finanzielle Ressourcen verschlingt, ohne einer Lösung näher zu kommen. Vielleicht ist dieses Szenario nach wie vor das wahrscheinlichste. Das merkwürdig anmutende Verhalten der neuen griechischen Syriza-Regierung, das den Eindruck erweckt, es gäbe gar kein Verschuldungsproblem bzw. das Problem der griechischen Staatsschulden sei eine Angelegenheit der anderen EWU-Staaten, lässt auch andere Wege möglich erscheinen.

Unstrittig dürfte sein, dass das Zurückdrehen der (noch immer nicht ausreichenden) Reformen in Griechenland mit dem gegenwärtigen System der marktwirtschaftlich ausgerichteten Währungsunion selbständiger Staaten inkompatibel ist. Eine Fortführung von Hilfsmaßnahmen ohne Forderung eines hinreichenden Konsolidierungsbeitrags Griechenlands würden andere Staaten mit hoher Verschuldung zum Anlass nehmen, entsprechendes für sich zu fordern. Das würde vermutlich das Ende der Währungsunion einläuten. Eine zweite Möglichkeit ist die Transformation der Währungsunion im Sinne der links- und rechtsextremen Parteien und in Richtung einer stark vermehrten zentralstaatlichen Planung. Es bleibt zu hoffen, dass nicht zuletzt die britischen Exit-Drohungen dergleichen verhindern. Dann bleibt noch der mit einem Schuldenschnitt verbundene Grexit. Dieser könnte der Syriza-Partei die Möglichkeit eröffnen, ihr marktfeindliches Experiment im eigenen Land voranzutreiben. Dies wird für Griechenland vermutlich ein Weg in die Verwaltung des Mangels sein, doch würde dies zumindest auf eigene Rechnung erfolgen.

Blog-Beiträge zum Griechenland-Poker:

Norbert Berthold: Eine unendliche Geschichte. Griechenland, Klappe die letzte? Wohl kaum!

Norbert Berthold: Europa, Marktwirtschaft und Varoufakis. Ist ein Grexit „anti-europäisch“?

Thomas Apolte: Die griechische Tragödie. Warum sich niemand zu handeln traut

Norbert Berthold: Die EWU verwahrlost ordnungspolitisch. Ein Drama in fünf Akten

Jan Schnellenbach: Kann man verlorene Steuermoral wieder aufbauen? Ein (nicht nur) griechisches Problem

Norbert Berthold: Allein gegen Alle. Griechenland spielt weiter Vabanque.

Norbert Berthold: Die EWU am Scheideweg. Permanente Transfers oder temporärer Grexit?

Juergen B. Donges: Griechische Manöver in der Eurozone. Droht aus Spanien ähnliches Ungemach?

Norbert Berthold: Briefe in die griechische Vergangenheit. Giannis Varoufakis: Abgezockt oder unfähig?

Wolf Schäfer: Mit „Gewissheit“ im Euro. Das strategische Spiel der Griechen

Norbert Berthold: Immer Ärger mit Griechenland. Ein Pyrrhus-Sieg der “Institutionen“?

Dieter Smeets: Nach der Rettung ist vor der Rettung. Griechenland und kein (Rettungs-)Ende!

Roland Vaubel: Schäubles Scherbenhaufen

Norbert Berthold: Trojanisches Pferd. Der Brief des Giannis Varoufakis

Uwe Vollmer: Scheidung auf griechisch. Wie realistisch ist der “Grexit“?

Norbert Berthold: Was erlauben Griechenland? Schwach wie Flasche leer

Dieter Smeets: Poker um Griechenland

Norbert Berthold: Sie kamen, sahen und verloren. Haben sich Alexis Tsipras und Giannis Varoufakis verzockt?

Thomas Apolte: Hexenmeister und Reformer. Was Varoufakis von Balcerowicz lernen kann.

- Wie hart soll die EU bei Neuverhandlungen des Brexits verhandeln? - 18. Februar 2019

- Reden ist Silber, Schweigen ist Gold?

Wie sollen sich Wirtschaftswissenschaftler in der wirtschaftspolitischen Diskussion verhalten? - 23. September 2018 - Vertrauen

Unverzichtbare, aber zerbrechliche Grundlage des sozialen Konsenses - 14. März 2018

6 Antworten auf „Griechenland (20)

Rettungsprogramme in der Europäischen Währungsunion

Eine spieltheoretische Rekonstruktion“