Die Konditionalität von Hilfsprogrammen war immer eine umstrittene Sache. Unter Konditionalität versteht man, dass Kreditzusagen und Schuldenerlasse gegen verbindliche Reformzusagen getauscht wurden. Hauptspieler ist neben dem jeweils betroffenen Land in der Regel der Internationale Währungsfonds, welcher unter definierten Bedingungen Kreditzusagen gibt und auch immer eine zentrale Rolle bei der Verhandlung von Schuldenerlassen spielt. Wo sie funktionierte, half die Konditionalität den Regierungen, sich auf der Zeitachse glaubwürdig an ein Reformprogramm zu binden, und das war ihre Idee. Auch wenn es zwischendurch zu einem Regierungswechsel kommt, kann ein Reformprogramm gegen Widerstände mit dem Argument durchgehalten werden, dass die Kreditzusagen und in Aussicht gestellten Schuldenerlasse gefährdet sind, sobald man vom Reformprogramm abweicht. Gegeben, dass das Reformprogramm makroökonomisch tauglich ist, können sich Länder durch die Konditionalität an einen Reformweg binden, der die Bewohner dieser Länder am Ende besserstellt.

Allerdings muss die Konditionalität selbst glaubwürdig sein, damit sie funktioniert, und das bedeutet, dass alle Beteiligten ernsthaft erwarten müssen, dass die Hilfszusagen gestrichen oder zumindest gekürzt werden, sollte man vom Reformpfad abweichen. Erfolg und Misserfolg von IWF-Programmen hängen damit stets an der Frage, ob die Drohung des IWF, bei Abweichungen vom Reformprogramm die Hilfszusagen ganz oder teilweise zu streichen, glaubwürdig ist. Glaubwürdigkeit einer Drohung bedeutet hier etwas genau Definiertes: dass nämlich der Drohende in genau der Situation, in der er seine Drohung wahr machen muss, dazu auch einen Anreiz hat. Man stelle sich ein junges Elternpaar vor, das seinem Kind versprochen hat, am Samstagabend bei Oma schlafen zu dürfen, wenn es bis dahin lieb war. Zugleich hat das Paar vor den Augen des Kindes seine Vorfreude auf einen Kinobesuch am Samstagabend zum Ausdruck gebracht, den es freilich nur realisieren kann, wenn das Kind bei Oma schläft und damit versorgt ist. Weiß das Kind nun, dass den Eltern der Kinobesuch mehr bedeutet als das erzieherische Prinzip, dem Kind im Falle schlechten Benehmens den Oma-Besuch zu streichen, dann ist die Drohung der Eltern zur Streichung des Oma-Besuches strukturell unglaubwürdig, und es kann sich gefahrlos schlecht benehmen.

Ganz analog dazu kann der IWF seine Konditionalität wirkungsvoll nur einsetzen, wenn alle Beteiligten wissen, dass es im Falle eines Bruchs der Reformversprechen in dem betreffenden Land für die Entscheider im IWF selbst das Beste sein wird, für die Streichung oder Kürzung der Hilfen der zu optieren. Ob und unter welchen Bedingungen die Dinge in der realen Welt so strukturiert waren, soll nicht unser Thema sein. Unser Thema ist Griechenland, und die Hilfszusagen kommen von den Institutionen, die früher einmal Troika hießen. Die wichtigsten unter diesen Institutionen sind solche der EU. Deshalb wollen wir uns hier auf die EU-Institutionen konzentrieren. Sie sind der Hauptakteur, wenn es um die Streichung von Hilfen und damit um den Verlust der Zahlungsfähigkeit Griechenlands geht.

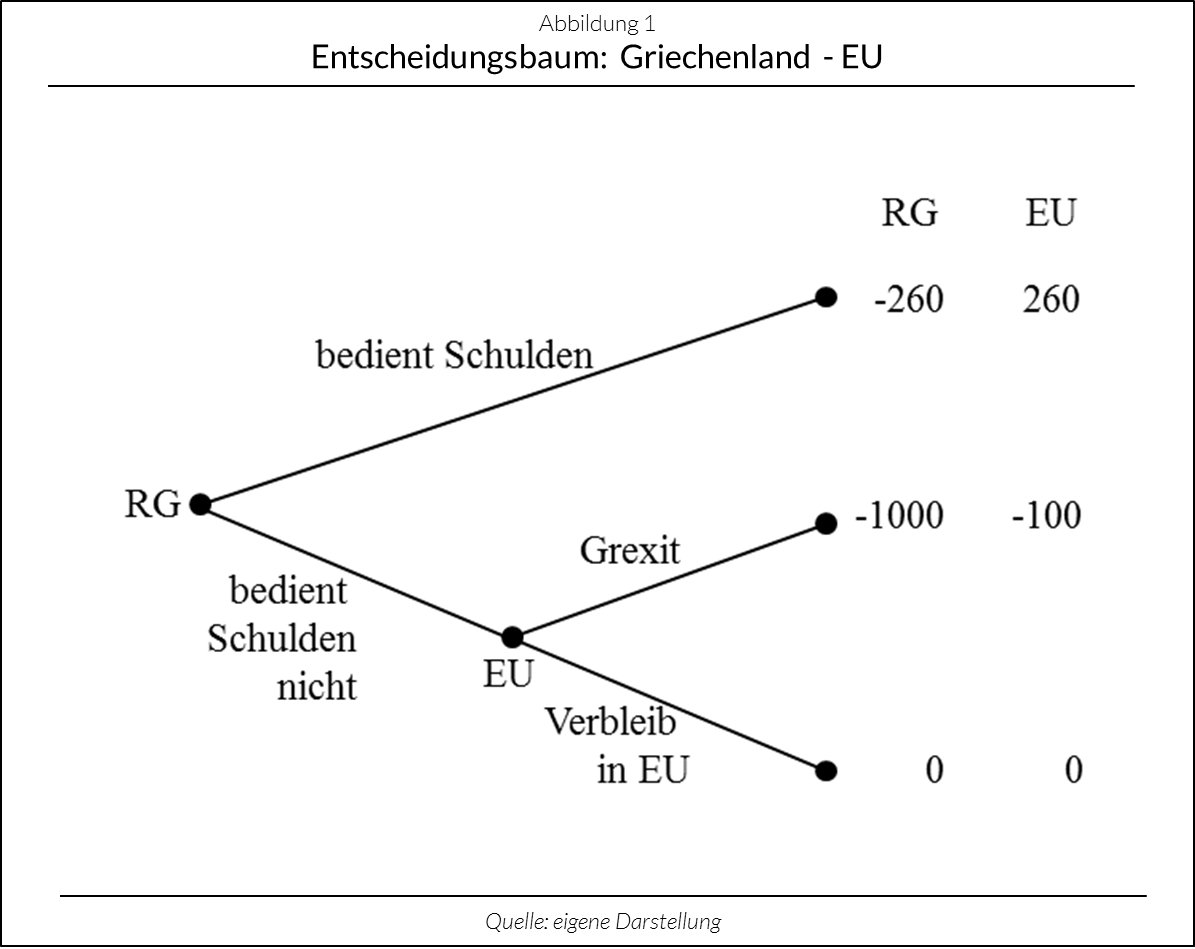

Griechenlands Schulden gegenüber den verschiedenen EU-Institutionen belaufen sich derzeit auf rund 260 Mrd. €. Nehmen wir einmal vereinfachend an, dass es diese Summe an die EU zurückzuzahlen habe, wenn es sich an die derzeit gültigen Abkommen halten will. In Wahrheit ist das zwar alles komplizierter, doch spielt das für unsere Überlegungen keine entscheidende Rolle. Unterscheiden wir zwei Szenarien: In einem davon nehme die EU eine Zahlungsverweigerung schlicht hin. In diesem Falle bekäme sie nichts von den 260 Mrd. €, und umgekehrt müsste Griechenland auch nichts zahlen. Das Alternativszenario wäre, dass die EU mit einem „Grexit“ reagieren würde, wenn Griechenland definitiv die Zahlungen verweigerte. Nehmen wir für diesen Fall nachhaltige schlimmste Konsequenzen für die griechische Wirtschaft und Gesellschaft an, die ein Mehrfaches ihres Bruttoinlandsprodukts ausmachen; sagen wir, man könnte diese Konsequenzen mit einer Summe von 1000 Mrd. € bewerten. Zugleich würde auch die EU erheblich darunter leiden, wobei es sich dabei allerdings mehr um interne politische, aber auch um geostrategische Verluste handelte, sofern wir der verbreiteten ökonomischen Einschätzung folgen, dass Ansteckungsgefahren heute nicht mehr sehr bedeutend sind. Wie auch immer, nehmen wir einmal an, dass diese Verluste dem Gegenwert von 100 Mrd. € entsprächen. Wie noch zu sehen sein wird, kommt es erst einmal nicht darauf an, wie hoch die Verluste der EU tatsächlich sind, wenn es nur Verluste sind. Sollte es zum Beispiel doch Ansteckungseffekte geben, wird das Ergebnis unserer Überlegungen nur umso eindeutiger ausfallen.

Der folgenden Abbildung können wir entnehmen, ob eine Drohung der EU mit dem Entzug der Hilfen glaubwürdig ist oder nicht. Sie zeigt einen Entscheidungsbaum, an dessen Anfang links zunächst die Regierung Griechenlands (RG) darüber entscheidet, ob sie ihren Zahlungsverpflichtungen nachkommt oder nicht. Ausgangslage ist – vereinfacht gesagt – immer, dass die EU Griechenland 260 Mrd. € geliehen hat und diese nun entweder zurückerhält oder nicht. Erhält die EU das Geld zurück, dann wird das wie ein Zahlungseingang in Höhe von 260 Mrd. € im Vergleich zur Ausgangslage verbucht. Erhält sie das Geld dagegen nicht zurück, dann wird das wie ein Zahlungseingang von null gebucht. Es reicht für unsere Zwecke vollkommen aus, diese Zahlungseingänge zu betrachten. Dass diese Zahlungseingänge aus bestimmten Schuldbeziehungen folgen, spielt für unsere Überlegungen keine Rolle.

Daraus folgt: Kommt die griechische Regierung ihren Zahlungsverpflichtungen nach, so verliert Griechenland im Vergleich zur Ausgangslage 260 Mrd. €, weil sie diese an die EU zahlt – auch wenn sie sie nur zurückzahlt. Aus dem gleichen Grunde gewinnt die EU genau diese Summe, erneut im Vergleich zur Ausgangslage. Bedient die griechische Regierung die Schulden hingegen nicht und verbleibt dennoch in der EU, so gewinnt und verliert niemand etwas, wiederum im Vergleich zur Ausgangslage. Die Regierung Griechenlands zahlt nichts und die EU bekommt nichts.

– zum Vergrößern bitte auf die Grafik klicken –

Wenn die EU nun aber ihre Drohung wahr macht, im Falle einer Zahlungsverweigerung die Hilfen einzustellen, so führt das zur Zahlungsunfähigkeit Griechenlands, was ein Ausscheiden aus der Währungsunion nach sich zieht, einen Grexit also. In diesem Falle erlebt Griechenland eine Katastrophe, allerdings leidet auch die EU unter den politischen Verwerfungen. Die Summe -100 deutet das an, und diese Summe ist dem Betrage nach größer, wenn es zum Beispiel Ansteckungseffekte gibt, wenn die geostrategischen Verwerfungen dramatischer werden oder wenn der Grexit die EU in ihren Grundfesten zu zerreißen droht. Je mehr also die Kritiker jedweder Grexit-Szenarien Recht haben, desto größer ist der Verlust, der in der Abbildung für die EU eingetragen ist.

Was wird nun das Ergebnis sein? Wenn die Regierung Griechenlands entscheidet, ob sie den Zahlungsverpflichtungen nachkommen will oder nicht, dann muss sie eine Erwartung darüber bilden, was geschieht, wenn sie die Zahlungen verweigert. Hierzu sieht sie sich einfach an, was aus Sicht der EU die beste Reaktion auf eine Zahlungsverweigerung wäre, und das Ergebnis ist eindeutig: Stellt die EU die Hilfen ein, kommt es zum Grexit und die EU verliert 100 Mrd. € – vielleicht auch sehr viel mehr, wenn die Gegner der Grexit-Szenarien Recht haben. Stellt die EU dagegen die Hilfen nicht ein, verbleibt Griechenland in der Währungsunion und die EU hat weder einen Gewinn, noch einen Verlust – gegeben natürlich, dass die griechische Regierung die Zahlung der Schuld Griechenlands verweigert hatte. Also ist die beste Reaktion der EU auf eine Zahlungsverweigerung Griechenlands eine Fortsetzung der Hilfen, verbunden mit dem Verbleib Griechenlands in der EU – aus demselben Grunde wie es die beste Reaktion des Elternpaares auf schlechtes Benehmen seines Kindes ist, das Kind trotzdem zur Oma zu bringen, um ins Kino gehen zu können.

Das erkennend, kann die Regierung Griechenlands den mittleren Entscheidungspfad in der Abbildung – also den Entscheidungspfad „bedient Schulden nicht“ und „Grexit“ – streichen, denn diesen Entscheidungspfad wird es nicht geben. Im Anschluss kann die Regierung Griechenlands zwischen den Entscheidungen „bedient Schulden“ und dem Entscheidungspfad „bedient Schulden nicht“ und „Verbleib in der EU“ wählen. Im ersten Falle zahlt sie 260 Mrd. €, im zweiten nichts, und keiner weiß das besser als Yanis Varoufakis.

Nun haben allerdings verschiedene Ökonomen – unten ihnen Hans-Werner Sinn – immer wieder und zu Recht darauf hingewiesen, dass ein Verbleib Griechenlands in der EU das Land zu einem Fass ohne Boden machen wird, wenn es seinen Zahlungsverpflichtungen nicht nachkommt. Ihnen nachzukommen würde allerdings voraussetzen, dass das Land Reformen vorantreibt, weil es ansonsten gar nicht in der Lage dazu wäre. Ob Griechenland unter irgendwelchen Bedingungen heute noch in der Lage zur Bedienung seiner Schuld wäre, sei an dieser Stelle einmal dahingestellt. Aber eines ist gewiss: Ohne eine durchgreifende Reform wird es weder die 260 Mrd. € noch eine irgendwie geschönte Variante davon bedienen können.

Wenn Griechenland aus diesem Grunde ein Fass ohne Boden wird – oder besser gesagt bleibt –, dann sind die Kosten eines Grexit für die EU nicht mehr so eindeutig. Statt der -100 Mrd. € könnte dann sogar etwas Positives für die EU aus dem Entscheidungspfad „bedient Schulden nicht“ und „Grexit“ herauskommen, und dann wäre die Drohung der EU glaubwürdig. Wahrscheinlicher ist aber, dass niemand so genau weiß, ob der Grexit für die EU die bessere Wahl wäre, weil niemand von uns weiß, welche politischen und ökonomischen Konsequenzen das im Einzelnen nach sich ziehen würde. Wenn das stimmt, dann kann sich die griechische Regierung nicht mehr sicher darüber sein, was geschieht, wenn es die Zahlung verweigert. Wenn der Grexit zugleich fürchterliche Folgen für Griechenland hat, dann könnte die Drohung mit dem Grexit sogar unter der Bedingung wirksam sein, dass die EU selbst im Mittel leichte Verluste im Falle eines Grexit für sich erwartet. Zwar ist die Drohung unter diesen Bedingungen erst einmal unglaubwürdig, denn bei einem Verzicht auf den Grexit könnte sich die EU auch diese geringen Verluste sparen. Das Risiko, dass eine Zahlungsverweigerung die EU aber dennoch – und sei es nur aufgrund falscher Erwartungen – zu einem Grexit bewegen könnte, wird für Griechenland dann möglicherweise zu hoch sein, weil die Verluste Griechenlands aus einem Grexit so hoch und zugleich die Wahrscheinlichkeit, dass er – wenn auch nur versehentlich – geschieht, nicht null ist.

So eindeutig scheint das Ergebnis der Überlegungen unter Berücksichtigung dieser Verfeinerungen also nicht mehr zu sein. Allerdings: Sollte die EU es auf einen Grexit ankommen lassen, dann werden die Folgen schlagartig spürbar sein. Der Grexit würde zumindest Griechenland in eine tiefe Krise stürzen, vielleicht auch die EU, vielleicht sogar mehr als das, und für alles das wird man die Institutionen der EU direkt verantwortlich machen. Wer unter den Entscheidungsträgern der EU wollte daran wohl schuld sein? Die Folgen eines Griechenlands als Fass ohne Boden im Falle seines Verbleibes in der EU werden dagegen erst langfristig zum Tragen kommen, und tatsächlich ist die gesamte Rettungspolitik Griechenlands sogar aktiv darauf angelegt, finanzielle Belastungen erst in vielen Jahren spürbar werden zu lassen. Nicht wenige Politiker führen das gern als Vorteil der Rettungspolitik an. Es hat aber vor allem für sie selbst Vorteile: Denn wenn diese Belastungen erst nach frühestens einem Jahrzehnt spürbar werden, dann werden die jetzigen Entscheidungsträger praktisch alle nicht mehr im Amt sein. In der Sprache der Ökonomen können sie diese Belastungen also diskontieren, so dass sie aus heutiger Sicht weniger ins Gewicht fallen, und die Rettungspolitik ist so angelegt, dass die Politiker sie sogar derart stark diskontieren können, dass sie fast keine Rolle mehr spielen. Tun sie das, dann sind wir gleich wieder bei unserem ursprünglichen und sehr eindeutigen Ergebnis, dass nämlich jedwede Drohung gegen die griechische Regierung unglaubwürdig ist.

Etwas ganz ähnliches gilt indes auch für Griechenland, allerdings in zweifacher Hinsicht. Riskiert die griechische Regierung wirklich einen Grexit, dann würde dieser das Land wiederum schlagartig in eine manifeste Krise stürzen, für die man zwar in weiten Teilen die EU, dann aber gewiss auch die griechische Regierung verantwortlich machen würde. Stellt sich die griechische Regierung umgekehrt der Einsicht, dass sie in einer ähnlichen Lage ist wie die ehemals sozialistischen Staaten Mittel- und Osteuropas nach 1989, dann müsste sie daraus ein umfassendes Reformprogramm ableiten, welches praktisch alle Privilegien infrage stellen und für zwei oder drei Jahre eine womöglich heftige Übergangskrise in Kauf nehmen muss. Sowohl die durchgreifende Reform als auch eine allzu deutlich Reform- und Zahlungsverweigerung sind für eine griechische Regierung also gleichermaßen unattraktiv. Das gilt zumindest, wenn die griechische Regierung künftige Erträge gegenüber heutigen Belastungen ebenfalls stark diskontiert, und das ist gewiss sehr realistisch.

Berücksichtigen wir das alles, so kommen wir recht genau zu jenem Ergebnis, das wir in der Realität vorfinden: Die griechische Regierung tut so, als ob sie zu Reformen bereit wäre und die EU tut so, als ob sie mit Sanktionen drohe für den Fall, dass die griechische Regierung Reformen verweigert. Beides aber hat keine Substanz: Weder die Reformen, noch die Drohungen. Was die griechische Regierung angeht, so wirft sie mit Nebel, lanciert hier eine Meldung, nach der sie zu Reformen bereit sei, dort eine, wonach sie aber nur zu diesen oder jenen Reformen bereit sei, dann wieder eine, wonach man einer Einigung sehr nahe sei, nur um an anderer Stelle zu verkünden, dass man sich zu einer solchen nicht zwingen lasse; und was die europäischen Politiker aus den übrigen EU-Staaten angeht, so drohen sie, ohne ernsthaft drohen zu wollen. Hier erwägen sie Maßnahmen, die auf einen Grexit hinauslaufen würden, und dort versichern sie mit größtmöglichem Pathos, dass man sich für alle Zeiten zu einer Währungsunion zusammengeschlossen habe und dass man sämtliche nach den schrecklichen Weltkriegen hart erarbeiteten Grundwerte verraten würde, wenn man dieses Prinzip auch nur entfernt infrage stellte; und an wieder anderer Stelle berichten sie, dass man nunmehr auf einem guten Weg sei.

Weil alle Drohungen aber unglaubwürdig sind und die griechische Regierung diesen Umstand am besten durch Nebelkerzen unterstützen kann, andererseits aber die unmittelbaren Wirkungen einer echten Reform politisch niemals überleben könnte, geschieht substanziell genau gar nichts. Griechenland bleibt ein Fass ohne Boden, der Grexit hängt dennoch wie ein Damokles-Schwert über der griechischen Wirtschaft, und das Land versinkt im wirtschaftlichen Chaos. Alle zusammen sitzen die Akteure in dem ganzen Spiel wie ein Frosch im Topf, dessen Wasser langsam aber sicher erhitzt wird, wohl wissend, dass der Verbleib im Topf in die Katastrophe führt, aber doch unfähig, herauszuspringen.

Gäbe es die ganze Vorgeschichte nicht und wäre Griechenland nie Mitglied der Währungsunion geworden, dann könnte man die Schuld Griechenlands weitgehend abschreiben und in Kauf nehmen, dass das Land für ein paar Jahre vom Kapitalmarkt abgekoppelt bleibt; derweil könnte es sein Geld- und Finanzsystem reformieren und sich darüber neue Glaubwürdigkeit erarbeiten. Wollte man das Land in eine solche Lage zurückversetzen, dann setzte dies voraus, dass es zumindest eine Weile aus den Strukturen der Europäischen Währungsunion entlassen wird, wie abermals von Sinn und einigen anderen Ökonomen gefordert wird – und zwar ohne dass diese bestimmten Parteien oder politischen Grundhaltungen nahestehen würden, ohne dass ihnen das Schicksal der griechischen Bevölkerung egal wäre und ohne dass ihre Forderung irgendwelchen Vorurteilen folgen würden.

Für eine solche Reformstrategie ökonomische, politische und diplomatische Wege zu finden und vor allem auch Prozeduren, die es dem Land erlaubten, schnell und zielgerichtet zurück zu stabilen monetären und fiskalischen Verhältnissen zu gelangen, darum sollte man sich spätestens jetzt aktiv bemühen. Technisch geht das alles, in Mittel- und Osteuropa ist das nach 1989 viele Male vorexerziert worden, obwohl viele, wenn nicht die meisten Beobachter Ländern wie beispielsweise Polen den daraus folgenden Erfolg niemals zugetraut hätten. Man zieht es aber noch immer vor, gemeinsam wie ein Frosch im Topf hocken zu bleiben, während das Wasser immer heißer wird. Derweil hofft man auf ein Wunder. Ein solches wird es aber nicht geben.

Blog-Beiträge zum Griechenland-Poker:

Norbert Berthold: Die EWU verwahrlost ordnungspolitisch. Ein Drama in fünf Akten

Jan Schnellenbach: Kann man verlorene Steuermoral wieder aufbauen? Ein (nicht nur) griechisches Problem

Norbert Berthold: Allein gegen Alle. Griechenland spielt weiter Vabanque.

Norbert Berthold: Die EWU am Scheideweg. Permanente Transfers oder temporärer Grexit?

Juergen B. Donges: Griechische Manöver in der Eurozone. Droht aus Spanien ähnliches Ungemach?

Norbert Berthold: Briefe in die griechische Vergangenheit. Giannis Varoufakis: Abgezockt oder unfähig?

Wolf Schäfer: Mit „Gewissheit“ im Euro. Das strategische Spiel der Griechen

Norbert Berthold: Immer Ärger mit Griechenland. Ein Pyrrhus-Sieg der “Institutionen“?

Dieter Smeets: Nach der Rettung ist vor der Rettung. Griechenland und kein (Rettungs-)Ende!

Roland Vaubel: Schäubles Scherbenhaufen

Norbert Berthold: Trojanisches Pferd. Der Brief des Giannis Varoufakis

Uwe Vollmer: Scheidung auf griechisch. Wie realistisch ist der “Grexit“?

Norbert Berthold: Was erlauben Griechenland? Schwach wie Flasche leer

Dieter Smeets: Poker um Griechenland

Norbert Berthold: Sie kamen, sahen und verloren. Haben sich Alexis Tsipras und Giannis Varoufakis verzockt?

Thomas Apolte: Hexenmeister und Reformer. Was Varoufakis von Balcerowicz lernen kann.

- Über die Demokratie in Amerika

… und was wir daraus lernen können - 22. Dezember 2025 - Staatsverschuldung und Schuldenbremse

Ein Beitrag zur Erschütterung von Gewissheiten - 14. Juli 2025 - Wie können wir unsere liberalen Demokratien schützen - 30. März 2025

7 Antworten auf „Griechenland (17)

Die griechische Tragödie

Warum sich niemand zu handeln traut“