Kann eine ungleiche Verteilung der Einkommen Krisen verursachen? Die ökonomische Literatur hat in den letzten Jahrzehnten eine Reihe von Theorien hervorgebracht, welche kausalen Zusammenhänge zwischen zunehmender Ungleichverteilung der Einkommen und ökonomischen Krisen aufzeigen. Im Zuge der Finanz- und Wirtschaftskrise von 2007 kam es zu einer deutlichen Intensivierung dieser Diskussion. Wenn Ungleichheit zu einer Destabilisierung der Ökonomie führt, so gibt die steigende Ungleichheit neben normativen Überlegungen auch aus Effizienzgesichtspunkten Anlass zur Sorge. Dieser Beitrag illustriert die wesentlichen Studien der vergangenen 15 Jahre und zeigt, dass der Zusammenhang zwischen einer zunehmend ungleichen Einkommensverteilung und ökonomischen Krisen durchaus ambivalent ist.

I

Ökonomische Theorien

Die Literatur kennt eine Reihe von Theorien, welche die Wirkung von ungleichen Einkommensverteilungen auf Krisen beschreiben. Die wichtigsten dieser Theorien sind:

Joseph Stiglitz und die Liquiditätsflut

Der Columbia-Ökonom und Ex-Weltbank-Chefvolkswirt Joseph Stiglitz argumentiert, dass eine zunehmend ungleiche Verteilung der Einkommen dazu führt, dass Liquidität von ärmeren Bevölkerungsschichten zu reicheren Bevölkerungsschichten fließt. Während die ärmere Bevölkerungsschicht die Mittel konjunkturwirksam für konsumptive Zwecke ausgegeben würde, hat die reichere Bevölkerungsschicht keine Möglichkeit, die zusätzliche Liquidität für Ausgaben zu verwenden. Die Einkommen werden daher für Spekulationsgeschäfte auf dem Finanzmarkt eingesetzt und  nicht für realwirtschaftliche Zwecke verwendet. Die Suche nach hohen Zinsen führt letztlich zu einer Zunahme riskanter Geschäfte, was im schlimmsten Fall eine Finanzkrise auslösen kann.

Stiglitz beschreibt noch einen weiteren, ähnlichen Kanal: Wenn die Realeinkommen stagnieren, dann steigt die Wahrscheinlichkeit, dass sich Haushalte am unteren Ende der Einkommensverteilung verschulden, um den wachsenden Lebensstandard zu wahren. Die zunehmende Verschuldung von Kreditnehmern mit geringer Bonität erhöht die Zahl der Zahlungsausfälle, was den Druck auf den expandierenden Finanzsektor erhöht. Somit kann es auch über diesen Kanal zu einer Finanzkrise kommen.

Raghuram Rajan und die Politökonomie

Der Chicago-Ökonom und Ex-IWF-Chefvolkswirt Raghuram Rajan argumentiert ähnlich wie Stiglitz über die zunehmende Verschuldung der ärmeren Haushalte. Anders als Stiglitz macht Rajan allerdings die Politik für den Anstieg der Kreditvergabe verantwortlich. Nach Ansicht von Rajan reagiert die Politik auf eine steigende Ungleichverteilung in den meisten Fällen mit einer Ausweitung der Kreditvergabe an die privaten Haushalte. Hierzu werden staatliche Kreditinstitutionen dazu angehalten, vermehrt in „low-income lending“ zu investieren. Gleichzeitig werden Anreize für private Finanzinstitute gesetzt, eine ähnliche Politik in ihrer Kreditvergabe zu verfolgen. Vor allem dann, wenn der direkte Weg der Umverteilung über den politischen Prozess versperrt ist, wird der Staat den indirekten Weg über die Kreditvergabe gehen.

Joseph Gyourko, Christopher Mayer, Todd Sinai und die Superstar-Cities

Der Ansatz, den die beiden Pennsylvania-Ökonomen Joseph Gyuorko und Todd Sinai zusammen mit Christopher Mayer von der Columbia entwickelt haben, zielt auf die Häuserpreise in besonders beliebten Stadtteilen ab. Wenn die Zahl der Hocheinkommensbezieher durch die steigende Einkommensungleichheit wächst, dann führt der Anstieg der Nachfrage nach Häusern in beliebten Städten oder Stadtteilen zu einer Zunahme der Häuserpreise. Dies ist vor allem dann der Fall, wenn das Angebot an entsprechenden Wohngegenden starr ist. Über die Zeit führt der Preisanstieg zu einer Blase am Häusermarkt, der in letzter Konsequenz zu einer Finanzmarktkrise führen kann.

Alberto Alesina, Roberto Perotti und die politische Instabilität

Die Ökonomen Alesina (Harvard) und Perotti (Columbia) argumentieren, dass eine steigende Einkommensungleichheit vor allem auch Auswirkungen auf die politische Stabilität nach sich zieht. Politische Instabilitäten bleiben jedoch in aller Regel nicht ohne Auswirkungen auf die ökonomische Situation und können so auch realwirtschaftliche Krisen auslösen.

II

Empirische Evidenz

Viele der vorgestellten Theorien entstanden im Nachwirken der Finanzkrise von 2007. Einige empirische Überprüfungen, die sich auf die Zeit kurz vor und nach der Finanz- und Wirtschaftskrise beziehen, bestätigen die vorgestellten Hypothesen im Wesentlichen. So zeigen etwa Rajan (2010) und Kumhof und Rancière (2011), dass die steigende Einkommensungleichheit in den USA zu einem Kreditboom geführt hat, welcher letztendlich zur Auslösung der Finanzkrise beigetragen hat. Die Autoren zeigen überdies, dass der Großen Depression eine ähnliche Entwicklung vorweggegangen ist und kommen so zu dem Schluss, dass empirisch ein grundsätzlicher Zusammenhang zwischen Einkommensverteilung und Krisen existiert.

Im selben Licht zeigen sich auch die Ergebnisse von Gyourko, Mayer und Sinai (2006), die darauf hindeuten, dass die Zunahme der Zahl von Hocheinkommensbezieher tatsächlich zu einem großen Teil zur Bildung der Häusermarktblase beigetragen hat und damit als Mitauslöser für die Finanzkrise gelten kann. Die Ergebnisse erscheinen aufgrund der Tatsache, dass Gyourko, Mayer und Sinai die entsprechende Untersuchung im Juli 2006 und damit rund ein Jahr vor Ausbruch der Finanzkrise veröffentlicht haben, umso plausibler.

Die Einkommensungleichheit scheint also ihren Teil zur Entstehung der Finanz- und Wirtschaftskrise beigetragen zu haben. Die entscheidende Frage ist nun allerdings, ob hier tatsächlich ein grundlegendes ökonomisches Gesetz wirkt. Ein solches müsste sich unmittelbar auf alle Krisen anwenden lassen. Die Studie von Bordo und Meissner (2012) zeigt jedoch, dass eben dies nicht der Fall ist. Auf Basis der Daten von 14 entwickelten Ländern zwischen 1920 und 2000 demonstrieren die Autoren, dass Kreditbooms tatsächlich Auslöser von Finanzkrisen sein können. Allerdings zeigt sich, dass die Einkommensungleichheit nur einen sehr kleinen Beitrag zur Erklärung von Finanzmarktblasen beisteuert.

Die Ergebnisse können leicht mit Hilfe einiger deskriptiver Statistiken reproduziert werden. Abbildung 1 illustriert den Anstieg des inländischen Kreditvolumens innerhalb der letzten fünf Jahre in einem Sample, das 187 Länder zwischen 1960 und 2010 umfasst. Die Daten liegen zwar nicht vollständig vor, das Panel ist mit 5.632 Beobachtungen dennoch relativ umfangreich. In der Abbildung werden zwei Fälle betrachtet: Jahre, in denen eine Bankenkrise auftrat und solche, in denen es nicht zu einer Bankenkrise kam. Derartige Krisen sind in einem umfangreichen Sample durchaus keine Seltenheit: In rund 11% der Fälle war die jeweilige Ökonomie zum jeweiligen Zeitpunkt von einer Bankenkrise betroffen. Die Abbildung zeigt, dass die Kreditsumme in den fünf Jahren vor einer Bankenkrise durchschnittlich um 10,36% angewachsen ist. In den Jahren, in denen es nicht zu einer Bankenkrise kam, betrug der durchschnittliche Anstieg nur lediglich 2,78%.

– zum Vergrößern bitte auf die Grafik klicken –

Bankkrisen sind also in den meisten Fällen begleitet von einem starken Anstieg der begebenen Kreditsumme. Innerhalb des Samples lässt sich zudem leicht die Krisenwahrscheinlichkeit in Abhängigkeit des Kreditanstiegs berechnen. Stieg die begebene Kreditsumme nicht oder nur unwesentlich, so liegt die Krisenwahrscheinlichkeit bei knapp unter 10%. Ein Anstieg der Kreditsumme um 50% innerhalb der letzten fünf Jahre führt hingegen in einem von vier Fällen zu einer Bankenkrise. Wird auf weitere Effekte kontrolliert, etwa die Rechtsstaatlichkeit, Demokratie oder das Inlandsprodukt, so steigt der Einfluss der Kreditsumme deutlich an.

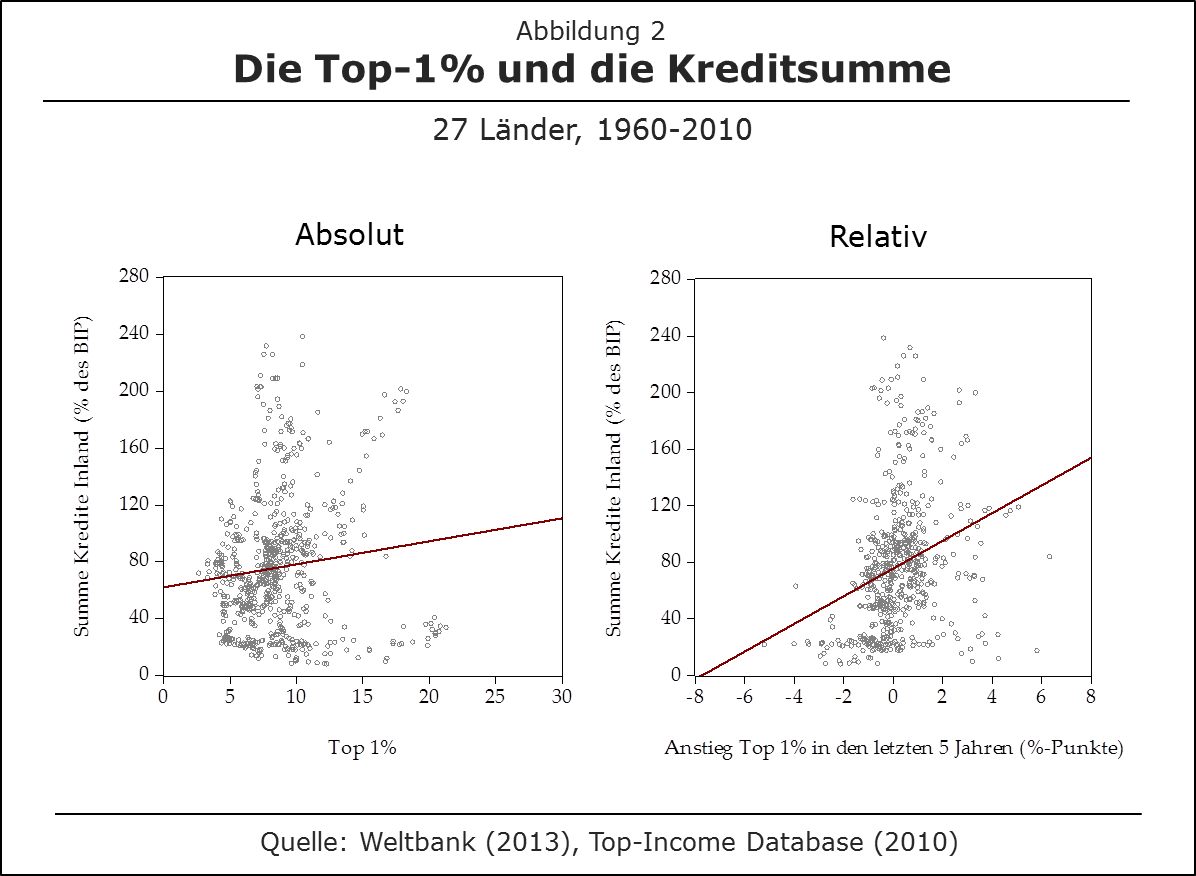

Der Einfluss der vergebenen Kredite auf die Wahrscheinlichkeit einer Krise tritt damit recht deutlich zu Tage, was exakt den Studien von Kumhof und Rancière (2011), Rajan (2010) und Bordo und Meissner (2012) entspricht. Doch wie steht es mit der Ungleichheit? Nur dann, wenn die Ungleichheit der Auslöser für einen derartigen Kreditanstieg war, kann tatsächlich auch eine Verbindung zwischen steigender Ungleichheit und Krisenwahrscheinlichkeit konstruiert werden. Bordo und Meissner (2012) finden nur einen schwachen Zusammenhang zwischen den beiden Variablen. Dieser Einfluss wird in Abbildung 2 verdeutlicht. Abgebildet ist jeweils der Zusammenhang zwischen der vergebenen Kreditsumme und dem Einkommensanteil der oberen 1%, wobei für Letztere einmal der absolute Wert und einmal der Anstieg innerhalb der letzten 5 Jahre abgetragen ist.

– zum Vergrößern bitte auf die Grafik klicken –

In beiden Fällen zeigt die Ausgleichgerade zwar einen positiven Zusammenhang, dieser ist jedoch jeweils nur sehr schwach ausgeprägt. Die Korrelation beträgt 11% (absolut) bzw. 28% (relativ). Um exakte Werte zu ermitteln, müsste auch in diesem Fall für eine Reihe von Effekten kontrolliert werden. Dennoch ist eine grundlegende Tendenz schon in diesem bivariaten Vergleich zu erkennen.

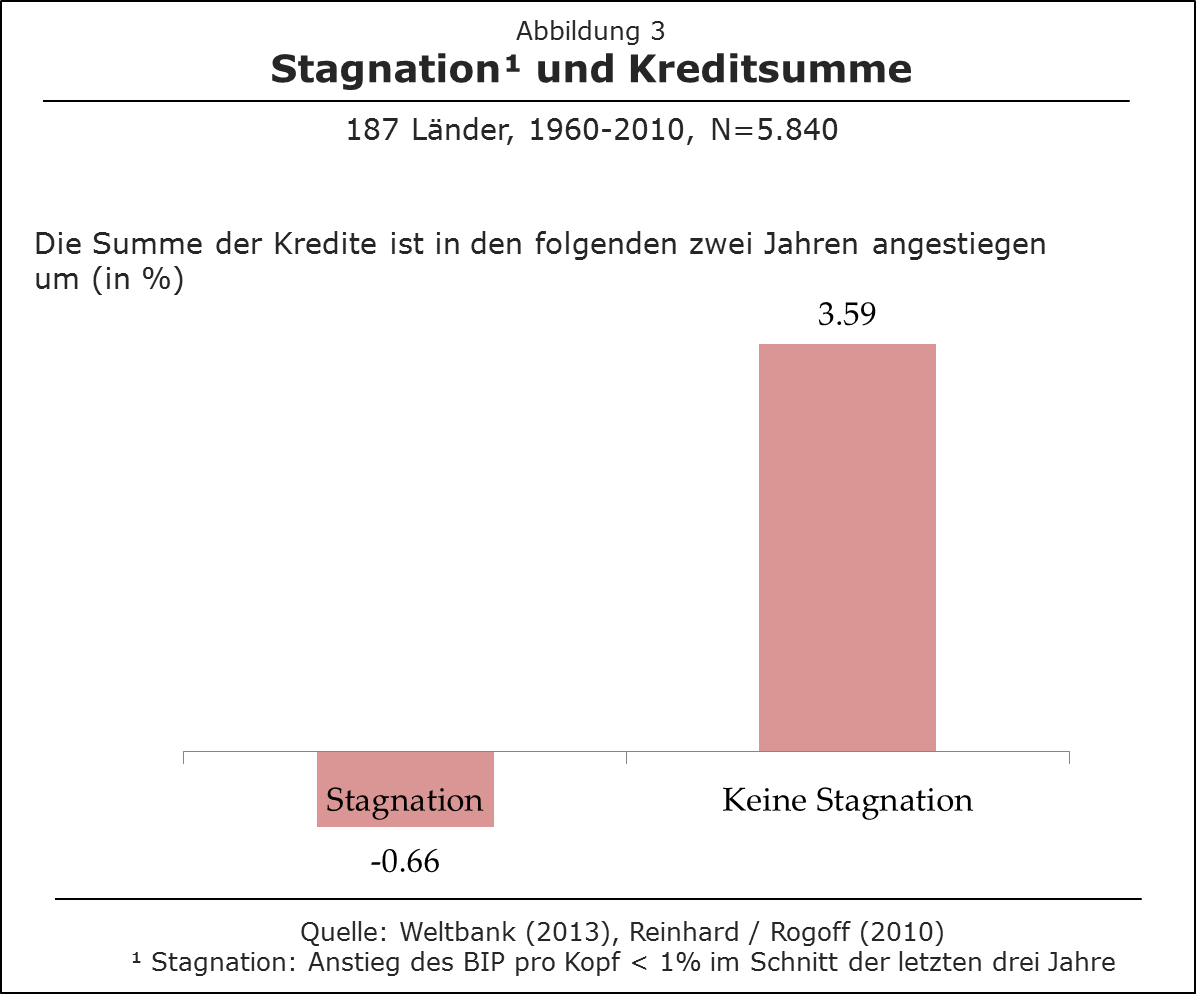

Doch was ist mit der Hypothese von Joseph Stiglitz, dass die Kreditsumme in stagnationären Phasen ansteigt? Zwar argumentiert Stiglitz über die Kreditsumme, die an Niedrigeinkommensbezieher verliehen wird. Dies kann jedoch mangels Verfügbarkeit eines hinreichenden Datenumfangs nicht sinnvoll über einen längeren Zeitraum hinweg für verschiedene Länder überprüft werden. Einen ersten Anhaltspunkt bietet jedoch auch die absolute Kreditsumme. Abbildung 3 zeigt den Anstieg der vergebenen Kreditsumme im Anschluss an Jahre mit und ohne Stagnation. Eine Stagnation ist dabei definiert als ein Anstieg des BIP pro Kopf von unter 1% im Schnitt der letzten drei Jahre.

– zum Vergrößern bitte auf die Grafik klicken –

Es zeigt sich, dass die Kreditsumme im Anschluss an stagnationäre Perioden nicht angestiegen, sondern gar geschrumpft ist. Lag in der Vergangenheit hingegen keine Stagnation vor, so betrug der durchschnittliche Anstieg der Kredite rund 3,6%. Insgesamt lag in rund 12% der betrachteten Perioden Stagnation vor. In eine ähnliche Richtung deuten auch die Ergebnisse von Glaeser, Gottlieb und Gyourko (2010). Die Autoren zeigen, dass die von Stiglitz beschriebene Liquiditätsflut lediglich ein Fünftel des Anstiegs der Häuserpreise im Vorfeld der Finanzkrise ausmachte.

Auch Atkinson und Morelli (2009) untersuchen den historischen Zusammenhang zwischen Einkommensungleichheit und Krisen. Die Ergebnisse sind ebenfalls ernüchternd: Während es in 10 Fällen im Vorfeld einer Krise zu einem starken Anstieg der Ungleichheit kam, reduzierte sich die Ungleichheit in 7 anderen Fällen vor Eintritt der Krise teils deutlich. Zudem konnten häufig ähnliche Anstiege der Ungleichheit wie im Vorfeld der Finanz- und Wirtschaftskrise 2007 beobachtet werden – ohne, dass es allerdings im Anschluss zu einer Krise kam. Von einem grundlegenden ökonomischen Gesetz kann also auch hier keine Rede sein.

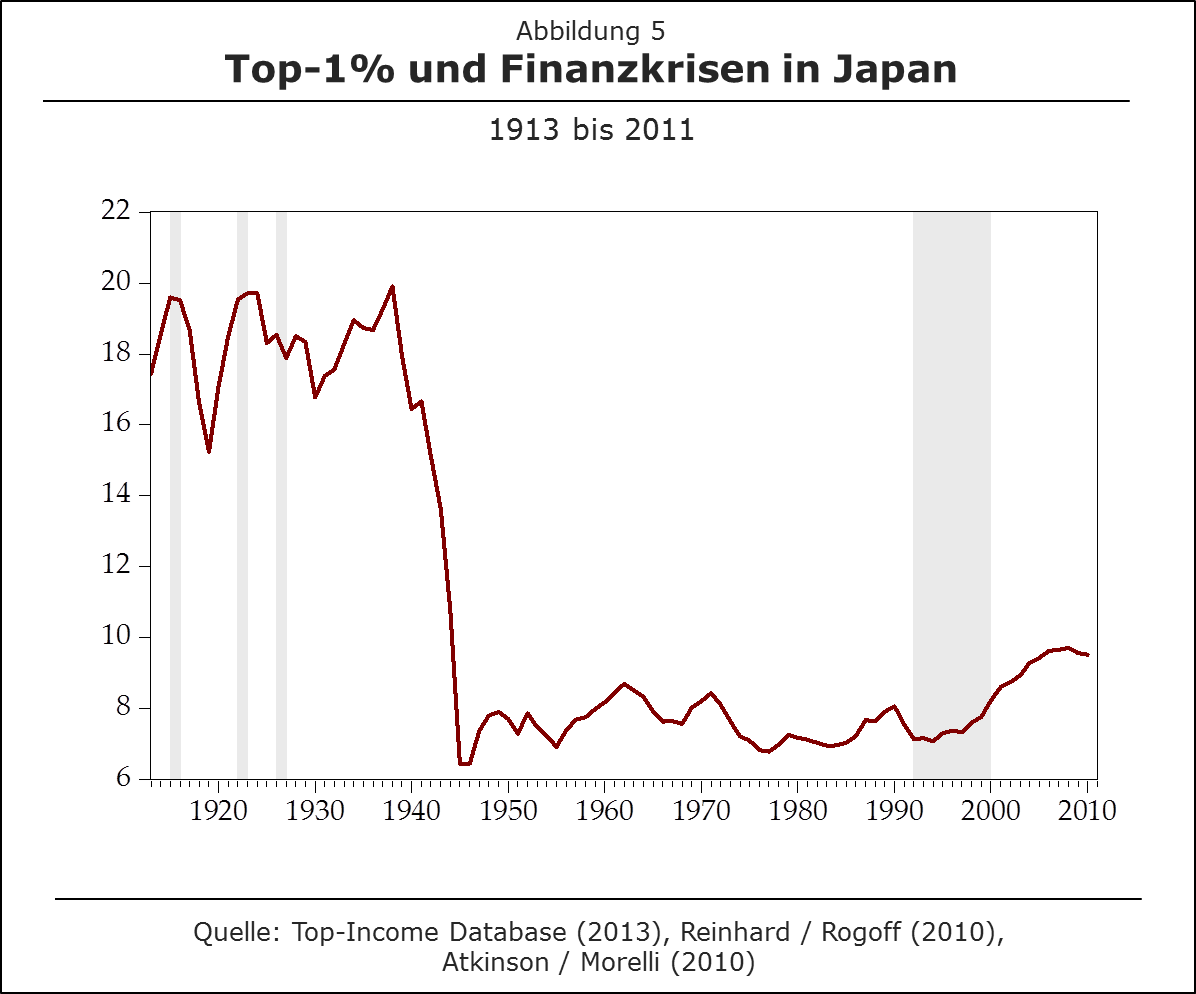

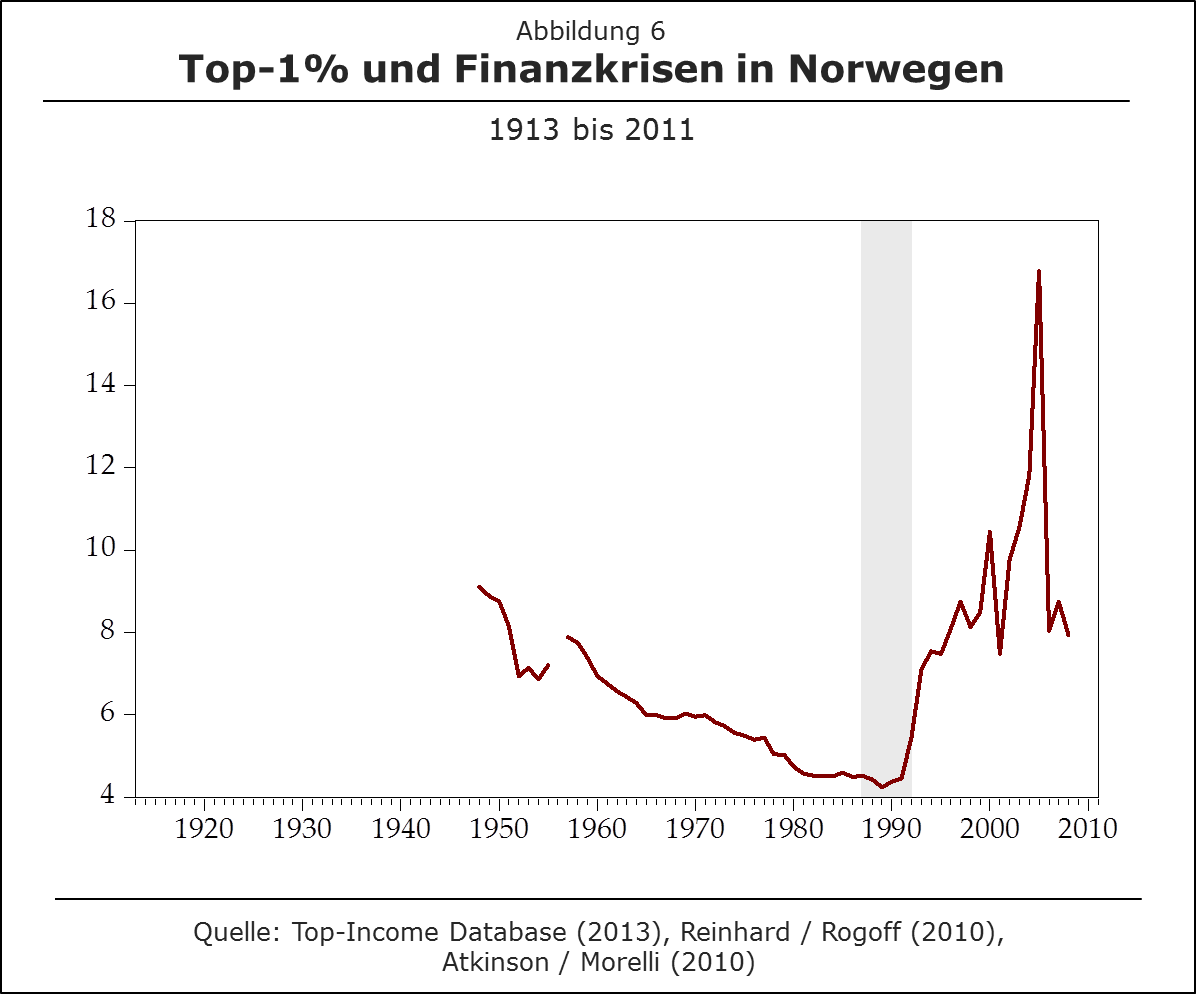

Auch die Ergebnisse von Atkinson und Morelli lassen sich schön grafisch veranschaulichen. Exemplarisch zeigen die Abbildungen 4 bis 6 die Entwicklung der Top-1% über die Zeit. In der Grafik sind die jeweiligen Finanzkrisen mit einer grauen Fläche eingezeichnet. Abbildung 4 illustriert den Zusammenhang für die USA, die Grafiken 5 und 6 bilden den Verlauf für Japan und Norwegen ab. Deutschland ist hier aufgrund der äußerst bruchstückhaft vorliegenden Daten leider kein geeignetes Anschauungsobjekt. Für die USA ist deutlich erkennbar, dass es im Vorfeld der Großen Depression und der Großen Rezession zu einem Anstieg der Ungleichheit kam. Dieser Zusammenhang kann jedoch nicht für die Savings-and-Loan-Krise Mitte der 1980er Jahre beobachtet werden. Hier blieben der Einkommensanteil der oberen 1% im Vorfeld bemerkenswert stabil.

– zum Vergrößern bitte auf die Grafik klicken –

Ein ähnlich ambivalentes Bild zeigt die Entwicklung in Japan. Während die Finanzkrisen in den 1920er Jahren begleitet waren von einem Anstieg des Anteil der Top-1%, kam es im Vorfeld der Japankrise von 1991 nicht zu einem Anstieg der Ungleichheit. Dies ist deshalb umso bemerkenswerter, als dass die Japankrise in ihren Ursachen durchaus vergleichbar ist mit der Finanzkrise von 2007. Auch in Japan führte das Platzen einer Blase am Immobilienmarkt zu schwerwiegenden Folgen für den Finanzsektor und die Realwirtschaft.

Auch die Entwicklung in Norwegen steht im Widerspruch zu einer generellen Kausalität zwischen der Einkommensverteilung und ökonomischen Krisen. Norwegen hat sich in der Vergangenheit als bemerkenswert resistent gegen Finanzmarktkrisen gezeigt. Die einzige Krise, die im Betrachtungszeitraum auftrat (1987-1992), wurde ähnlich wie die Japankrise ausgelöst durch eine Blase am Immobilienmarkt, welche durch die zeitgleiche Deregulierung des Finanzsystems und negative Realzinsen verstärkt wurde. Im Vorfeld der Krise kam es allerdings nicht zu einem Anstieg der Einkommensungleichheit, sondern zu einer Reduktion. Der rückläufige Trend der Ungleichheit in Norwegen im Vorfeld der Krise war zudem sehr langfristig. So sank der Einkommensanteil der Top-1% mit einigen Ausnahmen relativ konstant zwischen 1950 und 1987. Im Anschluss an die Finanzkrise konnte zum ersten Mal ein signifikanter Aufwärtstrend festgestellt werden.

– zum Vergrößern bitte auf die Grafik klicken –

– zum Vergrößern bitte auf die Grafik klicken –

Insgesamt ist der Einfluss der Einkommensungleichheit auf Krisen also über alle Studien hinweg ambivalent. Doch die Ergebnisse, die einen positiven Einfluss der Einkommensungleichheit auf die Krisenwahrscheinlichkeit festhalten, sehen sich einem weiteren Problem gegenüber. Paul Krugman (2010) hat bereits darauf hingewiesen, dass eine einfache empirische Korrelation zwischen Ungleichheit und Krisen keinen Hinweis auf einen kausalen Zusammenhang bieten muss. Die Schlussfolgerung, Ungleichheit löse Krisen aus, wäre in dem Fall post hoc ergo propter hoc. So argumentieren etwa Atkinson und Morelli (2009), dass die starke Finanzmarktliberalisierung zum einen zu einem Anstieg der Krisenwahrscheinlichkeit geführt hat und zum anderen über große Einkommenssteigerungen im Finanzsektor zum Anstieg der Ungleichheit beigetragen hat. Die Finanzmarktliberalisierung hätte demnach als dritte Größe sowohl den Anstieg der Einkommensungleichheit, als auch die Finanzkrise mitverursacht.

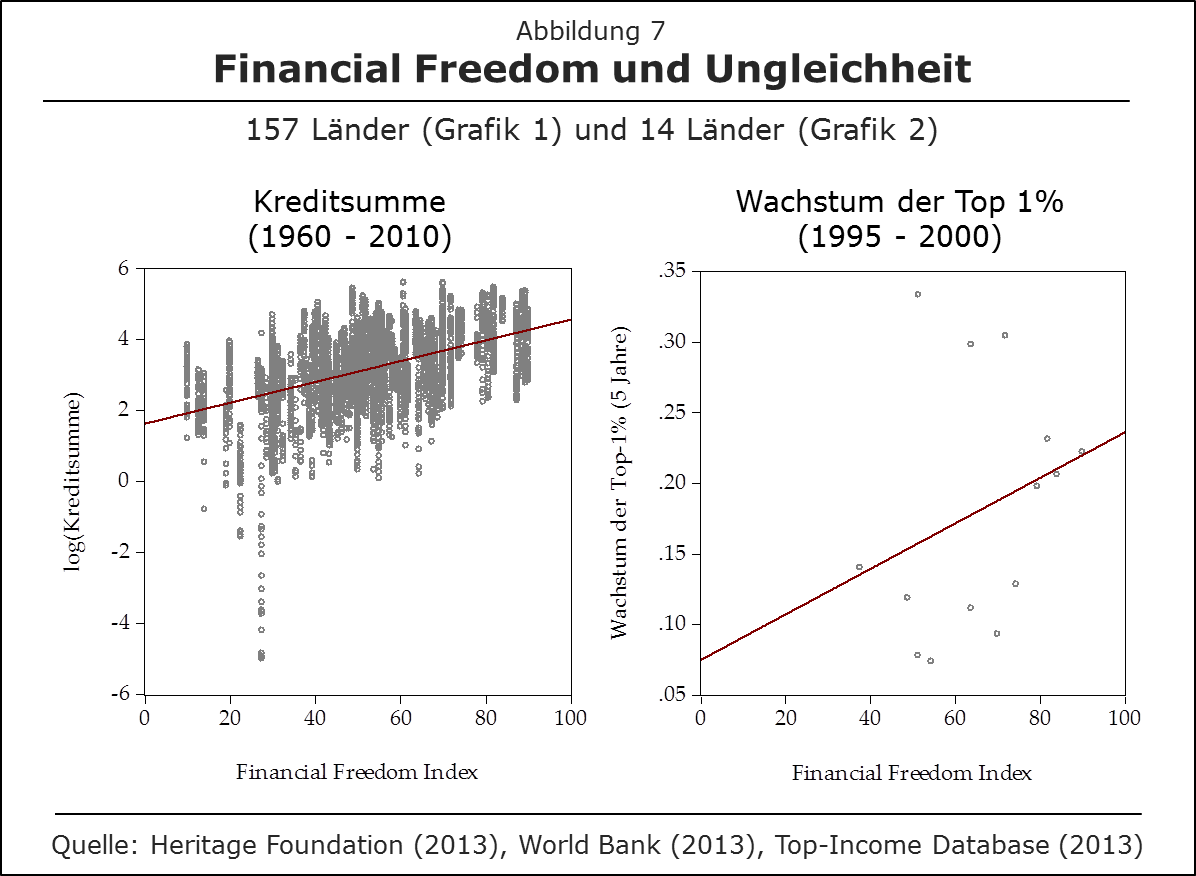

Abbildung 7 zeigt, dass diese Hypothese nicht ganz von der Hand zu weisen ist. Die Abbildung illustriert den Grad der Freiheit der Akteure am Finanzmarkt (gemessen am Financial Freedom Index der Heritage Foundation) im Vergleich mit der Summe der vergebenen Kredite im Zeitraum 1960-201 und dem Wachstum der Top-1% zwischen 1995 und 2000. Beide Zeiträume orientieren sich an der Datenverfügbarkeit. Es zeigt sich, dass der Einfluss jeweils positiv ist. Die Stärke der Korrelation ist dabei in beiden Fällen in etwa vergleichbar und liegt bei rund 50%. Möglicherweise trägt also auch der Grad der finanziellen Freiheit dazu bei, dass Krisen in einigen Fällen von einem Anstieg der Ungleichheit begleitet sind.

– zum Vergrößern bitte auf die Grafik klicken –

Einen gänzlich anderen Ansatz verfolgen die Studien, welche die politische Instabilität infolge ungleicher werdender Verteilungen analysieren. Es gibt eine ganze Reihe dieser Studien, wobei die Ergebnisse von Alesina und Perotti (1996) wohl am prominentesten sind. Die Autoren argumentieren über politische Gewalt, soziale Unruhen und damit gesellschaftspolitische Instabilitäten, die damit in letzter Konsequenz auch zu Krisen führen können. Vor allem eine starke Mittelschicht wirkt hier stabilisierend. Die Ergebnisse sind bemerkenswert stabil und deuten tatsächlich auf die Richtigkeit ihrer Hypothesen hin. Allerdings sind derartige politische Instabilitäten in entwickelten Volkswirtschaften höchst unwahrscheinlich, gerade aufgrund der Existenz starker Mittelschichten. Damit bleibt der von Alesina und Perotti beschriebene Wirkungskanal für Entwicklungsländer durchaus relevant, bietet jedoch für entwickelte Volkswirtschaften keine zufriedenstellende allgemeine Erklärung.

III

Fazit

Der Harvard-Ökonom Edward Glaeser schrieb vor Kurzem zum Thema Ungleichheit und Krisen: „I don´t like inequality any more than the next person, but that doesn´t mean that inequality is responsible for every bad thing that has happened to America.“ Damit trifft Glaeser den Punkt recht gut. Ungleichheit mag man aus normativen Überlegungen heraus schlecht finden. Der Beitrag, den die Ungleichheit zur Wahrscheinlichkeit von ökonomischen Krisen leistet, ist hingegen ambivalent. Unbestritten ist, dass es – zumindest in den USA – im Vorfeld der Finanz- und Wirtschaftskrise zu einem starken Anstieg der Ungleichheit kam. Auch die Parallelen zu den 1920er Jahren sind kaum von der Hand zu weisen.

Dennoch ist hier kein grundlegendes ökonomisches Gesetz am Werk, wie die Untersuchungen dokumentieren, die eine Vielzahl unterschiedlicher Krisen in verschiedenen Ländern analysieren. Es zeigt sich, dass es im Vorfeld von Wirtschaftskrisen in einigen Fällen zu einem Anstieg der Einkommensungleichheit kam, in anderen Fällen war eine solche Tendenz hingegen nicht zu beobachten. Die Ungleichheit kann damit bis zu einem gewissen Grad zur Auslösung von Krisen beitragen, das heißt jedoch im Umkehrschluss nicht, dass jeder Anstieg der Ungleichheit automatisch zu einer Krise führt. Gerade die Frage nach der Kausalität bleibt ungeklärt. Die Tatsache, dass viele Krisen nicht von einem Anstieg der Ungleichheit begleitet waren, zeigt, dass die Verteilung der Einkommen sicher nicht den wesentlichen Treiber von ökonomischen Krisen darstellt. Der New York Times Kolumnist David Brooks hat während der Finanz- und Wirtschaftskrise geschrieben: „Every recession has its own unique spirit“. Jede Krise hat ihre eigene Geschichte. Einkommensungleichheit kann Teil dieser Geschichte sein – muss es aber nicht.

Beiträge der Serie “Ungleichheit heute“:

Norbert Berthold: „Reichtum ist distributive Umweltverschmutzung“. Höhere Steuern oder mehr Wettbewerb?

Klaus Gründler: Ungleichheit und Wachstum

Norbert Berthold: Der amerikanische Traum – Bremst Ungleichheit die soziale Mobilität?

Norbert Berthold: Der Staat pflügt die Verteilung um

Norbert Berthold: Die Ungleichheit wird männlicher

Norbert Berthold: Krieg der Modelle. Technologie oder Institutionen?

Michael Grömling: Einkommensverteilung – Vorsicht vor der Konjunktur!

Norbert Berthold: Die deutsche “Mitte“ ist stabil. Wie lange noch?

Eric Thode: Die Mittelschicht schrumpft – Wo liegt der Handlungsbedarf?

Norbert Berthold: Geringe Stundenlöhne, kurze Arbeitszeiten. Treiben Frauen die Ungleichheit?

Norbert Berthold: Deutschland wird ungleicher. Was sagt die Lohnverteilung?

Simon Hurst: Der Staat strapaziert die Schweizer Mittelschicht

Norbert Berthold: Einkommensungleichheit in OECD-Ländern. Wo stehen wir?

- Nobelpreis 2025

Wachstum durch Innovationen und kreative Zerstörung

Zum Nobelpreis von Joel Mokyr, Philippe Aghion und Peter Howitt - 2. November 2025 - Nobelpreis 2021

Empirische Kausalanalyse durch natürliche Experimente

Zum Nobelpreis für David Card, Joshua Angrist und Guido Imbens - 10. Dezember 2021 - „2. Würzburger Ordnungstag“

Werden aus armen Kindern arme Erwachsene?

Über Höhe und Ursachen sozialer Mobilität - 19. November 2014

15 Antworten auf „Ungleichheit heute (14)

Ungleichheit und Krisen“